Дистанционное банковское обслуживание: тенденции и

реклама

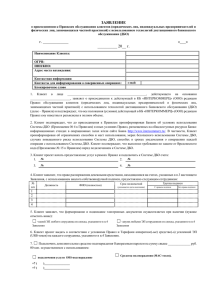

СОДЕРЖАНИЕ 2—3 • СОБЫТИЯ 4–25• ЭКОНОМИКА 26—31 • БИЗНЕС 32-37 • РИСК-МЕНЕДЖМЕНТ 38—51 • ТЕХНОЛОГИИ 52—72 • ОБЩЕСТВО 74-96 Дистанционное банковское обслуживание: тенденции и перспективы развития --------------------------------------------- - Как отражается на банковских бизнес-процессах По моему мнению, критериями успешности рабо- и организационной структуре развитие Интернет- ты могут быть доля платежей через системы ДБО в банкинга в широком его понимании? Какие общем количестве платежей, а также динамика уве- выгоды приносит внедрение решений Вашей личения комиссионного дохода от таких операций. компании банку и его клиентам? Каковы метрики успеха – увеличение средней суммы операции, Дмитрий Стреляев: Задаваться вопросом, как от- количества клиентов, сокращение офисных ражается на банковских бизнес-процессах разви- площадей, расширение географии клиентской тие интернет-банкинга – всё равно, что спрашивать, базы и т.д.? насколько изменилась средняя скорость передви- Артак Оганесян: Самое важное – банк получает жения с появлением автомобиля. Разумеется, речь новые каналы общения с клиентом, причем очень идет о совершенно новом этапе развития финан- «близкие» к клиенту. Каждый из нас всегда носит с сового бизнеса. Главное, чего уже удалось достичь собой мобильный телефон или смартфон и смотрит с внедрением интернет-банкинга, - оптимизации на его экран иногда по несколько раз в час. Сложно бизнес-процессов. Клиент тратит меньше времени оценить, сколько времени потребители проводят в на совершение операций, соответственно, и банк Интернете, но совершенно точно, что цифра эта – не экономит время, а потому способен обслуживать го- маленькая, и растет с каждым днем. Для банков это раздо больше клиентов. Это основной итог. означает широкие возможности продажи все но- Второе, о чем следует сказать, - расширение гео- вых и новых продуктов клиентам, предоставления графии клиентской базы. Территориальность теперь быстрых и дешевых способов проведения финансо- не так важна. Среди других, менее значимых, но вых операций. Преимущества налицо: увеличение тоже важных результатов назовем повышение уров- средней суммы операции и количества клиентов, ня контроля со стороны клиента. Интернет-банкинг сокращение офисных площадей, расширение гео- позволяет часть контрольных функций передать са- графии клиентской базы и многое другое. Но с дру- мому клиенту, к примеру, система дает возможность гой стороны, надо отметить, что развитие Интернет- при проведении операций контролировать реквизи- банкинга усиливает конкуренцию среди банков. В ты документов. отличие от вложений в расширение сети отделений Стоит отметить, что сейчас нет такого банка, в или переоборудования банкоматов инвестиции в котором бы отсутствовало подразделение, которое Интернет-банкинг не настолько велики и не являют- занимае тся развитием ДБО и, в частности, интернет- ся барьером даже для небольших игроков. банкинга. То есть это уже не тренд, а настоятельная потребность. Аркадий Затуловский: Развитие интернет-банка – это, во многом, будущее в обслуживании массового Святослав Островский: Интернет-банкинг - вы- сегмента клиентов и типовых платежей корпоратив- сокотехнологичный канал обслуживания, который ных клиентов. Клиенту это удобно, так как сокращает позволяет существенно упростить организационную его затраты на взаимодействие с банком, ускоряет структуру бизнес-подразделений банка. Цифровое это взаимодействие и создает технологическую воз- обслуживание оказывается удобным и для клиентов, можность сопряжения его учетных систем с банков- поскольку предоставляет им доступ у банковским скими системами. Банку это дает возможность сни- услугам повсеместно, круглосуточно и с меньшей жения стоимости операционных и неоперационных комиссией, так и для банка, снижая его издержки. Текст: расходов. Также это может быть фактором конкурент- Динамика развития этого бизнеса наглядно проявля- Андрей ного преимущества банка и решения проблемы взаи- ется в интенсивном росте клиентской базы, количе- Новиков модействия с географически удаленными клиентами. стве совершаемых клиентами операций и высво- 70 Аналитический банковский журнал №02 (205) февраль 2013 Фронт-офис Дмитрий Стреляев, начальник управления систем ДБО компании БИС • Святослав Островский, директор управления «Банк XXI» Сбербанка России • Алексей Федоров , начальник Управления развития розничного обслуживания частных и корпоративных клиентов, Инвестиционный Банк «ВЕСТА» (ООО) • Алексей Кирюшенков, Директор департамента систем электронного банковского обслуживания R-Style Softlab • Аркадий Затуловский, CIO «Нордеа Банк» • Артак Оганесян, заместитель генерального директора компании EPAM Systems по развитию бизнеса • Владимир Лавриненко, независимый эксперт бождении сотрудников фронт-офиса от совершения Кроме того, банк становится "ближе" к клиенту - ана- типовых операций. лизируя поведение клиента, банк может сформатировать предложение, актуальное для данного кли- Алексей Федоров: На мой взгляд, все вышепере- ента или группы клиентов, что повышает лояльность численные метрики успеха имеют место быть при клиентов по отношению к банку. рассмотрении вопроса об использовании интернетбанкинга. Традиционно на рынке приняты 2 инфра- Алексей Кирюшенков: Если принимать во вни- структурные формы развития банков – это развитие мание происходившее в последние годы бурное системы дистанционного банковского обслуживания развитие технологий, распространение Интернета, (ДБО) и развитие сети офисов банка. Несомненно, мобильной связи и повышение спроса на дистан- широко распространенным является также сочета- ционные банковские услуги, то, безусловно, можно ние этих двух форм. сделать вывод о том, что перспективы развития Грамотно построенная система ДБО позволяет со- ДБО в нашей стране остаются очень высокими. кратить издержки на содержание дополнительных Именно поэтому современная тенденция начинает офисов банка и предоставляет клиенту возможность проявляться в том, что банки делают больший упор значительно увеличить количество операций, по- на развитие данного сервиса, иногда выделяя его в скольку для их совершения клиенту больше не нужно качестве отдельного бизнес-направления («digital») приезжать в банк, затрачивая тем самым свое лич- внутри банка. Происходит трансформация бан- ное время. ковского бизнеса: кредитные учреждения делают География клиентов банка, в котором внедрен ставку на развитие цифровых каналов в качестве интернет-банкинг, несомненно шире, чем в тех бан- своего стратегического направления, позволяюще- ках, где систем ДБО нет либо она недостаточно раз- го зарабатывать на клиентах, и обеспечивают высо- вита. Клиент более не привязан к территориальному кий уровень сервиса. расположению банковского офиса, таким образом, Выгоды внедрения нашего решения для ав- при выборе банка клиент все менее обращает вни- томатизации ДБО налицо: оно позволяет не мание на территориальный признак. только существенно сэкономить расходы банка на онлайн-обслуживание, но и способствует по- Владимир Лавриненко: За счет развития систем вышению лояльности и привлечению новых кли- интернет-банкинга клиенты получают более удобные ентов. С его помощью можно продвигать услуги, банковские услуги, а также возможность совершать осуществлять продажу дополнительных продук- платежи, открывать вклады, получать и погашать тов и сервисов, повышать эффективность рабо- кредиты в удобное для себя время без визита в ты сотрудников по тем каналам, которые удобны банк. клиентам. С другой стороны банки имеют воз- Банки же получают в первую очередь снижение можность перевести в Интернет множество опе- стоимости клиентских операций за счет сокращения раций и платежей, значительно разгрузив свои издержек на персонал, площади и инфраструктуру. операционные офисы. Аналитический банковский журнал №02 (205) февраль 2013 71 СОДЕРЖАНИЕ 2—3 • СОБЫТИЯ 4–25• ЭКОНОМИКА 26—31 • БИЗНЕС 32-37 • РИСК-МЕНЕДЖМЕНТ 38—51 • ТЕХНОЛОГИИ 52—72 • ОБЩЕСТВО 74-96 - На фоне совершенствования пользовательских Сбербанк традиционно предъявляет повышенные мобильных устройств происходит сращивание требования к безопасности и надежности услуг. При понятий мобильного банкинга и Интернет- выборе технологий информационной безопасности банкинга. Согласны ли Вы с этим мнением и Сбербанк соблюдает баланс между высокой степе- как решения Вашей компании отвечают на нью защиты и удобством использования. этот вызов? Какие функции отмирают, какие остаются? Как сочетание функций помогает Аркадий Затуловский: Мобилизация жизни лю- увеличить степень безопасности клиентских дей выдвигает требования мобилизации бизнеса операций? Как модифицируется продуктовая и, соответственно, мобилизации взаимодействия с линейка? различными структурами, в т.ч. с банками. Мобиль- Святослав Островский: Граница между возмож- ный банкинг – это еще один канал ДБО, который, ностями традиционных компьютеров и новейших в основном, рассчитан на совершение клиентами мобильных устройств с каждым годом стирается всё типовых операций. После внедрения в нашем банке сильнее. Многие клиенты банка регулярно исполь- централизованной системы интернет-банкинга, сле- зуют в повседневной жизни только портативные дующим шагом мы собираемся внедрять мобильный устройства, и именно для таких клиентов нами соз- банкинг на той же платформе. Внедрение мобильно- даны приложения Сбербанк ОнЛайн для популярных го банкинга и расширение функций интернет-банка мобильных платформ. В 2012 году финансовые опе- обязательно будут влиять на продуктовую линейку: рации через Сбербанк ОнЛайн стали доступны поль- вызывать изменения некоторых свойств продуктов. зователям iPhone и смартфонов на базе Android, а Также в дальнейшем я ожидаю появления специфи- также владельцам популярных планшетов iPad. В ческих продуктов, которые будут ориентированы 2013 году мы планируем предоставить такую же воз- только на ДБО. можность нашим клиентам, использующим устройства на базе различных версий Windows Phone и Артак Оганесян: Мобильный банкинг открывает планшеты на базе Android. куда больше возможностей, чем просто интернет- BSS анонсирует новое решение «Мо- ным регулированием. Федеральный закон № 63-ФЗ предлагает бильный Бизнес Клиент». упрощения в части использования электронной подписи, что позволит, в свою очередь, упростить работу в системах ДБО. Крупнейшие Алексей Зотов, Руководитель направ- разработчики систем криптографической защиты информации ления развития Мобильных решений и устройств формирования ЭЦП также начинают поддерживать Компании BSS мобильные устройства и платформы, что существенно повысит Информационные технологии вошли в уровень безопасности мобильных систем ДБО. период активной «мобилизации». Это под- Компания BSS, лидер рынка автоматизированных систем ДБО и тверждается данными маркетинговых агентств Gartner/Маркет-Визио и управления финансами, активно поддерживает развитие мобиль- CNews Analytics, которые прогнозируют в 2013 году триумф мобильных ного ДБО для корпоративных клиентов и выводит на рынок новое решений. В этом году, по прогнозам аналитиков, спрос на планшеты решение «Мобильный Бизнес Клиент» («МБК»), предназначенное впервые превысит спрос на ноутбуки, а доля мобильных приложений для организации дистанционного банковского обслуживания - долю приложений для персональных компьютеров. Эта тенденция индивидуальных предпринимателей, предприятий малого и наблюдается и в бизнесе, который испытывает все большую потребность среднего бизнеса, а также крупных корпораций. Решение призвано использования мобильных устройств для корпоративных целей, в том обеспечить клиентам банков возможность управлять счетами своих числе для дистанционного банковского обслуживания (ДБО). организаций при помощи планшетов и смартфонов. С «Мобильным Потребности современного бизнеса, возможности вендоров и Бизнес Клиентом» банковское обслуживание корпоративных клиен- регуляторов движутся в направлении упрощения ДБО. Банки также тов становится по-настоящему дистанционным. осознают необходимость и перспективность приближения ДБО к конечному бизнес-пользователю. Эргономичная, безопасная, мо- Преимущества для клиентов бильная и функциональная система ДБО позволит конечным поль- 72 зователям эффективно управлять с ее помощью бизнесом, а банкам, С «Мобильным Бизнес Клиентом» для доступа к системе ДБО не в свою очередь, повышать лояльность уже существующих клиентов требуется компьютер: безопасное управление счетами предприятия из наиболее востребованных сегментов рынка и привлекать новых. любого масштаба доступно с помощью смартфона или планшета. В Тенденция к «мобилизации» ДБО поддерживается и государствен- решении учтены потребности широкого круга пользователей: Аналитический банковский журнал №02 (205) февраль 2013 Фронт-офис банкинг. Это происходит, например, благодаря ис- Это связано с тем, что интернет-банкинг пре- пользованию функций геопозиционирования и ав- доставляет клиентам более широкие возможно- томатической персонализации владельца по номеру сти, при этом им проще пользоваться – клиенту телефона, физическим идентификаторам самого нет необходимости запоминать сложные смс- устройства и т.д. коды и т.д. Дмитрий Стреляев: Дело в том, что раньше под банкинга для мобильных устройств вызвано мобильным банкингом понимали операции с сото- техническим прогрессом в сфере телекоммуни- вым телефоном, сейчас же возможности мобильных каций – еще 10 лет назад о создании смартфо- устройств значительно расширились. То есть дело нов с тем функционалом, которым они облада- не в сращивании, а именно в совершенствовании ют сейчас, можно было лишь мечтать. Также мобильных систем, которые способны теперь выпол- использование интернет-банкинга с мобильных нять куда больший набор функций. Вместе с тем, на устройств стало широко распространено благо- первый план сейчас выходит проблема информаци- даря развитию мобильного интернета 3G и по- онной безопасности. Для ее обеспечения использу- пуляризации беспроводных сетей Wifi в обще- ются разные устройства. Например, клиент провел ственных местах. Несомненно, развитие приложений интернет- Я не вижу глобальных отличий в версиях операцию через компьютер, а подтверждение получает путем смс-сообщения. Сочетание различных Интернет-банка для мобильных устройств и на- устройств для проведения и подтверждения опера- стольного компьютера. Небольшие отличия, ций повышает степень безопасности. конечно, есть, но думаю, что скоро эта грань сотрется полностью. Скорее всего, наиболее вос- Алексей Федоров: В настоящее время так назы- требованной станет версия ИБ для мобильных ваемый СМС- банкинг начинает понемногу изживать устройств. Мы, разумеется, предлагаем своим себя, хотя и все еще достаточно широко использует- клиентам все версии Интернет-банка, как для мо- ся банками. бильных устройств, так и для ПК. • Преимущества для банков Оперативность управления. Возможность просматривать остатки по счетам своих организаций, получать информацию о • движении средств в удобном для просмотра формате. Функция Банки, внедряющие «МБК», получают следующие преимущества^ акцепта документов, с помощью которой руководитель может • новые возможности по привлечению клиентов из сегмента документы. СМБ за счет мобильности и удобства продукта. Мультидоступ. Возможность работать с несколькими банками • Мобильность. Возможность создавать документы и подписывать • • • Простота установки продукта. Внедрение и запуск стандартной ЭЦП (для платформы iOS). «Мобильный Бизнес Клиент» версии решения требует минимальных усилий и трудозатрат поддерживает ввод платежных поручений, конверсионных и реализуется в кратчайшие сроки. Готовые регламенты документов и перечисление с транзитного счета. • Низкая стоимость владения. Банк платит только за активное использование решения «МБК» клиентами. из одного приложения. • Привлечение клиентов. Решение «МБК» открывает для банка подтверждать введенные и подписанные сотрудниками подключения и обслуживания клиентов. Доступность. Система поддерживается большинством популярных Помимо уникальности данного решения для российского рынка, гаджетов - iPad 4, iPad mini, Samsung Galaxy Tab, Samsung Galaxy Компания BSS предлагает комплексный подход к продвижению Note, Google Nexus и др., также платформами iOS, Android. «МБК» среди клиентов банка, инвестирует собственные ресурсы Безопасность. Обеспечена поддержка усиленной в изучение потребностей клиентов, рекламное и маркетинговое квалифицированной электронной подписи. При отсутствии сопровождение продукта. Банку не нужно будет продавать данную интернета пользователь может продолжать работать с услугу клиентам, поскольку Компания BSS возьмет эту задачу на системой, сохраняется актуальность данных на момент себя и выступит в данном случае бизнес-партнером. Это предложе- последнего интернет-соединения. Подпись документов ние актуально для всех банков, которые приобретут стандартную в первой версии продукта обеспечивается с помощью версию решения «Мобильный Бизнес Клиент». Банки, для которых инновационных разработок партнеров Компании BSS. предпочтительнее индивидуальное развитие продукта, осущест- Простота подключения. Для начала работы с «МБК» вляют продажу самостоятельно, но получают при этом комплект пользователю необязательно приходить в банк, достаточно типовых предложений BSS по кастомизации и брендированию, а просто скачать приложение. также по регламентам подключения и обслуживания клиентов. Аналитический банковский журнал №02 (205) февраль 2013 73 СОДЕРЖАНИЕ 2—3 • СОБЫТИЯ 4–25• ЭКОНОМИКА 26—31 • БИЗНЕС 32-37 • РИСК-МЕНЕДЖМЕНТ 38—51 • ТЕХНОЛОГИИ 52—72 • ОБЩЕСТВО 74-96 Алексей Кирюшенков: Обращаясь к статистике по руются в систему «Интернет-Банк», клиент видит эти увеличению числа используемых смартфонов и план- операции в режиме реального времени. шетных компьютеров в мире, можно с уверенностью сказать, что именно мобильный банкинг представля- Аркадий Затуловский: Обслуживание массового ет наибольший потенциал для развития на рынке си- сегмента клиентов невозможно без обслуживания стем ДБО. На сегодняшний день доля тех, кто исполь- пластиковых карт разных типов. Наш банк, безуслов- зует мобильный банк, в общем количестве клиентов но, поддерживает основные операции с пластико- еще не так велика, однако данный вид банковского выми картами в нашем интернет-банке. Для этого обслуживания имеет все шансы стать невероятно необходима связка интернет банка (или АБС) с ПЦ востребованным. карт. Технологически это сделать не очень сложно и, Применительно к нашему решению, стоит отме- я думаю, доступно для любого банка. тить, что благодаря ему клиенты банка могут использовать многоканальный фронт-офисный сервис, Дмитрий Стреляев: Наша компания обладает боль- включающий в себя как интернет-банкинг, который шим практическим опытом ведения интеграционных пока занимает лидирующие позиции, так и мобиль- проектов. В частности, сейчас мы ведем целый ряд ный банкинг и устройства самообслуживания (пла- проектов с банками по интеграции АБС с процессин- тежные терминалы и банкоматы). Где бы клиент бан- гом. А ДБО, в свою очередь, всегда интегрировано с ка ни находился, он отовсюду может «попасть» в свой АБС. Должен заметить, что интеграцию с процессин- персонифицированный «личный кабинет»: им же гом требуется осуществлять так, чтобы обмен инфор- самим настроенный список счетов, шаблонов; видит мацией проходил в режиме реального времени. Та- в «личном кабинете» привычную ему визуализацию кая интеграция сама по себе, разумеется, непроста. – это невероятно удобно для пользователя, это «привязывает» его к такому сервису и к его банку. Мы Святослав Островский: Банк изучает возможность предлагаем систему с максимальным количеством применения технологий электронных кошельков. компонентов, применять которые можно в зависимости от конкретной бизнес-задачи. В настоящее Владимир Лавриненко: Да, это относительно но- время банки пришли к пониманию, что эффективнее вая тенденция, и тут стоит ещё добавить интеграцию использовать именно такой вид сервиса с широкими с системами денежных переводов, которые так же возможностями. активно вливаются в системы интернет-банкинга. Основные трудности такого слияния, на мой взгляд, - В интернет-банкинг все теснее интегрируются лежат не сколько в области технологической, традиционные пластиковые карты и так сколько в области обеспечения безопасности и дого- называемые электронные кошельки. Насколько ворных отношениях между участниками. технологически сложна такая интеграция? Есть ли такие проекты у Вашей компании? - Какие перспективные возможности приобретет Алексей Федоров: На текущий момент все со- вскоре интернет-банкинг как инструмент временные интернет-банкинги (если мы говорим о управления финансовыми потоками клиента клиентах-физических лицах) так или иначе интегри- банка? рованы с пластиковыми картами, более того, это Святослав Островский: Сегодня интернет-банки практически одно целое. уже предоставляют клиенту достаточно детальный Суть этой интеграции в том, что все операции, про- анализ его финансовых потоков. Завтрашний день – веденные с использованием пластиковой карты, финансовое консультирование клиентов по вопро- либо операции по счету пластиковой карты, в режи- сам оптимизации личных финансов и накоплений. ме online отображаются в системе интернет-банк, в том числе, даже те операции, которые уже прове- Артак Оганесян: Интернет-банкинг потенциально дены по карте, но еще не отражены по карточному готов превратиться в виртуальное отделение банка, счету. где клиент в своём личном кабинете не просто по- У Инвестиционного Банка «ВЕСТА» такая интегра- 74 лучает информацию по своим счетам и финансовым ция реализована: процессинговый центр, который операциям (тут речь идёт как об «обычных», так и о обслуживает наш банк, и система «Интернет-Банк» сложных инвестиционных, брокерских и других сче- Faktura, которую мы используем в своей работе, ин- тах), но и выполняет активные операции по перево- тегрированы в режиме online. Все операции по кар- ду средств, вложениям в различные инструменты. те, совершенные клиентом, в online-режиме трансли- Более того, в таком кабинете у клиента должна быть Аналитический банковский журнал №02 (205) февраль 2013 Фронт-офис возможность создавать свой портфель инвестиций и управлять им. Сейчас банкам необходимо более глу- В МСП Банке внедрена система «МСП-Онлайн» боко эксплуатировать Интернет, мобильные устройства и другие дистанционные средства банковского Дмитрий Петропавловский, директор департамента обслуживания, чтобы в перспективе с их помощью информационных технологий предложить клиентам весь спектр своих финансовых В МСП Банке (группа Внешэкономбанка) введена в продуктов и сопутствующих сервисов. промышленную эксплуатацию система «МСП-Онлайн» защищенная система обмена электронной документацией по Алексей Кирюшенков: Одной из тенденций в ве- кредитным договорам и договорам залога через Интернет. До дущих мировых банках в настоящее время являет- конца года системой должны быть охвачены более 250 партнеров Банка. ся внедрение модулей персонального финансового В настоящее время существует обширный перечень документов в рамках заключенных планирования и ведения учета израсходованных договоров, которые присылаются в Банк в бумажном виде по обычной почте или в виде средств. Сейчас в нашей стране некоторые из серви- отсканированного образа по электронной почте. Внедрение «МСП-Онлайн» позволит сов ДБО уже позволяют вести домашнюю бухгалте- значительно сократить время на пересылку и обработку таких документов в Банке, уменьшит рию или совершать автоматические платежи. Таким трудозатраты на оценку правильности их заполнения, предоставит быстрый доступ к этим образом, эти опции рассматриваются как потенци- документам работникам соответствующих подразделений Банка. альные конкурентные преимущества в борьбе за Специалисты банков-партнёров, организаций инфраструктуры получили возможность новых клиентов, ведь интернет-банк при его обога- формировать отчеты, проверять и получать протокол ошибок уже на своем рабочем месте через щении функциями управления личными финансами Интернет. Это резко повысило качество подготовки отчетов и время их обработки в Банке. Кроме становится еще более интересным для розничных того, у контрагентов появилась возможность видеть перечень ожидаемых Банком отчетов и клиентов. состояние уже переданных, а также иметь доступ к архиву всех ранее подготовленных отчетов и реестров с возможностью их просмотра и выгрузки. Алексей Федоров: Это очень перспективное на- Дальнейшим развитием системы «МСП-Онлайн» станет внедрение механизма электронной подписи правление, но в данный момент оно мало использу- документов, что должно еще более ускорить процедуру согласования кредитных документов. ется. Мое видение этого инструмента – это возможность вести бюджет клиента или его семьи. Иными офис. Наверное, это и есть та перспектива, которой словами, это универсальный «помощник», который все хотят достичь. помогает вести учет доходов и расходов клиента. Уже делаются некоторые шаги в развитии это- Аркадий Затуловский: В этих целях наш банк ве- го направления, в частности, в некоторых системах дет серьезную работу по расширению услуг Cash интернет-банкинга реализован такой инструмент, Management для корпоративных клиентов, исполь- как отображение категорий торговых точек, где зуя системы ДБО. клиент совершал операции по карте. Клиент может просмотреть, сколько средств им было потрачено - Насколько зрелым является массовый клиент в за определенный период в продуктовых магазинах, вопросах ответственности за сохранность данных, сколько – на АЗС и т.д. Для того, чтобы этот инстру- используемых в процессах идентификации мент стал полноценным, необходимо разработать и при проведении финансовых операций? Как внедрить механизм учета израсходованных налич- развиваются Ваши решения в направлении ных средств, чтобы эта информация также отобража- обеспечения безопасности инертнет–банкинга? лась в интернет-банкинге. Аркадий Затуловский: К сожалению, на настоя- Следующий шаг - это рекомендации клиентам по щий момент для банков это самый острый вопрос. планированию их бюджета. Если у клиента постоянно Беспечность многих клиентов к своей безопасности есть свободные средства - банк может посоветовать иногда шокирует и, безусловно, провоцирует мо- ему открыть вклад или отдать деньги в доверитель- шенников. Тем не менее, мы стараемся максималь- ное управление. Если денег периодически не хвата- но усиливать работу как в направлении повышения ет – открыть овердрафт, если планируется крупная безопасности клиентов, так и разъяснительную. Мы трата - взять потребительский кредит, ипотеку или перевели всех корпоративных клиентов на E-Token, автокредит. внедрили ряд мер в интернет-банк для физлиц. Сейчас рассматриваем вопрос внедрения антифрод Дмитрий Стреляев: Думается, что все разработ- системы. чики стремятся к тому, чтобы тот набор операций, который клиент может выполнить удаленно, совпа- Владимир Лавриненко: К сожалению, вопрос дал с тем набором, что он может выполнить, придя в зрелости клиентов в области безопасности -один СОДЕРЖАНИЕ 2—3 • СОБЫТИЯ 4–25• ЭКОНОМИКА 26—31 • БИЗНЕС 32-37 • РИСК-МЕНЕДЖМЕНТ 38—51 • ТЕХНОЛОГИИ 52—72 • ОБЩЕСТВО 74-96 Наша компания недавно вывела на рынок послед- из самых болезненных. Увы, но многие клиенты не предпринимают даже элементарных мер, вроде ре- нюю свою разработку в этой области – специальный гулярной смены пароля для входа в систему и уста- модуль «Противодействие мошенничеству», пред- новки антивируса. Здесь возникает двоякая ситуа- назначенный для оценки достоверности платежных ция: с одной стороны, банк не может использовать поручений, поступающих в ИБС из ДБО, с целью про- слишком сложные схемы аутентификации клиента, тиводействия хищению денег с банковских счетов т.к. клиент уйдет в другой банк, где проще, а с другой клиентов. Суть разработки заключается в том, что стороны, использование простых схем ведет к повы- система автоматически реагирует на те транзакции, шению уровня рисков мошенничества. которые могут представлять опасность, и передает Вместе с тем, обилие публикаций на тему обе- информацию о них в службу безопасности банка. А спечения безопасности, активная позиция банков там уже принимается решение либо санкциониро- в части донесения элементарных, но эффективных вать проведение операции, либо связаться с клиен- правил безопасной работы в системах интернет- том для уточнения. банкинга ведет к пониманию клиентами необходимости выполнять эти простые требования. Алексей Кирюшенков: В большинстве своем массовый клиент является незрелым в отношении безо- Дмитрий Стреляев: Скорее, здесь дело не в зре- пасности данных, мало что понимает в рисках, и, как лости массового клиента, а в изощренности мо- следствие, пребывает в состоянии недоверчивости. шенников. Клиент, как правило, готов делать то, В этом случае важно вести среди клиентов просвети- что от него требуется, чтобы уберечь свои сред- тельскую работу, создавать дополнительные каналы ства, но он не может, да и не должен все время для их информирования. В настоящее время банки, думать только об этом. В конце концов, забота о развивающие мобильный и интернет-сервисы, ста- неприкосновенности его счетов – обязанность раются предоставить клиентам возможности для банка, а, следовательно, и обязанность разработ- аутентификации и оперативного подтверждения опе- чиков систем защиты. раций в Интернете. Об ответственности клиента за сохран- Тем не менее, наша компания считает, что если обратиться к тому пути, ность идентификационных данных при которые прошли зарубежные банки, работающие с розницей по каналам проведении финансовых операций ДБО, то можно почерпнуть много полезных идей и решений. В течение ряда лет российские поставщики решений для систем ДБО шли своим Павел Есаков, Заместитель директора по собственным путем, и во многом проблемы наших розничных клиентов продажам в финансовом секторе, CompuTel растут именно из попытки применить для систем безопасности рознич- Клиенту розничного российского банка ных клиентов механизмы, которые были разработаны для корпоративных в большинстве случаев можно только клиентов. Эти попытки, заведомо обреченные на неудачу, заставили раз- посочувствовать. В отличие от многих европейских стран и США, вся работчиков начать поиск систем аутентификации клиентов и подтверж- полнота ответственности за проведение операций по каналам дистанци- дения транзакций, основанных на других принципах. Что же мы имеем в онного банковского обслуживания возлагается банком именно на него, а системах безопасности каналов дистанционного обслуживания сегодня: договор об использовании систем ДБО позволяет банкам в большинстве 1. Заметим, что попытка законодательно ограничить ответственность клиен- 2. Различного вида скрэтч-карты или чек с одноразовыми паролями в банкомате тов и разделить ее с банком сталкивается с весьма ощутимым сопротивле- 76 Одноразовый пароль, отправляемый по SMS на мобильный телефон клиента случаев не возвращать клиенту похищенные мошенниками суммы. нием банковского лобби. Как результат, банкам удалось еще на один год 3. Генераторы одноразовых паролей (однокнопочные) сохранить статус-кво. Аргументация банков была самой разнообразной, 4. Классическая Электронная Цифровая Подпись включая и утверждения о том, что около 15% клиентов банков – мошенни- 5. EMV CAP ридеры ки, которые только ждут момента, когда банки будут возвращать деньги по 6. Токены с возможностью макирования транзакций заявлению клиента о незаконном списании средств с его счета. Порядок расположения средств аутентификации соответствует широте Как планируют использовать полученную передышку российские использования данной технологии. банки – совершенно непонятно. По разговорам с весьма уважаемыми В пользу первого механизма аутентификации имеются следующие дово- банкирами, закон о национальной платежной системе поставил банки в ды: практически у всех клиентов есть мобильные телефоны, клиенты лег- безвыходное положение, ибо доказать факт мошенничества со стороны ко справляются с чтением SMS, канал доставки SMS не связан с интерне- клиента в свете нового закона невозможно. том. Правда, имеются большие операционные расходы, и иногда клиент Аналитический банковский журнал №02 (205) февраль 2013 Фронт-офис Продукты нашей компании в этом направлении Если речь идет о Интернет-банкинге для юриди- развиваются интенсивно и в опережающем рынок ческих лиц, то система идентификации обеспечива- темпе – в частности, чтобы повысить уровень защи- ется использованием крипто-ключей и определен- щенности интернет-операций, мы применяем совре- ных цифровых носителей (смарт-карт), с помощью менные методы защиты при проведении транзакций которых обеспечивается доступ к Интернет-банкингу. (использование различных токенов, смарт-карт и В качестве дополнительной меры безопасности т.п.). Пользователям популярного сервиса «Сбербанк наш банк также предлагает клиентам использовать ОнЛ@йн», в основе работы которого лежит наше смс-авторизацию и смс-информирование о входе в решение, приходят SMS-сообщения, содержащее систему. краткую информацию о подтверждаемом платеже и соответствующий одноразовый пароль. В вопросе обеспечения безопасности Интернетбанкинга очень важно соблюсти баланс – чтобы система была надежной, но в то же время не была Алексей Федоров: В большинстве своем, в вопро- чрезмерно сложной для клиента. Поэтому банки, как сах обеспечения безопасности Интернет-банкинга, правило, используют единый стандартный набор ме- клиент доверяет решениям, которые ему предлагает ханизмов идентификации. банк. Помимо стандартных логинов-паролей, на рынке - Есть ли в Ваших решениях функциональность успешно функционируют такие механизмы обеспе- маркетингового характера для банков, чения безопасности, как смс-авторизация смс- помогающая сохранять и расширять информирование при входе в интернет-банк, смс- клиентскую базу, продвигать банку свои услуги, подтверждение платежей, смс-информирование расширять кросс-продажи? Расскажите о таких о совершении платежа – это если говорить о возможностях. Интернет-банкинге для клиентов-физических лиц. Святослав Островский: Цифровые каналы об- Все эти механизмы применяются в Инвестицион- служивания являются прекрасной площадкой для ном Банке «ВЕСТА». рекламы и кросс-сейла. Миллионы контактов с не может получить сообщение (нет покрытия GSM, телефон клиента хранился на внешнем носителе (дискета, позднее flash диск), или даже на заблокирован и т.д.). Заметим, что если одноразовый пароль не связан с жестком диске клиентского компьютера. Деньги у клиентов пропадали, а данными транзакции, отправленной клиентом в банк, то такой пароль банки, обнаружив вирус на клиентском компьютере, разводили руками – не может служить надежной защитой от атак «человек-в-середине», в клиент виноват, не смог обеспечить безопасность своего рабочего места. чем уже успели убедиться банки, использующие данную технологию. Замена программных реализаций ЭЦП на аппаратные не решило про- Последний «шедевр» мошенников – компьютерный вирус Eurograbber блему – деньги пропадают, хотя воровства собственно приватного ключа смог похитить более 36 миллионов евро в европейских банках, которые не происходит. Но до тех пор, пока не удастся создать доверенную среду пользовались данным механизмом аутентификации. на компьютере клиента, о применении данной технологии лучше забыть. Скрэтч-карты и их аналоги несколько лучше с точки зрения операци- EMV CAP ридеры и токены c PIN-клавиатурой (и возможностью онных расходов – не нужна отправка многочисленных SMS клиентам, макирования транзакций) - пока наименее распространенные среди но нужно поддерживать точки выдачи карт, что тоже ведет к росту российских банков механизмы аутентификации, но именно они обе- расходов. Ну, а так как пароль в этом случае не может быть связан с спечивают самый высокий уровень защищенности от мошенничества, содержимым транзакции, ведь он был напечатан заранее, то защитить при этом освобождая клиента от необходимости создавать доверенную клиента от мошенников он просто не в состоянии. среду на своем компьютере. У этих механизмов есть масса дополни- Однокнопочный генератор одноразовых паролей, по сути, есть полный тельных достоинств: их можно использовать в любых каналах ДБО, для аналог скрэтч-карты. Единственное его преимущество – он может обе- клиентов, работающих с любой платформой, в том числе и мобильными спечивать клиента паролями на протяжении нескольких лет, но от атак телефонами, возможность работы с любого компьютера, например, «человек-в-середине» такой токен бессилен. в интернет-кафе и т.д. Особо отметим, что только такие решения Электронная Цифровая подпись (из ныне не действующего ФЗ-1) – есть полностью соответствуют требованиям федерального закона № 63-ФЗ наследство, полученное розничными клиентами от клиентов корпора- «Об электронной подписи» к средствам формирования подписи.Таким тивных. Весь этот громоздкий механизм, который был непрост даже для образом, существуют способы, позволяющие избежать необходимости «корпоратов», с переменным успехом пытались навесить и на розничных нагружать клиента проблемами по хранению своих аутентификацион- клиентов. Очевидно, что данный механизм не давал клиенту абсолютно ных данных и одновременно защищающие клиента от мошенничества никакой свободы: работать с банком можно было только с того компью- со стороны третьих лиц, а банки – от клиентов-мошенников и недобро- тера, где было установлено необходимое ПО, приватный ключ клиента совестных сотрудников банка. Аналитический банковский журнал №02 (205) февраль 2013 77 СОДЕРЖАНИЕ 2—3 • СОБЫТИЯ 4–25• ЭКОНОМИКА 26—31 • БИЗНЕС 32-37 • РИСК-МЕНЕДЖМЕНТ 38—51 • ТЕХНОЛОГИИ 52—72 • ОБЩЕСТВО 74-96 клиентами ежедневно позволяют достаточно эф- Второе предложение – это решение по анализу фективно продвигать услуги и продукты банка. мнений клиентов банков в форумах, блогах и других На сегодняшний день основными инструментами информационных ресурсах всемирной сети. Оно по- продаж являются баннеры и информационные рас- могает быстро получать обратную связь от клиентов, сылки. С течением времени роль цифровых кана- в автоматическом режиме мониторить количество лов в продажах банков будет только возрастать. негативных и позитивных откликов и разбираться в их причинах, выявлять тенденции и влиять на них. Алексей Кирюшенков: Банковское обслуживание Такие технологии дают возможность повысить удо- – это, прежде всего, клиентский сервис. И сегодня, влетворенность клиентов и укрепить их лояльность, а чтобы завоевать и удержать клиента, банк должен в конечном итоге – повысить объемы продаж. прийти к тому, чтобы предложить что-то новое, интересное, сделав сервис максимально персонифици- - Поддерживаются ли в Ваших решениях рованным. геолокационные сервисы на основе определения Мы убеждены: в каждом из сервисов банка долж- местоположения клиента? Какие? Востребована ны четко прослеживаться направления работы с ли эта функциональность клиентами банков? клиентом. Именно поэтому мы реализуем в наших Святослав Островский: В течение 2012 года в многоканальных решениях (интернет-банкинг, мо- мобильные приложения была добавлена функ- бильный банкинг и т.д.) корпоративные цвета банка, циональность нахождения ближайшего отделе- его логотипы, общую стилистику, совпадающую с ния, банкомата, устройства самообслуживания и оформлением корпоративного сайта – в этом случае партнера Сбербанка. Возможность найти ближай- решается задача идентификации, единения клиента ший банкомат или отделение является одной из с выбранным кредитным учреждением, привержен- самых востребованных функций для пользовате- ности банку. лей Сбербанк ОнЛайн. Мы планируем развивать геолокационные сервисы в нескольких направ- Дмитрий Стреляев: В качестве примера могу при- лениях, а именно: повышать точность нахождения вести наше решение «Управление активными про- точек банка, расширять список представленных дажами», которое основано на BPM-платформе. У на нашей карте партнерах с интересными для нас уже есть успешный опыт его внедрения. Замечу, клиентов банка предложениями, отображать не что это решение не просто дает возможность осу- только местоположение банкомата, но и его ра- ществлять кросс-продажи. Разработанная наши- бочее состояние, показывать наличие очередей в ми специалистами система позволяет накапливать отделениях. статистику о потребностях клиента и передавать ее в другие информационные системы. Это значительно Дмитрий Стреляев: Геолокация, на мой взгляд, не повышает эффективность работы банков, а, кроме является значимой услугой для интернет-банкинга, того, позволяет оперативно выявлять узкие места хотя это достаточно удобный сервис для поиска, на- точек обслуживания. пример, ближайшего банкомата. Артак Оганесян: Маркетинговые приложения есть, Алексей Федоров: Наша система интернет- и они ориентированы на два аспекта работы в новых банкинга для мобильных приложений на базе Андро- каналах дистанционного банкинга. Первое решение ид и IOS использует геолокационные сервисы. Войдя - это платформа для организации цифрового мар- в интернет-банк, клиент может просмотреть ближай- кетинга, построенная на базе Adobe CQ. Ее исполь- шие отделения и банкоматы Банка, это достаточно зование позволяет более четкого сегментировать удобно – нет необходимости звонить в Банк либо ис- клиентов (потенциальных и реальных), предостав- кать информацию на сайте. лять персонализированный контент и формировать адресные предложения, запускать промо-акции и ния бюджета клиента с помощью интернет-банкинга кампании на различных цифровых ресурсах – соб- не хватает реализации возможности учета расхо- ственный Интернет-банк, социальные сети и др. – и дных операций, произведенных в наличной форме. управлять ими из единой точки. В результате, как На мой взгляд, именно геолокационные сервисы показывают реализованные EPAM Systems проекты, могли бы помочь осуществить подобную идею. растут продажи новых банковских продуктов, увели- 78 Ранее я уже говорил, что для полноценного веде- При грамотном сопоставлении карты с указани- чиваются объемы дополнительных и перекрестных ем мест, где клиент производит основные траты, он продаж. мог бы очень быстро в полуавтоматическом режиме Аналитический банковский журнал №02 (205) февраль 2013 Фронт-офис вносить в систему «Интернет-Банк» информацию о банков с другими сервисными или торговыми ор- наличных платежах. ганизациями, различные программы лояльности Алексей Кирюшенков: Геолокационные серви- (к примеру, ко-брендинговые карты), то геолока- сы в последнее время стали завоевывать популяр- ция открывает множество возможностей «подтол- ность и широко распространяться. Это связано, в кнуть» клиента воспользоваться предложением первую очередь, с повсеместным распространени- партнера банка. Например, если клиент, проходя ем доступных и многофункциональных мобильных мимо ресторана, где действует скидка при оплате устройств, в которых гео-информационные серви- карточками именно этого банка, получит соответ- сы в совокупности с GPS-навигацией предоставля- ствующую SMS, то вполне возможно он зайдет и ют ранее вовсе не существовавшие возможности выпьет чашку кофе. Если сеть магазинов одеж- (настраиваемый поиск ближайших необходимых ды проводит специальную акцию, то клиенты ее объектов, прокладку маршрута к нужной точке – банка-партнера могут получить сообщение с ин- отделению банка, банкоматам и т.д.). Используя формацией о ближайших к ним точках продажи. геолокационные сервисы совместно с мобильным Еще один пример – приехав в огромный торгово- банком, клиенты могут в режиме реального време- развлекательный центр, клиент открывает мо- ни найти ближайшее отделение банка, просмотреть бильное приложение банка и тут же получает кар- подробную информацию о времени работы отделе- ту этого центра с отмеченными магазинами или ния, а также о доступных в нем услугах. Это очень кафе, где он может получить скидки или бонусы удобный современный сервис, и мы предлагаем его как клиент данного банка. Все участники доволь- своим клиентам. ны: банк – тем, что клиент лишний раз воспользовался своей карточкой, магазин или кафе – Артак Оганесян: Уже сейчас функция «Найти сделанными продажами, а сам клиент – выгодной ближайшее отделение или банкомат» стала обяза- покупкой. Так что использование геолокационных тельной для любого мобильного банковского при- сервисов в банковской практике представляется ложения. Если принять во внимание партнерство весьма перспективным. Аналитический банковский журнал №02 (205) февраль 2013 79 СОДЕРЖАНИЕ 2—3 • СОБЫТИЯ 4–25• ЭКОНОМИКА 26—31 • БИЗНЕС 32-37 • РИСК-МЕНЕДЖМЕНТ 38—51 • ТЕХНОЛОГИИ 52—72 • ОБЩЕСТВО 74-96 - Офисы банков в социальных сетях – есть ли у ет узнавать и понимать их потребности, разрешать них будущее как у каналов поддержки банковских любые сложные ситуации максимально быстро. операций клиента? Почему? Общение в социальных сетях дает перспективы об- Артак Оганесян: Сейчас они, скорее, выполняют ратной связи в режиме реального времени, отсле- маркетинговую роль, как и реклама на телевиде- живания откликов о товарах и услугах, тенденций, нии. Потихоньку начинает расти их использование в изучения мнений и предпочтений клиентов банков. качестве канала сбора обратной связи или анали- Интерес для банков могут представлять и серви- за настроений и мнений клиентов. Возможно, что с сы геотеггинга, такие, как Foursquare или Altergeo, возникновением экосреды деловых приложений в которые позволяют, например, при визите в отде- соцсетях они станут играть роль полноценного кана- ление банка отметиться там через мобильный ин- ла банковских услуг. Однако на данный момент это, тернет и оставить свои комментарии. Социальные прежде всего, точка входа для перенаправления сети, как каналы связи клиентов со своими близ- посетителя на веб-сайт банка или к его мобильным кими, открывают широкие перспективы для ис- приложениям. пользования клиентами своих банковских счетов. Они дают прекрасные возможности для того, чтобы Дмитрий Стреляев: Сразу хотел бы отметить: клиент мог просто отправить деньги на счет своего интернет-офис банка – всегда один и находится друга из социальной сети, либо использовать счет на сервере банка. О целесообразности присут- своей банковской карты вместо электронного ко- ствия банков в социальных сетях можно спорить, шелька. но лучше на этот вопрос ответят представители банков. Мы же, со своей стороны, можем только Алексей Федоров: Любая социальная сеть – это отметить тот факт, что на данный момент соци- круг людей, объединенных по каким-либо признакам альные сети защищены гораздо хуже, чем си- или общим интересам в единую группу. стемы интернет-банкинга, поэтому проведение К примеру, у нашего Банка есть совместный про- банковских операций через социальную сеть по- ект с клубом «ТРИЛАЙФ» - клубом любителей триат- тенциально опасно. Одним словом, присутствие лона. Клуб – это некий социум, объединенный общей банка в социальных сетях в целях маркетинга – идеей, потребностями. Банк тесно взаимодействует с разумное решение, а вот поддержка операций в этим социумом и старается максимально удовлетво- социальных сетях, на мой взгляд, не нужна. Эти рить его потребности. В первую очередь, речь идет, функции должны быть разделены, чтобы умень- конечно, о наборе банковских услуг, но это взаимо- шить риски. действие также позволяет совершенствовать свои Святослав Островский: Банк изучает возможность сервисы, делая их максимально удобными для всех обслуживания клиентов в социальных сетях. членов клуба. Владимир Лавриненко: На данный момент при- Причем помимо функции продаж, социальные сети сутствие банков в социальных сетях актуально, должны и могут способствовать повышению степени т.к. это позволяет отслеживать тенденции в за- информированности своих клиентов. То же самое происходит и в социальных сетях. просах клиентов, вести активный диалог с не- Многие, например, не знают, что оплатить штраф довольными клиентами, формировать положи- ГИБДД можно с помощью интернет-банкинга, более тельный имидж и т.д. Насколько же долгосрочны того, штраф без комиссии можно оплатить на сайте социальные сети как площадка для виртуального Госуслуг Москвы, введя реквизиты карты. Да что офиса банка. сказать довольно тяжело: развитие там штрафы! До сих пор огромное количество людей Интернета не стоит на месте и возникают все но- оплачивает коммунальные и другие ежемесячные вые и новые сервисы, "перетягивающие" к себе обязательные платежи в офисах банков, в то время, интернет-аудиторию. как это можно сделать через интернет-банкинг. Более того, если платежи клиента носят систематиче- Алексей Кирюшенков: Продвижения бренда в ский характер и сумма практически не изменяется, социальных сетях — на мой взгляд, очень перспек- как, например, при аннуитетных платежах в погаше- тивное направление развития банков. Основным ние кредита, то можно настроить автоматическую его преимуществом является возможность быть оплату по расписанию. «рядом» с клиентом: общение в социальных сетях 80 И глобальная задача социальных сетей, на мой имеет более высокий уровень доверия, а друже- взгляд, состоит в продвижении подобных знаний ское неформальное общение с клиентами позволя- среди клиентов. Аналитический банковский журнал №02 (205) февраль 2013 A Фронт-офис Аналитический банковский журнал №02 (205) февраль 2013 81