Лекция 13. Учет кредитов и займов

реклама

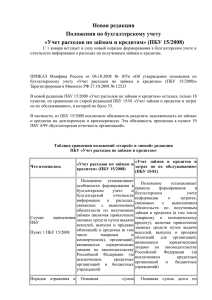

ЛЕКЦИЯ 13. УЧЕТ КРЕДИТОВ И ЗАЙМОВ План: 1. Сущность, понятие, классификация кредитов и займов 2. Порядок оформления получения кредитов (займов) 3. Синтетический и аналитический учет расчетов по кредитам и займам 4. Учет целевых кредитов, в том числе, полученных на приобретение, сооружение или изготовление инвестиционных активов 5. Учет кредитов и займов, выраженных в иностранной валюте 6. Учет расходов по займам и кредитам Вопрос 1. Сущность, понятие, классификация кредитов и займов Кредит – система экономических отношений, возникающая при передаче имущества в денежной или натуральной форме от одних организаций или лиц другим на условиях возвратности, срочности и платности. Принцип срочности означает, что по всем видам кредитования кредит предоставляется на определенный срок. Принцип возвратности означает, что при наступлении срока погашения кредит должен быть возвращен заимодавцу или своевременно пролонгирован. Принцип платности предусматривает, что за пользование кредитом заемщик уплачивает заимодавцу определенный процент. Заем – вид обязательственных отношений, договор, в силу которого одна сторона (займодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками (например: числом, весом, мерой), а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества. Многообразие кредитов и займов вызывает необходимость их классификации. Существует несколько классификаций кредитов и займов, основными из которых являются следующие. В соответствии с гражданским законодательством выделяются следующие виды кредитов: - банковский (денежный) кредит – выдаваемый банками в виде денежных ссуд; - товарный (вещный) кредит – одна сторона предоставляет другой стороне вещи, определенные родовыми признаками (договор товарного кредита); - коммерческий (вещный и денежный) кредит – дополнительный договор, заключенный во исполнение обязательств по уже заключенным договорам, связанным с передачей в собственность другой стороне денежных сумм или других вещей, определяемых родовыми признаками, может предусматриваться предоставление кредита, в том числе в виде аванса, предварительной оплаты, отсрочки и рассрочки оплаты товаров, работ или услуг (коммерческий кредит), если иное не установлено законом; - простой кредит – не носит целевого направления использования средств. - целевой кредит – средства, полученные по такому договору, могут быть использованы строго на определенные цели, и заемщик должен обеспечить возможность контроля за целевым использованием займа; - вексель – это ничем не обусловленное обязательство векселедателя выплатить по наступлении определенного срока полученные взаймы денежные суммы; - облигация – ценная бумага, удостоверяющая право ее держателя на получение от лица, выпустившего облигацию, в предусмотренный ею срок номинальной стоимости облигации или иного имущественного эквивалента; - государственный кредит – заимодавец приобретает выпущенные государственные облигации. 2. В соответствии с налоговым законодательством кредиты и займы классифицируются следующим образом. 1. По видам: - кредиты; - товарные кредиты; - коммерческие кредиты; - займы; - иные заимствования; - контролируемая задолженность. 2. По форме предоставления: - вещные; - денежные. 3. По валюте обязательств: - в иностранной валюте; - в рублях РФ. 3. Классификация кредитов и займов в соответствии с законодательными актами по бухгалтерскому учету. 1. По видам: - государственные; - беспроцентные; - с уплатой процентов. 2. По форме предоставления: - денежные; - векселя; - облигации. 3. По форме представления: - краткосрочные выдается на нужды текущей деятельности организации и предоставляется, как правило, на срок до одного года; - долгосрочные выдается на цели производственного и социального развития организации (для строительства и приобретения основных средств, расширения и др.) и выдается на срок свыше одного года; - просроченные – кредиты и займы с истекшим согласно условиям договора сроком погашения; - срочные – кредиты и займы, срок погашения которых по условиям договора не наступил или продлен в установленном порядке. 4. По валюте обязательств: - в иностранной валюте; - в рублях РФ; - в условных единицах. Вопрос 2. Порядок оформления получения кредитов (займов) Организация может получить деньги (имущество) во временное пользование: - по договору займа; - по кредитному договору. Для получения кредита в банке в первую очередь предприятию необходимо оформить заявку на получение кредита. В дальнейшем кредитные взаимоотношения предприятия с банковской организацией строятся на основе заключенного кредитного договора. По общему правилу к кредитному договору применяются правила, которые распространяются на договор займа. Однако между этими договорами есть существенные различия. 1. Кредит деньгами может выдать только банк или кредитная организация. Денежный заем можно получить от любого гражданина, предпринимателя или организации. 2. Денежные кредиты организация может получить (вернуть) только в безналичном порядке. На выдачу (возврат) займов такое ограничение не распространяется. Аналогичное положение действует в отношении уплаты процентов. За пользование денежным кредитом организация вправе рассчитываться только по безналу. Проценты по займу можно выплачивать как деньгами, так и имуществом. 3. Договор денежного кредита может быть только процентным. По договору займа деньги могут выдаваться без условия об уплате процентов. 4. Договор товарного кредита признается беспроцентным лишь в том случае, если об этом прямо сказано в его тексте. Договор займа в натуральной форме является таковым по умолчанию. Независимо от суммы договор займа (кредитного договора), в котором организация выступает в качестве заемщика (кредитора), заключите его в письменной форме. Данное соглашение считается заключенным с момента передачи денег или других вещей по нему. Размер процентов по займу (кредиту) можно указать в договоре. Если такой оговорки нет, организация должна выплатить заимодавцу проценты по ставке рефинансирования, действующей на дату возврата (всей суммы займа (кредита) или его части). Порядок уплаты процентов тоже можно предусмотреть в договоре. Но если это условие отсутствует, организация должна выплачивать проценты ежемесячно до полного погашения займа (кредита). Если заимодавец (кредитор) предоставит беспроцентный заем (кредит), это условие должно быть прямо указано в договоре (исключение – заем, выданный в натуральной форме, по умолчанию он является беспроцентным). Организация обязана вернуть полученный заем (кредит) в срок и в порядке, предусмотренном договором. Если срок возврата не установлен, организация должна вернуть заем не позднее чем через 30 дней, после того как заимодавец (кредитор) предъявил такое требование. Беспроцентный заем (кредит) организация вправе вернуть досрочно. Досрочный возврат процентных займов (кредитов) допускается только с согласия заимодавца (кредитора). Возвращен денежный заем может быть наличными или в безналичном порядке. Вернуть кредит, полученный деньгами, можно только по безналу. При получении займа или возврате одолженных средств наличными деньгами составляется приходный или расходный кассовый ордер. Получение займа (кредита) в безналичной форме можно подтвердить выпиской с расчетного счета организации. Возврат займа (кредита) безналичным путем оформляется платежным поручением. Вопрос 3. Синтетический и аналитический учет расчетов по кредитам и займам Для отражения операций по учету расчетов по краткосрочным кредитам и займам планом счетов предусмотрены следующие пассивные счета: 66 «Расчеты по краткосрочным кредитам и займам» – если заем (кредит) выдан на срок менее одного года; 67 «Расчеты по долгосрочным кредитам и займам» – если заем (кредит) выдан на срок более одного года. К данным счетам целесообразно открывать следующие субсчета: субсчет 1 – расчеты по основному долгу; субсчет 2 – расчеты по процентам. В бухгалтерском учете организации расчеты по кредитам и займам отражаются следующими проводками. Получение кредита и займа организация отражает записями: Д 50.1, 51, 52 – К 66,67 При получении натуральных займов составляется запись: Д 10, 07, 41,08 и др. – К 66,67. Начисление процентов по полученным кредитам и займам отражается записью: Д 91.2 – К 66,67. Если заем используется для приобретения (строительства) инвестиционных активов, все организации, кроме субъектов малого предпринимательства, проценты включают в их первоначальную стоимость и отражаются записью: Д 08 – К 66,67. Погашение кредита и займа отражается записью: Д 66,67 – К 50.1 51,52 Возврат натурального займа отражается записью: Д 66, 67 – К 10,07, 41 и др. счетов Отражены неисполненные обязательства кредитора: Д 76 – К 66,67. При получении кредитов и займов в иностранной валюте возникают курсовые разницы. Отражена отрицательная курсовая разница по кредитному обязательству: Д 91.2 – К 66,67,52,76 Отражена положительная курсовая разница по обязательству кредитора: Д 66,67,52,76 – К 91.1. Аналитический учет кредитов и займов организуют по их видам, банкам, заимодавцам, предоставившим кредиты и займы и отдельным кредитам и займам. Синтетический учет расчетов по кредитам и займам ведут в журнале-ордере № 4 и Главной книге. Вопрос 4. Учет целевых кредитов, в том числе, полученных на приобретение, сооружение или изготовление инвестиционных активов Организация может получать целевые кредиты (займы) на приобретение инвестиционных активов. В соответствии с ПБУ 15/2008 под инвестиционным активом понимается объект имущества, подготовка которого к предполагаемому использованию требует длительного времени и существенных расходов на приобретение, сооружение и (или) изготовление. К инвестиционным активам относятся объекты незавершенного производства и незавершенного строительства, которые впоследствии будут приняты к бухгалтерскому учету заемщиком и (или) заказчиком (инвестором, покупателем) в качестве основных средств (включая земельные участки), нематериальных активов или иных внеоборотных активов. Получение кредита и займа на приобретение инвестиционных активов отражается традиционной записью: Д 51, 52 – К 66, 67. Отличительной особенностью в этом случае является отражение в учете процентов по таким кредитам (займам). Проценты по заемным средствам (целевым кредитам) увеличивают первоначальную стоимость основного средства, если одновременно выполняются следующие условия: - имущество является инвестиционным активом; - проценты начислены до того, как основное средство приобретено, сооружено и (или) создано; - проценты начислены до начала использования инвестиционного актива в деятельности, если работы по его приобретению, сооружению и (или) созданию не завершены. Если заем используется для приобретения (строительства) инвестиционных активов, то проценты за пользование заемными средствами отражаются записью: Д 08 – К 66,67 субсчет «Расчеты по процентам» – начислены проценты за пользование заемными средствами. Если же проценты начисляются после того, как первоначальная стоимость основного средства или нематериального актива уже сформирована (объект оприходован на счет 01 или 04 соответственно) или организация начала использовать инвестиционный актив, несмотря на незавершенность работ по приобретению (строительству), списывают их как прочие расходы: Д 91.2 – К. 66,67. Проценты по договору займа начисляются ежемесячно. Вопрос 5. Учет кредитов и займов, выраженных в иностранной валюте Полученные кредитные (займы) в иностранной валюте отражают по дебету счета 52 «Валютные счета». Поступившие кредитные средства, а также обязательства по кредиту (независимо от факта поступления кредитных средств), выраженные в валюте, пересчитывают в рубли по официальному курсу Банка России к рублю: – на дату совершения операции (исполнения обязательства); – на отчетную дату (на последний день каждого месяца). Получение кредита и займа отражается записью: Д 52 – К 66, 67. При пересчете валюты и обязательств в рубли образуются курсовые разницы (положительные или отрицательные). Возникшие отрицательные курсовые разницы отразите в составе прочих расходов, положительные – в составе прочих доходов. Отрицательные курсовые разницы отразите проводками: Д 91.2 К 52 – отражена отрицательная курсовая разница по рублевой оценке средств на валютном счете; Д 91.2 К 76 – отражена отрицательная курсовая разница по обязательству кредитора (задолженности кредитора перед организацией); Д 91.2 К 66 (67) – отражена отрицательная курсовая разница по кредитному обязательству (задолженности организации перед кредитором). Положительные курсовые разницы отразите проводками: Д 52 К 91.1 – отражена положительная курсовая разница по рублевой оценке средств на валютном счете; Д 76 К 91.1 – отражена положительная курсовая разница по обязательству кредитора (задолженности кредитора перед организацией); Д 66 (67) К 91.1 – отражена положительная курсовая разница по кредитному обязательству (задолженности организации перед кредитором). Вопрос 6. Учет расходов по займам и кредитам Расходами, связанными с выполнением обязательств по полученным займам и кредитам, являются: - проценты, причитающиеся к оплате заимодавцу (кредитору); - дополнительные расходы по займам. Дополнительными расходами по займам являются: - суммы, уплачиваемые за информационные и консультационные услуги; - суммы, уплачиваемые за экспертизу договора займа (кредитного договора); - иные расходы, непосредственно связанные с получением займов (кредитов). При открытии кредитной линии могут возникнуть следующие расходы: - единовременные комиссии и платежи (плата за открытие кредитной линии, за открытие ссудного счета и т. д.); - комиссии и платежи, неоднократно взимаемые за расчетные периоды (проценты за пользование кредитом, плата за пользование лимитом кредитной линии, за проведение операций по ссудному счету, проценты за неиспользованную часть кредита и т. д.). Перечень и размер комиссий определяется банком и фиксируется в договоре. Расходы по займам отражаются в бухгалтерском учете обособленно от основной суммы обязательства по полученному займу (кредиту) и отражаются в бухгалтерском учете и отчетности в том отчетном периоде, к которому они относятся. Расходы по займам признаются прочими расходами, за исключением той их части, которая подлежит включению в стоимость инвестиционного актива. В стоимость инвестиционного актива включаются проценты, причитающиеся к оплате заимодавцу (кредитору), непосредственно связанные с приобретением, сооружением и (или) изготовлением инвестиционного актива. Проценты, причитающиеся к оплате заимодавцу (кредитору), включаются в стоимость инвестиционного актива при наличии следующих условий: а) расходы по приобретению, сооружению и (или) изготовлению инвестиционного актива подлежат признанию в бухгалтерском учете; б) расходы по займам, связанные с приобретением, сооружением и (или) изготовлением инвестиционного актива, подлежат признанию в бухгалтерском учете; в) начаты работы по приобретению, сооружению и (или) изготовлению инвестиционного актива. Проценты, причитающиеся к оплате заимодавцу (кредитору), включаются в стоимость инвестиционного актива или в состав прочих расходов равномерно, как правило, независимо от условий предоставления займа (кредита). Проценты, причитающиеся к оплате заимодавцу (кредитору), могут включаться в стоимость инвестиционного актива или в состав прочих расходов исходя из условий предоставления займа (кредита) в том случае, когда такое включение существенно не отличается от равномерного включения. Проценты, причитающиеся к оплате заимодавцу (кредитору), связанные с приобретением, сооружением и (или) изготовлением инвестиционного актива, уменьшаются на величину дохода от временного использования средств полученных займов (кредитов) в качестве долгосрочных и (или) краткосрочных финансовых вложений. При приостановке приобретения, сооружения и (или) изготовления инвестиционного актива на длительный период (более трех месяцев) проценты, причитающиеся к оплате заимодавцу (кредитору), прекращают включаться в стоимость инвестиционного актива с первого числа месяца, следующего за месяцем приостановления приобретения, сооружения и (или) изготовления такого актива. В указанный период проценты, причитающиеся к оплате заимодавцу (кредитору), включаются в состав прочих расходов организации. При возобновлении приобретения, сооружения и (или) изготовления инвестиционного актива проценты, причитающиеся к оплате заимодавцу (кредитору), включаются в стоимость инвестиционного актива с первого числа месяца, следующего за месяцем возобновления приобретения, сооружения и (или) изготовления такого актива. Не считается периодом приостановки приобретения, сооружения и (или) изготовления инвестиционного актива срок, в течение которого производится дополнительное согласование технических и (или) организационных вопросов, возникших в процессе приобретения, сооружения и (или) изготовления инвестиционного актива. Проценты, причитающиеся к оплате заимодавцу (кредитору), прекращают включаться в стоимость инвестиционного актива с первого числа месяца за месяцем прекращения приобретения, сооружения и (или) изготовления инвестиционного актива. В случае если организация начала использовать инвестиционный актив для изготовления продукции, выполнения работ, оказания услуг, несмотря на незавершенность работ по приобретению, сооружению и (или) изготовлению инвестиционного актива, то проценты, причитающиеся к оплате заимодавцу (кредитору), прекращают включаться в стоимость такого актива с первого числа месяца, следующего за месяцем начала использования инвестиционного актива. В случае если на приобретение, сооружение и (или) изготовление инвестиционного актива израсходованы средства займов (кредитов), полученных на цели, не связанные с таким приобретением, сооружением и (или) изготовлением, то проценты, причитающиеся к оплате заимодавцу (кредитору), включаются в стоимость инвестиционного актива пропорционально доле указанных средств в общей сумме займов (кредитов), причитающихся к оплате заимодавцу (кредитору), полученных на цели, не связанные с приобретением, сооружением и (или) изготовлением такого актива. Дополнительные расходы по займам могут включаться равномерно в состав прочих расходов в течение срока займа (кредитного договора).