описанием сделок финансовых инструментов и связанных с

реклама

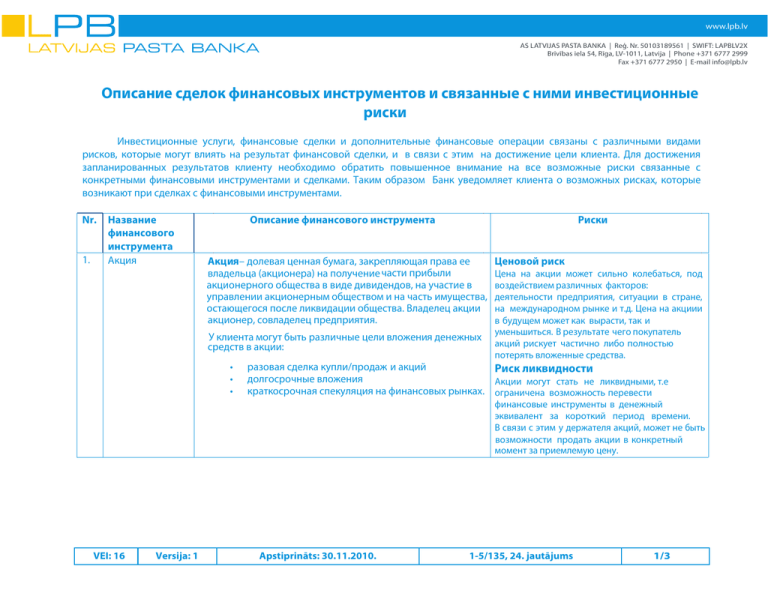

www.lpb.lv AS LATVIJAS PASTA BANKA | Reģ. Nr. 50103189561 | SWIFT: LAPBLV2X Brīvības iela 54, Rīga, LV-1011, Latvija | Phone +371 6777 2999 Fax +371 6777 2950 | E-mail [email protected] Описание сделок финансовых инструментов и связанные с ними инвестиционные риски Инвестиционные услуги, финансовые сделки и дополнительные финансовые операции связаны с различными видами рисков, которые могут влиять на результат финансовой сделки, и в связи с этим на достижение цели клиента. Для достижения запланированных результатов клиенту необходимо обратить повышенное внимание на все возможные риски связанные с конкретными финансовыми инструментами и сделками. Таким образом Банк уведомляет клиента о возможных рисках, которые возникают при сделках с финансовыми инструментами. Nr. 1. Название финансового инструмента Акция Описание финансового инструмента Риски Акция– долевая ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после ликвидации общества. Владелец акции акционер, совладелец предприятия. У клиента могут быть различные цели вложения денежных средств в акции: • • • Ценовой риск Цена на акции может сильно колебаться, под воздействием различных факторов: деятельности предприятия, ситуации в стране, на международном рынке и т.д. Цена на акциии в будущем может как вырасти, так и уменьшиться. В результате чего покупатель акций рискует частично либо полностью потерять вложенные средства. разовая сделка купли/продаж и акций Риск ликвидности долгосрочные вложения Акции могут стать не ликвидными, т.е краткосрочная спекуляция на финансовых рынках. ограничена возможность перевести финансовые инструменты в денежный эквивалент за короткий период времени. В связи с этим у держателя акций, может не быть возможности продать акции в конкретный момент за приемлемую цену. VEI: 16 Versija: 1 Apstiprināts: 30.11.2010. 1-5/135, 24. jautājums 1/3 2. Долговые ценные Долговая ценная бумага - долговые обязательства Риск процентных ставок бумаги (облигации эмитента, выпускаемые обычно большими партиями. Они Ценность долговых ценных бумаг в большей являются свидетельством того, что эмитент обязуется степени зависит от процентных ставок. и т.д) выплатить владельцу облигации в течение определенного времени проценты по ней, а по наступлению срока выплаты погасить свой долг перед владельцем облигации. Владелец облигации- кредитор, а не акционер. Процентные ставки возрастают, цена долговой ценной бумаги уменьшается, и наоборот, если процентная ставка уменьшается, цена долговой ценной бумаги возрастает. Долговые ценные бумаги принадлежат к ценным бумагам с фиксированным доходом, так как процентные платежи и сроки выплаты займа фиксированы на время действия долговой ценной бумаги. Долговые ценный бумаги связаны с возможностями эмитента своевременно и в полном размере выполнять свои обязательства. Вкладчик рискует потерять часть или все сумму вложений. Долговые ценные бумаги можно продать до даты ее погашения, но клиенту надо рассчитывать на то, что цена долговой бумаги колеблется и есть возможность получить как высокую так и низкую доходность, или вообще понести ущерб. 3. Кредитный риск Риск ликвидности Вероятность потерь, которые возникают от недостаточной рыночной ликвидности, в результате чего сложно или невозможно в желаемое время купить или продать финансовые инструменты по выгодной цене. Валютный риск FX Spot (валютная Spot - сделка обмена одной валюты на другую в рамках того же дня, либо с расчетом до 3-х рабочих дня, по Вероятность понести потери от колебания сделка) обоюдно согласованному курсу, который был установлен в валютного курса. Клиент может потерять части или всю вложенную сумму, в случае обмена момент заключения сделки. валюты по невыгодному обменному курсу. 4. FX Swaps (сделка по Swap - сделка, в результате которой клиент заключает Риск процентных ставок взаимообмену соглашение с Банком об обмене валюты по определенному Ценность будущей валютной сделки курсу и одновременно обязуется вернуть банку через колеблется, так как зависит валютных валюты) определенное время эту сумму в первоначальной валюте по фиксированному курсу. процентных ставок. Валютный риск Вероятность понести потери от переоценки доминирующих балансовых и внебалансовых статей в иностранной валюте. Клиент может понести потери в случае, если в момент расчета обменной валюты, курс будет отличатся от обменного курса сделки. Риск контрагента Вероятность понести потери, которые возникнут в случае, если вторая сторона не выполнит возложенные на себя обязательства по сделке. VEI: 16 Versija: 1 Apstiprināts: 30.11.2010. 1-5/135, 24. jautājums 2/3 5. FX Forward (будущая валютная сделка) Futures FX Forward - валютная операция, которая позволяет клиенту продать или купить какую - либо валюту по истечению определенного период времени, но не раньше чем за 3 рабочих дня, по курсу, который был определен в момент заключения сделки. Будущие валютные сделки могут быть торгуемы на бирже (Futures) и торгуемы вне биржы (Forwards). Futures сделки стандартизированны с фиксированным объемом сделки, с расчетным днем и т.д. Маржинальная сделка Ценность будущей валютной сделки колеблется, так как зависит от валютных процентных ставок . Валютный риск Вероятность понести потери от переоценки доминирующих балансовых и внебалансовых статей в иностранной валюте. Клиент может понести потери в случае, если в момент расчета обменной валюты, курс будет отличатся от обменного курса сделки. Риск контрагента Вероятность понести потери, которые возникнут в случае, если вторая сторона не выполнит возложенные на себя обязательства по сделки. Параметры форвардной сделки предусматривают возможности от потребностей инвестора. 6. Риск процентных ставок Маржинальная торговля - сделка, которую клиент совершает с целью заработать, на колебаниях валютного курса. Со сравнительно небольшим стартовым капиталом, можно совершать сделки на сумму, которые многократно его превышают. Маржинальная торговля это покупка/продажа валюты, используя кредитное плечо и гарантийную сумму. Валютный риск Вероятность понести потери от колебания валютного курса. Клиент может потерять часть или всю вложенную сумму, в случае обмена валюты по невыгодному обменному курсу. Операционный риск Возможность понести потери, не успев своевременно заключить маржинальную сделку, Перед тем как принимать решение по инвестиционной по причине независящей от клиента или Банка, деятельности, вкладчикам необходимо тщательно взвесить к примеру, из-за технической проблемы риски маржинальной торговли и влияние потенциальных коммуникационного канала. потерь на финансовое положение. !!! Банк просит обратить внимание на то, что весь выше упомянутый перечень рисков, связанных с финансовыми инструментами, не является исчерпывающим, и в сделках с финансовыми инструментами могут возникнуть и другие риски, которые здесь не описаны. Перед совершением конкретной сделки советуем обратиться к специалисту Банка, для получения информации о других возможных рисках. VEI: 16 Versija: 1 Apstiprināts: 30.11.2010. 1-5/135, 24. jautājums 3/3