Банковское потребительское кредитование как экономическое

реклама

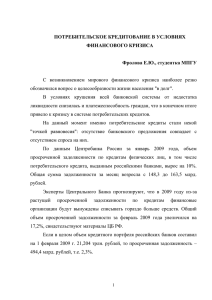

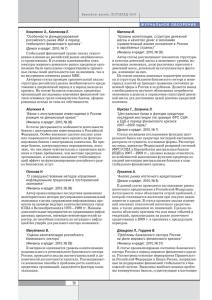

Банкаўскi веснiк, ЛЮТЫ 2010 çÄìóçõÖ èìÅãàäÄñàà Банковское потребительское кредитование как экономическое явление ë„ÂÈ äàëÖãú ÑÓˆÂÌÚ, ͇̉ˉ‡Ú ˝ÍÓÌÓÏ˘ÂÒÍËı ̇ÛÍ бальный финансовый кризис (далее — ГФК), затронувший в конце 2008 г. и в текущем периоде экономику Беларуси через каналы внешней торговли и внешнего финансирования. Указанные аспекты банковского потребительского кредитования в нашей стране в экономической литературе не получили полного и системного освещения. Некоторые вопросы, связанные с этапом становления банковского потребительского кредитования, были затронуты в материалах расширенного заседания Правления Национального банка Республики Беларусь, отдельных публикациях по розничному бизнесу [1—4]. С учетом этого проанализируем банковское потребительское кредитование как экономическое явление, получившее развитие в Республике Беларусь и динамично изменяющееся под воздействием ГФК1. àÒÚÓÍË fl‚ÎÂÌËfl В Республике Беларусь в 2003—2008 гг. наблюдался быстрый рост объемов банковского потребительского кредитования. Это экономическое явление изменило конкурентную ситуацию на рынке кредитных услуг банков, стимулировало инновации в банковском кредитном деле, оказало влияние на развитие банковской системы и макроэкономическую ситуацию в нашей стране. В свою очередь, текущее состояние банковского потребительского кредитования определил гло- Беларусь, как, впрочем, и все страны СНГ, пережила 90-е гг. XX в. с экономическими потерями. В результате мирового экономического кризиса 1998 г. республика столкнулась со снижением показателей роста реального валового внутреннего продукта (ВВП) и высокой инфляцией, следствием чего, в свою очередь, стали проблемы падения жизненного уровня населения и формирования сбережений. Так, в 1999 г. наблюдался самый низкий за предыдущее десятилетие прирост реального ВВП (3,4%) и наиболее высокий уровень инфляции (351,2% по индек- су потребительских цен). Показатель прироста реальных доходов населения Беларуси в 1999 г. был отрицательным (-2,5% к уровню 1998 г.)2. Указанные проблемы усугублялись ограниченностью ресурсной базы белорусских банков, множественностью валютных курсов и валютными ограничениями, неразвитостью инфраструктуры розничной торговли. Очевидно, что в таких условиях отсутствовали экономические предпосылки для развития банками потребительского кредитования физических лиц. Новый цикл экономического роста в Беларуси начался в 2002 г. на фоне существенных успехов в борьбе с инфляцией и либерализации валютного регулирования. Как следствие, сложилась долгосрочная тенденция снижения номинальных процентных ставок в белорусских рублях по кредитам банков предприятиям и физическим лицам, улучшилось финансовое состояние предприятий, нормализовалась работа валютного рынка и стабилизировался обменный курс национальной валюты по отношению к доллару США, начался рост реальной заработной платы. Относительно реальной заработной платы следует отметить, что наиболее высокие показатели ее роста были зафиксированы в 2004—2006 гг. (на уровне 12,5— 13,6%). Таким образом, сложились благоприятные экономические условия для активизации кредитной деятельности банков, включая операции кредитования физических лиц. Одновременно произошло насыщение рынка товарами и услугами. 1 При подготовке данной статьи использованы статистические материалы Национального банка и Национального статистического комитета Республики Беларусь. 2 Годовые отчеты Национального банка Республики Беларусь за 1999 г. и 2000 г. 15 Банкаўскi веснiк, ЛЮТЫ 2010 çÄìóçõÖ èìÅãàäÄñàà Наряду с этим в нашей стране были созданы правовые и организационно-технические предпосылки для расширения банковского кредитования физических лиц. В частности, Национальный банк активизировал усилия по либерализации кредитного законодательства — в декабре 2003 г. была утверждена новая Инструкция3, регулирующая порядок кредитования физических и юридических лиц банками. Данный нормативный правовой акт существенно расширил полномочия банков в выборе процедур и способов кредитования физических лиц, отнеся решение вопросов микрокредитования к компетенции внутрибанковских инструкций (так называемых локальных нормативных актов). Одновременно величина кредита при микрокредитовании увеличилась с 2000 до 7500 базовых величин. Кроме того, Инструкцией разрешалось предоставлять потребительские кредиты зачислением денежных средств на пластиковую карточку, что, в свою очередь, привело к росту популярности банковских пластиковых карточек среди населения. Банковская пластиковая карточка (далее — БПК) эволюционировала в универсальное техническое средство, позволяющее интегрировать в единый комплекс услуг набор кредитных и платежных операций банков населению. В 2002—2008 гг. на отечественном рынке наблюдается быстрый рост эмиссии БПК. О ее масштабах свидетельствуют следующие данные. Так, на 1 января 2002 г. в Беларуси обращались лишь 197 тыс. штук БПК, что по отношению к численности населения составляло 2%. На 1 января 2009 г. объем БПК, находящихся в обращении в стране, был равен 6,1 млн. штук, а соотношение БПК к численности населения достигло 63%. Одновременно в Беларуси начала развиваться межбанковская кооперация как по расширению операционной сети пластиковых карточек, так и по наращиванию сервисных возможностей. На рынке БПК приступили к разработке и внедрению спецификаций EMV, позволяющих обеспечить прием в терминальном оборудовании EMV-совместимых карточек различных систем расчетов. Все это способствовало активному использованию пластиковых карточек в кредитных операциях банков. В республике также велось строительство крупных организованных розничных рынков, фирменных магазинов, гипермаркетов, что существенно увеличило предложение населению товаров отечественного и импортного производства. Как результат, в Беларуси сложилась благоприятная ситуация для развития банковского потребительского кредитования, которая создала эффект “взрывообразного” роста рынка данного рода услуг. ùÚ‡Ô˚ ‡Á‚ËÚËfl Активизация кредитной деятельности выразилась в устойчивом увеличении требований банков к экономике Беларуси темпами, опережающими рост ВВП. В частности, в 2001 г. соотношение требований банков к экономике и ВВП составляло 14,8%, в 2002 г. — 15,3%. В последующие годы рассматриваемый показатель непрерывно рос и в январе — октябре 2008 г. достиг 36%. Процесс расширения масштабов банковского кредитования в наибольшей степени затронул физических лиц. В период с 1 января 2001 г. по 1 ноября 2008 г. (указанную дату можно условно считать рубежом периода воздействия ГФК на экономику Беларуси) задолженность физических лиц по кредитам банков возросла в 87,3 раза, а кредитный портфель банков увеличился в 28,3 раза. На 1 ноября 2008 г. объем задолженности физических лиц перед банками по кредитам достиг 11,91 трлн. бел. руб., что составило 28,5% от величины кредитного портфеля банков. Для сравнения: на 1 января 2001 г. доля кредитной задолженности физических лиц в кредитном портфеле банков равнялась лишь 9,2%. О масштабах банковского кредитования физических лиц можно судить и по соотношению среднегодовой задолженности по названным кредитам к ВВП. Данный показатель возрос с 1,16% (в 2001 г.) до 6,83% (в 2007 г.). За январь — октябрь 2008 г. соотношение среднегодовой задолженности физических лиц по кредитам банков к ВВП составило 9,16%. На 1 ноября 2008 г. почти половина задолженности физических лиц по кредитам банков (а именно 5,56 трлн. бел. руб., или 46,7%) была представлена потребительскими кредитами. Остальную часть задолженности (6,35 трлн. бел. руб., или 53,3%) составляли кредиты, выданные физическим лицам на финансирование недвижимости (в основном жилья). За период с 1 января 2001 г. по 1 ноября 2008 г. задолженность населения Беларуси по потребительским кредитам банков выросла в 463,1 раза. За этот же период задолженность населения по кредитам на финансирование недвижимости увеличилась в 51 раз. При этом следует учитывать, что в отличие от потребительского кредитования населения кредитование жилищного строительства развивалось при активной поддержке государства в виде льготирования части банковских процентов заемщикам, установления предельных цен квадратного метра строящейся жилой площади, финансирования из бюджета части затрат на создание инфраструктуры (дороги и прочие коммуникации)4. Следствием опережающего роста потребительского кредитования стало быстрое увеличение объема и доли данных кредитов в задолженности физических лиц перед банками (рисунок 1). 3 Постановлением Правления Национального банка Республики Беларусь от 30.12.2003 № 226 был утвержден новый нормативный правовой акт по кредитованию, действующий по настоящее время — Инструкция о порядке предоставления (размещения) банками денежных средств в форме кредита и их возврата. 4 Доля задолженности по льготным кредитам в потребительском кредитовании на 1 июня 2009 г. составила 0,73%, в то время как по кредитам на недвижимость данный показатель был равен 70,66%. Незначительные суммы льготных потребительских кредитов выдавались, например, выпускникам вузов и ссузов в рамках Указа Президента Республики Беларусь от 27.11.2000 № 631 “О дополнительных мерах по повышению заработной платы и предоставлению льготных кредитов отдельным категориям граждан”. Появилась возможность брать льготные потребительские кредиты на получение первого высшего образования в соответствии с Указом Президента Республики Беларусь от 17.12.2002 № 616 “О предоставлении гражданам Республики Беларусь кредита на льготных условиях для оплаты первого высшего образования, получаемого в высших учебных заведениях государственной собственности, высших учебных заведениях потребительской кооперации и высших учебных заведениях Федерации профсоюзов Беларуси на платной основе”. 16 Банкаўскi веснiк, ЛЮТЫ 2010 çÄìóçõÖ èìÅãàäÄñàà Банковское потребительское кредитование в Республике Беларусь 45 40 35 èÓˆÂÌÚÓ‚ 6000 ÑÓÎfl ÔÓÚ·ËÚÂθÒÍËı ͉ËÚÓ‚ ‚ Á‡‰ÓÎÊÂÌÌÓÒÚË ÙËÁ˘ÂÒÍËı Îˈ ÔÓ Í‰ËÚ‡Ï ·ÂÎÓÛÒÒÍËı ·‡ÌÍÓ‚, % 5400 4800 4200 30 3600 25 3000 20 2400 ᇉÓÎÊÂÌÌÓÒÚ¸ ÙËÁ˘ÂÒÍËı Îˈ ÔÓ ÔÓÚ·ËÚÂθÒÍËÏ Í‰ËÚ‡Ï ·ÂÎÓÛÒÒÍËı ·‡ÌÍÓ‚, ÏΉ. Û·. 15 10 5 0 åΉ. Û·. 50 1800 1200 600 Январь 2009 г. Январь 2008 г. Январь 2007 г. Январь 2006 г. Январь 2005 г. Январь 2004 г. Январь 2003 г. 0 Примечание. Разработка автора. êËÒÛÌÓÍ 1 К настоящему времени развитие банковского потребительского кредитования в Беларуси прошло три этапа (стадии), которые можно проследить по динамике количественных параметров рассматриваемого явления, и находится в четвертой стадии, завершающей первый цикл развития. Рассмотрим этапы развития потребительского кредитования более подробно. Первый этап (2002—2004 гг.) характеризовался интенсивным ростом количественных показателей банковского потребительского кредитования (среднегодовые темпы роста задолженности населения по потребительским кредитам измерялись несколькими сотнями процентов), созданием локальных правовых актов, регулирующих потребительское кредитование в банках, постепенным структурированием банковского потребительского кредитования (формированием подвидов потребительских кредитов). Задолженность населения по потребительским кредитам банков 5 6 в указанный период увеличилась на 632,6 млрд. бел. руб. (с 18,4 млрд. бел. руб. на 01.01.2002 до 651 млрд. бел. руб. на 01.10.2005). Рост данной задолженности в номинальных ценах составил 35,4 раза, в сопоставимых ценах5 он увеличился в 18,3 раза. Если на 1 января 2002 г. на одного жителя Беларуси приходилось 1,85 тыс. бел. руб. (1,17 долл. США6) задолженности по потребительским кредитам банков, то к 1 января 2005 г. — 66,43 тыс. бел. руб. (30,6 долл. США). Появившиеся в этот период банковские потребительские кредиты условно можно разделить на три подвида: ● целевые кредиты, выдаваемые, как правило, путем безналичного перечисления денежных средств от имени заемщика на счет получателя платежа — продавца товаров (услуг); ● кредиты, не имеющие целевого характера и зачисляемые на карт-счет заемщика; ● овердрафтные кредиты по карт-счету. На втором этапе (2005— 2007 гг.) произошло первичное насыщение рынка банковского потребительского кредитования данного рода услугами, что проявилось в постепенном снижении темпов роста задолженности населения перед банками. Так, в 2007 г. увеличение задолженности по потребительским кредитам составило 45,1%, что близко к значению прироста кредитного портфеля банков в 2009 г. (47,4%). На 1 января 2008 г. задолженность населения по потребительским кредитам достигла 3477 млрд. бел. руб. На одного жителя Беларуси пришлось 358,83 тыс. бел. руб. задолженности по потребительским кредитам банков, что в эквиваленте равно 166,9 долл. США. Рынок банковского потребительского кредитования в указанный период приобрел структуру, которая в последующем не претерпела существенных изменений с точки зрения “продуктового” ряда. Около 95% задолженности по потребительским кредитам представляли собой долгосрочные кредитные ресурсы (со сроком погашения от одного года и более), выданные банками физическим лицам на приобретение товаров длительного пользования. Наибольшим спросом у населения пользовались кредиты, предоставляемые на приобретение автомобилей, бытовой и компьютерной техники, мобильных телефонов, отдых и туризм, медицинские услуги, обучение и другие потребительские нужды. Потребительское кредитование стало важным фактором развития белорусского автомобильного рынка (как первичного, так и вторичного). Причем росло автокредитование приобретения новых автомобилей. По данным автомобильных салонов, 60—80% покупок новых автомобилей в 2007 г. осуществлялось с использованием физическими лицами кредитов банков. Все эти сделки заключались с обеспечением в виде залога автомобилей. Банки выдавали кредиты на сумму, не превышающую 90% стоимости автомобиля. Суммы таких автокредитов, как правило, нахо- Расчет в сопоставимых ценах осуществлен с учетом индекса потребительских цен, составившего за 2002—2004 гг. 1,938. По официальному курсу Национального банка Республики Беларусь. 17 Банкаўскi веснiк, ЛЮТЫ 2010 çÄìóçõÖ èìÅãàäÄñàà дились в пределах 10—20 тыс. долл. США. Перечень предлагаемых видов потребительских кредитов постоянно расширялся за счет внедрения банками отдельных целевых программ, в том числе поддерживающих белорусских товаропроизводителей. Кредитование покупки товаров длительного пользования отечественного производства осуществлялось в основном по процентным ставкам, которые на несколько процентных пунктов ниже средних рыночных ставок. Такой эффект достигался за счет взаимодействия банков и предприятий по различным направлениям финансирования и кредитования. Одним из направлений, по которому развивалось потребительское кредитование, стало совершенствование банками процедур выдачи кредитов, сокращение времени анализа кредитной заявки и выдачи кредита, внедрение скоринга. В частности, с целью упрощения процедуры выдачи кредита банки провели работу по созданию собственной единой базы кредитополучателей и поручителей, внедрили в практику обслуживание клиентов по принципу “одного окна”. Одновременно Национальный банк Республики Беларусь приступил к созданию бюро кредитных историй7. Велась работа и над соответствующим законопроектом8. При этом быстрыми темпами увеличивалась наполняемость электронной системы “Кредитное бюро”, созданной Национальным банком. В ней на 1 июля 2007 г. хранились 95 013 кредитных историй, из которых 82,3% (78 199 единиц) приходилось на кредитные истории физических лиц. К 1 апреля 2009 г. количество кредитных историй возросло в 18,9 раза (до 1 791 055 единиц). За этот же период количество кредитных историй физических лиц увеличилось в 22,6 раза, достигнув 1 688 814 единиц (98,7% от всей электронной базы данных). К концу I квартала 2009 г. указанная электронная система охватила все действующие на территории нашей страны банки. Перечисленные меры позволяли белорусским банкам постоянно расширять масштабы потребительского кредитования населения, поддерживая при этом на высоком уровне качество кредитных портфелей. Проблемная задолженность физических лиц по потребительским кредитам банков в течение 2005—2007 гг. находилась на уровне нескольких десятых процента. Хорошо структурированный и безопасный рынок потребительского кредитования в Беларуси привлек внимание иностранных инвесторов, которые с конца 2007 г. начали создавать в нашей стране новые банки или покупать контрольные пакеты акций в уже действующих банках. Активизация проникновения иностранного капитала в белорусский банковский сектор стала началом третьего этапа (2007— 2008 гг.). Главная его особенность заключается в том, что домашние хозяйства впервые превратились из нетто-сберегателей в потребителей кредитных ресурсов. В частности, за январь — сентябрь 2008 г. сальдо прироста сбережений домашних хозяйств в банках и увеличения их задолженности по банковским кредитам составило отрицательную величину (-1,42 трлн. бел. руб.). В сопоставимом периоде 2007 г. данное сальдо было положительным (1,5 трлн. руб.). Как следствие, в течение 2008 г. общее соотношение между кредитами банков физическим лицам и их сбережениями быстро росло: с 73,5 (на 1 января 2008 г.) до 87,7% (на 1 ноября 2008 г.). На 1 января 2009 г. это соотношение достигло максимума — 92,7% и под воздействием кризисных явле- ний на финансовых рынках начало снижаться9. Данный этап характеризовался нарастанием межбанковской конкурентной борьбы и формированием сетей центров банковских услуг (ЦБУ), охвативших все регионы Беларуси. Как следствие, предложение банками услуг по потребительскому кредитованию нарастало, что сказалось на динамике роста задолженности по этим кредитам. За январь — октябрь 2008 г. задолженность физических лиц по потребительским кредитам банков увеличилась на 2 084,5 млрд. бел. руб., или на 59,9%. Для сравнения: за такой же период 2007 г. прирост задолженности по потребительским кредитам банков составил 792 млрд. руб., или 33,1%. Следует отметить, что банки, вновь пришедшие на белорусский рынок, в январе — октябре 2008 г. нарастили задолженность по потребительским кредитам. Однако их доля в увеличении задолженности населения Беларуси по потребительским кредитам банков была довольно скромной — 3,9%, что объясняется активной деятельностью других белорусских банков на данном рынке. К 1 ноября 2008 г. кредитованием населения на потребительские цели занимались 27 из 29 банков нашей страны, функционировавших в нормальном режиме. Наиболее крупными игроками на этом рынке на протяжении многих лет являются два системообразующих банка10: ОАО “АСБ Беларусбанк” (31% задолженности) и “Приорбанк” ОАО (18% задолженности). Ведущие позиции указанных банков объясняются значительной ресурсной базой, разветвленной сетью отделений и филиалов, традиционной ориентацией на работу с физическими лицами. На 1 ноября 2008 г. доля задолженности физических лиц в их кредитных портфелях составила: 7 Кредитное бюро как структурное подразделение Национального банка Республики Беларусь начало функционировать с 2008 г. В соответствии с постановлением Правления Национального банка Республики Беларусь от 28.11.2006 № 196 (утратило силу 1 января 2009 г.) это бюро получало и обрабатывало в течение 2008 г. информацию о кредитах, имеющих сумму в эквиваленте не менее 10 тыс. долл. США. С 1 января 2009 г., согласно новому постановлению Правления Национального банка Республики Беларусь от 28.08.2008 № 123, банки обязаны предоставлять в Кредитное бюро сведения об исполнении кредитных договоров, в том числе содержащих условия овердрафтного кредитования, независимо от суммы кредита. 8 Закон Республики Беларусь от 10 ноября 2008 года № 441-З “О кредитных историях”. 9 На 1 ноября 2009 г. соотношение между задолженностью населения по кредитам и его сбережениями составило 86,6%, сократившись с начала 2009 г. на 6,1процентного пункта. 10 В Республике Беларусь к системообразующим банкам относятся ОАО “АСБ Беларусбанк”, ОАО “Белагропромбанк”, “Приорбанк” ОАО, ОАО “БПС-Банк” и ОАО “Белинвестбанк”. На 1 ноября 2008 г. их доля в активах банковской системы страны составила 84,9%. 18 Банкаўскi веснiк, ЛЮТЫ 2010 çÄìóçõÖ èìÅãàäÄñàà ОАО “АСБ Беларусбанк” — 47%, “Приорбанк” ОАО — 34,4%. Однако в последние месяцы 2008 г. под воздействием ГФК экономические условия в Беларуси для развития потребительского кредитования ухудшились. Это привело к временному сжатию объемов рынка рассматриваемых услуг и его последующей структурной трансформации. Четвертый этап (ноябрь 2008 г. — январь — октябрь 2009 г.) характеризуется корректировкой рынка банковского потребительского кредитования под влиянием дефицита ликвидности и переоценки валютного и кредитного рисков. На потребительском кредитовании прежде всего сказались проблемы формирования ресурсной базы белорусских банков. Так, изза резкого сокращения платежеспособности нерезидентов, являющихся партнерами отечественных предприятий, в IV квартале 2008 г. возникли проблемы с поступлением выручки от внешнеторговых операций на счета предприятий в банках республики. В результате этого средства предприятий на переводных депозитах (текущих счетах) в иностранной валюте, достигнув на 1 сентября 2008 г. своего максимума — 1504 млн. долл. США, начали сокращаться. На 1 октября 2008 г. они составили от уровня 1 сентября 2008 г. 98,1%; на 1 ноября 2008 г. — 90,8%; на 1 декабря 2008 г. — 91,8%. Лишь к концу 2008 г. объем средств на переводных депозитах предприятий в иностранной валюте вновь приблизился к уровню 1 сентября 2008 г., достигнув 1 472,7 млн. долл. США. Последовавшее падение валютной выручки затронуло все технологические цепочки, затруднив самофинансирование отечественных предприятий. За I квартал 2009 г. объем средств, привлеченных банками от субъектов хозяйствования Республики Беларусь в национальной и иностранной валютах, сократился на 420 млрд. бел. руб., или 3,2%, по сравнению с их уровнем на 1 января 2009 г. Максимальное сжатие остатков средств на счетах предприятий в белорус- 11 ских банках пришлось на 1 июня 2009 г., когда они от уровня на начало 2009 г. составили 92%. Восстановление ресурсной базы банков по привлеченным от белорусских предприятий денежным средствам произошло лишь к 1 ноября 2009 г. Кроме того, из-за инфляционно-девальвационных ожиданий банки нашей страны столкнулись с проблемой оттока средств населения со счетов в белорусских рублях и преобладающим формированием депозитов физических лиц в иностранных валютах (преимущественно свободно конвертируемых). За последние два месяца 2008 г. доля депозитов физических лиц в иностранной валюте возросла на 9,1 процентного пункта (с 32,6 до 41,7%). Для срочных депозитов физических лиц реструктуризация оказалась еще более существенной. Доля срочных депозитов в иностранной валюте за ноябрь — декабрь 2008 г. увеличилась на 10,6 процентного пункта (с 37,7 до 48,3%). Процесс увеличения инвалютной составляющей в депозитах физических лиц продолжился и в январе — феврале 2009 г. На 1 марта 2009 г. в иностранной валюте были номинированы 56,6% всех депозитов физических лиц и 63,6% срочных депозитов физических лиц. Причем последние в белорусских рублях с начала 2009 г. сократились и в абсолютном размере на 998,6 млрд. руб., или на 17,3%. Стабилизация величины срочных депозитов в национальной валюте наступила только к третьей декаде марта 2009 г. Небольшой прирост срочных депозитов физических лиц в белорусских рублях наблюдался уже за март 2009 г. (на 30,8 млрд. руб. по отношению к уровню на 1 марта 2009 г.). Вместе с тем валютная структура депозитов физических лиц к 1 ноября 2009 г. оказалась хуже параметров на начало 2009 г. На указанную дату доля депозитов в иностранной валюте составила 56% от всех депозитов физических лиц; доля срочных депозитов физических лиц в иностранной валюте — 62,7% от срочных депозитов физических лиц. Не был достиг- нут и уровень начала 2009 г. по номинальной величине срочных депозитов населения: за январь — октябрь 2009 г. они сократились на 226,8 млрд. руб. Таким образом, в результате проблем с формированием ресурсной базы в ноябре — декабре 2008 г. и в 2009 г. сократился кредитный потенциал белорусских банков в национальной валюте и произошло смещение предложения кредитов в сторону составляющей в иностранной валюте. Со стороны физических лиц, напротив, сформировалось неприятие валютного риска по кредитным операциям. Это обусловливалось тем, что проведенная в Республике Беларусь девальвация белорусского рубля реализовала валютные риски по ранее принятым обязательствам физическими лицами перед банками по кредитам в иностранной валюте11. В результате рублевая доходность валютных кредитов (процентная ставка в иностранной валюте, скорректированная на темпы девальвации) весной 2009 г. поднялась до уровня 45—50% годовых. В сравнении с докризисным периодом (например, сентябрь 2008 г.) обслуживание валютных кредитов для физических лиц подорожало в 4—5 раз. Процентная ставка по потребительским кредитам в белорусских рублях, несмотря на дефицит у банков ресурсов в рублях, показала более слабую динамику. В марте она составила 19,7% годовых, увеличившись по отношению к сентябрю 2008 г. на 2,3 процентного пункта. Оценивая реакцию населения на удорожание валютных кредитов, следует учитывать, что к началу девальвационного процесса национальной валюты физические лица накопили перед банками существенный объем задолженности по потребительским кредитам в иностранной валюте. На 1 октября 2008 г. он был равен 2,14 трлн. бел. руб., что составляло 40,2% от всей задолженности населения по потребительским кредитам банков. К началу 2008 г. эта задолженность возросла более чем на 1 трлн. руб., или на 89,4%, при укреплении белорусского рубля на За период с 1 октября 2008 г. по 1 марта 2009 г. белорусский рубль по отношению к доллару США девальвировался на 35%. 19 Банкаўскi веснiк, ЛЮТЫ 2010 çÄìóçõÖ èìÅãàäÄñàà 1,8%. Доля обязательств в иностранной валюте в задолженности населения по кредитам на потребительские цели за январь — сентябрь 2008 г. увеличилась на 7,7 процентного пункта. Названные высокие показатели роста обязательств населения по кредитам в иностранной валюте в январе — сентябре 2008 г. связаны с укреплением национальной валюты по отношению к доллару США. В указанный период валютные кредиты обходились физическим лицам в среднем в полтора раза дешевле кредитов в белорусских рублях, что стимулировало спрос на них. Столь же резко население отреагировало на девальвацию и последующее удорожание валютных кредитов, быстро сократив заимствования на потребительские цели в иностранной валюте и предприняв шаги по уменьшению и трансформации имеющейся задолженности в такой валюте. Вместе с тем дефицит рублевых ресурсов не позволил банкам компенсировать данное сокращение заимствований. В результате сложились первичные предпосылки для формирования тенденции сжатия банковского потребительского кредитования. Закрепление этой тенденции связано с ухудшением финансового положения отечественных предприятий и последующим замедлением темпов роста реальных доходов домашних хозяйств. Как следствие, население начало урезать все свои расходы на потребительские нужды, отказываясь в первую очередь от использования потребительских кредитов. Еще одним фактором, вызвавшим сокращение потребительского кредитования физических лиц, стала переориентация банков на первоочередное обеспечение потребности юридических лиц в кредитах. Данная тенденция обусловлена обострением дефицита собственных средств предприятий для финансирования оборотного капитала и инвестиций при антициклическом характере государственной экономической политики. Как результат, особо отчетливо указанная тенденция прослеживалась в банках, активно участвующих в обслуживании государственных программ. В январе — октябре 2009 г. удельный вес кредитов, выданных юридическим лицам, составил 92,9% против 86,9% в соответствующем периоде 2008 г. Оставшаяся часть кредитов направлялась физическим лицам. Государственными банками на кредитование юридических лиц в январе — октябре 2009 г. было направлено 94,7% всех выданных кредитов. Для сравнения: в январе — октябре 2008 г. этот показатель находился на уровне 92%. Для динамики потребительского кредитования существенную роль сыграло и расширение льготного кредитования населения на цели жилищного строительства, что в условиях ограниченных возможностей по формированию ресурсной базы привело к сужению границ потребительского кредитования, например в ОАО “АСБ Беларусбанк”. За первые десять месяцев 2009 г. этот банк выдал льготных кредитов на строительство жилья в 1,94 раза больше, чем в аналогичный период 2008 г. Такой рост льготного жилищного кредитования, при общей тенденции сокращения на 36,1% выдачи банками кредитов физическим лицам, связан с государственной политикой стимулирования экономического роста через развитие строительной отрасли Беларуси. В целом совокупность названных экономических факторов определила в 2009 г. развитие банковского потребительского кредитования. Выдача таких кредитов за I квартал 2009 г. составила 307 млрд. руб., что на 550 млрд. руб., или в 2,8 раза, меньше в сравнении с I кварталом 2008 г. Доля потребительских кредитов в общем объеме выданных банками кредитов физическим лицам уменьшилась с 62,2% (в январе — марте 2008 г.) до 28,7% (в сопоставимом периоде 2009 г.). Причем темпы сжатия рынка потребительского кредитования в апреле — мае 2009 г. ускорились. На 1 июня 2009 г. (с начала года) на потребительские цели банки выдали 410 млрд. руб., что в 4 раза мень- ше в сравнении с сопоставимым периодом 2008 г. На долю потребительских кредитов в январе — мае 2009 г. пришлось лишь 22,1% кредитов, выданных физическим лицам. В январе — мае 2008 г. данный показатель составлял 62,3%. В июле — октябре 2009 г. динамика рынка банковского потребительского кредитования физических лиц также свидетельствовала о рецессионных процессах и незначительном замедлении интенсивности сжатия рынка. За указанный период на потребительские цели физические лица получили кредитов банков на 468 млрд. руб. (то есть больше, чем за первое полугодие 2009 г.). Однако учитывая высокие темпы потребительского кредитования в июле — октябре 2008 г., в сопоставимом периоде 2009 г. объем потребительских кредитов банков сократился в 5 раз. В номинальном выражении задолженность по потребительским кредитам начала снижаться с февраля 2009 г., и на 1 ноября 2009 г. она достигла 5519 млрд. руб., что на 639,2 млрд. руб., или на 10,4%, меньше ее максимального значения, зафиксированного на 1 февраля 2009 г.12. Удельный вес потребительских кредитов в совокупной задолженности физических лиц по кредитам на 1 ноября 2009 г. снизился по сравнению с его значением на 1 февраля 2009 г. на 9,8 процентного пункта и составил 36,3%. К 1 ноября 2008 г. (условной отметке начала влияния ГФК на экономику нашей страны) снижение удельного веса потребительских кредитов было еще более масштабным — на 10,4 процентного пункта. Задолженность по потребительским кредитам в 2009 г. в реальном выражении (оцененная в сопоставимых ценах и валютных курсах) также непрерывно сжималась (рисунок 2). На 1 ноября 2009 г. по отношению к 1 ноября 2008 г. она сократилась в белорусских рублях на 8,2%, в иностранной валюте — на 26,1%. Таким образом, ГФК и его экономические последствия скоррек- Рост номинальной задолженности по потребительским кредитам к 1 февраля 2009 г. обусловлен переоценкой ее валютной составляющей после девальвации белорусского рубля в течение января 2009 г. 12 20 Банкаўскi веснiк, ЛЮТЫ 2010 çÄìóçõÖ èìÅãàäÄñàà Прирост задолженности по потребительским кредитам в реальном выражении к 1 ноября 2008 г. 10 Ç ·ÂÎÓÛÒÒÍËı Û·Îflı 0 -10 -20 -30 -40 -50 Ноябрь 2009 г. Октябрь 2009 г. Сентябрь 2009 г. Июль 2009 г. Август 2009 г. Май 2009 г. Июнь 2009 г. Март 2009 г. Апрель 2009 г. Январь 2009 г. Февраль 2009 г. Ноябрь 2008 г. Декабрь 2008 г. Октябрь 2008 г. Сентябрь 2008 г. Июль 2008 г. Август 2008 г. Май 2008 г. Июнь 2008 г. Март 2008 г. Январь 2008 г. Февраль 2008 г. Апрель 2008 г. Ç ËÌÓÒÚ‡ÌÌÓÈ ‚‡Î˛Ú -60 Примечание. Разработка автора. êËÒÛÌÓÍ 2 тировали ход развития потребительского кредитования в Беларуси, задав нисходящий тренд изменения его количественных показателей. Однако если рассматривать динамику потребительских кредитов в разрезе валют, можно отметить ускорение падения задолженности по данным кредитам в иностранной валюте и появление признаков роста задолженности в белорусских рублях. Помимо экономических факторов на задолженность по потребительским кредитам в иностранной валюте повлияла позиция регулятора рынка — решение о приостановлении кредитования физических лиц (кроме индивидуальных предпринимателей) в иностранной валюте13. Этот шаг был предпринят для ограничения валютных рисков физических лиц по кредитным операциям с банками в условиях высокой турбулентности мировых финансовых рынков. Подобную позицию Национального банка Республики Беларусь разделяют и международные финансовые институты, например Европейский банк ре- конструкции и развития, считающий кредитование населения в иностранной валюте одним из важнейших факторов роста проблемной задолженности по кредитам банков в Центральной и Восточной Европе [5]. На 2009 г. также пришелся пик увеличения проблемной задолженности физических лиц по потребительским кредитам в нашей стране. В основном просрочка и пролонгация платежей наблюдались по потребительским кредитам в иностранной валюте. На 1 ноября 2009 г. проблемная задолженность по потребительским кредитам достигла 76,6 млрд. руб., что составило 1,4% от всей задолженности населения по потребительским кредитам банков. Для сравнения: на сопоставимую дату 2008 г. проблемная задолженность физических лиц по потребительским кредитам банков была в 4,7 раза меньше, а ее доля во всей задолженности населения по потребительским кредитам банков находилась в пределах 0,3%. Относительно динамики потребительского кредитования в бело- русских рублях необходимо отметить влияние на нее государственной политики поддержания внутреннего спроса на товары отечественного производства. Фактором, стимулирующим рост задолженности по потребительским кредитам в национальной валюте, является государственная поддержка в реализации продукции отечественных производителей с использованием потребительских кредитов банков14. Речь идет о льготировании части банковского процента по таким кредитам для лиц, отнесенных к категории малообеспеченных с учетом совокупного месячного дохода на члена семьи. Задолженность физических лиц по льготным потребительским кредитам в белорусских рублях на 1 ноября 2009 г. достигла 52,8 млрд. руб., увеличившись к сопоставимой дате 2008 г. на 15,7 млрд. руб., или на 42,3%. Задолженность по льготным кредитам, выданным в рамках Указа Президента Республики Беларусь от 06.07.2009 № 371 “О льготном потребительском кредитовании”, составила 8,1 млрд. руб. (15,3% всей задолженности по льготным потребительским кредитам). В соответствии с данным Указом фактически за один квартал банками было выдано кредитов на 8,2 млрд. руб. Вместе с тем влияние льготного потребительского кредитования на рост задолженности населения по потребительским кредитам в национальной валюте остается весьма слабым (доля льготных кредитов в данной задолженности на 1 ноября 2009 г. составила 1,57%; на 1 ноября 2008 г. — 1,12%), что связано с ориентацией спроса на приобретение бытовых товаров импортного производства. В связи с последним (в ноябре 2009 г.) расширением перечня товаров, приобретаемых с использованием льготных кредитов, за счет включения в него строительных материалов можно ожидать ускорения динамики этого направления банковского потребительского кредитования. Постановление Правления Национального банка Республики Беларусь от 14.07.2009 № 105. Правовые рамки льготного кредитования банками приобретения товаров отечественного производства определены Указом Президента Республики Беларусь от 06.07.2009 № 371 “О льготном потребительском кредитовании”. Перечень товаров, для покупки которых малообеспеченным гражданам предоставляются льготные кредиты, определен постановлением Совета Министров Республики Беларусь от 01.08.2009 № 1010 в редакции постановления Совета Министров Республики Беларусь от 27.11.2009 № 1534. 13 14 21 Банкаўскi веснiк, ЛЮТЫ 2010 çÄìóçõÖ èìÅãàäÄñàà äÓÌÍÛÂÌÚ̇fl ·Ó¸·‡ Ë ÔÓÚ·ËÚÂθÒÍӠ͉ËÚÓ‚‡ÌË Важным фактором в процессе формирования рынка услуг банковского потребительского кредитования является также конкурентная борьба. Следствием такой борьбы стали новые подходы банков к предложению услуг на рынке потребительского кредитования и расширение спектра данных услуг; снижение требований к уровню обеспечения кредитов и повышение кредитного риска; активизация практики взимания банками комиссионных платежей наряду с банковскими процентами по операциям кредитного характера15. Последнее связано с ростом расходов банков на развитие инфраструктуры рынка потребительского кредитования, а также увеличением принимаемых банками кредитных рисков. В результате прозрачность финансовых взаимоотношений банков с клиентами по потребительским кредитам снизилась, что создало условия для неравной конкурентной борьбы и проблемы с правильной оценкой заемщиками обязательств по кредитам. Подобная ситуация категорически не устраивала население и банки, придерживавшиеся традиционных схем взимания платы за кредит. Это, в свою очередь, предопределило изменение регулятивных требований по раскрытию информации о платежах по кредитным и по касающимся кредитования операциям. Первым шагом к раскрытию информации стало введение в статистическую отчетность банков (с 2007 г.) понятия полной процентной ставки, включающей в себя как процентные, так и комиссионные выплаты по кредиту. При этом в статистической отчетности появилось понятие объявленной ставки, рассчитываемой на основе процентных выплат. Разность между полной и объявленной ставкой показывала уровень использо- вания банками комиссионных платежей по кредиту. Затем Национальный банк Республики Беларусь обязал банки предоставлять каждому кредитополучателю информацию о суммах ежемесячных платежей, подлежащих уплате в соответствии с кредитным договором, включая платежи по возврату кредита, процентам и комиссионным сборам16. Практика показала, что введенный таким образом график ежемесячных платежей в абсолютных суммах для основной массы заемщиков оказался наиболее понятной формой информирования о кредитах. Вместе с тем для более полного информирования физических лиц о стоимости кредита Национальный банк рекомендовал банкам до заключения кредитного договора разъяснять заемщикам процентную ставку по кредиту17. Через некоторое время эта рекомендация стала требованием нормативного правового акта18, обязавшего банки предоставлять исчерпывающую информацию о действующих условиях кредитования и стоимости кредитов для клиентов с учетом всех расходов по кредитам в целях принятия взвешенного решения о целесообразности их получения. При этом банк должен получить от заявителя (кредитополучателя) письменное датированное подтверждение, подписанное собственноручно или уполномоченным лицом, об ознакомлении с информацией об условиях кредитования, включающих полную процентную ставку по кредиту. В итоге регулятивные мероприятия снизили интерес банков к использованию комиссионных платежей для повышения рентабельности кредитных операций с физическими лицами. В связи с чем центр конкуренции борьбы переместился в сферу розничной торговли, где банки организуют схемы участия в распределении торговой надбавки в обмен на кредитование реализации товаров. В по- добных схемах работы первичное оформление документов на кредит, как правило, осуществляется специалистами торговой организации, что экономит средства банков на развертывание сети предложения потребительских кредитов. Таковы микроэкономические аспекты потребительского кредитования, отразившиеся в конкурентной борьбе банков. Далее логика исследования требует обратиться к анализу противоречий и перспектив развития банковского потребительского кредитования. èÓÚË‚Ó˜Ëfl Ë ÔÂÒÔÂÍÚË‚˚ ‡Á‚ËÚËfl Следует отметить, что ГФК стал важным, но не определяющим фактором развития банковского потребительского кредитования. Кризис прежде всего сыграл роль катализатора процесса, ускорив логический ход событий. Наступление спада в потребительском кредитовании — закономерный итог его быстрого развития. В ходе становления и расширения рынка потребительского кредитования шло накопление проблем, которые имели те же корни, что и факторы роста рассматриваемого рынка. Как уже отмечалось, важным фактором роста потребительского кредитования является увеличение реальных доходов населения, что влияет на его социальный оптимизм. Последний стимулирует физических лиц к расширению потребления (в том числе за счет кредитов банков), которые фактически берут кредиты в счет будущих доходов. В этой связи положительную динамику рынок потребительского кредитования будет демонстрировать лишь при наличии устойчивых условий для получения данных доходов и сохранения покупательной способности населения. Если проанализировать ситуацию в Республике Беларусь, мож- Банковским кодексом Республики Беларусь (ст. 137 и 140) предусмотрена возможность взимания при кредитовании помимо процентного вознаграждения платы за пользование кредитом (комиссионные и иные платежи), если это определено кредитным договором. 16 Данное требование определено Инструкцией о порядке раскрытия информации банками и небанковскими кредитно-финансовыми учреждениями, утвержденной постановлением Правления Национального банка Республики Беларусь от 19.01.2006 № 6. 17 Письмо Национального банка Республики Беларусь от 22.05.2008 № 04-23/295. 18 Постановлением Правления Национального банка Республики Беларусь от 13.11.2009 № 173, вступившим в силу с 1 января 2009 г., утверждена Инструкция о порядке доведения информации об условиях кредитования и полной процентной ставке за пользование кредитом. 15 22 Банкаўскi веснiк, ЛЮТЫ 2010 çÄìóçõÖ èìÅãàäÄñàà но сделать вывод об опережающем росте реальных доходов населения по сравнению с повышением производительности труда19. Такая ситуация, с одной стороны, вела к увеличению издержек производства и снижению ценовой конкурентоспособности отечественных предприятий, негативно проецирующейся на экспорт товаров и услуг. С другой стороны, стимулировала рост потребления (в том числе и импортных товаров) за счет текущих доходов и получаемых населением банковских кредитов. Очевидно, что дальнейшее развитие банковского потребительского кредитования напрямую связано с тем, как быстро экономика Беларуси сможет восстановить докризисный уровень производительности труда, каким обра- зом это повлияет на реальные доходы и торговое сальдо Беларуси20. Необходимо также учитывать, что при сохранении существующих диспропорций между экспортом и импортом товаров21 и услуг государство будет вынуждено проводить ограничительную политику относительно роста реальных доходов населения, что, в свою очередь, скажется на динамике банковского потребительского кредитования. В целях стимулирования внутреннего спроса на товары отечественного производства будет использоваться такой акселератор роста, как льготирование ставок по потребительским кредитам банков22. Однако широкомасштабное его применение ограничено: вопервых, возможностями государ- ственного бюджета по компенсации банкам до уровня рыночной ставки недополученных от заемщиков процентов; во-вторых, необходимо учитывать, что и население прежде всего использует имеющийся у него запас платежеспособности для приобретения инвестиционных товаров, например жилья23. Оценивая перспективы банковского потребительского кредитования, также следует принимать во внимание необходимость направления кредитных ресурсов банков на обеспечение докризисного объема производства и услуг. Данный процесс затронет практически все государства мира и будет сдерживать привлечение на белорусский рынок ресурсов иностранных банков. Источники: 1. Реализация Концепции развития розничных банковских услуг в Республике Беларусь до 2010 г. Доклад заместителя Председателя Правления Национального банка Республики Беларусь Н.В. Лузгина на расширенном заседании Правления //Банкаўскi веснiк. 2008. № 19. С. 10—15. 2. Полегошко, Т. Рынок розничных банковских услуг: современные аспекты и дальнейшее развитие// Банкаўскi веснiк. 2008. № 1. С. 5—13. 3. Кисель, С. От “взрывообразного” роста к новой системе //Банкаўскi веснiк. 2005. № 13. С. 10—16. 4. Кисель, С. Розничное банковское кредитование в Республике Беларусь //Банкаўскi веснiк. 2007. № 28. С. 24—32. 5. Сайт в Интернете (Агентство финансовых новостей): http://www.afn.by/ В предкризисном 2007 г. реальные доходы населения выросли на 14,7% при увеличении производительности труда на 7,7%. В 2008 г. под влиянием ГФК произошло сближение данных показателей: реальные доходы возросли на 12,7% при увеличении производительности труда на 9,3%. В январе — октябре 2009 г. произошло дальнейшее замедление роста реальных доходов (прирост к сопоставимому периоду 2008 г. составил только 2,8%), которое из-за проблем в воспроизводственном процессе сопровождалось падением на 0,4% производительности труда. 20 Указом Президента Республики Беларусь от 07.12.2009 № 595 “Об утверждении важнейших параметров прогноза социально-экономического развития Республики Беларусь на 2010 год” определены соответствующие прогнозные параметры. В частности, в 2010 г. предусматривается увеличение реальных доходов населения на 14 — 15%, рост производительности труда — на 9 — 10%. 21 За первые восемь месяцев 2009 г. показатель внешней торговли Республики Беларусь сократился на 38,1%. Причем экспорт упал на 42,4%, а импорт уменьшился лишь на 34,2%. 22 В частности, ожидается, что реализуемая ОАО “Белагропромбанк” программа льготного кредитования физических лиц (под 5% годовых на пять лет) на цели развития агро- и экотуризма получит государственный статус. Это будет осуществлено путем внесения изменений в Указ Президента Республики Беларусь от 02.06.2006 № 372 “О мерах по развитию агроэкотуризма в Республике Беларусь”. 23 В 2010 г. запланирован ввод в эксплуатацию около 7 млн. кв. метров жилья, что на 1 млн. кв. метров больше по сравнению с прогнозом на 2009 г. 19 23