Оценка прямых инвестиций

реклама

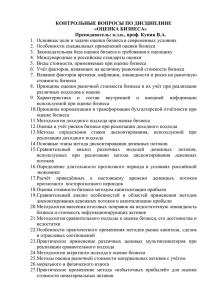

КУРС ОБУЧЕН И Я ВЕН ЧУРН ОМ У П РЕД П РИ Н И М АТЕЛ ЬСТВУ Раздел № 3 Оценка прям ы х инвестиций Александр П итер Грох P r i v a t e E q u i t y & V e n t u r e C a p i t a l A s s o c i a t i o n ( E V C A ) w w w . e v c a . e u Российская Ассоциация П рям ого и В енчурного И нвестирования ( РАВ И ) w w w . r v c a . r u П ортал “Венчурная Россия” www.allventure.ru Оглавление Об авторе ........................................................................................................................................2 1 Введение ....................................................................................................................................3 2 Роль инвестиционного аналитика ...........................................................................................3 3 Зачем нужна оценка .................................................................................................................4 4 Основные принципы оценки ...................................................................................................5 4.1 Расчеты будущих и настоящих величин денежного потока .........................................6 4.2 Оценка потоков денежной наличности ...........................................................................8 4.2.1 Допущения относительно ставки дисконта..............................................................9 4.2.2 Продолжающаяся стоимость .....................................................................................9 4.3 Владение без ограничения срока ...................................................................................10 5 Различные подходы к оценке ................................................................................................11 5.1 Оценка с помощью модели дисконтированного денежного потока .........................12 5.1.1 Оценка при помощи модели дисконтирования денежных потоков предприятия, метода определения средневзвешенной стоимости капитала или модели потока наличности в общий капитал компании ..............13 5.1.2 Оценка денежных потоков в акционерный капитал .............................................20 5.1.3 Модель скорректированной текущей стоимости ..................................................22 5.2 Мультипликаторы, или метод относительной оценки ................................................24 5.2.1 Мультипликатор "цена/прибыль"...........................................................................25 5.2.2 Мультипликатор "цена/балансовая стоимость" ....................................................28 5.2.3 Мультипликатор "цена/объем продаж".................................................................29 5.3 Оценка реальных опционов............................................................................................31 6 Подведение итогов .................................................................................................................33 1 Об авторе Александр Питер Грох объединил академическую карьеру ассистента профессора в Дармштадтском Технологическом университете с карьерой специалиста по коммерческой деятельности в Quadriga Capital, Франкфурт. Он закончил в 1997 году Дармштадский Технологический университет со степенью магистра по управлению бизнесом и механическому инжинирингу (Wirtschaftsingenieur) и приобрел практический опыт в секторе финансов, работая в 1988 – 1990 годы в Metzler Bank, Франкфурт. Александр П. Грох обладает опытом в банковском деле, аудировании и управлении фьючерсными фондами в Южной Африке, Испании, США и Германии. В настоящее время он работает над диссертацией на соискание степени PhD под названием «Оценка и связанные с риском характеристики портфелей прямых инвестиций». С Александром П. Грохом можно связаться по электронной почте: [email protected] 2 1 Введение Традиционный ответ на вопрос "Что здесь стоящего?" звучит так: "То, за что кто-то готов заплатить". Однако когда нам необходимо определить стоимость бизнеса, требуется более рациональный подход. В этом разделе рассказывается о некоторых методах оценки компаний. В нем раскрываются самые разные подходы, реализованные в виде разнообразных моделей, и объясняется, в каких ситуациях уместен каждый из этих подходов. Читая этот раздел, важно обратить внимание на две главные вещи. Во-первых, любой аналитик-профессионал должен пытаться при оценке компании использовать сразу несколько из моделей, о которых вы будете читать ниже. Однако не все модели будут подходящими для каждого случая, и только компетенция аналитика поможет ему выбрать те, которые смогут дать наиболее полезные и надежные результаты. Во-вторых, любая оценка надежна лишь в той степени, в какой надежны введенные в нее данные. Иными словами, хотя рассматриваемые здесь количественные методы являются объективными и рациональными способами анализа финансовой информации, они полностью зависят от качества используемых в них данных. Во многих случаях в расчетах могут быть использованы неточные или необъективные данные. 2 Роль инвестиционного аналитика Задача инвестиционного аналитика может быть разделена на три части: 1. Разобраться во всех сторонах деятельности целевой компании. 2. На основе достигнутого понимания выбрать наиболее подходящие методы оценки компании. 3. Убедиться, что в рамках этих методов будет использована точная, полная, объективная и современная информация. Если аналитики не подготовились в достаточной степени и выбирают неподходящие методы или вводят неверные данные, в оценке эти ошибки будут отражены. В целом качество оценки прямо пропорционально времени, потраченному на сбор данных и изучение компании. 3 Применяемая для оценки модель может быть сколь угодно количественно и теоретически правильной и надежной, но используемые в ней данные предоставляют широкие возможности для субъективных суждений. Если в оценочную модель ввести неточные или предвзятые (в пользу одной из сторон) данные, цифры оценок отразят эту необъективность или искажение. Например, во время переговоров с венчурным капиталистом по поводу возможной инвестиции на стадии "стартап" предприниматель обычно более оптимистично смотрит на оценку компании, чем венчурный капиталист. После первого раунда финансирования интересы предпринимателя и венчурного капиталиста делаются более близкими, так как они оба хотят увеличить стоимость компании для предстоящего выхода. Лучшая защита аналитика против такого рода ошибок – это знание возможных слабых точек в любой оценке, а именно – возможности использования в ней негарантированных или необъективных данных. Во многих случаях также будет необходимо для использования определенной модели принимать некоторые допущения. Несмотря на то, что лучше всего четко обозначить все допущения, в ряде случаев допущения являются неявными, как, например, в определении мультипликаторов. Методы, рассмотренные в данном разделе, являются важнейшими инструментами объективной оценки компаний (насколько это вообще возможно), поскольку к процессу оценивания всегда подходят со скептических, рациональных и исследовательских позиций. 3 Зачем нужна оценка Определение стоимости компании называется ее оценкой. Можно назвать много ситуаций, в которых необходима оценка компании. Предположим, например, что предпринимателю нужен 1 млн евро, чтобы профинансировать "стартап" его компании, и что он нашел венчурного капиталиста, желающего сделать такую инвестицию. Прежде чем обе стороны заключат сделку, им необходимо договориться относительно величины стоимости компании до инвестиции. Если они остановятся на цифре 1 млн евро, то предприниматель будет иметь 50% после того, как капитал удвоится, и венчурный капиталист – тоже 50%. Если, однако, они договорятся, что компания стоит 9 млн евро перед финансированием, то венчурному капиталисту будет принадлежать только 10% от стоимости компании после инвестиции, а предпринимателю – 90%. 4 Другой пример. На более поздней стадии 100% акций компании проданы путем прямой продажи. Цена, установленная в результате переговоров между покупателем и продавцом, будет базироваться на оценке этой компании. В обоих случаях правильный выбор оценочной модели и тщательная проверка вводимых данных будут являться ключевыми факторами выработки заслуживающей доверия оценки, которая устроит обе стороны. В этом контексте важно понимать разницу между понятиями цены и стоимости. • Стоимость – это теоретическое определение цены какого-то предмета в данный момент, базирующееся на модели и на сравнении с похожим предметом. • Цена – это та сумма денег, которую покупатель должен передать продавцу, чтобы приобрести определенный предмет. Если, например, вы продаете дом, то специалист по недвижимости может помочь вам в определении его стоимости. Но лишь только тогда, когда вы нашли продавца и заключили сделку, вы узнаете цену, которая будет реализована. Если вам нужно срочно продать ваш дом, то, скорее всего, вы продадите его за цену, которая окажется ниже его стоимости. С другой стороны, если двое энергичных покупателей сражаются за покупку вашего дома на аукционе, вы, возможно, удачно продадите его за цену, превышающую стоимость дома. 4 Основные принципы оценки Подходы к определению стоимости основываются на двух главных принципах: • Один евро сегодня стоит больше, чем один евро завтра (потому что евро сегодня может быть инвестирован и немедленно начнет зарабатывать прибыль). • Защищенный от опасности евро стоит больше, чем подверженный риску. Опираясь на эти основные идеи, мы можем заняться построением разнообразных моделей, описанных в параграфе 5 этого раздела. Для того чтобы сравнить стоимость выплаты в будущем со стоимостью выплаты, полученной сейчас, нам надо определить настоящую, или текущую, стоимость будущей выплаты. Эта текущая стоимость (present value, PV) находится путем деления величины будущей выплаты на величину коэффициента дисконтирования, который представляет 5 ожидаемый процент прибыли в отсутствие выплаты в настоящее время. Величина коэффициента дисконтирования берется как величина нормы доходности, предложенная эквивалентной инвестиционной альтернативой на рынке капитала, и ее часто называют величиной, или ставкой, дисконта. Ее также называют альтернативной стоимостью или ценой возможности (opportunity cost) капитала, потому что она является доходом, ожидаемым от инвестирования в проект (любого типа), а не от инвестирования в торгуемые ценные бумаги. Текущая стоимость = Выплата Ставка дисконта (1) Второй принцип говорит нам о том, что большинство инвесторов смогли бы избежать риска, если бы они могли это делать, не принося в жертву доход. Понятия текущей стоимости и альтернативной стоимости капитала помогают придать смысл рискованным инвестициям: будущие выплаты просто следует дисконтировать с учетом нормы доходности, предлагаемой инвестицией с эквивалентным риском. Это означает, что нам нужно создать иерархическую систему рисков, в которой каждая инвестиция может быть помещена где-то между, скажем, венчурным биотехнологическим предприятием на стадии "стартап", с одного конца спектра (очень рискованно), и государственными облигациями, с другого (совсем безопасно). Предположим, например, что инвестиция в выкуп рискованна в той же степени, как и инвестиция в фондовую биржу, и что от инвестиции в фондовую биржу ожидается доход в 14%. Тогда 14% становятся подходящей для этого проекта альтернативной стоимостью капитала. В случае прямых инвестиций, когда капитал собирается из нескольких различных источников, коэффициент дисконтирования может быть рассчитан как взвешенная средняя от величин затрат и ожидаемых доходов различных поставщиков капитала. 4.1 Расчеты будущих и настоящих величин денежного потока Будущая стоимость (future value, FV) – это та денежная сумма, до величины которой дорастет объем инвестиции к определенному моменту в будущем в результате зарабатывания прибыли со сложным процентом. Предположим, например, что мы кладем 100 евро на какой-то счет, где прибыль зарабатывается со ставкой процента 5% в год. Через пять лет денежная сумма на счете, при условии, что никто с нее не снимал денег, будет будущей стоимостью 100 евро со ставкой процента 5%. Здесь мы 6 подсчитываем будущую стоимость шаг за шагом. По прошествии первого года она будет составлять сумму первоначальной инвестиции и величины прибыли за первый период: F V1 = € 100 + € 100. 5% = €105 (2) Если сумма 105 евро будет оставлена на том же счете на следующий год, будущая стоимость на конец второго года будет состоять из трех компонентов: • Первоначальный капитал величиной 100 евро. • Процент прибыли от первоначального капитала за первый год (5 евро) плюс еще 5 евро за второй год. • Процент прибыли, равный 0.25 евро, заработанный за второй год от суммы прибыли 5 евро, заработанной за первый год. Этот процент, заработанный от уже выплаченной прибыли, называется сложным процентом прибыли. В результате мы получим величину будущей стоимости в конце второго года (FV2), равную величине первоначального капитала, умноженной на 1.05 и затем умноженной на 1.05 снова: FV2 = €100 . 1.05. 1.05 = €100. 1.052 = €110.25 (3) Аналогично, будущая стоимость через пять лет составит: FV5 = €100 . 1.05 . 1.05 . 1.05. 1.05. 1.05 = = €100 . 1.055 = €127.63 (4) Таким образом, можно в общем представить будущую стоимость как FVn =C . (1 + r)n (5) где n – число лет, r – ежегодный процент прибыли, C – сумма, предназначенная для инвестиции. 7 Обратите внимание на то, что в этой и других формулах этого раздела процент прибыли фигурирует как десятичная дробь, т.е. 5% = 0.05. Расчет текущих стоимостей (PV) является действием, обратным расчету будущих стоимостей, – он показывает, сколько следовало бы инвестировать сегодня, чтобы получить определенную сумму в будущем. Процесс вычисления текущих стоимостей называется дисконтированием. Основная формула для вычисления текущей стоимости денежного потока, который хотят получить через n лет при процентной ставке r%, следующая: PV = С (6) n (1 + r) 4.2 Оценка потоков денежной наличности Выражая будущие денежные потоки в единицах их текущей стоимости, мы можем соединить вместе потоки, которые ожидаются в различные моменты в будущем. Иными словами, текущая стоимость денежных потоков А и В равняется текущей стоимости денежного потока А плюс текущая стоимость денежного потока В. Это называется формулой дисконтированного денежного потока (Discounted Cash Flow, DCF) денежного потока В. Этот результат очень важен для определения размера инвестиций, которые должны привести к созданию в определенные моменты заданных денежных потоков. Следуя этому правилу аддитивности и приняв, что за весь период времени ставка процента будет неизменно равна r%, стоимость актива, создающего ежегодно денежный поток, можно определить по следующей формуле: PV = С1 (1 + r) + С2 2 (1 + r) + С3 3 (1 + r) + ... (7) Это и есть формула дисконтированного денежного потока (DCF). Можно найти пример расчета дисконтированного денежного потока в параграфе, посвященном инвестициям начальных стадий, Раздела 4 "Финансовая структура прямой инвестиции". 8 4.2.1 Допущения относительно ставки дисконта Если не ожидается, что характер деятельности компании, которую надо оценить, будет значительно изменяться со временем, имеет смысл принять такое допущение, что будет только одна учитывающая риск ставка дисконта, или величина процентов на капитал, которую и следует использовать для вычисления будущих денежных потоков. Но если это не такой случай, что особенно характерно для компаний на стадии "стартап", компаний на быстрорастущих рынках или при большом участии в сделке заемных средств, – аналитик должен знать, что риски в этих ситуациях, а следовательно, и проценты на капитал, могут со временем изменяться. Обсуждение изменений ставок дисконта по мере развития компании находится вне рамок этого раздела, и поэтому допускается, что они фиксированные. 4.2.2 Продолжающаяся стоимость Другой порождающий проблемы вопрос при оценке бизнеса – это то, что жизнь компании, как правило, предполагается длящейся неопределенно долго. Один подход к этому – предсказывать денежный поток на многие годы и не беспокоиться о том, что случится потом, когда, после определенного момента, дисконтированная стоимость денежных потоков станет несущественной. Однако этот метод страдает от трудности долговременного точного прогнозирования по мере приближения к точке, на которой денежные потоки делаются дисконтированными до несущественных. Другой путь справиться с этой проблемой – разделить величину текущей стоимости компании на стоимости двух периодов: на текущую стоимость в течение определенного периода предсказаний (explicit forecast period) и текущую стоимость после его окончания, которую называют "продолжающейся стоимостью" (continuing value). PV = PVExplicit Forecast Perio d + PVСontinuing Value (8) Продолжающаяся стоимость вычисляется путем принятия допущения о никогда не прекращающихся, непрерывных платежах. Это означает, что оценивание бессрочных владений играет важную роль в подсчитывании стоимости любого предприятия. Если планируется опять продать компанию после окончания срока владения ценными бумагами – и это судьба всех прямых инвестиций – ожидаемую цену продажи следует рассматривать как стоимость бессрочного владения. Так что концепция дробления текущей стоимости компании применима и здесь. 9 4.3 Владение без ограничения срока Бессрочное владение (perpetuity) – это непрерывное течение денежных потоков, которое, как предполагается, будет длиться вечно. Классическим примером владения без ограничения срока является облигация Consol, выпущенная Британским правительством в XIX веке, по которой ежегодно выплачиваются проценты от ее зафиксированной номинальной стоимости, и у нее нет установленного срока погашения. Другим примером может быть привилегированная акция, по которой выплачивается постоянный денежный дивиденд, и это никогда не прекращается. На первый взгляд может показаться удивительным, что последовательность никогда не прекращающихся денежных потоков может иметь конечную текущую стоимость. Но давайте рассмотрим бессрочный поток величиной ƒ5 в год (гдеƒ – условная денежная единица). Если процентная ставка равна 5% в год, сколько это бессрочное владение стоит сегодня? Ответ – 100ƒ . Чтобы понять, почему это так, давайте подсчитаем, сколько денег надо положить на банковский счет, при процентной ставке 5% в год, чтобы снимать с него 5ƒ каждый год бесконечно. Вот форм ула для расчета текущей стоимости этого объекта равномерного бессрочного владения: PVPerpetuity = С r (9) где С – величина постоянной периодической выплаты. Однако прибыль от бессрочной инвестиции не всегда постоянна. В некоторых случаях денежные потоки от инвестиции непрерывно растут. Для оценивания такого типа инвестиции требуется формула для расчета текущей стоимости растущего бессрочного владения: PVGrowing P erpetuity = С0 . (1 + g) (r – g) (10) где C0 – величина денежного потока в этом периоде, g – ожидаемые темпы роста. 10 Имеются, однако, две ситуации, в которых эту формулу нельзя применять: • Если величина процентной ставки близка к величине темпов роста, то уравнение делается лишенным смысла, потому что, если делитель близок к нулю, величина текущей стоимости приближается к бесконечности. • Если процентная ставка ниже темпов роста, величина текущей стоимости будет отрицательной. 5 Различные подходы к оценке Аналитики, работающие в области прямых инвестиций, используют для стоимостной оценки потенциальных целевых компаний модели многих типов – от самых простых до очень сложных. Эти модели можно сгруппировать по трем категориям соответственно используемым в них подходам: • Оценка с помощью модели дисконтированного денежного потока (DCF). При этом подходе стоимость актива соотносится с текущей стоимостью будущего ожидаемого денежного потока, созданного этим активом, что базируется на принципах, рассмотренных в предыдущих параграфах. • Мультипликаторы, или относительная оценка. Здесь стоимость актива определяется путем сравнения с оценкой "сопоставимого" актива относительно таких переменных величин, как доходы, денежные потоки, балансовая стоимость или объем продаж. • Оценка реальных опционов. В этой модели текущая стоимость привязана к доступным компании "настоящим опционам". Важно отметить, что ни одну модель и ни один подход нельзя рассматривать в качестве метода, пригодного во всех случаях, и никакая отдельная методика оценки не может удовлетворять всем требованиям. Напротив, различные модели взаимно дополняют друг друга. Некоторые годятся для одних ситуаций и непригодны для других, хотя в большинстве случаев существует несколько моделей, которые могут обеспечить реалистические и обоснованные результаты. При любой отдельной оценке аналитику придется использовать все модели, которые применимы к данной компании в данной ситуации, и таким образом получить всю "ширину спектра" возможных оценок целевой компании. 11 Далее в этом параграфе мы рассмотрим теоретические обоснования перечисленных основных подходов. Знание этого теоретического каркаса поможет вам понять нюансы наиболее широко применяемых на практике методов стоимостной оценки. 5.1 Оценка с помощью модели дисконтированного денежного потока Для проведения оценок методом дисконтированного денежного потока (DCF) нам необходимо знать предполагаемые в будущем денежный поток и ставку дисконта. Такие требования к исходным данным говорят о том, что этот класс методов применим к тем компаниям, • чьи денежные потоки в настоящее время описываются положительными величинами; • денежные потоки которых могут быть относительно надежно прогнозируемы на будущее; • где возможно определить уровень риска, который может быть использован для вычисления ставки дисконта. Однако чем больше мы пытаемся извлечь из этих идеализированных предпосылок, тем более проблематичной становится оценка с помощью модели дисконтированного денежного потока. Приведем несколько сценариев, где простая оценка методом DCF может дать ненадежные или вводящие в заблуждение результаты. • Компания испытывает трудности: находящийся в бедственном положении бизнес обычно имеет отрицательные значения потоков доходов и наличности, и, возможно, будет убыточен еще некоторое время. Отрицательные денежные потоки повлекут за собой отрицательные величины текущей стоимости, что, в свою очередь, приведет к негативной оценке компании. • Циклические компании: доходы и денежные потоки циклических компаний имеют тенденцию следовать за экономикой. Таким образом, аналитику приходится выполнять трудную задачу по предсказанию распределения по срокам и длительности периодов рецессии и роста. • Компании с незадействованными активами, патентами или неиспользованными возможностями расширения "линейки" продуктов: хотя подобные ресурсы не могут производить никаких текущих денежных потоков и от них не ожидается никаких денежных потоков в ближайшем будущем, они тем не менее являются 12 высоко ценными. Оценка компаний с активами такого типа методом DCF будет преуменьшать истинную стоимость бизнеса. Есть много путей использования модели дисконтированного денежного потока для оценки компаний. Здесь мы остановимся на следующих трех методах: 1. Модель дисконтирования денежных потоков предприятия (Enterprise DCF model), метод определения средневзвешенной стоимости капитала (Weighted Average Cost of Capital, WACC) или модель потока наличности в общий капитал компании (Cash Flows to Entity) – чаще всего используются на практике. 2. Модель оценки денежных потоков в акционерный капитал (Cash Flows to Equity Valuation) – самая простая и самая подходящая модель для оценки инвестиционных проектов, финансируемых исключительно в акционерный капитал. 3. Модель скорректированной текущей стоимости (Adjusted Present Value model, APV) – полезна в случае оценки компаний с меняющейся структурой капитала и, как правило, используется в сделках выкупа с заемными средствами. 5.1.1 Оценка при помощи модели дисконтирования денежных потоков предприятия, метода определения средневзвешенной стоимости капитала или модели потока наличности в общий капитал компании Модель дисконтирования денежных потоков предприятия (Enterprise DCF model) создана для оценки работы компании и служит для расчета текущей стоимости ожидаемых в будущем свободных денежных потоков (future free cash flows, FCFs) путем их дисконтирования по соответствующей дисконтной ставке. Свободный денежный поток определяется как текущая прибыль компании после уплаты налогов, плюс безналичные расходы (амортизация), минус инвестиции в работающий оборотный капитал, имущество, предприятие и оборудование, и другие активы. В него не входят никакие связанные с финансированием денежные потоки, такие как затраты на выплату процентов или дивидендов. FCFs отражают, таким образом, поток доходов, доступных всем лицам, предоставляющим компании капитал, как в виде заемных средств, так и в виде акционерного капитала. 13 Таблица 1. Определение свободного денежного потока + Прибыль до уплаты процентов, налогов и амортизации (EBITA) + Налог на EBITA Амортизация +/- Изменения в оборотном капитале +/- Капиталовложения Увеличение/уменьшение чистой номинальной стоимости других активов = Свободный денежный поток (FCF) Расчеты параметров свободного денежного потока начинаются с определения прибыли до уплаты процентов, налогов и амортизации (EBITA), операционной прибыли до уплаты налогов, в том случае если у компании нет долгов и амортизации на "гудвил" (goodwill). Налоги, приписанные к EBITA, являются налогами на прибыль, отнесенными к EBITA, – это те налоги, которые компания должна была бы платить, если бы у нее не было долгов и неоперационных доходов или расходов. Во многих странах производимые компанией выплаты процентов по кредитам не учитываются для налогообложения, и таким образом понижается облагаемый налогом базис. Это означает, что суммарные налоги, уплаченные компанией, ниже, если в структуре ее капитала содержится задолженность. Долги, можно сказать, создают "налоговый щит" (tax shield) для компании. Оценка будущих свободных денежных потоков компании требует разработки стратегии на будущее и выявления ключевых факторов, которые могут предопределить будущий сценарий получения прибыли. Это требует глубокого понимания рынка, конкурентной среды, тенденций будущего развития и имеющегося опыта работы компании. В сценарии получения прибыли должен быть представлен анализ базового, худшего и лучшего вариантов его развития. Для согласованности с определением свободного денежного потока дисконтная ставка, относящаяся к свободным денежным потокам, должна отражать альтернативные издержки всех поставщиков капитала, взвешенные по относительному вкладу каждого из них в капитал компании. Эта ставка называется "средневзвешенной стоимостью капитала" (weighted average cost of capital, WACC). Расходы компании будут равны издержкам инвесторов минус любые налоговые льготы, полученные компанией. Величина текущей стоимости предприятия вычисляется по формуле: PVEnterpris e = FCF1 (1 + WACC) + FCF2 2 (1 + WACC) + ... + FCFEnd of Explicit Forecast Period n (1 + WACC) + PVContinuint Value (11) 14 Текущая стоимость продолжающейся стоимости, таким образом, может быть вычислена при допущении роста бессрочных свободных денежных потоков: PVContinuint Value = FCFEnd of Explicit Forecast Period . (1+g) n (1 + WACC) . (WACC – g) (12) где FCF End of Explicit Forecast Period – свободный денежный поток на конец определенного прогнозируемого периода, g – ожидаемые темпы роста, n – число лет. Как кредиторы, так и акционеры ожидают, что они получат компенсацию за альтернативные издержки вложения своих средств в какую-то одну конкретную компанию, а не в другие с эквивалентным риском. Оценочная стоимость капитала складывается из средневзвешенной стоимости всех источников капитала и должна подсчитываться после уплаты корпоративных налогов, потому что свободный денежный поток устанавливается после вычета налогов. Из формулы для подсчета WACC после уплаты налогов видно, что она просто представляет собой средневзвешенное значение предельных стоимостей каждого из источников капитала после уплаты налогов: WACC = rDebt . (1 – t) . PVDebt PVEnterprise +r Equity . PVEquity PVEnterprise (13) где r Debt – ожидаемый доход заимодавцев компании, r Equity – определяемая рынком альтернативная стоимость акционерного капитала, t –предельная ставка налогообложения оцениваемого объекта, PV Debt – текущая стоимость долговых обязательств с процентами, PV Enterprise – текущая стоимость предприятия в целом, PV Equity – текущая стоимость акционерного капитала компании. 15 Внимание: феномен "замкнутого круга", наблюдаемый в уравнениях 11 и 13, адресуется к 1-му уровню процесса оценки при помощи модели дисконтирования денежных потоков предприятия. Появившийся в результате долгового финансирования налоговый щит учитывается путем уменьшения стоимости долга. Вот почему ожидаемый доход заимодавцев корректируется при помощи величины (1 – t). Читайте также в параграфе 5.1.3 о методе скорректированной текущей стоимости (APV) Происходящие со временем изменения в стоимости капитала вызываются сдвигами в уровнях экономического и заемного рисков. На практике это означает принятие определенных упрощающих допущений. Самое важное из них – это принятие величины WACC за постоянную, что предполагает постоянные стоимости акций и долговых обязательств, а также постоянные показатели соотношения собственных и заемных средств. Если это допущение не может быть в данном случае гарантировано, следует использовать метод скорректированной текущей стоимости (APV) (см. параграф 5.1.3). Другим упрощающим допущением является исключение пассивов, не требующих выплат в виде процентов, таких как кредиторские задолженности (счета к оплате), чтобы избежать противоречивых результатов. Пассивы, не требующие выплат в виде процентов, обладают стоимостью капитала, так же как и остальные формы задолженностей, но эта стоимость скрыта в цене, заплаченной за товары с образованием задолженности, и проявляется в операционных расходах компании и в ее свободном денежном потоке. С использованием модели дисконтирования денежных потоков оценка происходит в три этапа. 1. Определение структуры капитала оцениваемой компании. Такое определение дает нам основные величины рыночной стоимости для формулы WACC и решает проблему "замкнутого круга", возникающую при оценке WACC. Этот замкнутый круг проявляется в том, что основные величины рыночных стоимостей (текущие стоимости источников капитала) необходимы для оценки WACC, но сами эти величины не могут быть рассчитаны без знания величины WACC. 2. Определение стоимости долгового финансирования. Стоимость долга связана с оценкой либо целевой компании, либо выпуска долговых обязательств на современных рынках капитала. Занимаясь определением стоимости еще не оцененной компании или целых пластов обязательств, необходимо при определении стоимости долга использовать принцип подобия. Если искомые 16 структура капитала, прибыль и типичные коэффициенты (например, коэффициент покрытия по процентам) могут быть связаны с какой-то отдельной оценкой, эта оценка должна быть использована. Другой путь определения стоимости долга – поручить тому финансовому учреждению, которое будет участвовать в финансировании этого приобретения, назначить соответствующую цену. 3. Определение стоимости прямой инвестиции в акционерный капитал. Это наиболее трудная задача, так как она не может быть рассмотрена непосредственно. Определение стоимости акционерного капитала Такие модели рынка капитала, как модель определения стоимости капитала (Capital Asset Pricing Model, CAPM) или теория калькуляции цен при скупке и продаже ценных бумаг (Arbitrage Pricing Theory, APT), часто рекомендуются для вычисления альтернативной стоимости акционерного капитала. Хотя оба подхода имеют сильный теоретический базис, при их использовании возникает ряд проблем, включая трудности измерений, необъективность в трактовке основных статистических эффектов и разные возможности для интерпретации получаемых результатов. Эти модели позволяют вычислять альтернативную стоимость акционерного капитала как функцию от безрисковой процентной ставки, надбавки за риск фондовой биржи и фактора (или похожих факторов в случае использования модели APT), который соотносит риск любой сравнимой компании с неотъемлемым рыночным риском. Риски измеряются с учетом нестабильности курса акций сравнимой компании и неустойчивости рыночного индекса (или определенных параметров риска в случае APT). Ниже перечислены основные проблемы, связанные с использованием этих моделей для определения стоимости компаний, являющихся объектами прямых инвестиций. • Эти модели построены исходя из допущений о совершенных и ликвидных рынках капитала, о полностью диверсифицированных портфелях и об отсутствии арбитражных сделок с ценными бумагами. Однако при оценивании компаний, являющихся объектами прямых инвестиций, маловероятно, что эти допущения могут быть гарантированными. • Часто бывает невозможно, особенно в случае инвестиций начальных стадий, найти котируемые на бирже компании, в достаточной степени схожие с целевой компанией, с тем чтобы стал возможным расчет соответствующих факторов риска. • При инвестировании поздних стадий с использованием заемных средств проблема часто заключается в том, что показатели привлечения заемных средств в сравнимых по всем другим параметрам котируемых компаниях, как правило, 17 ниже, чем соответствующие показатели целевой компании. Чтобы скомпенсировать более высокий уровень заемных средств, здесь потребуется корректировка по отношению к альтернативной стоимости акционерного капитала. Суммарный эффект этих трудностей заключается в том, что расчет альтернативной стоимости акционерного капитала путем сравнения с идеализированной моделью будет недооценивать реальную стоимость акционерного капитала в случае прямых инвестиций. Тем не менее, эти модели помогут нам определить, как рынок дисконтирует определенные уровни риска. Как и в случае с рыночными мультипликаторами, модели CAPM и APT следует применять вместе с соответствующими оговорками, касающимися необъективных суждений, различных возможностей толкования, трудностей измерения, недостаточного количества материала для сравнения и возможных нарушений основных теоретических допущений. Модель определения стоимости капитала (CAPM) Самой важной моделью для определения стоимости акционерного капитала компании, акции которой котируются на бирже, является модель определения стоимости капитала CAPM: rEquity = rf + (rM – rf ) . ß (14) где r Equity – определяемая рынком альтернативная стоимость акционерного капитала, r f – безрисковая процентная ставка, r M – норма прибыли рыночного индекса (портфель рынка), ß – фактор риска, измеряющий отношения рыночного риска и риска акционерного капитала целевой компании. Использование метода CAPM требует оценки трех факторов: безрисковой процентной ставки, нормы прибыли рыночного индекса и системного риска (ß-риск) рассматриваемой компании. • Лучший ближайший аналог показателя безрисковой ставки – это доход от государственных облигаций по наступлению срока их погашения. Возникают вопросы: какие сроки погашения выбрать и какой доход – фактический или 18 средний за истекший период – нужно использовать? Однако здесь невозможно дать прямого ответа: - сроки погашения должны каким-то образом совпадать с периодом, на который делается прогноз денежного потока, подлежащего дисконтированию; - усреднение доходов за истекший период иногда помогает произвести корректировки по отношению к экстремальным условиям рынка, которые нельзя учесть при этом способе оценивания. • Из-за того, что невозможно обеспечить надежный прогноз в отношении нормы прибыли рыночного индекса (портфеля рынка) на будущий период, рекомендуется подсчитать среднегодовую величину эффективности рыночного индекса за прошедшие периоды. Сам индекс должен быть широким и представительным, а выбранный временной период должен содержать в себе достаточный уровень рыночного оборота. • Для того чтобы оценить системный ß -риск, рекомендуется положиться на опубликованные оценки инвестиционных банков или специальных информационных источников. Величинуß необходимо сравнивать со средней величиной по отрасли. Если трудно подыскать хорошую сравнимую компанию, надо использовать средние цифры по отрасли. Использование внутренних пороговых доходностей Еще один подход к вычислению альтернативной стоимости капитала состоит в определении ставки дисконта с использованием внутренних пороговых доходностей, имеющих отношение к планируемой сделке. Получаемая при таком подходе оценка не является рыночной оценкой целевой компании, а является максимальной из предложенных на торгах ценой. Этот метод полезен для проверки целесообразности проведения возможной сделки. Мы подошли к оценке акционерного капитала При использовании модели дисконтирования денежных потоков предприятия очень важно понимать, что в ней оценивается вся компания в целом, а не стоимость одного только акционерного капитала компании. Свободный денежный поток определяется до того, как из него будут вычтены платежи по процентам заимодавцам, и WACC будет поэтому вычисляться как соответствующая дисконтная ставка. В результате получается 19 стоимость, применимая ко всем поставщикам капитала компании. Стоимость акционерного капитала компании может быть окончательно вычислена путем вычитания сумм выплат по притязаниям заимодавцев (суммарная стоимость долга). В некоторых случаях, в добавление к вычитанию сумм долговых обязательств компании вместе с процентами, уместно вычесть денежные и неосновные, или неоперационные, активы, которые могут быть ликвидированы как часть процесса сделки: PVEquity = PVEnterprise – (Долговые обязательства с процентами – Наличные – Активы на продажу) (15) 5.1.2 Оценка денежных потоков в акционерный капитал Модель оценки денежных потоков в акционерный капитал (Cash Flows to Equity Valuation) является простейшим вариантом метода DCF. С ее помощью будущие денежные потоки к владельцам акций компании дисконтируются по стоимости акционерного капитала, и таким способом рассчитывается его стоимость. Таким образом, эту модель целесообразнее всего использовать при определении стоимости инвестиций венчурного капитала, которые производятся только за счет акций: PVEquity = CFTE1 CFTE2 + ... + 2 (1 + rEquity ) (1 + rEquity ) CFTEEnd of Explicit Forecast Period + + PVContinuint Value n (1 + rEquity ) + (16) где CFTE – величина денежных потоков к владельцам акционерного капитала. Текущая стоимость продолжающейся стоимости может быть рассчитана по формуле, сходной с уравнением (10): PVContinuing Value = CFTEEnd of Explicit Forecast Period . (1 + g) n (1 + rEquity ) . (rEquity – g) (17) Чтобы избежать противоречивых результатов при подсчитывании денежных потоков к владельцам акций, свободный денежный поток должен быть рассчитан с учетом реальных налоговых условий и всех необходимых платежей с тем, чтобы учесть 20 выполнение компанией своих финансовых обязательств (т.е. выплаты процентов и тела долга). Затем должны добавляться новые долговые обязательства. Важно знать о том, что эта формулировка ведет к смешению операционных и финансовых показателей деятельности компании. Таблица 2. Денежный поток к владельцам акционерного капитала Свободный денежный поток + - Налоговый щит Выплаты по процентам - Выплаты по долгам + = Новые долговые обязательства Денежный поток к владельцам акционерного капитала Денежный поток к владельцам акционерного капитала – это мера тех сумм, которые компания теоретически может позволить себе выплачивать по дивидендам. Однако, в то время как некоторые компании выплачивают весь свой денежный поток в акционерный капитал в виде дивидендов, другие удерживают часть этих денег или используют их для обратного выкупа акций. Ограничения на использование модели оценки денежных потоков в акционерный капитал Модель оценки денежных потоков в акционерный капитал редко применяется в ситуациях выкупов с использованием заемных средств (leveraged buyout, LBO). Происходит это потому, что, по крайней мере на начальных стадиях становления предприятия, все свободные денежные потоки, как правило, привязаны к обеспечению выплат по процентам и по задолженностям. В результате величина денежных потоков к акционерному капиталу будет, вероятно, равна нулю в течение ряда первых прогнозируемых годов. Хотя модель оценки денежных потоков в акционерный капитал и представляется самой простой методикой определения стоимости, в целом она не так полезна, как модель дисконтирования денежных потоков предприятия. Если же здесь участвует финансирование с привлечением заемного капитала, то дисконтирование денежных потоков дает меньше информации об источниках создания стоимости, потому что происходит наложение операционных и финансовых показателей деятельности. Кроме того, модель оценки денежных потоков в акционерный капитал требует тщательной проверки того, что изменения в финансировании не влияют ошибочным образом на стоимость компании. Обслуживание нового долгового обязательства, например, увеличивает денежные потоки к акционерному капиталу на один период времени, и это 21 можно расценивать как увеличивающий стоимость фактор в модели оценки. В обратном направлении будут влиять следующие факторы: • То обстоятельство, что долговое обязательство, подлежащее погашению, уменьшает будущие денежные потоки в акционерный капитал. • Дополнительный заем путем увеличения долга немедленно увеличивает риск акционеров и, вследствие этого, соответствующую дисконтную ставку. 5.1.3 Модель скорректированной текущей стоимости Модель скорректированной текущей стоимости (Adjusted Present Value model, APV) близка к модели дисконтирования денежных потоков предприятия, с основным отличием в том, что модель APV подразделяет стоимость компании на две составляющие: • Оценивание операций компании по такой стоимости капитала, как если бы у компании не было долгов (это называется "беззаймовой стоимостью" (unlevered cost) акционерного капитала). • Добавочный элемент, отражающий влияние на эту оценку экономии на налогах вследствие займа. Модель APV является в меньшей степени интуитивным подходом, но она исключительно полезна, если имеют место изменения кредита в сделке с участием прямого инвестирования. В то время как в модели дисконтирования денежных потоков предприятия учитываются налоговые щиты путем изменения величины стоимости долга при вычислении WACC, модель APV непосредственно оценивает налоговые льготы через платежи по процентам путем дисконтирования будущих налоговых щитов: PVAVP = FCF1 (1 + r unlevered ) Equity + FCFEnd of Explicit Forecast Period n (1 + runlevered ) + FCF2 (1 + r unlevered ) 2 + ... + Equity + PV Continuing + PV Value (18) Tax Shields Equity Текущая стоимость продолжающихся операций подсчитывается по формуле, похожей на уравнение (10): 22 FCFEnd of Explicit Forecast Period . (1 + g) n (1 + runlevered ) . (r unlevered– g) PVContinuing Value = (19) Equity Equity Текущая стоимость налоговых щитов вычисляется путем дисконтирования всех будущих налоговых щитов по соответствующей ставке дисконта: PVTax Sh ield s = t . rDebt . Debt0 (1 + d) + t . rDebt . Debt 1 (1 + d)2 + t . rDebt . Debt 2 (1 + d)3 + ... (20) где d – соответствующий коэффициент для дисконтирования налоговых щитов, g – темпы роста будущих свободных денежных потоков, t – предельная ставка налогообложения оцениваемого предприятия, r unlevered Equity – такая стоимость акционерного капитала, как если бы предприятие было полностью профинансировано путем прямых инвестиций в его акционерный капитал, r Debt – стоимость долга, Debt – долговые обязательства с процентами в соответствующий период, FCF – свободные денежные потоки. В этом определении свободные денежные потоки должны дисконтироваться с использованием коэффициента, отражающего теоретически отсутствующий риск, связанный с заемным финансированием. Проблема заключается в том, что такие величины коэффициентов почти невозможно наблюдать на рынках капитала, потому что компании без задолженностей встречаются очень редко. Стоимость акционерного капитала таких компаний должна, таким образом, определяться с помощью модели, которая переносит величинуß компании с заемными средствами на компа нию без задолженностей. Вслед за этим делается возможным найти беззаймовую стоимость акционерного капитала, пользуясь моделью CAPM: levered unlevered ß = ß 1 + (1 – t ) . PVDebt PVEquity (21) 23 Необходимо помнить одну очень важную вещь при использовании любой модели, определяющей величину будущих налоговых льгот: компания только тогда получит эти льготы, когда она произведет достаточную прибыль, чтобы платить налоги. Однако упрощения и допущения, применяемые для этих корректировок стоимости акционерного капитала, представляют существенный недостаток метода APV. Другая проблема заключается в нахождении подходящей ставки для дисконтирования будущих налоговых щитов. Это могла бы быть безрисковая процентная ставка, дающая возможность рассматривать будущие налоговые льготы как защищенные. С другой стороны, если наличие налоговых щитов признается таким же необеспеченным, как и будущие свободные денежные потоки, то беззаймовая стоимость акционерного капитала оказалась бы более подходящим коэффициентом. На практике ставка дисконта где-то в промежутке между этими двумя показателями могла бы использоваться для отражения степени риска, присущего получению будущих налоговых льгот. Необходимо, однако, помнить, что модель дисконтирования денежных потоков предприятия также включает в себя оценку налоговых щитов при вычислении средневзвешенной стоимости капитала, но безоговорочно рассматривает их как надежные. Модель оценки денежных потоков в акционерный капитал не принимает во внимание налоговые щиты, и поэтому дает меньше информации, чем другие методы, о доступных возможностях создания стоимости посредством финансовых решений. Как и в случае модели дисконтирования денежных потоков предприятия, стоимость акционерного капитала может быть рассчитана путем вычитания выплат кредиторам. 5.2 Мультипликаторы, или метод относительной оценки В методе оценки по мультипликаторам (иногда называемом методом относительной оценки) стоимость активов выводится непосредственно из цены сравнимых активов, сходных по таким параметрам, как прибыль, денежные потоки, балансовая стоимость или выручка. Иллюстрацией этого подхода является применение усредненного по отрасли отношения цена/прибыль к оценке целевой компании. В этом случае предполагается, что другие компании в данной отрасли сравнимы с оцениваемой компанией и что рынок в среднем правильно их оценивает. Другие широко используемые мультипликаторы – это коэффициент цена/балансовая стоимость для компаний, продаваемых со скидкой на балансовую стоимость, соотносимой со сравнимыми компаниями, которые считаются недооцененными, а также отношение цена/объем продаж. Привлекательность метода мультипликаторов заключается в том, что с его помощью просто и легко устанавливать различные соотношения. Он может использоваться для 24 получения быстрых приближенных оценок компаний и активов и, что особенно удобно, в случаях, когда на финансовых рынках выставлено на торги большое число компаний. Но есть и обратная сторона медали – результаты оценок этим методом можно неправильно трактовать и ими легко манипулировать. Поскольку не бывает двух совершенно одинаковых компаний с точки зрения рисков и роста, определение "сравнимые" часто можно трактовать по-разному. Это означает, что предвзятый аналитик может выбрать для сравнения группу специально подобранных компаний, чтобы подтвердить свою искаженную оценку стоимости компании. Хотя такая возможность для предвзятости существует и в оценках методом дисконтированного денежного потока, аналитик DCF вынужден быть гораздо более точным в допущениях, которые влияют на конечную цену. Для метода мультипликаторов эти допущения часто остаются не сформулированными. Как уже говорилось, метод мультипликаторов обычно является частью любого оценочного процесса. В своей повседневной практике аналитикам лучше всего не полагаться для подтверждения своих рекомендаций на оценку по какому-нибудь одному методу. Различные мультипликаторы, рассматриваемые в следующем параграфе, предоставляют им широкие возможности осуществления ориентированных на рынок оценок. 5.2.1 Мультипликатор "цена/прибыль" Коэффициент цена/прибыль (price/earnings ratio, PE) широко используется в оценках по целому ряду причин: • Он сразу привлекает как показатель, непосредственно связывающий стоимость акционерного капитала (уплаченная цена) с текущей или будущей прибылью. • Его легко вычислять для многих видов ценных бумаг и он широко доступен как простой и удобный способ сравнения стоимостей. • Он может являться индикатором для ряда других характеристик компании, включая риск и рост. • Он быстро реагирует на изменение состояния рынка. Однако, хотя есть много веских причин для использования коэффициента PE, имеется также и много примеров неправильного его применения. Одно из преимуществ коэффициента PE, на которое часто ссылаются, заключается в том, что его применение делает ненужными допущения относительно риска и роста, которые должны производиться при оценках методом DCF. Однако эти ссылки не вполне обоснованны, потому что коэффициент PE сам, в конечном счете, определяется теми же самыми 25 параметрами, которые используются для определения стоимости в модели DCF. Как мы видели в начале этого параграфа, использование коэффициента PE и других мультипликаторов позволяет аналитику избежать необходимости достижения полной определенности в вопросе допущений относительно риска и роста. Мультипликатор PE обычно выражается в расчетных показателях. Перевод формулы для расчета текущей стоимости растущего бессрочного владения (уравнение 10) из показателей денежного потока в расчетные демонстрирует сходство между методом дисконтированного денежного потока и методом оценки по мультипликаторам: PVGrowing P erpetuity = Price С0 . (1 + g) (r – g) Приняв некоторые упрощающие допущения, можно выразить денежный поток С 0 в расчетных показателях следующим образом: С0 = Earnings . Payout Ratio (22) Отсюда: Price = Earnings . Payout Ratio . (1 + g) (r – g) (23) Преобразовав это выражение, получим коэффициент PE: Price Earnings = PE = Payout Ratio . (1 + g) (r – g) (24) Если коэффициент PE выражен в показателях прибыли, ожидаемой в следующем периоде времени, это выражение можно упростить: Price Earnings1 = PE = Payout Ratio (r – g) (25) Итак, коэффициент PE зависит от коэффициента выплат (payout ratio), ожидаемых темпов роста и соответствующей ставки дисконта. Коэффициент выплат уменьшает расчетные 26 величины прибыли на величину денежной суммы, требуемой для дополнительных инвестиций и поэтому удерживаемой компанией. С вычислением коэффициентов PE связано несколько общих проблем: • Коэффициенты PE не очень информативны, если прибыль компании имеет отрицательную величину, хотя частично это можно преодолеть путем использования усредненных величин прибыли. • Колебания уровней прибыли могут вызывать очень сильные изменения величин PE. В случае циклических компаний ситуация с прибылью будет следовать за событиями в сфере экономики, в то время как цены будут отражать ожидания на будущее. • Если соответствующая ставка дисконта близка к ожидаемым темпам роста или ниже их, то выражение становится лишенным смысла (делитель приближается к нулю, а частное приближается к бесконечности). Применение коэффициентов, рассчитанных на базе показателей прибыльности, в случае прямых инвестиций Так же как и описанный выше классический коэффициент PE, коэффициенты, основанные на других определениях прибыли, широко используются для оценивания прямых инвестиций. Значения прибыли в этом контексте определяются как остаточные величины доходов и расходов после выплаты налогов (наподобие определения денежного потока к владельцам акций). Другие важные величины – это EBITA (earnings before interest, taxes and amortisation) и EBITDA (earnings before interest, taxes, depreciation and amortisation) – операционная прибыль до выплаты процентов, налогов и амортизации. В этих вычислениях основное внимание уделяется операционной деятельности целевой компании с исключением всего, выходящего за ее рамки. Игнорируя выплаты по процентам, они позволяют производить сравнения между компаниями, имеющими в составе своего капитала разные уровни заемных средств. Тот факт, что на эти коэффициенты не влияют амортизационные вычеты после сделок выкупа или дополнительных приобретений, непременно должен учитываться при произведении выкупов с использованием заемных средств или других типов прямого инвестирования. В результате они являются более стабильными. К тому же EBITDA может быть использована в особых случаях, например, когда в результате амортизационных вычетов величины прибыли станут очень низкими или даже отрицательными. Всякий раз, когда компания оценивается с использованием значений прибыли, вычисленных с игнорированием выплат по процентам, будут получаться величины стоимостей сходные с 27 теми, которые получаются при использовании модели DCF. В определение стоимости акционерного капитала будет входить вычитание выплат по требованиям заимодавцев. 5.2.2 Мультипликатор "цена/балансовая стоимость" Балансовая стоимость акционерного капитала является разницей между балансовой стоимостью активов и балансовой стоимостью обязательств. Измерение балансовой стоимости активов в значительной степени определяется методами и процедурами учетной практики, и она, как правило, равняется первичной цене покупки актива минус любые допустимые амортизационные отчисления. С другой стороны, рыночная стоимость актива отражает его будущую прибыль и ожидаемые денежные потоки. Балансовая стоимость может очень сильно отличаться от рыночной стоимости, если оценка будущей прибыли актива значительно изменилась с момента его приобретения. Балансовая стоимость обеспечивает относительно стабильную интуитивную оценку стоимости, которую можно сравнивать с рыночной ценой. Согласно общепринятым среди компаний стандартам бухгалтерского учета, коэффициенты цена/балансовая стоимость (price/book value, PBV) могут сравниваться между сходными компаниями для того, чтобы обнаружить признаки их недооценки или переоценки. В отличие от других единиц измерения, коэффициент PBV может использоваться для оценки компаний с отрицательными величинами прибыли. Основное ограничение для применения этого коэффициента заключается в том, что он может оказаться неинформативным для оценки компаний, занимающихся сервисом, или для других компаний, не имеющих значительных фиксированных активов. Величина коэффициента PBV получается из выражения (23): Price = Earnings . Payout Ratio . (1 + g) (r – g) Прибыль (earnings) может быть заменена величинами балансовой акционерного капитала и дохода на акционерный капитал (ROE): Price = Book Value . ROE . Payout Ratio . (1 + g) (r – g) стоимости (26) 28 Преобразуя это выражение, получим величину отношения цены к балансовой стоимости: Price Book Value = PBV = ROE . Payout Ratio . (1 + g) (r – g) (27) Если доход на акционерный капитал базируется на прибыли, ожидаемой в следующем периоде времени, эту формулу можно упростить: Price Book Value = PBV = ROE1 . Payout Ratio (r – g) (28) Величина коэффициента PBV сильно зависит от величины дохода на акционерный капитал. Отсюда видно, что зависимость между ценой и балансовой стоимостью намного более сложная, чем это себе представляют большинство инвесторов. В частности, любое несоответствие между доходом на акционерный капитал и коэффициентом PBV должно привлечь к себе внимание инвестора. Высокие цифры PBV в сочетании с низкими величинами дохода на акционерный капитал сигнализируют о переоценке, в то время как низкий PBV и высокий доход на акционерный капитал говорят о недооценке. 5.2.3 Мультипликатор "цена/объем продаж" В отличие от коэффициентов PE и PBV, которые могут становиться отрицательными или лишенными смысла, мультипликатор цена/объем продаж (price/sales, PS) может давать нам вполне убедительные результаты даже в случаях самых неблагополучных компаний. Доходы и балансовая стоимость испытывают сильное воздействие со стороны учетной политики предприятия (амортизация, инвентаризация, а также экстраординарные выплаты). Выручкой (объемом продаж), с другой стороны, трудно манипулировать. Таким образом, мультипликатор PS оказывается более стабильным, чем мультипликаторы PE или PBV, и поэтому более надежным в использовании для оценок. Но обратной стороной этой стабильности является неспособность коэффициента PS выявлять какие-либо возможные проблемы в контроле над ценами. В таком случае неудача в определении различий между компаниями по параметрам цены и рентабельности (profit margin) может привести к неправильным оценкам. Как и в предыдущих случаях, величина коэффициента PS может быть получена с использованием уравнения (23): 29 Price = Earnings . Payout Ratio . (1 + g) (r – g) Используя определение: Profit Margin = Earnings Sales (29) цена может быть выражена как: Price = Sales . Profit Margin . Payout Ratio . (1 + g) (r – g) (30) Преобразование в показателях коэффициента PS ведет к следующему: Price Sales = PS = Profit Margin . Payout Ratio . (1 + g) (r – g) (31) В том случае если уровень рентабельности базируется на доходах, ожидаемых в следующем временном периоде, это выражение можно упростить: Price Sales = PS = Profit Margin1 . Payout Ratio (r – g) (32) Основным параметром, влияющим на величину коэффициента PS, является рентабельность. В компаниях с высокой рентабельностью могут ожидаться продажи, определяющие высокие значения этого мультипликатора. Снижение рентабельности оказывает двоякий эффект: • Снижение рентабельности непосредственно уменьшает величину коэффициента PS. • Чем ниже рентабельность, тем меньше рост и, следовательно, ниже коэффициент PS. Коэффициент PS также является подходящим инструментом оценки торговых марок. Одним из преимуществ обладания широко известной торговой маркой является то, что компании могут назначать более высокие цены на те же продукты, что ведет к более 30 высоким показателям рентабельности, а следовательно, к более высоким величинам PS. Стоимость торговой марки можно подсчитать следующим образом: ValueBrand N ame = (PSTarget – PSGeneric Pro duct ) . Sales (33) 5.3 Оценка реальных опционов Правило текущей стоимости, определенное в параграфе 4, базируется на некоторых скрытых предположениях, которые часто упускаются из виду. Подразумевается, что инвестиция: • либо обратима – т.е. она может быть отменена и затраты если рыночные условия переменились в худшую сторону; cкомпенсированы, • либо необратима – если компания не примет инвестицию в данный момент, то она не сможет сделать это и в будущем. Хотя некоторые инвестиции и удовлетворяют этим условиям, однако большинство не удовлетворяет. Необратимость и возможность отсрочки – очень важные характеристики большинства инвестиций в реальной жизни. Компания, имеющая возможность инвестировать, обладает опционом, схожим с финансовым опционом на покупку (call option). Компания обладает правом, но не обязательством, купить определенный актив в будущем в удобное для нее время. Если компания делает необратимые инвестиционные затраты, она осуществляет свой опцион на инвестицию. При этом отпадает возможность того, что поступление какой-то новой информации сможет повлиять на желательность или определение периода времени этих затрат. Невозможно будет изъять капиталовложения, если рыночные условия изменятся в неблагоприятную сторону. Этот потерянный опцион является альтернативной стоимостью, которая должна составлять часть общей стоимости инвестиции. Опционы, которыми могут располагать компании, называются реальными опционами. Наиболее важными типами реальных опционов являются следующие. • Отказные опционы (Abandonment option). Право отказаться от проекта (или продать его) формально эквивалентно опциону на продажу (put option), дающему покупателю право продать ценную бумагу по оговоренной цене в течение определенного времени. Если рыночные условия сильно ухудшаются, менеджеры могут надолго приостановить операционную деятельность компании и реализовать на вторичном рынке часть имеющего ликвидационную стоимость оборудования и других активов. Опционы отказа важны в капиталоемких отраслях. 31 • Опционы отсрочки (Option to defer). Право отсрочить инвестицию формально эквивалентно опциону на покупку акций (call option). Управляющая команда менеджеров компании сохраняет за собой право купить ценный участок земли или источник природных ресурсов. Они могут ждать определенное время до того момента, когда цены на продукцию оправдают строительство здания, создание производства или разработку участка. Опционы отсрочки важны во всех отраслях добычи полезных ископаемых, жилищном строительстве и сельском хозяйстве. • Опционы планирования времени (Time to build option). Распределение инвестиции по стадиям расходования средств создает опцион отказа от предприятия в середине процесса его развития, если поступает новая неблагоприятная информация. Каждая стадия может рассматриваться как отдельный опцион по отношению к определению стоимости последующих стадий и, таким образом, может расцениваться как составной опцион – некий опцион на опционы. Опционы планирования времени важны во всех отраслях с интенсивно развивающимися исследованиями и разработками (R&D), а также для "стартапов" венчурных компаний. • Опцион изменения операционной шкалы (Option to alter operating scale) – право изменения масштабов производства и системы заключения контрактов, право закрытия или начала заново. Если рыночные условия более благоприятны, чем ожидалось, то компания может расширить объем производства или ускорить использование ресурсов. Соответственно, если условия менее благоприятны, чем ожидалось, она может сократить объем операций. В крайних случаях, производство может быть временно приостановлено и возобновлено позднее. Опционы изменения операционной шкалы обычно представляют собой портфель опционов покупки (call options) и продажи (put options). Такие опционы важны в отраслях разработки природных ресурсов, проектирования средств обслуживания различного оборудования, строительства, в циклических производствах, в сфере потребительских товаров и в коммерческой недвижимости. • Опцион переключения (Option to switch) – право переключаться с одного вида деятельности на другой, например, менять вид выпускаемых продуктов или используемого оборудования. Если цены или спрос изменяются, руководители предприятия могут менять список выпускаемой продукции или спектр оказываемых услуг (гибкость производства). Опционы переключения – совсем не то, что простые опционы покупки или продажи, напротив, это редкостные опционы. Они важны для любых товаров, выпускаемых небольшими партиями или подверженных неустойчивому спросу (например, бытовая электроника, игрушки или запчасти для разных машин). Они также важны для всех отраслей, зависящих 32 от поставок сырья (например, нефтяной, электроэнергетической, химической, производства и поставок зерна). Реальные опционы позволяют менеджерам увеличивать вносимую в компанию добавленную стоимость, используя положительные эффекты счастливого случая и способствуя уменьшению потерь. Поэтому важно определить стоимость этих опционов, чтобы оценить их вклад в стоимость предприятия. Это особенно значимо для "стартап" компаний, где часто денежный поток измеряется отрицательными величинами, применение мультипликаторов не имеет смысла и единственным реальным активом компании является портфель реальных опционов. Обсуждение оценки стоимости реальных опционов в любых имеющих значение деталях требует знания теории оценки опционов, которая выходит за рамки этого раздела. Подчеркнем, однако, что "искусство" в оценке реальных опционов состоит в правильном выборе измеряемых величин (которые именуются измеряемыми активами), цен (и условий) исполнения опциона, компенсаций и мер риска для того, чтобы перенести теорию оценки опционов с торгуемых активов на неторгуемые проекты. 6 Подведение итогов Итак, чтобы заниматься оценками прямых инвестиций в акционерный капитал, аналитик имеет в своем распоряжении не одну единственную модель, а целый набор соответствующих методик. Чрезвычайно важно уметь выбирать наиболее подходящие в каждом случае методы, поскольку для каждой отдельной компании и в различных рабочих ситуациях наиболее полезными будут соответствующие подходы. В целом метод оценки по мультипликаторам легче в обращении, чем модель дисконтированного денежного потока или метод оценки реальных опционов. В тех случаях, когда имеют место высокие значения мультипликаторов, это может объясняться высокими темпами роста, особыми возможностями свободы действий или очень надежными денежными потоками в будущем. Все методики оценки являются взаимосвязанными, и поэтому важно для получения логичных и надежных оценок производить перекрестные проверки и сравнения между методами. В контексте прямых инвестиций следует обратить особое внимание на следующие основные моменты: • Инвестиции в компании, находящиеся на ранних стадиях развития, как правило, полностью осуществляются за счет акционерного капитала. Решения об инвестировании базируются, главным образом, на предполагаемых темпах роста и будущих благоприятных возможностях развития бизнеса. Доходы и свободные 33 денежные потоки, скорее всего, будут выражаться отрицательными величинами, и вычисление балансовой стоимости будет более или менее бесцельным. Уровни инвестиций, а следовательно и амортизации, довольно высоки. По этим причинам для оценок инвестиций подобного типа широко используются такие неденежные/нерасчетные мультипликаторы, как объем продаж, EBITDA, и т.д. Теория оценки по реальным опционам также будет полезна на этой стадии. Как только доходы и денежные потоки в акционерный капитал приобретают положительные значения, делается возможным использование метода оценки по мультипликатору цена/прибыль (PE) и модели оценки денежных потоков в акционерный капитал. В целом, однако, самой главной задачей является, несомненно, необходимость оценить будущие возможности развития целевой компании и соответствующим образом воплотить инвестиционные решения на практике. • Инвестиции более поздних стадий включают в себя, как правило, значительную долю заемных средств, и существенную роль в них играет финансовый инжиниринг. Хотя для оценок столь зрелого бизнеса подходят все упомянутые подходы, все же в числе важнейших методов назовем такие разновидности оценок дисконтированного денежного потока, как модель дисконтирования денежных потоков предприятия и модель скорректированной текущей стоимости, а также методы относительной оценки (мультипликаторов), основанные на использовании EBITA, или мультипликаторов, связанных с прибылью. Вот основной принцип подбора методов оценки: они должны быть наилучшим образом приспособлены к индивидуальным характеристикам целевой компании. Однако, как ни печально это признать, на практике часто можно наблюдать обратную ситуацию. Время и деньги тратятся впустую в попытках подогнать каким-то образом компанию под уже подобранную модель оценки – либо потому, что этот метод признан "лучшим", либо потому, что недостаточно хорошо обдумали в самом начале, какую модель выбрать. Именно поэтому аналитики должны четко представлять, что нет никакой одной "лучшей" модели и что в каждом отдельном случае подход должен быть индивидуальным и зависеть от характеристик конкретной компании. Задачей аналитика является раскрытие этих характеристик и использование их для выбора верных оценочных моделей. 34