презентация - Danske Bank

реклама

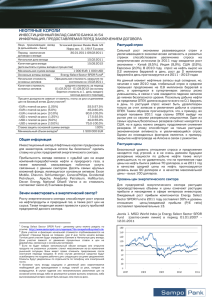

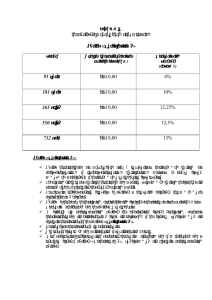

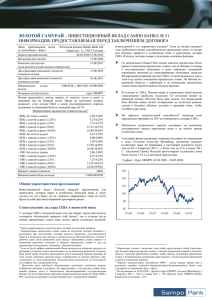

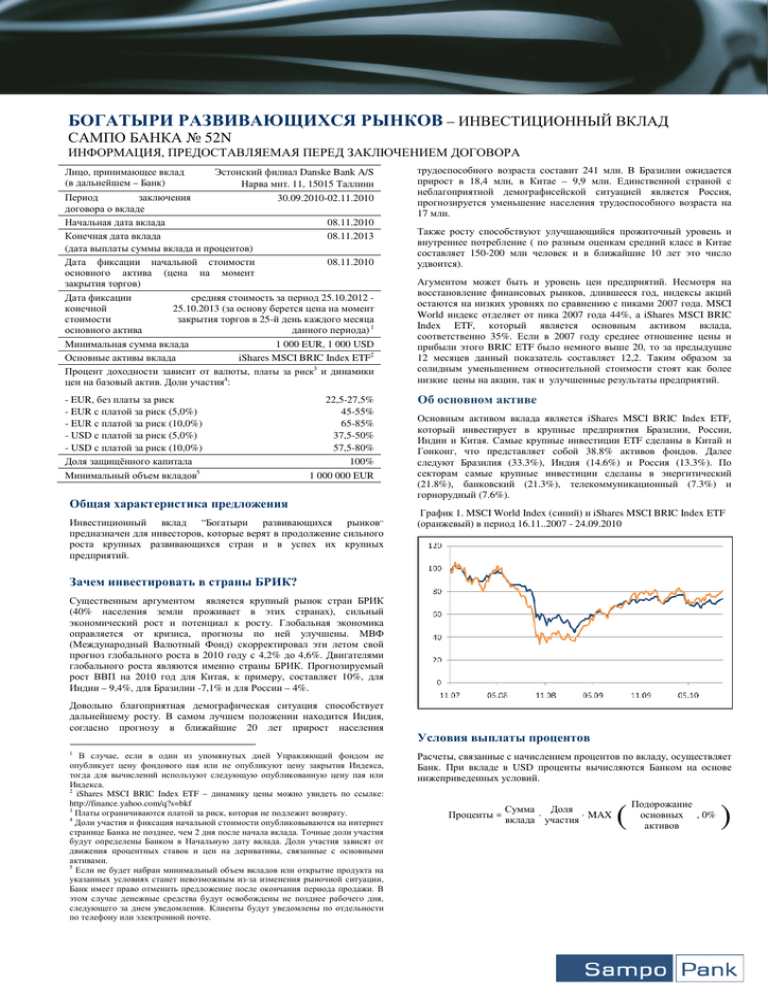

БОГАТЫРИ РАЗВИВАЮЩИХСЯ РЫНКОВ – ИНВЕСТИЦИОННЫЙ ВКЛАД САМПО БАНКА № 52N ИНФОРМАЦИЯ, ПРЕДОСТАВЛЯЕМАЯ ПЕРЕД ЗАКЛЮЧЕНИЕМ ДОГОВОРА Лицо, принимающее вклад (в дальнейшем – Банк) Эстонский филиал Danske Bank A/S Нарва мнт. 11, 15015 Таллинн 30.09.2010-02.11.2010 Период заключения договора о вкладе Начальная дата вклада 08.11.2010 Конечная дата вклада 08.11.2013 (дата выплаты суммы вклада и процентов) Дата фиксации начальной стоимости 08.11.2010 основного актива (цена на момент закрытия торгов) Дата фиксации средняя стоимость за период 25.10.2012 конечной 25.10.2013 (за основу берется цена на момент стоимости закрытия торгов в 25-й день каждого месяца основного актива данного периода) 1 Минимальная сумма вклада 1 000 EUR, 1 000 USD Основные активы вклада iShares MSCI BRIC Index ETF2 Процент доходности зависит от валюты, платы за риск3 и динамики цен на базовый актив. Доли участия4: - EUR, без платы за риск - EUR с платой за риск (5,0%) - EUR с платой за риск (10,0%) - USD с платой за риск (5,0%) - USD с платой за риск (10,0%) Доля защищённого капитала Минимальный объем вкладов5 22,5-27,5% 45-55% 65-85% 37,5-50% 57,5-80% 100% 1 000 000 EUR Общая характеристика предложения Инвестиционный вклад “Богатыри развивающихся рынков“ предназначен для инвесторов, которые верят в продолжение сильного роста крупных развивающихся стран и в успех их крупных предприятий. трудоспособного возраста составит 241 млн. В Бразилии ожидается прирост в 18,4 млн, в Китае – 9,9 млн. Единственной страной с неблагоприятной демографисейской ситуацией является Россия, прогнозируется уменьшение населения трудоспособного возраста на 17 млн. Также росту способствуют улучшающийся прожиточный уровень и внутреннее потребление ( по разным оценкам средний класс в Китае составляет 150-200 млн человек и в ближайшие 10 лет это число удвоится). Агументом может быть и уровень цен предприятий. Несмотря на восстановление финансовых рынков, длившееся год, индексы акций остаются на низких уровнях по сравнению с пиками 2007 года. MSCI World индекс отделяет от пика 2007 года 44%, а iShares MSCI BRIC Index ETF, который является основным активом вклада, соответственно 35%. Если в 2007 году среднее отношение цены и прибыли этого BRIC ETF было немного выше 20, то за предыдущие 12 месяцев данный показатель составляет 12,2. Таким образом за солидным уменьшением относительной стоимости стоят как более низкие цены на акции, так и улучшенные результаты предприятий. Об основном активе Основным активом вклада является iShares MSCI BRIC Index ETF, который инвестирует в крупные предприятия Бразилии, России, Индии и Китая. Самые крупные инвестиции ETF сделаны в Китай и Гонконг, что представляет собой 38.8% активов фондов. Далее следуют Бразилия (33.3%), Индия (14.6%) и Россия (13.3%). По секторам самые крупные инвестиции сделаны в энергитический (21.8%), банковский (21.3%), телекоммуникационный (7.3%) и горнорудный (7.6%). График 1. MSCI World Index (синий) и iShares MSCI BRIC Index ETF (оранжевый) в период 16.11..2007 - 24.09.2010 Зачем инвестировать в страны БРИК? Существенным аргументом является крупный рынок стран БРИК (40% населения земли проживает в этих странах), сильный экономический рост и потенциал к росту. Глобальная экономика оправляется от кризиса, прогнозы по ней улучшены. МВФ (Международный Валютный Фонд) скорректировал эти летом свой прогноз глобального роста в 2010 году с 4,2% до 4,6%. Двигателями глобального роста являются именно страны БРИК. Прогнозируемый рост ВВП на 2010 год для Китая, к примеру, составляет 10%, для Индии – 9,4%, для Бразилии -7,1% и для России – 4%. Довольно благоприятная демографическая ситуация способствует дальнейшему росту. В самом лучшем положении находится Индия, согласно прогнозу в ближайшие 20 лет прирост населения Условия выплаты процентов 1 В случае, если в один из упомянутых дней Управляющий фондом не опубликует цену фондового пая или не опубликуют цену закрытия Индекса, тогда для вычислений используют следующую опубликованную цену пая или Индекса. 2 iShares MSCI BRIC Index ETF – динамику цены можно увидеть по ссылке: http://finance.yahoo.com/q?s=bkf 3 Платы ограничиваются платой за риск, которая не подлежит возврату. 4 Доли участия и фиксация начальной стоимости опубликовываются на интернет странице Банка не позднее, чем 2 дня после начала вклада. Точные доли участия будут определены Банком в Начальную дату вклада. Доли участия зависят от движения процентных ставок и цен на деривативы, связанные с основными активами. 5 Если не будет набран минимальный объем вкладов или открытие продукта на указанных условиях станет невозможным из-за изменения рыночной ситуации, Банк имеет право отменить предложение после окончания периода продажи. В этом случае денежные средства будут освобождены не позднее рабочего дня, следующего за днем уведомления. Клиенты будут уведомлены по отдельности по телефону или электронной почте. Расчеты, связанные с начислением процентов по вкладу, осуществляет Банк. При вкладе в USD проценты вычисляются Банком на основе нижеприведенных условий. Проценты = Сумма Доля · · MAX вклада участия ( Подорожание основных , 0% активов ) При этом, подорожание основных активов определяется следующим образом: ( Кон.стоим. Нач.стоим. – осн.активов осн.активов Начальная стоимость основных активов ) При вкладе в EUR для определения конечной доходности вклада в формуле „Подорожание основных активов” осуществляется умножение на коэффициент, который определяется путем деления устанавливаемой Банком начальной стоимости EUR/USD на устанавливаемую Банком конечную стоимость EUR/USD. Начальные и конечные значения валютных курсов определяются соответственно 08.11.2010 и 25.10.2013. Информация о рисках Риск учреждения, принимающего вклад, – возможность того, что принявшее вклад учреждение своевременно не возвратит сумму вклада. Права клиентов защищены в объеме и в порядке, установленных в законе Королевства Дания. Рыночный риск – опасность того, что цена базового актива к концу рассматриваемого периода увеличится/упадет незначительно или вообще не изменится. В этом случае проценты могут оказаться меньше процентов по обычному вкладу или же по вкладу вообще не будет получено процентов. В случае вклада с платой за риск проценты, полученные по вкладу, могут оказаться меньше уплаченной рисковой премии. Риск ликвидности – Договор вклада нельзя расторгнуть ни в обычном порядке, ни при наличии чрезвычайных обстоятельств. Риск открытия продукта – опасность того, что Банк отменит предложение. Отмена предложения может быть вызвана тем, что продуктом захочет воспользоваться слишком мало инвесторов или рыночная ситуация изменится настолько кардинально, что открытие продукта на указанных ориентировочных условиях окажется невозможным. Дополнительную информацию о данной инвестиционной возможности можно получить по телефону 6 800 800.