вспомогательный материал по инвестиционному счету

реклама

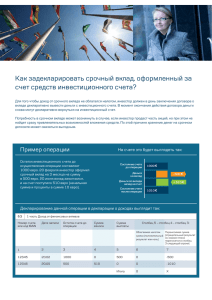

ВСПОМОГАТЕЛЬНЫЙ МАТЕРИАЛ ПО ИНВЕСТИЦИОННОМУ СЧЕТУ для определения финансовых активов и плавного перехода к системе инвестиционного счета Изменения внесены 15 февраля 2013 г. Настоящий вспомогательный материал предназначен для клиентов Swedbank, которые используют свой расчетный счет в банке в качестве инвестиционного счета и желают просматривать осуществленные операции для выяснения обязанностей по уплате налогов и оценивать их соответствие понятию «финансовый актив». Также вспомогательный материал полезен для тех клиентов Swedbank, которые еще не приступили к использованию инвестиционного счета, но планируют это сделать и желают получить дополнительную информацию для оценки того, что реально означает переход от т. н. обычной системы к системе инвестиционного счета. Вспомогательный материал отражает только осведомленность Swedbank относительно регуляции Закона о подоходном налоге, касающейся инвестиционного счета. Материал не следует рассматривать как налоговое консультирование со стороны банка. Кроме вспомогательного материала, клиенту желательно ознакомиться также с Законом о подоходном налоге, с составленной Министерством финансов инструкцией по инвестиционному счету по адресу www.fin.ee/maksundus -> kasulikud viited -> investeerimiskonto juhend ИЛИ задать свой вопрос на форуме Налоговотаможенного департамента (ЕМТА) по адресу http://foorum.emta.ee/. ТОЛЬКО ЕМТА вправе давать окончательные оценки операциям клиента по части инвестиционного счета и финансового актива. Swedbank в любом случае не несет ответственности за оценки ЕМТА или их изменение, причем также и в ситуации, когда соответствующие оценки ЕМТА отличаются от оценок банка. Хотя Swedbank попытался охватить во вспомогательном материале все ценные бумаги и инвестиционные продукты, в которых банк является посредником или противной стороной, некоторые из них могут быть в материале и не отражены. В основном это касается ценных бумаг и инвестиционных продуктов, предлагаемых клиентам персонального управления активами. Представленная во вспомогательном материале информация не является инвестиционной рекомендацией, предложением и призывом к осуществлению операции. Также вспомогательный материал не следует воспринимать как источник для инвестиционного, юридического или иного консультирования. До использования вспомогательного материала или при опоре на него целесообразно посоветоваться с компетентным консультантом. Swedbank проявил разумное прилежание с целью избежания во вспомогательном материале ошибок и недочетов, однако при проявлении подобных ошибок или недочетов банк не несет за них ответственности. Swedbank просматривает вспомогательный материал не реже одного раза в год и при необходимости вносит в него изменения, но не несет ответственности за события, произошедшие в промежуточный период. 1 ФИНАНСОВЫЙ АКТИВ 1. Опосредуемые Swedbank ценные бумаги, которые являются финансовым активом: 1.1. Aкции и ЕТF 1, которыми торгуют на регулируемых рынках государств, поименованных в настоящем пункте: Австрия, Бельгия, Болгария, Эстония, Испания, Голландия, Ирландия, Италия, Канада, Литва, Латвия, Норвегия, Польша, Португалия, Франция, Швеция, Румыния, Германия, Словакия, Словения, Финляндия, Швейцария, Дания, Чехия, Турция, Соединенное Королевство, Венгрия, США, Россия, Хорватия, Сербия. 1.2. Производные инструменты: 1.2.1. которыми торгуют на регулируемых рынках государств, поименованных в пункте 1.1., или 1.2.2. базовыми активами которых торгуют на регулируемых рынках государств, поименованных в пункте 1.1., и участником которых является Swedbank. 1.3. Фонды, управляющими в которых являются лица, поименованные в настоящем пункте: Swedbank Investeerimisfondid AS, Swedbank Robur Funds, T. Rowe Price Funds, East Capital Funds, Franklin Templeton Investment Funds, JP Morgan Funds, Julius Baer Funds, HSBC Global Investment Funds, BlueBay Funds, FIM Fenno Fund. 1.4. Прочие ценные бумаги: процентная облигация Swedbank. 2. Инвестиционные вклады являются финансовым активом. 2.1. Процент, зарабатываемый по инвестиционному вкладу, договор по которому заключен начиная с 01.01.2011 г., подлежит обложению подоходным налогом. 2.2. В отношении инвестиционных вкладов можно проверить через интернет-банк или в банковской конторе, удерживает ли банк подоходный налог с соответствующего инвестиционного вклада – банк спрашивает об этом при заключении договора об инвестиционном вкладе. Если банк удерживает процент, а клиент желает внести инвестиционный вклад в систему инвестиционного счета, клиенту следует представить в банк в предусмотренной форме банковское сообщение или письменное заявление 2 о неудержании подоходного налога. Смотрите также пункт 6. 1 Торгуемый на бирже фонд, или ЕТF (ехсhange traded fund), представляет собой совокупность ценных бумаг или иного базового актива, уподобляясь вследствие этого инвестиционному фонду, однако, в отличие от инвестиционного фонда, ЕТР-ами торгуют, как отдельными акциями, во время работы биржи. В отличие от инвестиционных фондов, у ЕТР отсутствуют также характерные для фондов платы за вступление и за выход, а в отношении операций применяются платы по услугам за акции соответствующего государства/биржи. 2 Формулировка банковского сообщения или заявления должна быть в существенной части аналогичной следующей формулировке: «Прошу с заключенного мною инвестиционного вклада [наименование инвестиционного вклада] не удерживать подоходный налог, поскольку вклад заключен за счет средств инвестиционного счета». Письменное заявление клиент может подать только в банковской конторе. 2 3. Договоры страхования жизни с инвестиционным риском (далее IRЕ), которые являются финансовым активом: 3.1. Приватный портфель, Фондовый план, Школьный фонд, Школьный фонд+, при условии что (а) все взносы совершены с инвестиционного счета и (б) они связаны с финансовыми активами, упомянутыми в пунктах 1.1. или 1.3. 3.2. При заключении IRЕ клиенту следует тщательно взвесить, заключать ли его или нет с инвестиционного счета, поскольку в договоре IRЕ выгодоприобретателем может быть третье лицо (например, в случае школьного фонда – ребенок, в случае фондового плана/приватного портфеля – иное близкое лицо), исходя из чего может возникнуть риск двойного налогообложения, поскольку (а) при осуществлении выплаты третьему лицу она считается выплатой по инвестиционному счету, и клиент может уплачивать подоходный налог с остатка взносов-выплат по инвестиционному счету (если выплаты превышают взносы), и (б) при прекращении договора IRЕ или при наступлении страхового случая осуществляемая выгодоприобретателю выплата страхового возмещения является также облагаемой подоходным налогом для получателя возмещения (в размере, на который страховое возмещение превышает страховые взносы, осуществленные на основании этого же договора). 3.3. Договор IRЕ разумно заключать в системе инвестиционного счета только в том случае, если клиент планирует в течение действия договора IRЕ сделать себя выгодоприобретателем или если при заключении договора IRЕ клиент имеет четкое намерение его досрочного расторгнуть и использовать поступающие средства и в дальнейшем через инвестиционный счет для инвестирования в финансовый актив. ЧТО НЕ ЯВЛЯЕТСЯ ФИНАНСОВЫМ АКТИВОМ 4. Срочный вклад, накопительный вклад, не торгуемые на рынках акции, паи товариществ с ограниченной ответственностью, паи обязательных пенсионных фондов (К1, К2, КЗ, К4), паи добровольных пенсионных фондов (VI, V2, VЗ), договоры страхования добровольной накопительной пенсии (Приватный портфель к пенсии, Пенсионное страхование в фонды, Пенсионное страхование V+, Пенсионное страхование+, Пенсионное страхование с гарантированным процентом, Пенсионное страхованием вместе со страхованием жизни, Персональный пенсионный план, Персональный план сбережений 2, Персональный план сбережений 3, План роста капитала), ПЕРЕНОС ИМЕВШИХСЯ ДО 2011 ГОДА ИНВЕСТИЦИЙ И ЗАДЕКЛАРИРОВАННОГО УБЫТКА ОТ ОПЕРАЦИЙ С ЦЕННЫМИ БУМАГАМИ В СИСТЕМУ ИНВЕСТИЦИОННОГО СЧЕТА 5. Имевшиеся по состоянию на 31.12.2010 г. ценные бумаги и договора страхования жизни с инвестиционным риском, а также задекларированный убыток от операций с ценными бумагами можно было перенести в систему инвестиционного счета только в том случае, если инвестиционным счетом начали пользоваться в 2011 году – в противном случае они остались в т.н. обычной системе и подлежат декларированию обычным способом. Систему инвестиционного счета и т.н. обычную систему можно использовать также параллельно. 3 НАЧАЛО ИСПОЛЬЗОВАНИЯ ИНВЕСТИЦИОННОГО СЧЁТА В 2012 ГОДУ 6. Указанный в пунктах 1, 2.2 и 3.1 финансовый актив, приобретенный в 2012 году, можно перенести в систему инвестиционного счета в том случае, если соответствующее финансовое имущество приобретено на средства инвестиционного счета. Таким образом, если решение об использовании инвестиционного счета не было принято сразу же в момент приобретения финансового актива, но это все-таки решают сделать при представлении декларации за 2012 г., то в качестве инвестиционного счета следует использовать счет, на средства которого приобретен финансовый актив, а в качестве даты начала использования задекларировать дату, предшествующую приобретению финансового актива. Если у Вас возникли вопросы по вспомогательному материалу, свяжитесь со службой инвестиционной поддержки Swedbank по телефону 613 1606 или по адресу э-почты [email protected]. 4