Международный финансовый менеджмент_2012

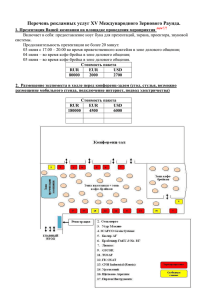

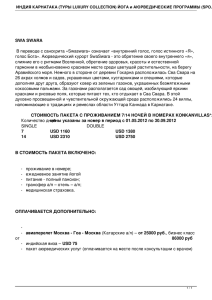

реклама