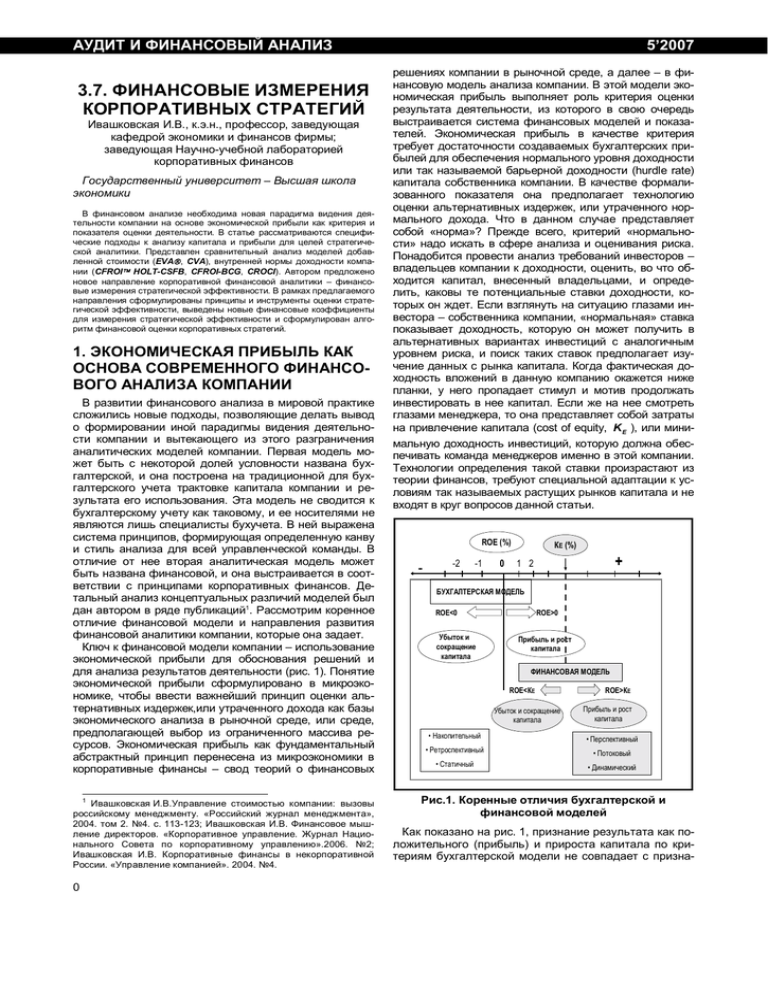

3.7. финансовые измерения корпоративных стратегий +

реклама