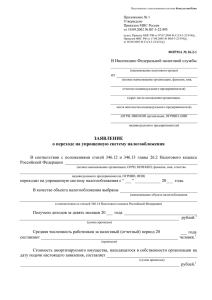

Филина Ф.Н. Налоги и налогообложение в Российской

advertisement