Риск-ориентированный подход к оценке облигационных

реклама

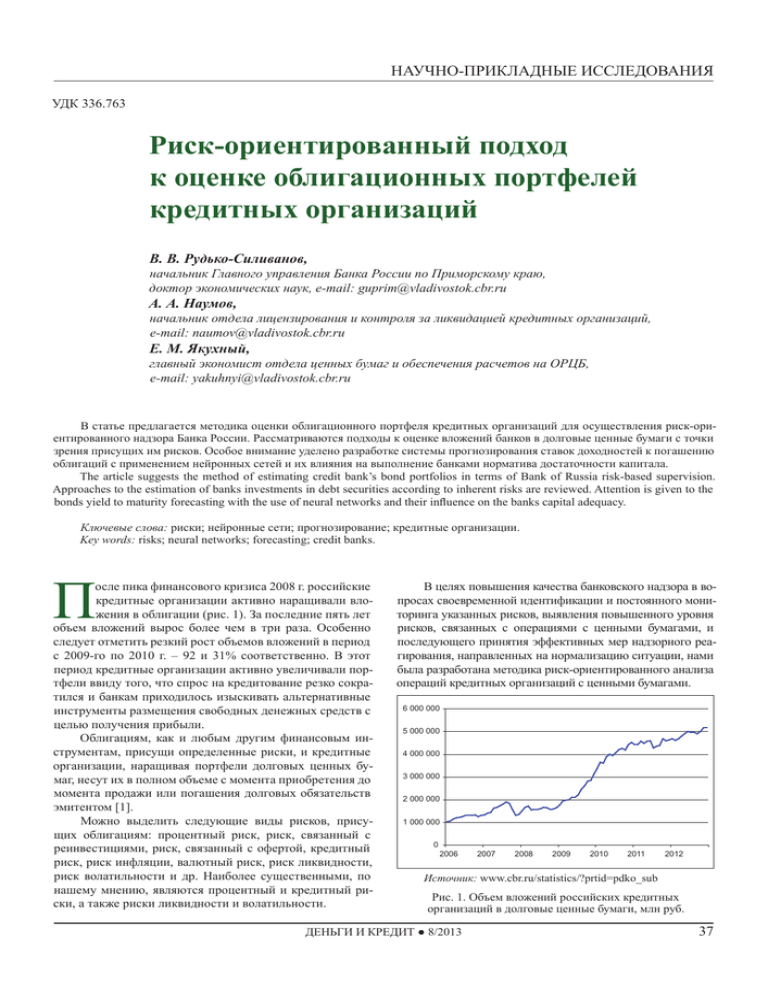

научно-прикладные исследования УДК 336.763 Риск-ориентированный подход к оценке облигационных портфелей кредитных организаций В. В. Рудько-Силиванов, начальник Главного управления Банка России по Приморскому краю, доктор экономических наук, e-mail: [email protected] А. А. Наумов, начальник отдела лицензирования и контроля за ликвидацией кредитных организаций, e-mail: [email protected] Е. М. Якухный, главный экономист отдела ценных бумаг и обеспечения расчетов на ОРЦБ, e-mail: [email protected] В статье предлагается методика оценки облигационного портфеля кредитных организаций для осуществления риск-ориентированного надзора Банка России. Рассматриваются подходы к оценке вложений банков в долговые ценные бумаги с точки зрения присущих им рисков. Особое внимание уделено разработке системы прогнозирования ставок доходностей к погашению облигаций с применением нейронных сетей и их влияния на выполнение банками норматива достаточности капитала. The article suggests the method of estimating credit bank’s bond portfolios in terms of Bank of Russia risk-based supervision. Approaches to the estimation of banks investments in debt securities according to inherent risks are reviewed. Attention is given to the bonds yield to maturity forecasting with the use of neural networks and their influence on the banks capital adequacy. Ключевые слова: риски; нейронные сети; прогнозирование; кредитные организации. Key words: risks; neural networks; forecasting; credit banks. П осле пика финансового кризиса 2008 г. российские кредитные организации активно наращивали вложения в облигации (рис. 1). За последние пять лет объем вложений вырос более чем в три раза. Особенно следует отметить резкий рост объемов вложений в период с 2009-го по 2010 г. – 92 и 31% соответственно. В этот период кредитные организации активно увеличивали портфели ввиду того, что спрос на кредитование резко сократился и банкам приходилось изыскивать альтернативные инструменты размещения свободных денежных средств с целью получения прибыли. Облигациям, как и любым другим финансовым инструментам, присущи определенные риски, и кредитные организации, наращивая портфели долговых ценных бумаг, несут их в полном объеме с момента приобретения до момента продажи или погашения долговых обязательств эмитентом [1]. Можно выделить следующие виды рисков, присущих облигациям: процентный риск, риск, связанный с реинвестициями, риск, связанный с офертой, кредитный риск, риск инфляции, валютный риск, риск ликвидности, риск волатильности и др. Наиболее существенными, по нашему мнению, являются процентный и кредитный риски, а также риски ликвидности и волатильности. В целях повышения качества банковского надзора в вопросах своевременной идентификации и постоянного мониторинга указанных рисков, выявления повышенного уровня рисков, связанных с операциями с ценными бумагами, и последующего принятия эффективных мер надзорного реагирования, направленных на нормализацию ситуации, нами была разработана методика риск-ориентированного анализа операций кредитных организаций с ценными бумагами. 6 000 000 5 000 000 4 000 000 3 000 000 2 000 000 1 000 000 0 2006 2007 2008 2009 2010 2011 2012 Источник: www.cbr.ru/statistics/?prtid=pdko_sub Рис. 1. Объем вложений российских кредитных организаций в долговые ценные бумаги, млн руб. ДЕНЬГИ И КРЕДИТ ● 8/2013 37 научно-прикладные исследования Основной задачей, поставленной перед авторами статьи, являлась разработка методики, предполагающей комплексный подход при анализе операций с ценными бумагами кредитных организаций и включающей следующие направления: – анализ общей рыночной обстановки; – прогнозирование дальнейшей динамики на финансовых рынках и ее влияния на деятельность кредитной организации; – анализ ликвидности активов, входящих в портфели кредитных организаций; – стресс-тестирование; – анализ качества ценных бумаг, входящих в портфель кредитных организаций, с точки зрения надежности вложений. Анализ рыночной обстановки, прогнозирование доходности и ее возможного влияния на состояние кредитной организации. Как известно, доходность облигационных займов в первую очередь зависит от поведения рыночных ставок, денежной ликвидности и сроков до погашения облигаций. Следовательно, процесс прогнозирования должен включать в динамике анализ следующих показателей: – ставка рефинансирования; – денежная база; – остатки на корсчетах кредитных организаций; – ставки межбанковского кредитования; – доходность краткосрочных ОФЗ1; – доходность среднесрочных ОФЗ; – доходность долгосрочных ОФЗ. Прогнозирование потенциального изменения доходности облигаций основывается на анализе изменений межбанковских ставок, денежной ликвидности и поведения кривой доходности облигационных займов ОФЗ. Доходность ОФЗ выбрана ввиду того, что она является бэнчмарком2 для других облигационных займов (определяет дальнейшее поведение корпоративных, банковских и других облигаций), а также потому, что на текущий момент времени возможность построить кривую доходности, включающую все обращающиеся облигации в разрезе сроков до погашения, имеется только по данным облигациям. По поведению кривой доходности ОФЗ возможно прогнозировать ее дальнейшее изменение. Ввиду того, что принятая экономическая теория предполагает наличие спреда между ОФЗ и выпусками облигаций других эмитентов, можно предположить, что изменение доходностей облигаций этих эмитентов будет отклоняться на равнозначную величину. Одной из главных задач данного исследования является построение и обучение нейронной сети, которая на основе входящих данных, используемых в процессе анализа вложений дальневосточных кредитных организаций в ценные бумаги, могла бы с необходимой эффективностью выдавать прогнозы изменений доходностей к погашению облигационных займов. Кроме того, значения, выдаваемые нейронной сетью, могут быть достаточно просто интегри ОФЗ – облигации федерального займа. Бэнчмарк – показатель или финансовый актив, доход- 1 2 ность по которому служит образцом для сравнения результативности инвестиций. 38 рованы в методику и позволили бы максимально исключить человеческий фактор в процессе прогнозирования. С целью повышения качества прогнозирования и ускорения рабочего процесса на основе разработанной методики и применения наработанного опыта в построении и обучении нейронных сетей в части анализа и прогнозирования дальнейшего поведения доходности к погашению облигационных федеральных займов было принято решение использовать их математический аппарат 1. Для целей обучения нейронной сети была отобрана следующая входящая информация, которая разделена на три группы. 1. Показатели денежной ликвидности Сведения об остатках средств на корреспондентских счетах кредитных организаций в Банке России. Характеризуют общую денежную ликвидность. Снижение остатков на корсчетах кредитных организаций может обуславливать в будущем повышение спроса на денежные средства и впоследствии рост процентных ставок на привлекаемые ресурсы. Денежная база в широком определении. Показывает состояние денежной ликвидности в целом, сокращение денежной базы способствует росту потребности в денежных средствах и, как следствие, удорожанию заемных ресурсов, т. е. росту процентных ставок, и наоборот. 2. Показатели рыночных процентных ставок Ставка рефинансирования – размер процентов в годовом исчислении, подлежащих уплате центральному банку страны за кредиты, предоставленные им кредитным организациям. В международной практике через такие кредиты обеспечивается регулирование ликвидности банковской системы при недостатке у кредитных организаций собственных средств. MIACR – фактические ставки по предоставленным однодневным кредитам (Moscow InterBank Actual Credit Rate). Ставки рассчитываются как средневзвешенные по объемам фактических сделок по предоставлению банками межбанковских кредитов. Данные показатели отражают текущую ситуацию на рынке привлечения денежных средств. Ставка рефинансирования задает долгосрочную динамику изменения процентных ставок, MIACR – текущую, краткосрочную. Данные показатели впоследствии влияют на поведение рыночных доходностей облигаций, которые являются более инертными по сравнению с остальными рассматриваемыми показателями. 3. Показатели рыночной средней доходности государственных ценных бумаг Данные показатели включают средние доходности к погашению (yield to maturity) по краткосрочным, среднесрочным и долгосрочным ОФЗ, которые характеризуют доходность вложенных в данные ценные бумаги денежных средств при удержании облигаций до погашения и измеряются в процентах годовых. 3 1 По вопросам обучения нейронных сетей и прогнозирования с использованием результатов их работы на сегодня написано немало научных трудов. В частности, подробный и систематизированный теоретический материал содержится в базовом учебном пособии Ширяева В. И. «Модели финансовых рынков: нейросетевые методы в анализе финансовых рынков». ДЕНЬГИ И КРЕДИТ ● 8/2013 научно-прикладные исследования Таблица 1 Корреляция входящих данных Наименование показателя Ставка рефинансирования Ставка Остатки Денежная рефинансина корсчетах база рования MIACR Доходность Доходность Доходность к погашению к погашению к погашению краткосроч- среднесроч- долгосрочных ных ОФЗ ных ОФЗ ОФЗ 1,00 Остатки на корсчетах –0,76 1,00 Денежная база –0,93 0,86 1,00 MIACR Доходность к погашению краткосрочных ОФЗ Доходность к погашению среднесрочных ОФЗ Доходность к погашению долгосрочных ОФЗ –0,04 0,15 0,15 1,00 –0,05 0,18 0,14 0,47 1,00 –0,08 0,33 0,24 0,61 0,62 1,00 0,12 0,06 0,06 0,44 0,47 0,69 Результат работы нейронной сети (исходящие данные) – это прогнозные значения доходности к погашению по краткосрочным, среднесрочным и долгосрочным облигациям, которые впоследствии могли бы использоваться в процессе анализа вложений кредитных организаций в ценные бумаги. Входящие данные представлены за период с 01.01.2004 по 01.07.2012 (102 периода). Корреляционный анализ входящих данных показал высокую обратную зависимость показателя денежной базы от ставки рефинансирования. Однако данные показатели было решено оставить в выборке, так как в процессе обучения нейронной сети предполагалось применять генетические алгоритмы, которые позволяют определить влияние тех или иных данных на конечный прогноз и необходимость их использования в работе нейронной сети в автоматическом режиме. Генетический алгоритм (genetic algorithm) – это эвристический алгоритм поиска, используемый для решения задач оптимизации и моделирования путем случайного подбора, комбинирования и вариации искомых параметров с использованием механизмов, напоминающих биологическую эволюцию. Он является разновидностью эволюционных вычислений, с помощью которых решаются оптимизационные задачи с использованием методов естественной эволюции, таких, как наследование, мутации, отбор и кроссинговер. Отличительной особенностью генетического алгоритма является акцент на использование оператора «скрещивания», который производит операцию рекомбинации решений-кандидатов, роль которой аналогична роли скрещивания в живой природе. В процессе обучения и выбора нейросети наиболее подходящей к работе в рамках заданных параметров является рекуррентная нейронная сеть, имеющая два скрытых слоя, количество ядер определялось автоматически в процессе генетического алгоритма обучения сети, функция активации – BiasAxon. Рекуррентные нейронные сети (Recurrent neural network, RNN) – это наиболее сложный вид нейронных сетей, в которых имеется обратная связь. При этом под 1,00 обратной связью подразумевается связь от логически более удаленного элемента к менее удаленному. Наличие обратных связей позволяет запоминать и воспроизводить целые последовательности реакций на один стимул. С точки зрения программирования в таких сетях появляется аналог циклического выполнения [2]. Все входящие данные прошли предварительную обработку, в частности на вход подавались значения относительных отклонений всех величин. Кроме того, вектор примеров для обучения, представляющий собой доходности к погашению ОФЗ, был подвергнут медианному сглаживанию с шагом 3, что позволило исключить аномальные колебания из выборки. Медианные фильтры1 достаточно часто применяются на практике как средство предварительной обработки цифровых данных. Специфической особенностью фильтров является явно выраженная избирательность по отношению к элементам массива, представляющим собой немонотонную составляющую последовательности чисел в пределах окна (апертуры) фильтра и резко выделяющимся на фоне соседних отсчетов. В то же время на монотонную составляющую последовательности медианный фильтр не действует, оставляя ее без изменений. Благодаря этой особенности медианные фильтры при оптимально выбранной апертуре могут, например, сохранять без искажений резкие границы объектов, эффективно подавляя некоррелированные или слабо коррелированные помехи и малоразмерные детали. Это свойство позволяет применять медианную фильтрацию для устранения аномальных значений в массивах данных, уменьшения выбросов и импульсных помех. Характерной особенностью медианного фильтра является его нелинейность. Во многих случаях применение медианного фильтра оказывается более эффективным по сравнению с линейными фильтрами, поскольку процедуры линейной обработки явля Одномерный медианный фильтр представляет собой скользящее окно, охватывающее нечетное число элементов. Центральный элемент заменяется медианой элементов в окне. Медианой дискретной последовательности N элементов при нечетном N называют элемент, для которого существует (N–1)/2 элементов, меньших или равных ему по величине, и (N–1)/2 элементов, больших или равных ему по величине. 1 ДЕНЬГИ И КРЕДИТ ● 8/2013 39 научно-прикладные исследования ются оптимальными при нормальном 2 распределении помех, что в реальных сигналах может быть далеко не так. 1,5 В случаях, когда перепады значений 1 сигналов велики по сравнению с дисперсией аддитивного белого шума, 0,5 медианный фильтр дает меньшее значение среднеквадратической ошибки 0 по сравнению с оптимальными линейными фильтрами. -0,5 1 7 13 19 На рис. 2 представлен пример -1 медианного сглаживания средней доходности к погашению по краткосрочным ОФЗ. В результате обработки был получен вектор результатов для обучения, очищенный от аномальных колебаний. Аномально резкие изменения средних ставок на короткие облигации, ввиду отсутствия ликвидности на рынке или по причине перехода бумаги из разряда среднесрочных в краткосрочные, не позволяют получать прогнозы высокого качества с использованием математического аппарата. Поэтому в используемой методике прогнозирование среднесрочных 25 31 37 43 49 55 61 67 73 79 01.09.2004 01.06.2005 01.03.2006 01.12.2006 01.09.2007 01.06.2008 01.03.2009 01.12.2009 01.09.2010 01.06.2011 01.03.2012 Прирост доходности, прогноз, п. п. 0,0388 –0,0045 0,0109 –0,0126 0,0344 –0,0100 0,0096 –0,0121 0,0304 –0,0074 0,0084 Среднее Макс. Мин. 97 и долгосрочных средних доходностей осуществляется с применением нейронных сетей, а прогнозирование краткосрочных облигаций осуществляется экспертным методом на основе анализа кривой доходности ОФЗ. Для того чтобы оценить качество работы модели, а также точно установить допустимое отклонение прогнозов от фактических данных, был проведен ретроспективТаблица 3 Результаты прогнозирования средних ставок по долгосрочным ОФЗ Результаты прогнозирования средних ставок по среднесрочным ОФЗ Прирост доходности, факт, п. п. 0,0528 –0,0881 –0,1338 –0,0313 0,0194 –0,0155 –0,0682 –0,0760 0,0048 0,0724 –0,0063 91 Рис. 2. Медианное сглаживание Таблица 2 Дата 85 Отклонение, п. п. 0,0140 0,0836 0,1447 0,0186 0,0150 0,0054 0,0778 0,0639 0,0256 0,0798 0,0147 0,0494 0,1447 0,0054 Дата 01.09.2004 01.06.2005 01.03.2006 01.12.2006 01.09.2007 01.06.2008 01.03.2009 01.12.2009 01.09.2010 01.06.2011 01.03.2012 Прирост доходности, факт, п. п. –0,0064 –0,0037 0,0015 –0,0060 0,0000 0,0059 –0,0273 –0,0414 0,0027 –0,0040 0,0038 Прирост доходности, прогноз, п. п. –0,0015 –0,0094 –0,0002 0,0052 0,0078 –0,0079 –0,0003 0,0052 –0,0023 –0,0069 –0,0004 Среднее Макс. Мин. Отклонение, п. п. 0,0049 0,0057 0,0017 0,0111 0,0078 0,0137 0,0270 0,0466 0,0051 0,0029 0,0042 0,0119 0,0466 0,0017 Таблица 4 Таблица 5 Результаты практического применения прогнозирования средних ставок по среднесрочным ОФЗ Результаты практического применения прогнозирования средних ставок по долгосрочным ОФЗ Дата 01.07.2012 01.08.2012 01.09.2012 01.10.2012 01.11.2012 01.12.2012 01.01.2013 40 Прогнозное значение, % год. 6,50 6,09 6,11 5,93 5,89 5,99 5,85 Фактическое Отклонение, значение, в% % год. 6,42 1,23 6,07 0,33 6,03 1,31 5,98 0,80 6,09 3,40 6,07 1,33 6,01 2,73 Дата 01.07.2012 01.08.2012 01.09.2012 01.10.2012 01.11.2012 01.12.2012 01.01.2013 ДЕНЬГИ И КРЕДИТ ● 8/2013 Прогнозное значение, % год. 8,23 8,02 7,92 7,88 8,04 7,62 7,27 Фактическое Отклонение, значение, в% % год. 8,01 2,67 7,92 1,25 7,92 0,00 8,02 1,77 7,66 4,73 7,31 4,07 6,80 6,46 научно-прикладные исследования ный анализ. Для этого было отобрано 11 дат, что состасти капитала, при этом капитал (собственные средства) вило около 10% от подготовленных входящих данных, и кредитной организации корректируется на величину сделано предположение, что анализируемые параметры предполагаемого изменения переоценки. При этом деланеизвестны, а вектор входящих данных в точности соотется предположение, что при критической нехватке своветствует рассматриваемым периодам (табл. 2, 3). бодных денежных средств банк будет реализовывать весь Кроме того, нейросетевые прогнозы использовались облигационный портфель, вне зависимости от того, для в практических целях, результаты работы за период с каких целей он приобретался. 01.06.2012 по 01.01.2013 приведены в табл. 4, 5. Таким образом, проведя анализ изменения норматиПриведенный пример показывает высокий потенва достаточности капитала (Н1), можно сделать вывод о циал отобранной нейронной сети. Проведенное исслестепени влияния рыночных тенденций на финансовую дование также подтвердило сделанные ранее выводы о устойчивость рассматриваемой кредитной организации. том, что показатели, имеющие ярко выраженный тренд и Стресс-тестирование. Международный валютный не предполагающие резких всплесков, выбивающихся из фонд определяет стресс-тестирование как «метод оценки выборки, поддаются более качественному прогнозировачувствительности портфеля к существенным изменениям нию как с помощью статистических моделей, так и с примакроэкономических показателей или к исключительным, менением нейронных сетей. В целях повышения качества но возможным событиям». В терминологии Банка междупрогнозов была применена медианная фильтрация части народных расчетов стресс-тестирование – «термин, опивходящих данных. В результате качество прогнозов было сывающий различные методы, которые используются фисущественно улучшено, что подтверждает эффективность нансовыми институтами для оценки своей уязвимости по предварительной подготовки входящих данных и целесоотношению к исключительным, но возможным событиям». образность их применения в дальнейших исследованиях. Банк России определяет стресс-тестирование как Таким образом, подтверждена эффективность при«оценку потенциального воздействия на финансовое соменения нейронных сетей и медианного сглаживания стояние кредитной организации ряда заданных изменевходящих данных для прогнозирования доходности и исний в факторах риска, которые соответствуют исключипользования в оценке эффективности вложений кредиттельным, но вероятным событиям». ных организаций в облигации и принимаемых рисков. Термин «стресс-тестирование» описывает ряд техДля этих целей долговые ценные бумаги, входящие в нических приемов, использование которых осуществляет облигационный портфель кредитной организации, группивозможность оценить чувствительность банковских портруются по срокам до погашения. Расчет показателей ведется фелей к вариациям экстремальных событий. Стресс-тест по краткосрочным облигациям (до одного года), среднесрочявляется примерной оценкой того, как изменяется финанным (от одного года до трех лет) и долгосрочным (более трех совый инструмент или портфель инструментов в зависилет). На основе раскрываемых на бирже рыночных данных, мости от экстремального изменения факторов риска. отчетности кредитных организаций и полученных ранее Основой для тестирования состояния банка является прогнозов рыночной динамики доходностей к погашению динамический сценарий, который будет использоваться рассчитывается ожидаемое отклонение переоценки ценных для тестирования банковского портфеля. бумаг и ее влияние на норматив достаточности капитала Н1. Моделирование стресс-тестирования может проводитьРасчет ожидаемого отклонения осуществляется на ся как на основе исторических сценариев (такие сценарии основании средней модифицированной дюрации портфеподразумевают рассмотрение изменений факторов риска, лей облигаций, сформированных по срокам до погашения. которые уже происходили в прошлом), так и на основе гипоМодифицированная дюрация приближенно указывает, на тетических сценариев (применяются в случае, когда историсколько процентов изменится цена облигации при изменении ческий сценарий не отвечает характеристикам рассматриваеставки доходности на 1%. Суммарная ожидаемая переоценмого портфеля или не учитывает какие-либо факторы риска). ка всего облигационного портТаблица 6 феля равна сумме произведений Пример расчета изменения переоценки облигаций объемов вложений, средних модифицированных дюраций Краткосрочные, Среднесрочные, Долгосрочные, и предполагаемых изменений до 1 года от 1 до 3 лет более 3 лет доходностей облигационных Объем вложений, тыс. руб. 1 465 671 775 170 529 110 портфелей, сформированных по Доля вложений, % 52,91 27,98 19,10 срокам до погашения (табл. 6). Средняя модифицированная дюрация 0,5830 0,3678 4,1865 Представленные в табли- Прогнозируемое изменение 0,0700 –0,0700 0,3900 це данные демонстрируют, на- доходности, % годовых сколько изменится переоцен- Ожидаемая переоценка, тыс. руб. –598,17 199,59 –8 639,04 ка ценных бумаг, входящих в Ожидаемое изменение стоимости –0,04 0,03 –1,63 портфель кредитной организа- вложений, % ции, при реализации рыночно- Суммарная ожидаемая переоценка, –9 037,62 го прогноза. тыс. руб. Далее рассчитывается ве- Суммарное ожидаемое изменение –0,33 личина норматива достаточно- переоценки, % ДЕНЬГИ И КРЕДИТ ● 8/2013 41 научно-прикладные исследования В рассматриваемой методике используются два принципиально отличающихся подхода к стресс-тестированию. Первый подход основан на рекомендациях Письма Банка России от 02.10.2007 № 15-1-3-6/3995 «О международных подходах (стандартах) организации управления процентным риском». Данный документ разработан в соответствии с рекомендациями Базеля II (вспомогательные материалы «Принципы управления и надзора за процентным риском»), однако предполагает более строгие требования к проведению стресс-тестов. В частности, п. 4.2.4 Письма рекомендует закладывать в анализ «изменение общего уровня процентных ставок, например, рост или снижение на 400 базисных пунктов доходности финансовых инструментов, чувствительных к изменению процентных ставок. С учетом реального уровня процентных ставок за точку отсчета может приниматься большее, чем 400 базисных пунктов, значение роста процентной ставки», когда как Базель II рекомендует применять изменение процентных ставок на 200 и более базисных пунктов [3]. Второй подход основан на расчете максимально возможного роста процентных ставок, который приведет к критическому финансовому положению кредитной организации. Оба подхода основаны на расчете средневзвешенной модифицированной дюрации облигационного портфеля кредитной организации, подвергаемого стресс-тестированию. Модифицированная дюрация позволяет оценить примерное изменение цены облигации в ответ на малое изменение рыночных процентных ставок (или доходности). В первом случае величина собственного капитала уменьшается на величину изменения переоценки портфеля облигаций, при предположении роста доходности на 400 базисных пунктов, и оценивается такое влияние на величину норматива достаточности капитала Н1 (табл. 7). Второй случай – обратный, сначала рассчитывается величина максимально возможно допустимого изменения переоценки облигаций, при котором норматив достаточности капитала Н1 опускается до критической отметки 10%, и далее рассчитывается критичная величина роста доходности к погашению (табл. 8). Рассматриваемые методы стресс-тестирования позволяют наглядно оценить влияние на финансовое состояние кредитной организации резкого изменения доходностей к погашению облигаций (400 базисных пунктов), а также рассчитать предельно допустимый рост доходности облигаций, до которого величина норматива достаточности капитала не опустится ниже 10% – «запас прочности» кредитной организации. Таблица 7 Стресс-тестирование 1: изменение доходности на 400 базисных пунктов Капитал фактический, тыс. руб. Н1 фактический, % Вероятное изменение переоценки, тыс. руб. Капитал с учетом вероятных убытков, тыс. руб. Достаточность капитала (Н1) с учетом вероятных убытков по портфелю, % 42 3 531 454,00 10,79 –201 963,70 3 329 490,30 10,17 Таблица 8 Стресс-тестирование 2: максимально допустимый рост доходности Капитал фактический, тыс. руб. Н1 фактический, % Критичное значение Н1, % Максимально допустимое снижение капитала, тыс. руб. Средняя модифицированная дюрация облигационного портфеля, % годовых Оцениваемый объем вложений в облигации, тыс. руб. Максимально допустимое изменение доходности к погашению облигаций, % год 3 531 454,00 10,79 10,00 257 162,83 1,8289 2 760 686,83 5,09 Анализ рыночной ликвидности портфеля. Ликвид­ ность – это способность актива быть обмененным на денежные средства. Для целей оценки ликвидности портфелей облигаций был введен коэффициент мгновенной ликвидности. Под мгновенной ликвидностью понимается возможность банка реализовать ценные бумаги на биржевом рынке в течение одного торгового дня без существенных потерь. При этом делается предположение, что в случае потребности в денежных средствах кредитная организация будет реализовывать ценные бумаги, входящие как в инвестиционный портфель, удерживаемый до погашения, так и в спекулятивный портфель, предназначенный для продажи. Под мгновенной ликвидностью выпуска ценной бумаги в данной методике понимается наименьшая из двух величин: оценочная стоимость актива, находящегося на дату расчета в облигационном портфеле кредитной организации, либо среднедневной биржевой оборот ценной бумаги за анализируемый период, сформировавшийся как в основном режиме торгов, так и в режиме переговорных сделок, в соответствии с информацией, раскрываемой организатором торгов (биржей). Коэффициент мгновенной ликвидности облигационного портфеля рассчитывается как отношение суммарной мгновенной ликвидности всех выпусков облигаций, находящихся в портфеле, к суммарной оценочной стоимости всего портфеля и измеряется в процентах. Экспертным путем были установлены критерии ликвидности облигационного портфеля кредитной организации в зависимости от значения коэффициента мгновенной ликвидности. Так, портфель признается высоко ликвидным, если коэффициент находится в границах от 75 до 100%, достаточно ликвидным – от 50 до 75%, умерено ликвидным – от 25 до 50% и низко ликвидным – от 0 до 25%. Анализ качества ценных бумаг. Анализ качества ценных бумаг с точки надежности вложений осуществляется экспертным методом, в частности, рассматриваются следующие количественные и качественные показатели: 1. Наличие рейтинга ведущих международных и российских рейтинговых агентств характеризует эмитента облигаций с точки зрения кредитного риска. В частности, рассматриваются присвоенные рейтинги следующих агентств: – Fitch Ratings – международное рейтинговое агентство, нацеленное на предоставление мировым кредитным ДЕНЬГИ И КРЕДИТ ● 8/2013 научно-прикладные исследования рынкам независимых и ориентированных на перспективу оценок кредитоспособности, аналитических исследований и данных; – Standard&Poor’s – рейтинговое агентство обеспечивает инвесторов, стремящихся принимать максимально взвешенные инвестиционные решения, результатами исследований рынков в форме кредитных рейтингов, индексов, инвестиционной аналитики, а также исследований в области анализа рисков и риск-менеджмента; – Агентство Moody’s присваивает рейтинги и публикует независимые заключения о кредитоспособности эмитентов и кредитном качестве выпускаемых ими ценных бумаг. Moody’s присваивает рейтинги долговым обязательствам банков, корпораций, страховых компаний, фондов доверительного управления, региональных и местных администраций, государств, международных образований; – ЗАО «Рейтинговое агентство АК&М» с 2005 г. осуществляет деятельность в области построения рейтингов банков, предприятий, облигационных займов, депозитариев, управляющих компаний, инвестиционных компаний, регионов, сервисных агентов и др.; – Агентство RusRating – независимое национальное рейтинговое агентство, работающее на российском рынке с 2001 г. Основные услуги агентства – присуждение рейтинга банкам, лизинговым компаниям, промышленным предприятиям, облигациям банков и исследование банковского сектора; – «Эксперт РА» – одно из ведущих национальных рейтинговых агентств в России. В рейтинг-листе Агентства более 350 действующих индивидуальных рейтингов. 2. Включен ли выпуск облигаций в Ломбардный список Банка России. Под ценные бумаги, находящиеся в Ломбардном списке, кредитные организации в случае наличия внутренней потребности могут получать дополнительное фондирование со стороны Банка России. Ломбардные кредиты Банка России могут предоставляться на фиксированных условиях и на аукционной основе на любые банковские счета кредитной организации, открытые во всех территориальных учреждениях Банка России или в уполномоченных расчетных небанковских кредитных организациях. Нахождение ценных бумаг в таком списке косвенно свидетельствует о более высоком качестве и надежности ценной бумаги. 3. Наличие поправочных коэффициентов, установленных Банком России по ценным бумагам, принимаемым в обеспечение по кредитам Банка России. На величину данных коэффициентов Банком России будет уменьшена стоимость ценных бумаг, передаваемых в обеспечение, с целью снижения рыночного и кредитного рисков. Величина поправочных коэффициентов колеблется в границах от 0,5 до 1. 4. Наличие у облигации рыночной котировки. Прохождение листинга на бирже накладывает определенные требования на эмитентов ценных бумаг, кроме того, если облигации обращаются на бирже, кредитная организация, в портфель которой входит такая облигация, сможет с более низкими временными и финансовыми затратами реализовать ее, что косвенно свидетельствует о более высокой надежности и качестве, чем у ценных бумаг, обращающихся только на внебиржевом рынке. Анализируя вышеприведенные критерии, можно сделать вывод о качестве и надежности вложений в те или иные облигации. Так, если облигации имеют высокий рейтинг ведущих рейтинговых агентств, обращаются на бирже, входят в ломбардный список Банка России и имеют высокий поправочный коэффициент, то эта ценная бумага будет более надежна по сравнению с облигациями, у которых один или несколько рассматриваемых критериев отсутствуют. В заключение следует подчеркнуть, что предложенная методика носит комплексный характер и позволяет произвести оценку вложений кредитных организаций в облигации относительно основных видов рисков, присущих данным вложениям, а именно рыночного риска, риска ликвидности и кредитного риска. Однако некоторые этапы описанной методики основаны на экспертных оценках и носят субъективный характер, в частности, анализ качества и надежности вложений. С другой стороны, если исходить из целесообразности и оправданности проведения трудо- и ресурсоемких исследований в части оценки финансовой устойчивости эмитентов ценных бумаг, то такие независимые исследования не всегда являются оправданными ввиду того, что многие оценки уже представлены ведущими рейтинговыми агентствами, как зарубежными, так и российскими, обладающими кадровыми ресурсами соответствующей квалификации и продолжительное время специализирующимися на данном виде деятельности. ■ Список литературы 1. Семернина Ю. В. Риски облигаций как финансовых инструментов // Финансы и кредит. 2012. № 42. 2. Тархов Д. А. Нейронные сети. Модели и алгоритмы. М.: Радиотехника. 2005. 256 с. 3. International Convergence of Capital Measurement and Capital Standards. Basel Committee on Banking Supervision. 2004. 4. Пономарева Н. А. Прогнозирование результатов финансовой деятельности коммерческого банка. Дис. канд. экон. наук: 08.00.10. Москва. 1999. 152 c. РГБ ОД, 61:00-8/1427-5. 5. Бондаренко Д. Стресс-тестирование деятельности банка: международная практика и применение в России // Банковское дело. 2009. № 12. С. 54–60. 6. Ковалев П. П. Сценарный анализ, методологические аспекты // Финансы и кредит. 2009. № 44. С. 11–14. 7. Моисеев Б. О методике стресс-тестирования банка // Деньги и кредит. 2008. № 9. С. 55–61. 8. Хайкин С. Нейронные сети: полный курс. 2-е издание. М.: Вильямс. 2006. 1104 с. 9. Иванов П. А. Стресс-тестирование секторов экономического пространства региона, Институт социальноэкономических исследований УНЦ РАН. http://isei-emm. ucoz.ru/3.10.doc 10. Финансовые показатели денежно-кредитной политики Банка России. http://cbr.ru/statistics/?Prtid=idkp_br 11. Бездудный М. А., Малахова Т. А., Сидельников Ю. В. О стресс-тестировании банков // Экономические стратегии. 2000. № 11. ДЕНЬГИ И КРЕДИТ ● 8/2013 43