Потребительское кредитование как индикатор

реклама

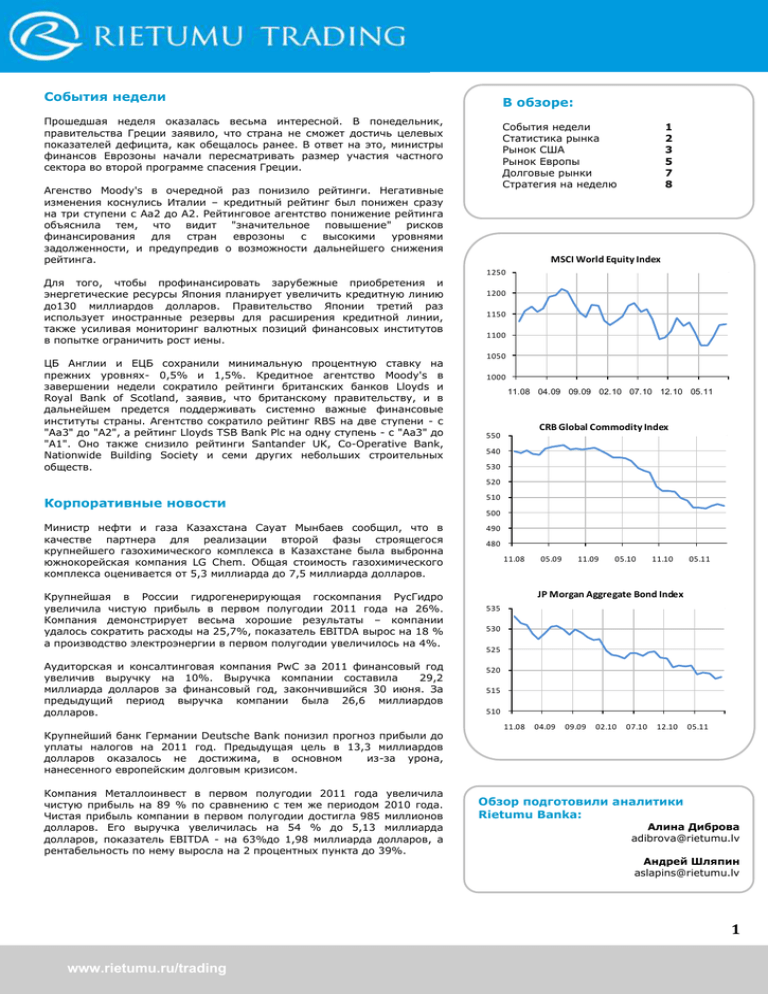

События недели В обзоре: Прошедшая неделя оказалась весьма интересной. В понедельник, правительства Греции заявило, что страна не сможет достичь целевых показателей дефицита, как обещалось ранее. В ответ на это, министры финансов Еврозоны начали пересматривать размер участия частного сектора во второй программе спасения Греции. События недели Статистика рынка Рынок США Рынок Европы Долговые рынки Стратегия на неделю Агенство Moody's в очередной раз понизило рейтинги. Негативные изменения коснулись Италии – кредитный рейтинг был понижен сразу на три ступени с Аа2 до А2. Рейтинговое агентство понижение рейтинга объяснила тем, что видит "значительное повышение" рисков финансирования для стран еврозоны с высокими уровнями задолженности, и предупредив о возможности дальнейшего снижения рейтинга. Для того, чтобы профинансировать зарубежные приобретения и энергетические ресурсы Япония планирует увеличить кредитную линию до130 миллиардов долларов. Правительство Японии третий раз использует иностранные резервы для расширения кредитной линии, также усиливая мониторинг валютных позиций финансовых институтов в попытке ограничить рост иены. ЦБ Англии и ЕЦБ сохранили минимальную процентную ставку на прежних уровнях- 0,5% и 1,5%. Кредитное агентство Moody's в завершении недели сократило рейтинги британских банков Lloyds и Royal Bank of Scotland, заявив, что британскому правительству, и в дальнейшем предется поддерживать системно важные финансовые институты страны. Агентство сократило рейтинг RBS на две ступени - с "Аа3" до "А2", а рейтинг Lloyds TSB Bank Plc на одну ступень - с "Аа3" до "А1". Оно также снизило рейтинги Santander UK, Co-Operative Bank, Nationwide Building Society и семи других небольших строительных обществ. 1 2 3 5 7 8 MSCI World Equity Index 1250 1200 1150 1100 1050 1000 11.08 04.09 09.09 02.10 07.10 12.10 05.11 CRB Global Commodity Index 550 540 530 520 Корпоративные новости 510 Министр нефти и газа Казахстана Сауат Мынбаев сообщил, что в качестве партнера для реализации второй фазы строящегося крупнейшего газохимического комплекса в Казахстане была выбронна южнокорейская компания LG Chem. Общая стоимость газохимического комплекса оценивается от 5,3 миллиарда до 7,5 миллиарда долларов. 490 Крупнейшая в России гидрогенерирующая госкомпания РусГидро увеличила чистую прибыль в первом полугодии 2011 года на 26%. Компания демонстрирует весьма хорошие результаты – компании удалось сократить расходы на 25,7%, показатель EBITDA вырос на 18 % а производство электроэнергии в первом полугодии увеличилось на 4%. Аудиторская и консалтинговая компания PwC за 2011 финансовый год увеличив выручку на 10%. Выручка компании составила 29,2 миллиарда долларов за финансовый год, закончившийся 30 июня. За предыдущий период выручка компании была 26,6 миллиардов долларов. Крупнейший банк Германии Deutsche Bank понизил прогноз прибыли до уплаты налогов на 2011 год. Предыдущая цель в 13,3 миллиардов долларов оказалось не достижима, в основном из-за урона, нанесенного европейским долговым кризисом. Компания Металлоинвест в первом полугодии 2011 года увеличила чистую прибыль на 89 % по сравнению с тем же периодом 2010 года. Чистая прибыль компании в первом полугодии достигла 985 миллионов долларов. Его выручка увеличилась на 54 % до 5,13 миллиарда долларов, показатель EBITDA - на 63%до 1,98 миллиарда долларов, а рентабельность по нему выросла на 2 процентных пункта до 39%. 500 480 11.08 05.09 11.09 05.10 11.10 05.11 JP Morgan Aggregate Bond Index 535 530 525 520 515 510 11.08 04.09 09.09 02.10 07.10 12.10 05.11 Обзор подготовили аналитики Rietumu Banka: Алина Диброва [email protected] Андрей Шляпин [email protected] 1 www.rietumu.ru/trading Статистика рынка Изменения Цена закрытия За неделю За неделю (%) 52-нед мин. 52-нед макс. МTD (%) YTD (%) 1155.5 1074.8 1370.6 24.0 2.1% 2% -8% Комментарий Фондовые рынки S&P 500 Dow Jones 11103.1 10404.5 12876.0 189.7 1.7% 2% -4% Nasdaq 2479.4 2298.9 2887.8 63.9 2.6% 3% -7% FTSE 100 5303.4 4791.0 6105.8 174.9 3.4% 4% -9% DAX 5675.7 4965.8 7600.4 173.7 3.2% 4% -17% CAC 3095.6 2693.2 4169.9 113.6 3.8% 5% -18% Nikkei 225 8522.0 8227.6 10891.6 -94.7 -1.1% -1% -16% 2338.7 3186.7 -1% -16% Shanghai SE Comp Hang Seng 16170.4 24988.6 884.9 5.3% 1% -23% BSE500 6281.9 6135.7 8434.1 -103.9 -1.6% 0% -20% Bovespa 51243.6 47793.5 73103.3 -1080.8 -2.1% -2% -26% РТС 1389.1 1200.3 2134.2 -29.2 -2.2% -1% -25% ММВБ 1407.7 1242.8 1865.3 -15.1 -1.1% -2% -20% 36.2 14.3 48.0 -6.8 -15.7% -16% 104% 83.0 74.9 114.8 3.8 4.8% 7% -7% 105.9 80.8 127.0 3.1 3.0% 4% 13% 3.5 3.2 5.0 -0.2 -5.0% -5% -21% VIX На фондовом рынке преобладает разносторонняя динамика. Американские индексы демонстрируют позитивною динамику - S&P 500 прибавил 2,1% а Dow Jones 1,7%. Европейские индексы также ростут. За прошедшую неделю CAC смог подрасти на 3,8%. Товарные рынки Нефть (WTI) Нефть (Brent) Природный Газ Золото 1634.5 1307.7 1920.7 14.1 0.9% 3% 17% Серебро 31.2 22.9 49.8 1.2 4.1% 7% 4% Платина 1495.0 1432.5 1916.8 -30.8 -2.0% -1% -14% Медь 326.7 300.1 462.5 12.2 3.9% 4% -26% Пшеница 607.5 565.3 893.3 -1.8 -0.3% 2% -22% 15.6 12.4 18.3 -0.3 -2.0% -2% 12% 600.0 506.3 799.8 7.5 1.3% 3% -3% Рис Кукуруза Соя 1158.3 1150.8 1456.0 -20.8 -1.8% 0% -15% Сахар 25.2 20.4 36.1 -1.2 -4.5% 0% -18% Какао 2652.0 2540.0 3826.0 44.0 1.7% 3% -12% Кофе 224.4 176.3 306.3 -4.6 -2.0% 0% -5% Хлопок 101.5 93.5 227.0 2.8 2.8% 4% -29% EUR/USD 1.3378 1.2867 1.4940 0.00 -0.1% 2% 2% GBP/USD 1.5562 1.5272 1.6747 0.00 -0.1% 0% 0% 76.73 75.95 85.53 -0.33 -0.4% 1% 6% USD/CHF 0.9272 0.7071 1.0067 0.02 2.1% 0% 3% USD/RUB 32.3 27.2 32.9 0.16 0.5% 2% -4% Долларовый индекс 78.7 72.7 81.4 0.17 0.2% -1% -2% США 10-лет. 2.1 1.8 3.9 0.2 8.4% 8% -37% США 30-лет. 3.0 2.8 4.8 0.1 3.5% 4% -30% Германия 10-лет. 1.9 1.7 3.6 0.1 6.7% 3% -33% Британия 10-лет. 2.5 2.3 4.2 0.0 1.6% 3% -26% На товарном рынке также отсутствует единая динамика. Стоит отметить, что нефть возобновила позитивную динамику. Так за прошлою неделю WTI прибавила 4,8% а Brent 3,0%. Сильное падение пришлось на газ, который опустился на 5%. Валютные рынки USD/JPY В недельном обзоре не одна валютная пара не продемонстрировала сильные изменения. Рынок ГКО (б.п) Доходность облигаций на прошлой неделе показала позитивною динамику. Денежный рынок (%) Libor 3 мес. 0.4 0.0 4.5% 5% 30% Euribor 3 мес. 1.6 0.0 0.8% 1% 56% 2 www.rietumu.ru/trading Комментарий по рынкам США На прошлой недели освоенное внимание участников рынка было обращено к Европе, а внимание к США было второстепенным. После ряда удручающих новостей и комментарий в адрес состоянию и перспективе экономики США, которые в обилии были представлены в предыдущих отчетах, на этой неделе, предсказание краха заподной державы утихли. Опасение второй волны кризиса в крупнейшей мировой экономике на прошлой неделе немого ослабились, в основном из-за сильной поддержке, которую доллару оказали проблемы в Еврозоне, однако уверенность США росла и благодаря позитивной динамике на потребительском рынке. Продажи автомобилей в США выросли в сентябре почти на 10 %. Продажа автомобилей таких компаний как General Motors Co увеличилась на 20%, Ford Motor Co - на 9 %, а Chrysler - на 27 %. 3500 14000 3000 12000 2500 10000 2000 8000 1500 6000 1000 4000 S&P 500 Nasdaq Dow Jones (правая шкала) 500 2000 0 0 Oct.10 Jan.11 Apr.11 S&P 500 Jul.11 Dow Jones Nasdaq 3.0% 2.0% 1.0% 0.0% -1.0% -2.0% -3.0% -4.0% 03.10 04.10 05.10 06.10 07.10 Лидеры роста и падения S&P500 Return G E N WO RT H FI N A N C I A L I N C - C L A 8% A FL A C I N C 7% SE A RS H O L D I N G S C O RP 7% J A BI L C I RC U I T I N C 6% D R P E P P E R SN A P P L E G RO U P I N C 4% M E RC K & C O . I N C . 4% BA XT E R I N T E RN A T I O N A L I N C 3% BRO WN - FO RM A N C O RP - C L A SS B 3% A L T RI A G RO U P I N C 3% J D S U N I P H A SE C O RP -13% I N G E RSO L L - RA N D P L C -14% N E T FL I X I N C -14% C L I FFS N A T U RA L RE SO U RC E S I N C -15% WY N N RE SO RT S L T D -16% N A BO RS I N D U ST RI E S L T D -17% A L P H A N A T U RA L RE SO U RC E S I N C -17% C F I N D U ST RI E S H O L D I N G S I N C -19% A D V A N C E D M I C RO D E V I C E S -21% M I C RO N T E C H N O L O G Y I N C -23% 3 www.rietumu.ru/trading Композитный индекс ISM для непроизводственной сферы США составил 53,0 пункта в сентябре по сравнению с 53,3 пункта в предыдущем месяце. Значение показателя соответствует прогнозам аналитиков. Индекс деловой активности повысился в сентябре на 1,5 пункта до 57,1 пункта. Индекс новых заказов вырос на 3,7 пункта до 56,5 пункта. Индекс занятости снизился на 2,9 пункта до 48,7 пункта. Согласно отчету о национальной занятости ADP, число занятых в несельскохозяйственном секторе с учетом сезонных факторов повысилось на 91 000 за сентябрь в месячном исчислении. Аналитики прогнозировали увеличение показателя на 76 000. Предыдущее значение индекса было пересмотрено в меньшую сторону – с 91 000 до 89 000. Уровень безработицы в США по-прежнему находится на уровне 9,1%. с 4 www.rietumu.ru/trading Комментарий по рынкам Европа Прошлая неделя для единой валюты началась не самым лучим образом - в понедельник Евро скатился к минимуму восьми месяцев по отношению к доллару, и уже во вторник обновил минимум, опустившись до уровня 1,3144. Главной причиной такого понижения является ухудшение ситуации в Греции, правительство которого заявило, что стране не удастся достичь целевых показателей дефицита, обещанных властями несколько месяцев назад. Стоит отметить, что на протяжении недели евро удалось отыграть позиции и пара евро/доллар неделю завершила на уровне 1,3375. 8000 Министры финансов Франции и Бельгии гарантируют финансирование банка Dexia. Такая необходимость продиктована тем, что среди зарубежных банков Dexia обладает самыми значительными вложениями в Греции. На конец июня объем греческих суверенных облигаций во владении банка достигал 3,8 миллиарда евро, а общая сумма вложений банка в Греции достигает 4,8 миллиарда евро. 4000 ЕЦБ отказался от плана, над которым работал полтора года, целью которого была сократить зависимость проблемных банков от финансирования ЕЦБ. Несмотря на то, что экстренная поддержка банковского сектора искажает денежно-кредитную политику ЕЦБ, от дальнейшей разработки плана пришлось отойти, так как ЕЦБ не удалось найти подходящей альтернативы. Агентство Moody's понизало рейтинг Италии сразу на три ступени с Аа2 до А2. Агентство понижение рейтинга объяснила тем, что видит "значительное повышение" рисков финансирования для стран еврозоны и предупредило о возможности дальнейшего снижения рейтинга. С момента проведения последних банковских стресс-тестов ситуация на финансовых рынках и в банковском секторе Евросоюза ухудшилась. Европейские банки держат больший капитал, чем несколько лет назад, но долговой кризис еврозоны оказал негативное влияние на сектор. По мнению директора европейского департамента Международного валютного фонда Антонио Борхеса, рекапитализация европейских банков может обойтись в 100-200 миллиардов евро. 7000 6000 5000 FTSE 100 DAX CAC 3000 2000 Oct.09 Jan.10 Apr.10 Jul.10 FTSE 100 DAX CAC 6.0% 4.0% 2.0% 0.0% -2.0% -4.0% 03.10 04.10 05.10 06.10 07.10 Лидеры роста и падения STOXX Europe 600 SC H I N D L E R H O L D I N G - P A RT C E RT #VA LUE! RH O D I A SA #VA LUE! BU L G A RI SP A #VA LUE! L U N D I N P E T RO L E U M A B 44% BA N C A P O P O L A RE D I M I L A N O 36% KBC G RO E P N V 26% FO M E N T O D E C O N ST RU C Y C O N T RA 23% SO C I E T E G E N E RA L E 20% A L L I A N Z SE - RE G 20% DE LT A LLO Y D NV 20% H E RM E S I N T E RN A T I O N A L -9% BE KA E RT N V -10% M A RI N E H A RV E ST -10% SU E D ZU C KE R A G -11% SWA T C H G RO U P A G /T H E - BR -12% BU RBE RRY G RO U P P L C -12% P E T RO P A V L O V SK P L C -14% KE N M A RE RE SO U RC E S P L C -17% RE N E WA BL E E N E RG Y C O RP A SA -18% M A N G RO U P P L C -27% 5 www.rietumu.ru/trading На прошлой неделе был опубликован новый отчете по ВВП Великобритании, в котором был осуществлен ежегодный пересмотр данных. Суммарно пересмотр показал, что рецессия была глубже, но короче, чем предполагалось ранее. Максимальный спад с пика составлял 7,1%, в то время как ранее оценивался в 6,4%. По новым данным спад выходит глубже, чем в Германии, по которой больно ударил коллапс мировой торговли в конце 2008-го и начале 2009-го. Пересмотр последних кварталов показал, что экономика практически стагнировала на протяжении последних месяцев. Данные по второму кварталу показали очередной спад в потреблении домохозяйств. За последние два квартала потребительские расходы отняли у ВВП около 1%. По окончательным данным агентства Markit Economics, снижение композитного индекса PMI для Еврозоны несколько превзошло прогнозы в сентябре. Композитный индекс PMI упал до отметки 49,1, свидетельствуя о первом снижении деловой активности в частном секторе с июля 2009 года. Напомним, что в августе показатель находился на уровне 50,7. Предварительное значение индекса в сентябре составляло 49,2. Индекс PMI для сектора услуг упал до отметки 48,8 по сравнению с 51,5 в августе и также оказался ниже первоначального сентябрьского значения 49,1. Банк Англии неожиданно объявил о начале очередного раунда политики “количественного смягчения”. Комитет по монетарной политике Банка Англии проголосовал за увеличение размера программы по выкупу активов на 75 млрд. фунтов до 275 млрд. фунтов. Кроме того, Банк Англии принял решение оставить основную процентную ставку на отметке 0,5%. 6 www.rietumu.ru/trading Долговые рынки Прошлая неделя на рынке ценных бумаг началась с массового понижения. В первый торговый день недели самое большое понижение пришлось на 30-летние бумаги, которые опустились на 16 б.п. Менее сильные понижения демонстрировали 10 и 7-летние бонды, потеряв соответственно по 14 б.п. и 11 б.п. Несмотря на плохое начало недели, уже во вторник практически все бумаги демонстрировали позитивною динамику, которую смогли сохранить на протяжении всей недели. Самым позитивным днем оказался четверг- 30 и 10-летние бонды подорожали на 10 б.п., 5-летние на 6б.п. Стоит отметить. Что практически всю неделю в красной зоне находились 3-месечные бонды, которые позитивною динамику продемонстрировали лишь в пятницу, прибавив 0,5 б.п. Кривая доходностей ГКО США Цена ГКО США 4.0 135 07/09 3.5 30/09 3.0 2y 5y 10 y 130 07/10 2.5 % 125 2.0 1.5 120 1.0 0.5 115 0.0 3m 2y 5y 7y 10y 30y 07/09 0.0153 0.2002 0.9131 1.4527 2.0429 3.367 30/09 0.0203 0.243 0.9518 1.4315 1.9154 2.9134 07/10 0.01 0.29 1.08 1.60 2.08 3.02 110 105 Oct-10 Dec-10 Feb-11 Apr-11 Jun-11 Aug-11 Спрэд по доходностям 10-ти летних облигаций (п.п.) 3.00 2.50 2.00 1.50 1.00 Германия-США Великоб.-США США-Япония 0.50 0.00 -0.50 -1.00 -1.50 09.2009 02.2010 07.2010 12.2010 05.2011 7 www.rietumu.ru/trading Стратегия на предстоящую неделю На предстоящей неделе особое внимание стоит обратить на данные по Великобритании, где будут опубликованы данные по внешней торговле, рынку труда и производственному сектору. Также, особого внимания достойна информация по США – индекс уверенности потребителей от университета Мичигана, сальдо баланса внешней торговли и изменение объема оборота розничной торговли. Стоит также отметить и возможность опубликования новых правил для заимствований в иностранной валюты Европейским советом по системным рискам. Дата / Время (GMT) Страна Макроэкономические показатели Период Прогноз Предыдущее значение авг. 5.0B 7.5B авг. 9.0B 10.4B авг. -63.60% -42.40% авг. -0.20% -0.20% авг. -0.20% 0.10% - - 2,574,000 сент. 5.00% 4.90% авг. -0.5% 4.00% понедельник, 10 октября 06:00 Герм. 06:00 Герм. 22:00 ЕС 23:50 Япония Сальдо счѐта текущих операций (евро) / Current Account (euro) Сальдо торгового баланса / Trade Balance Выступление Жан-Клода Трише (ЕЦБ) в Брюсселе на слушании Европейского совета по системным рискам (ESRB) / Trichet Speaks at Hearing on ESRB in Brussels альдо счѐта текущих операций (г/г) / Current Account Balance (YoY)% вторник, 11 октября 08:30 Великоб. 08:30 Великоб. 18:00 США среда, 12 октября 08:30 Великоб. 18:30 ЕС 20:30 США 23:50 Япония Изменение объѐма промышленного производства (м/м) / Industrial Production (MoM) Изменение объѐма производства обрабатывающей промышленности (м/м) / Manufacturing Production (MoM) Публикация протокола заседания Федерального комитета по операциям на открытом рынке (FOMC) от 20 сентября / Fed Releases Minutes of September 20 FOMC Meeting Уровень безработицы / Claimant Count Rate Выступление Жан-Клода Трише (ЕЦБ) в Лондоне / ECB's Trichet Speaks in London Изменение объѐма запасов сырой нефти, по данным Американского института нефти / API U.S. Crude Oil Inventories Индекс активности в секторе услуг (м/м) / Tertiary Industry Index (MoM) 7 окт. -3069K авг. -0.30% -0.10% сент. оконч. 0.10% 0.10% авг. -$46.0B -$44.8B 7 окт. 405K - сент. 0.80% 0.20% авг. -4.0B 4.3B сент. 0.70% 0.00% окт. прогн. 60.4 59.4 авг. 0.40% 0.40% четверг, 13 октября 06:00 Герм. 08:00 ЕС 12:30 США 12:30 США Индекс потребительских цен (м/м) / Consumer Price Index (MoM) Публикация ежемесячного отчѐта ЕЦБ за октябрь / ECB Publishes October Monthly Report Сальдо торгового баланса / Trade Balance Число первичных заявок на получение пособия по безработице / Initial Jobless Claims пятница, 14 октября 09:00 ЕС 09:00 ЕС 12:30 США 13:55 США 14:00 США Индекс потребительских цен еврозоны (м/м) / Euro-Zone CPI (MoM) Сальдо торгового баланса еврозоны / Euro-Zone Trade Balance Изменение объѐма оборота розничной торговли / Advance Retail Sales Индикатор уверенности от ун-та Мичигана / U. of Michigan Confidence Изменение объѐма запасов на коммерческих складах / Business Inventories 8 www.rietumu.ru/trading ОГРАНИЧЕНИЕ ОТВЕТСТВЕННОСТИ: Информация, указанная в настоящем отчете, предусмотрена для использования только в информационных целях, и ее нельзя считать предложением или рекомендацией купить, держать или продать упомянутые в ней финансовые инструменты, а также совершать другие операции на финансовых рынках. Авторы информации, размещенной в настоящем отчете, а также АО «Rietumu Banka», регистрационный номер LV40003074497, юридический адрес: ул. Весетас 7, Рига, LV-1013, Латвия, надзорный орган КРФК ЛР , (далее именуемое – «Банк»), как совместно, так и каждый по отдельности, не несут никакой ответственности за возможное использование включенной в настоящий отчет информации, в том числе не несут никакой ответственности за прямые или косвенные убытки (включая неполученную прибыль), а также штрафные санкции. Оценки, мнения и прогнозы, отраженные в настоящем отчете, основаны исключительно на заключениях аналитиков Банка относительно рассматриваемых в отчете финансовых инструментов и эмитентов. Представленная в настоящем отчете информация получена из источников, которые считаются надежными, в то же время точность и полнота предоставленной информации не гарантируется. Любое ваше инвестиционное решение должно полностью основываться на оценке ваших личных финансовых обстоятельств и целей инвестиций. Банк обращает ваше внимание на то, что операции на рынке ценных бумаг и финансовых инструментов связаны с риском и требуют соответствующих знаний и опыта. Мнения, оценки и прогнозы,выраженные в настоящем отчете относятся к моменту публикации информации, и могут меняться без предварительного уведомления. Копирование и распространение информации, содержащейся в данном отчете, возможно только с согласия Банка. Графики и таблицы в настоящем отчете построены в соответствии с данными из системы Bloomberg. Авторами настоящего отчета являются Алина Диброва и Андрей Шляпин, специалисты Управления ценных бумаг и финансовых рынков. 9 www.rietumu.ru/trading