Анализ доходности, прибыльности и эффективности работы

реклама

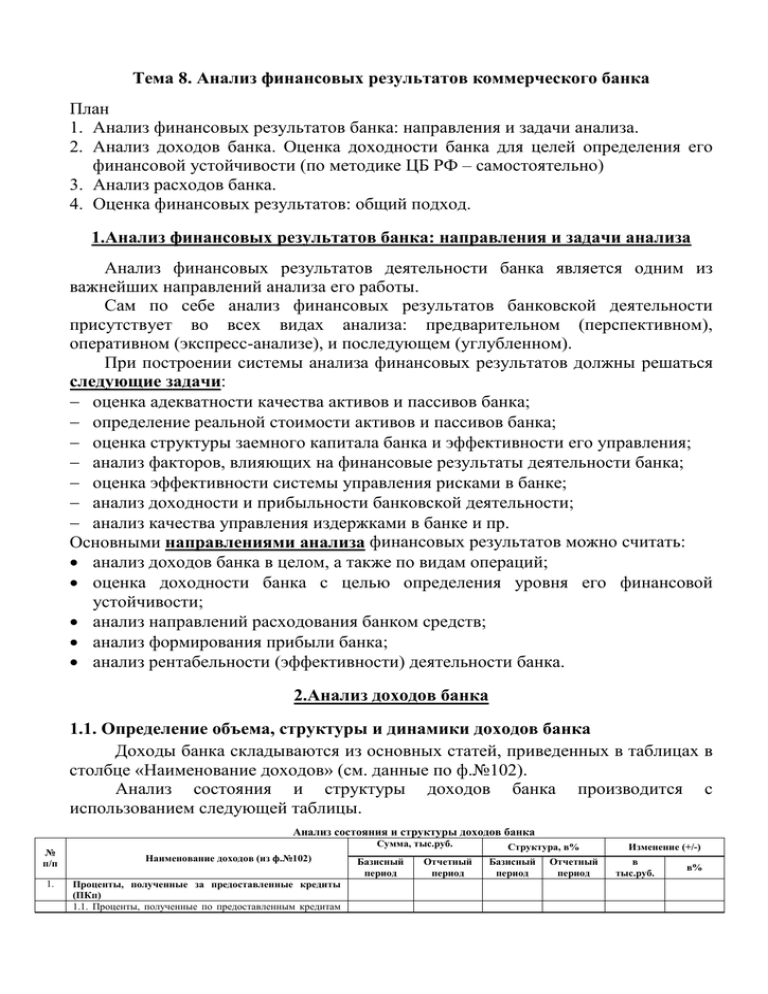

Тема 8. Анализ финансовых результатов коммерческого банка План 1. Анализ финансовых результатов банка: направления и задачи анализа. 2. Анализ доходов банка. Оценка доходности банка для целей определения его финансовой устойчивости (по методике ЦБ РФ – самостоятельно) 3. Анализ расходов банка. 4. Оценка финансовых результатов: общий подход. 1.Анализ финансовых результатов банка: направления и задачи анализа Анализ финансовых результатов деятельности банка является одним из важнейших направлений анализа его работы. Сам по себе анализ финансовых результатов банковской деятельности присутствует во всех видах анализа: предварительном (перспективном), оперативном (экспресс-анализе), и последующем (углубленном). При построении системы анализа финансовых результатов должны решаться следующие задачи: − оценка адекватности качества активов и пассивов банка; − определение реальной стоимости активов и пассивов банка; − оценка структуры заемного капитала банка и эффективности его управления; − анализ факторов, влияющих на финансовые результаты деятельности банка; − оценка эффективности системы управления рисками в банке; − анализ доходности и прибыльности банковской деятельности; − анализ качества управления издержками в банке и пр. Основными направлениями анализа финансовых результатов можно считать: • анализ доходов банка в целом, а также по видам операций; • оценка доходности банка с целью определения уровня его финансовой устойчивости; • анализ направлений расходования банком средств; • анализ формирования прибыли банка; • анализ рентабельности (эффективности) деятельности банка. 2.Анализ доходов банка 1.1. Определение объема, структуры и динамики доходов банка Доходы банка складываются из основных статей, приведенных в таблицах в столбце «Наименование доходов» (см. данные по ф.№102). Анализ состояния и структуры доходов банка производится с использованием следующей таблицы. Анализ состояния и структуры доходов банка № п/п 1. Сумма, тыс.руб. Наименование доходов (из ф.№102) Проценты, полученные за предоставленные кредиты (ПКп) 1.1. Проценты, полученные по предоставленным кредитам Базисный период Отчетный период Структура, в% Базисный период Отчетный период Изменение (+/-) в тыс.руб. в% 2. 3. 4. 5. 6. 7. (срочным) 1.2. Проценты, полученные за кредиты не уплаченные в срок (за просроченные) 1.3. Полученные просроченные проценты 1.4. Проценты, полученные от прочих размещенных средств 1.5. Проценты, полученные по открытым счетам 1.6. Проценты, полученные по депозитам (если депозиты предусмотрены договором), включая суточные и иным размещенным средствам Доходы, полученные от операций с ценными бумагами (Дцб) 2.1. Процентный доход от вложений в долговые обязательства 2.2. Процентный доход по векселям 2.3. Дисконтный доход по векселям 2.4. Доходы от перепродажи (погашения) ценных бумаг 2.5. Дивиденды, полученные от вложений в акции 2.6. Другие доходы, полученные от операций с ценными бумагами Доходы, полученные по операциям с иностранной валютой (Див) 3.1. Доходы, полученные по операциям с иностранной валютой 3.2. Доходы от переоценки счетов в иностранной валюте Дивиденды, полученные кроме акций (ДД) 4.1. Дивиденды, полученные за участие в хозяйственной деятельности 4.2. Дивиденды, полученные за участие в уставном капитале Доходы по организациям банков (Доб) Штрафы, пени, неустойки полученные (Шп) Другие доходы (ДрД) 7.1. Восстановление сумм со счетов фондов и резервов 7.2. Комиссия полученная 7.3. Другие полученные доходы Доходы, всего 100 100 - Для проведения анализа динамики доходов банка также может строиться специальная аналитическая таблица. Анализ динамики доходов банка № п/п 1. 2. 3. 4. 5. 6. 7. Наименование доходов (из ф.№102) Проценты, полученные за предоставленные кредиты (ПКп) 1.1. Проценты, полученные по предоставленным кредитам (срочным) 1.2. Проценты, полученные за кредиты не уплаченные в срок (за просроченные) 1.3. Полученные просроченные проценты 1.4. Проценты, полученные от прочих размещенных средств 1.5. Проценты полученные по открытым счетам 1.6. Проценты полученные по депозитам (если депозиты предусмотрены договором), включая суточные и иным размещенным средствам Доходы, полученные от операций с ценными бумагами (Дцб) 2.1. Процентный доход от вложений в долговые обязательства 2.2. Процентный доход по векселям 2.3. Дисконтный доход по векселям 2.4. Доходы от перепродажи (погашения) ценных бумаг 2.5. Дивиденды полученные от вложений в акции 2.6. Другие доходы полученные от операций с ценными бумагами Доходы, полученные по операциям с иностранной валютой (Див) 3.1. Доходы, полученные по операциям с иностранной валютой 3.2. Доходы от переоценки счетов в иностранной валюте Дивиденды, полученные кроме акций (ДД) 4.1. Дивиденды полученные за участие в хозяйственной деятельности 4.2. Дивиденды полученные за участие в уставном капитале Доходы по организациям банков (Доб) Штрафы, пени, неустойки полученные (Шп) Другие доходы (ДрД) 7.1. Восстановление сумм со счетов фондов и резервов 7.2. Комиссия полученная 7.3. Другие полученные доходы Доходы, всего По результатам расчетов делаются выводы. Показатели динамики, в% Темп роста Темп прироста Анализ объемов, структуры и динамки доходов также следует проводить с их группировкой по видам доходов: на процентные и непроцентные доходы. 1. 2. Оценка доходности банка. Для оценки доходности можно использовать следующие основные показатели: − коэффициент доходности активов; − коэффициент доходности работающих активов (этот показатель также называют – доходная база активов); − коэффициент доходности отдельных операций банка (кредитных, валютных, операций с ценными бумагами). Коэффициент доходности активов (Да) отражает доход, который получает банк на 1 рубль активов и рассчитывается следующим образом: Да = Д/А, где Д – общая величина доходов (сч.701); А – общая величина активов на отчетную дату (валюта баланса). Коэффициент доходности работающих активов (Да) характеризует эффективность политики управления портфелем активов, отражает общую величину доходов, который получает филиал на 1 рубль работающих активов и рассчитывается по формуле: Дра = Д/РА, где Д – общая величина доходов (сч.701); РА –величина активов, приносящих доход на отчетную дату. Коэффициент доходности операций, например кредитных операций (Кд) отражает тот доход, который получает банк на 1 рубль активов, направленных на предоставление кредитов: Кд = ПКп/КВ, где ПКп – проценты, полученные за предоставленные кредиты (дебетовый оборот по сч.70101), КВ – объем ссудной и приравненной к ней задолженности. Дополнительно для оценки доходности банка необходимо соотнести темпы роста (снижения) активов и доходов банка (в целом, по операциям). Негативной тенденцией будет опережающий темп роста активов, по сравнению с темпом роста доходов. 3. Анализ расходов банка Сводится к определению объема, структуры и динамики расходов банка. Расходы банка складываются из статей, приведенных в таблице в столбце «Наименование расходов» (см. данные по ф.№102). Анализ состояния и структуры расходов банка № п/ п 1. Сумма, тыс.руб. Наименование расходов (из ф.№102) Проценты, уплаченные за привлеченные кредиты (ПКу) 1.1. Проценты, уплаченные за полученные кредиты (срочные) 1.2. Проценты, уплаченные по просроченным кредитам 1.3. Уплаченные просроченные проценты Базисный период Отчетный период Структура, в% Базисный период Отчетный период Изменение (+/-) в тыс.руб. в% 2. 3. 4. 5. 6. 7. 8. 9. Проценты, уплаченные юридическим лицам по привлеченным средствам (Пюл) 2.1. Проценты, уплаченные по открытым счетам – клиентам банков 2.2. Проценты, уплаченные по депозитам 2.3. Проценты, уплаченные по прочим привлеченным средствам Проценты, уплаченные физическим лицам по депозитам (Пфл) Расходы по операциям с ценными бумагами (Рцб) 4.1. Расходы по выпущенным ценным бумагам 4.2. Другие расходы по операциям с ценными бумагами Расходы по операциям с иностранной валютой и другими валютными ценностями (Рив) 5.1. Расходы по операциям с иностранной валютой 5.2. Расходы (результаты) от переоценки счетов в иностранной валюте Расходы на содержание аппарата (Ра) 6.1. Расходы на содержание аппарата 6.2. Социально-бытовые расходы Расходы по организациям банков (Роб) Штрафы, пени, неустойки уплаченные (Шу) Другие расходы (ДрР) 9.1. Отчисления в фонды и резервы 9.2. Комиссия уплаченная 9.3. Другие операционные расходы Расходы, всего Для проведения анализа динамики расходов банка также может строиться специальная аналитическая таблица (аналогично как по доходам). По результатам расчетов делаются выводы. Определяются факторы, влияющие на сложившееся состояние расходов банка. Анализ объемов, структуры и динамки расходов также следует проводить с их группировкой по видам расходов: процентные и непроцентные расходы. 4. Оценка финансовых результатов банка: общий подход 1. Определение величины финансового результата банка. Производится на основании данных предыдущих таблиц. Возможно определение финансового результата: − в целом по результатам работы банка (прибыль/убыток); − по группировкам доходов и расходов на процентные и непроцентные (процентная маржа/непроцентная прибыль (убыток)); − от конкретных операций. Данные по основным финансовым результатам заносятся в аналитическую таблицу. Финансовые результаты деятельности банка в 200__ году (в целом по результатам работы банка и по группировкам доходов и расходов) Наименование показателя Прибыль "+" (убыток "-") в том числе по операциям:… январь февраль март апрель в тыс.руб. … декабрь Процентная прибыль (убыток) Непроцентная прибыль (убыток) Процентная прибыль (убыток) представляет собой разницу между процентными доходами и, процентными расходами. Непроцентная прибыль (убыток) представляет собой разницу между непроцентными доходами и, соответственно, непроцентными расходами. 2.Оценка прибыльности (рентабельности) работы банка Прибыльность банковской деятельности определяется специализацией банка. Как правило, высокую прибыльность имеют спекулятивные банки в условиях высоких темпов инфляции и местные (розничные) безфилиальные банки. Прибыльность снижается с ростом концентрации капитала и развитием филиальной сети у банка, поскольку увеличиваются расходы, связанные с его управлением. Оценка прибыльности (рентабельности) банка может производиться на основе следующих показателей: − прибыльность активов (этот показатель также называют показателем рентабельности активов, показателем эффективности использования активов); − прибыльность работающих активов; − удельный вес прибыли в сумме получаемых доходов; − удельный вес прибыли в сумме получаемых процентных доходов; − чистая процентная маржа. Для удобства расчет показателей прибыльности (рентабельности) банка может производиться в рамках следующей аналитической таблицы. Показатели прибыльности (рентабельности) банка за период Наименование показателя Прибыльность активов Прибыльность работающих активов Удельный вес прибыли в сумме получаемых доходов Удельный вес прибыли в сумме получаемых процентных доходов Чистая процентная маржа (процентная прибыль к среднемесячным активам) январь февраль март апрель В% … декабрь Прибыльность (рентабельность) активов (Па) отражает объем прибыли, полученной банком с каждого рубля размещенных средств, и определяется как отношение прибыли банка к его активам: Па = П/А, где П – прибыль, полученная банком в отчетном периоде; А – общая величина активов на отчетную дату (валюта баланса). Прибыльность (рентабельность) работающих активов (Пра) отражает размер прибыли, полученный банком с каждого рубля размещенных средств в работающие активы (в активы, приносящие процентный доход), и определяется как отношение прибыли банка к средней величине работающих активов: Пра = П/РА средние, где П – прибыль, полученная банком в отчетном периоде, РА средние – средняя за период величина работающих активов банка. Чистая процентная маржа (ЧПМ) отражает рентабельность осуществляемых банком процентных операций и определяется как соотношение процентной прибыли к средней величине активов банка: ЧПМ = ПП/А, где ПП – процентная прибыль за отчетный период.