Инвестиционный кредит – главное звено

реклама

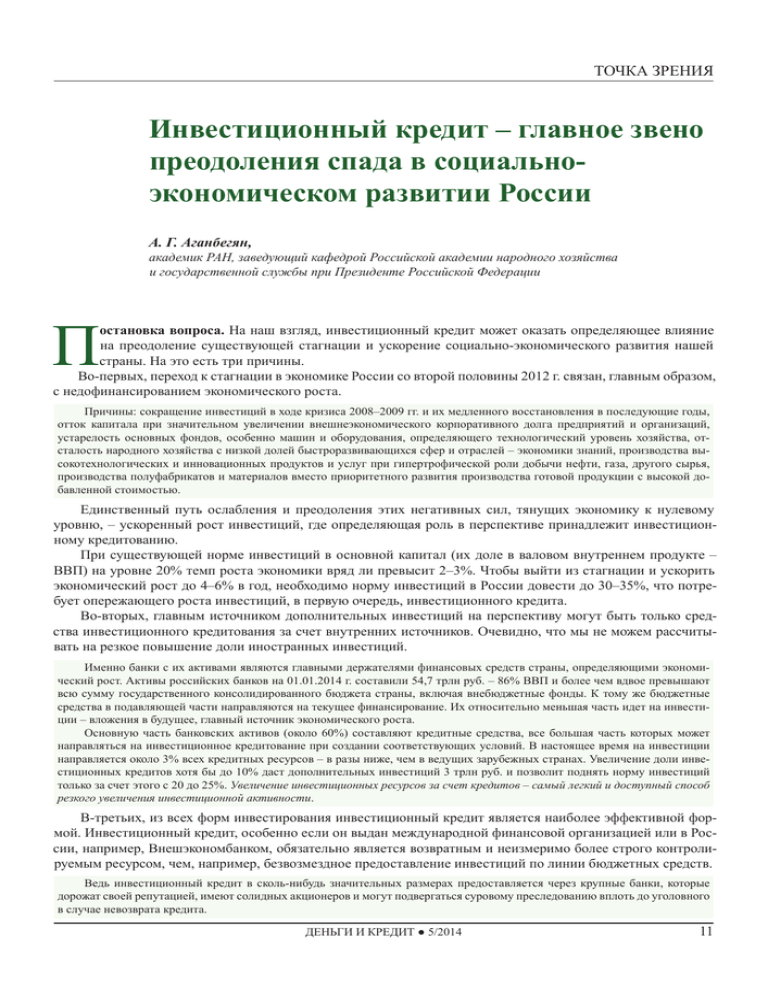

точка зрения Инвестиционный кредит – главное звено преодоления спада в социальноэкономическом развитии России А. Г. Аганбегян, академик РАН, заведующий кафедрой Российской академии народного хозяйства и государственной службы при Президенте Российской Федерации П остановка вопроса. На наш взгляд, инвестиционный кредит может оказать определяющее влияние на преодоление существующей стагнации и ускорение социально-экономического развития нашей страны. На это есть три причины. Во-первых, переход к стагнации в экономике России со второй половины 2012 г. связан, главным образом, с недофинансированием экономического роста. Причины: сокращение инвестиций в ходе кризиса 2008–2009 гг. и их медленного восстановления в последующие годы, отток капитала при значительном увеличении внешнеэкономического корпоративного долга предприятий и организаций, устарелость основных фондов, особенно машин и оборудования, определяющего технологический уровень хозяйства, отсталость народного хозяйства с низкой долей быстроразвивающихся сфер и отраслей – экономики знаний, производства высокотехнологических и инновационных продуктов и услуг при гипертрофической роли добычи нефти, газа, другого сырья, производства полуфабрикатов и материалов вместо приоритетного развития производства готовой продукции с высокой добавленной стоимостью. Единственный путь ослабления и преодоления этих негативных сил, тянущих экономику к нулевому уровню, – ускоренный рост инвестиций, где определяющая роль в перспективе принадлежит инвестиционному кредитованию. При существующей норме инвестиций в основной капитал (их доле в валовом внутреннем продукте – ВВП) на уровне 20% темп роста экономики вряд ли превысит 2–3%. Чтобы выйти из стагнации и ускорить экономический рост до 4–6% в год, необходимо норму инвестиций в России довести до 30–35%, что потребует опережающего роста инвестиций, в первую очередь, инвестиционного кредита. Во-вторых, главным источником дополнительных инвестиций на перспективу могут быть только средства инвестиционного кредитования за счет внутренних источников. Очевидно, что мы не можем рассчитывать на резкое повышение доли иностранных инвестиций. Именно банки с их активами являются главными держателями финансовых средств страны, определяющими экономический рост. Активы российских банков на 01.01.2014 г. составили 54,7 трлн руб. – 86% ВВП и более чем вдвое превышают всю сумму государственного консолидированного бюджета страны, включая внебюджетные фонды. К тому же бюджетные средства в подавляющей части направляются на текущее финансирование. Их относительно меньшая часть идет на инвестиции – вложения в будущее, главный источник экономического роста. Основную часть банковских активов (около 60%) составляют кредитные средства, все большая часть которых может направляться на инвестиционное кредитование при создании соответствующих условий. В настоящее время на инвестиции направляется около 3% всех кредитных ресурсов – в разы ниже, чем в ведущих зарубежных странах. Увеличение доли инвестиционных кредитов хотя бы до 10% даст дополнительных инвестиций 3 трлн руб. и позволит поднять норму инвестиций только за счет этого с 20 до 25%. Увеличение инвестиционных ресурсов за счет кредитов – самый легкий и доступный способ резкого увеличения инвестиционной активности. В-третьих, из всех форм инвестирования инвестиционный кредит является наиболее эффективной формой. Инвестиционный кредит, особенно если он выдан международной финансовой организацией или в России, например, Внешэкономбанком, обязательно является возвратным и неизмеримо более строго контролируемым ресурсом, чем, например, безвозмездное предоставление инвестиций по линии бюджетных средств. Ведь инвестиционный кредит в сколь-нибудь значительных размерах предоставляется через крупные банки, которые дорожат своей репутацией, имеют солидных акционеров и могут подвергаться суровому преследованию вплоть до уголовного в случае невозврата кредита. ДЕНЬГИ И КРЕДИТ ● 5/2014 11 точка зрения Коммерческий банк, предоставляющий инвестиционный кредит, особенно если средства на это целевым образом ему выдал Внешэкономбанк или Банк России по низкой процентной ставке, с одной стороны, крайне заинтересован в больших суммах этого кредита, которые улучшают результаты деятельности банка. С другой стороны, он жестко контролирует не только расход средств по этому кредиту, но и полученные результаты, откуда черпаются средства для его возвращения. К тому же крупные коммерческие банки, пожалуй, концентрируют лучшие интеллектуальные силы бизнеса. Они часто привлекают российских и зарубежных экспертов и имеют богатый опыт рассмотрения и корректировки бизнес-планов под получение кредита. Этим они выгодно отличаются от госучреждений, которые попросту не имеют достаточно средств для квалифицированной и дорогостоящей экспертизы. Банки накопили опыт работы напрямую не только с получателями кредита, но и с поставщиками оборудования, материалов. Они, как правило, не будут перечислять деньги предприятиям, чтобы те самостоятельно договаривались, например, о ценах и условиях поставки оборудования или строительства, а сразу начнут работать с такими предприятиями и организациями, перечисляя деньги поставщикам или строителям, участвуя в составлении договоров и пытаясь, естественно, с наибольшей эффективностью использовать средства кредита, обеспечивая их скорейший и надежный возврат за счет снижения сроков окупаемости. Благодаря тандему коммерческий банк – предприятие, получающее инвестиционный кредит, существенно возрастает эффективность этих средств, их целевое использование. Рассмотрим обозначенные вопросы более подробно. Инвестиции – средство для ослабления и устранения негативных сил, тянущих экономику вниз, и одновременно рычаг, толкающий экономику вперед 5,1 4,8 4,3 3 2,1 1,6 1,2 1,2 1,2 0,7 IV кв. 2011 I кв. 2012 II кв. 2012 III кв. 2012 IV кв. 2012 I кв. 2013 II кв. 2013 III кв. 2013 IV кв. Январь 2013 2014 Рис. Прирост валового внутреннего продукта России, % к соответствующему периоду предыдущего года Начнем с поквартальной динамики спада ВВП, приведшего к стагнации. В целом в 2013 г. ВВП вырос на 1,3%, выпуск товаров и услуг по базовым видам экономической деятельности – на 0,5%, промышленное производство – на 0,3%. При этом строительство снизилось на 1,5%, грузооборот железных дорог – на 1,2%, экспорт – на 1,2%, инвестиции в основной капитал снизились на 0,3%, а сальдированный финансовый результат в экономике сократился на 12,8%. В начале 2014 г. стагнация усугубилась и обросла элементами рецессии. Вдвое сократились темпы валового внутреннего продукта (по оптимистической оценке Министерства экономического развития), выпуск товаров и услуг по базовым отраслям снизился на 0,9%, промышленности – на 0,2, строительства – на 6,4, внешнеторговый оборот сократился на 0,7, а инвестиции упали на 7%. Впервые даже в сравнении с кризисными годами сократились реальные располагаемые денежные доходы на 1,5%. Все это происходило на фоне ускоренной инфляции. В годовом выражении индекс потребительских цен в 2013 г. вырос на 6,8% в сравнении с 5,1% в 2012 г. Сочетание стагнации с повышенной инфляцией привело к формированию негативного процесса стагфляции, углубляющего спад, делая его более продолжительным, а выход из него – более болезненным. Хуже процесса стагфляции в экономике – только гиперинфляция, крах, распад. В определенном смысле кризис не так тяжел, как стагнация в сочетании со стагфляцией, потому что кризис, как правило, недолог, его срок измеряется месяцами, а стагнация со стагфляцией длится годами. Кризис за счет перестройки структуры экономики вызывает восстановительный рост, и Россия в 2010–2011 гг. это испытала на себе. ВВП рос по 4,3% в год, промышленность и инвестиции по 6–8%, реальные доходы по 4–5%, экспорт и импорт по 30 и более процентов в год. Достаточно вспомнить длительный период стагнации и стагфляции в США в 70-е годы. Экономическая ситуация была настолько плоха, что из-за нее на второй срок не были выбраны президенты того времени Форд и Картер. Потребовались сверх­усилия, переход к новой экономической политике, названной рейганомикой, чтобы в начале 80-х годов переломить ситуацию и обеспечить в стране 15-летний период процветания вплоть до кризиса 2007–2009 годов. Крайне важно понять, вернее – осознать, что инвестиции – это вложения в будущее, и каким является экономический рост сегодня, во многом определяется тем, какие инвестиции в развитие экономики были сделаны 3–5 лет назад. 12 ДЕНЬГИ И КРЕДИТ ● 5/2014 точка зрения В 2013 г. экономический рост втрое сократился, потому что он во многом определялся инвестициями кризисного 2009 г., когда они сократились на 17%, и 2010 г., когда они почти на 10% были ниже докризисного 2008 г. Впервые в послекризисный период в 2013 г. инвестиции опять сократились. Это значит, что в 2016–2017 гг. темпы экономического роста опять будут весьма низкими. В начале 2014 г. инвестиции рухнули на 7%. Если этот тренд продолжится, то период до 2020 г. для страны в социально-экономическом плане будет безрадостным. Основная причина наступившего спада в нашей экономике – коренное изменение условий экономического роста в период кризиса 2008–2009 гг., когда сформировались новые силы, тянущие экономику вниз: огромный отток капитала вместо его притока в докризисные 2006–2007 гг., возросший с 450 млрд дол. еще на 300 млрд дол. внешнеэкономический долг России за счет чрезмерного заимствования за рубежом наших предприятий и организаций, небывалый спад инвестиций в период кризиса, который предопределил низкие темпы социальноэкономического развития страны через 3–5 лет после кризиса из-за отсутствия задельных объектов. Низкие инвестиции не позволили в кризисные и послекризисные годы нормально обновлять основной капитал, прогрессивно перестраивать структуру экономики. И поэтому спустя шесть лет после кризиса мы имеем в большинстве отраслей экономики дряхлеющую материальнотехническую базу, которая даже не ремонтируется нормально из-за отсутствия средств, и прогрессивно устаревающую, отсталую структуру нашей экономики, «сидящую на нефтегазовой игле»: от экспортных доходов почти наполовину зависят доходы федерального бюджета, уровень заработной платы, объем закупаемого жилья, размер инвестиций. Поэтому усугубилось технологическое и структурное отставание экономики, которое и раньше тормозило наше развитие, определяло низкую производительность труда, высокую энергоемкость и материалоемкость производства, низкую фондоотдачу, сниженное качество продукции, а в результате неконкурентоспособность продукции у многих отраслей народного хозяйства, все больше зависящих от импорта. Негативное влияние этих факторов на экономический рост значительно усилилось и продолжает возрастать. Преодолеть спад и обеспечить социально-экономическое развитие страны можно единственным способом – ослабить и устранить вышеназванные негативные силы, тянущие наше народное хозяйство к нулевому уровню, и сформировать мощные позитивные силы – локомотивы развития, которые бы толкали вперед нашу социально-экономическую систему. Ключевое определяющее значение для этого имеют именно инвестиции. От нормы инвестиций напрямую зависят темпы социально-экономического развития. Норма инвестиций в развитых странах в среднем немного превышает 20-процентный рубеж. Это обеспечивает средние многолетние темпы прироста ВВП этих стран в размере 2–2,5% в год при сбалансированном удовлетворении потребностей в жилье, социальных и инфраструктурных объектах, в которые вкладывается значительная часть инвестиций. Эти страны достигли высокого уровня экономического развития – 30–40 тыс. дол. США на душу населения, из которых до двух третей направляется на поддержание высокого уровня жизни, со средней ожидаемой продолжительностью жизни в среднем около 80 лет, уровнем образованности, обеспеченной в среднем 15-летним сроком обучения, высокими комфортными жилищными условиями с обеспеченностью жильем в 30–40 кв. м, пенсионной системой с уровнем пенсий в размере 50–60% от заработной платы и т. д. Этих инвестиций при таких темпах роста хватает на систематическое обновление основного капитала со средним износом 30–35% и средним сроком службы машин и оборудования 7–8 лет. Опережающими темпами при этом обеспечивается развитие обширной сферы экономики знаний, которая уже достигла в развитых странах 35–40% ВВП, высокотехнологичных отраслей, занимающих 25% и более всего народного хозяйства. Обеспечивается инновационное развитие, когда 8 из 10 предприятий ежегодно используют инновационные разработки в своей деятельности, а доля инновационных товаров и услуг в их общем объеме достигает 20–25%. Конечно, и в развитых странах существует немало острых проблем с уровнем безработицы в отдельных странах, с необходимостью из-за прогрессивного старения населения корректировать пенсионную систему. Опережающим образом растут запросы населения по здравоохранению, и оно с трудом, особенно в США, поспевает за назревшими потребностями, несмотря на то, что доля расходов здесь уже превысила 10-процентный порог ВВП. Весьма остро стоит и проблема подтягивания уровня малообеспеченных семей, которых немало, особенно среди мигрантов, приток которых в развитые страны усилился. Однако в России все эти проблемы пока решены на более низком уровне. ВВП на душу населения в 1,5–2 раза ниже, чем в развитых странах. Показатели жизненного уровня при этом отстают сильнее. Отсюда вывод – нам нужны вдвое более высокие темпы экономического развития, чтобы в исторически обозримый период еще при жизни нынешнего поколения достигнуть по основным экономическим и социальным показателям сначала уровня развитых стран, а потом и самых развитых стран – стран G-7. Ориентиром развитых стран может служить Испания с ВВП на душу населения 30 тыс., с обеспечением жильем более 30 кв. м на душу, со средней продолжительностью жизни 80 лет, с детской смертностью 3,5 на тысячу родившихся живыми, а не 8,2, как в России, и т. д. ДЕНЬГИ И КРЕДИТ ● 5/2014 13 точка зрения После этого потребуется еще одно десятилетие опережающего развития с тем, чтобы Россия, как великая страна, вышла на социально-экономический уровень самых высокоразвитых стран мира – стран G-7 – США, Японии, Германии, Англии, Франции, Италии и Канады. Здесь ВВП на душу населения уже 40 тыс. дол., жилищная обеспеченность 40 кв. м, а главное, для будущего – самый высокий удельный вес в ВВП экономики знаний, самый высокий достигнутый уровень инновационного развития и высокотехнологических производств. Ориентиром среди ведущих стран для России могла бы служить Германия, развивающаяся весьма устойчиво и в экономическом, и в социальном плане. Чтобы обеспечить этот опережающий экономический рост, нужны крупные дополнительные инвестиции: а) для технологического обновления отсталых отраслей промышленности и народного хозяйства, таких как энергетика, транспорт, жилищно-коммунальное хозяйство, многие отрасли машиностроения, легкая промышленность и др.; б) для перестройки устаревшей структуры народного хозяйства в направлении повышения удельного веса экономики знаний в ВВП с 15 хотя бы до 30%, утроения доли высокотехнологичных отраслей – до 25%; Приоритетно целесообразно развивать отрасли по глубокой переработке добываемого сырья – развитие нефтехимии, производство синтетических материалов и изделий из них, утроение глубины лесопереработки с достижением здесь уровня США и Канады, создание высокоразвитого энерго- и электромашиностроения, в том числе для реконструкции нашей электроэнергетики, всемерного развития авиационного машиностроения, кораблестроения, атомного машиностроения, офшорного программирования, космической промышленности и многого другого. Во внешней торговле долю готовой продукции предстоит повысить с 15 хотя бы до 50%, а в составе готовой продукции намного увеличить удельный вес высокотехнологичных отраслей. Тогда удастся заместить валютные доходы от продажи нефти и газа экспортом других товаров, понизив долю добычи нефти и газа с 65 до, скажем, 30% и снизив удельный вес продаж другого сырья, полуфабрикатов и материалов. в) для удвоения и утроения в перспективе жилищного строительства, для достижения обеспеченности комфортным жильем с 15 кв. м в настоящее время до 30 кв. м. Жилищное строительство с его мультипликативным эффектом развития, тянущим за собой целый хвост отраслей и видов деятельности, является мощным локомотивом социально-экономического развития; г) для перехода к массовому строительству современных автострад и скоростных железных дорог, что для России, страны с большой территорией, где наибольший потенциал находится вдали от морей и океанов, омывающих страну, намного важнее, чем для любой другой страны. При этом наиболее важным локомотивом народного хозяйства, повышающим темпы нашего развития, станет 8-процентный ежегодный рост экономики знаний, который ускорит темп роста ВВП минимум на 1% в год. Второй по значимости локомотив – жилищное строительство, которое даст прирост ВВП не менее 0,8% в год при перспективных темпах ввода жилья по 8% в год (как было в 2000–2008 гг.). Инфраструктурное транспортное строительство даст 0,5% прироста ВВП в год. Еще 0,3% дополнительного роста ВВП может дать дальнейшее наращивание производства в автомобильной промышленности России с выпуском сначала трех, а потом четырех миллионов автомобилей в год (сейчас – менее двух миллионов). На все это потребуются, естественно, колоссальные дополнительные инвестиции. В 2013 г. при объеме ВВП России 66,7 трлн руб. объем инвестиций в основной капитал составил 13,2 трлн руб. или около 20%. Чтобы осуществить указанные выше мероприятия в основном за 15 лет, дополнительно ежегодно потребуется 7–8 трлн руб. инвестиций – по, примерно, 2 трлн руб. инвестиций дополнительно на техническое обновление народного хозяйства, на его структурную перестройку, на вложения в транспортную инфраструктуру. И по 1 трлн руб. дополнительных инвестиций нужно будет изыскать для активизации жилищного строительства и развития экономики знаний. Тем самым норма инвестиций увеличится примерно до 30–35% и станет такой же, как во многих развивающихся странах, чей среднегодовой темп роста составляет 5–6%, к которому и мы стремимся. Рост объемов инвестиционного кредита – наиболее доступный путь увеличения инвестиций за счет внутренних ресурсов страны Прежде всего отметим, что доля инвестиционного кредита отечественных банков в общем объеме инвестиций в основной капитал составляет менее 8%, что, вероятно, является самой низкой долей среди других стран. В развитых странах мира доля кредита совсем другая. Там инвестиционный кредит является основным источником инвестиций. В США из всех инвестиций в основные фонды доля кредита составляет 32,5%, что в 4 14 ДЕНЬГИ И КРЕДИТ ● 5/2014 точка зрения раза больше, чем в России, а в Германии – 41,8%, примерно, в 5,5 раза больше, чем в России. В Китае доля инвестиций в основные фонды составляет 15,3%, вдвое выше, чем в России. Еще более разительна доля инвестиционного кредита в покупке жилья. В США эта доля 82%, в Германии – 84,5%, в Китае – 23,7%, а в России – 11,9%. За счет чего же финансируются инвестиции в России? 42% финансирования – это собственные средства предприятий и организаций, из которых для 17,9% – источником служит прибыль, а 20,4% – амортизация. 18,9% средств поступают из бюджетов всех уровней, в том числе: 9,8% – из федерального бюджета и 8,0% – из бюджетов субъектов Федерации. 19% инвестиций в основной капитал осуществляются с участием иностранного капитала. Остальные источники инвестиций менее существенны. Бюджетные инвестиции в основном поступают в бюджетные организации. Так что, если взять инвестирование предприятий и организаций внебюджетной сферы, то за счет собственных средств осуществляется больше половины (52%) всех инвестиций. Эти 52% инвестиций изыскиваются предприятиями и организациями из своих годовых поступлений. На эти средства можно купить отдельные виды оборудования, осуществить капитальный ремонт, но построить, скажем, из текущих поступлений сколь-нибудь крупное новое производство в большинстве случаев вряд ли возможно. Именно поэтому в России крайне мало в последние годы строится новых предприятий, крайне слабо развиваются новые отрасли. Зачастую новые отрасли или новые предприятия строятся за счет получения крупных иностранных кредитов. Так были построены, например, крупные заводы по производству полипропилена в Нижней Каме и в Тобольске. Во многом за счет этих средств была создана новая линия по производству хвойной целлюлозы на Братском лесопромышленном комплексе, что явилось единственным вложением крупных средств в целлюлозную промышленность за последние 20 лет. И это невозможно, в принципе, было сделать за счет собственных средств того или другого предприятия, даже самого крупного. В других странах структура инвестиций принципиально иная. Ее подавляющую часть – 70–80% и более – составляют привлеченные средства, прежде всего, инвестиционные кредиты. Поэтому там так велика роль инвестиционного кредита в инвестициях в основные фонды. В условиях спада экономики, к тому же, возможности изыскания инвестиций за счет собственных средств у предприятий и организаций сокращаются, так как их прибыльность снижается. В 2013 г., как известно, прибыльность предприятий снизилась на 12,6%. Это, конечно, привело к сокращению средств, которые предприятия и организации смогли выделить на инвестиции. Закономерным результатом этого было сокращение общего объема инвестиций в 2013 г. и особенно в начале 2014 г., о котором мы говорили. Если мы хотим развиваться и поддерживать необходимый нам темп социально-экономического развития, надо резко в 3–4 раза повысить долю инвестиционных кредитов в общем объеме кредитных ресурсов. Инвестиции, как известно, являются «длинными» деньгами. Чтобы повысить в активах долю инвестиционных кредитов, нужно увеличить долю «длинных» денег в пассивах банков. Политика и интересы Центрального банка Российской Федерации были исторически нацелены на снижение инфляции и поддержание устойчивого курса рубля. В период кризиса и в послекризисное время развернулась критика в адрес Центрального банка за его деятельность, оторванную от экономического развития страны. Была внесена поправка в закон, где на Центральный банк была возложена задача оказывать содействие в сбалансированном развитии российской экономики. А развитие – это прежде всего инвестиции. На последнем, XXV съезде Ассоциации российских банков в докладе Председателя Банка России Э. Набиуллиной значительное внимание было уделено мобилизации инвестиционных ресурсов банков для развития народного хозяйства, отмечалось, что «потребности экономики предполагают дальнейшее расширение доступа к кредитованию и снижение процентных ставок»1. Пожалуй, это было сделано впервые. Появилась надежда, что наконец Центральный банк повернется к главным нуждам социально-экономического развития страны – нуждам в инвестициях. Однако усилий Центрального банка здесь недостаточно. Чтобы значительную часть текущих кредитных ресурсов перевести в инвестиционные, нужны согласованные действия Казначейства и Центрального банка. Казначейство должно выпустить долгосрочные ценные бумаги (которые США выпускают вплоть до 30-летнего срока, а Япония даже до 40-летнего срока), а затем под эти долгосрочные бумаги осуществить эмиссию средств, которые предоставляются разным финансовым организациям, включая банки. Эти долгосрочные пассивы становятся все более прочной основой для увеличения активов банков и инвестиционных кредитов. Вместе с тем инвестиционные кредиты своим источником могут иметь и другие финансовые ресурсы. Таким источником могли бы быть золотовалютные резервы страны. Из 480 млрд дол. золотовалютных резервов вполне можно было бы использовать на возвратной основе 300–350 млрд долларов. После введения санкций против России размещение международных (золотовалютных) резервов в ценных бумагах западных стран становится весьма рискованным. Если их не использовать, то они будут обесцениваться. Выступление Председателя Банка России Э. С. Набиуллиной на XXV съезде АРБ 02.04.2014 (www.cbr.ru). 1 ДЕНЬГИ И КРЕДИТ ● 5/2014 15 точка зрения Лучшее применение международных резервов – заимствование и перевод в инвестиционные кредиты, например, на 5–7 лет для технологического обновления устаревшей материально-технической базы. Средняя окупаемость здесь как раз составит 5–7 лет. Так что деньги вернутся. И если не появится особой нужды в этих средствах при их использовании на более важные цели, они могут быть второй раз заимствованы на тот же срок. В среднем в год эти средства дадут более 2 трлн руб. инвестиций. Следующим источником дополнительных средств может быть увеличение государственных инвестиций, которые тоже лучше перевести в инвестиционный кредит, может быть, более долговременный. Для этого должны быть существенно увеличены расходы госбюджета. Расходы госбюджета можно легко увеличить за счет перехода к бюджету с дефицитом в 3% ВВП, что дополнительно даст до 2 трлн руб., которые могут быть использованы, главным образом, для создания новой транспортной инфраструктуры в виде скоростных автострад и скоростных железных дорог. Здесь может быть принята окупаемость в размере 20 лет. Важный источник мобилизации – дополнительные средства предприятий и организаций на инвестирование. Для усиления стимулов к инвестициям целесообразно часть прибыли, выделяемой на инвестиции, освободить от налогообложения, как это было в России до 2003 г. и давало серьезный экономический эффект, который был утрачен. Еще один источник инвестиций – средства от приватизации госимущества предприятий и организаций, которые не выполняют государственных функций, а заняты чисто коммерческой деятельностью – типа «ВАЗа», железнодорожных организаций, «Связьинвеста» и многих других. Пример приватизации «Банка Москвы», аэропорта «Внуково» и многих других объектов показывает эффективность этой меры с получением ежегодно по 1 трлн руб. Через Внешэкономбанк эти средства в виде инвестиционных кредитов можно предоставить коммерческим банкам. При определенных условиях существенным источником дополнительных инвестиций может быть и простая эмиссия денег, на которые можно приобрести евро или доллары, которые будут выданы предприятиям через коммерческие банки в виде инвестиционных кредитов для приобретения машин и оборудования, а также новых технологий за рубежом. Поскольку новое оборудование будет приобретаться за рубежом, это не вызовет дополнительной инфляции. Конечно, она не должна быть чрезмерной, и ее можно ограничить получением 1 трлн руб. дополнительных инвестиционных кредитов. Инвестиции для строительства жилья и развития автомобильной промышленности могут быть получены в значительной мере за счет инвестиционных средств населения. Для этого должна быть существенно изменена форма приобретения жилья, стимулирующая максимальные вложения средств населения на ранней стадии строительства жилья под госгарантии. Поскольку речь идет о значительном увеличении жилищного строительства, которое должно быть не только построено, но и быстро реализовано, большое значение будет иметь снижение стоимости этого жилья, ибо при существующих ценах значительное количество дополнительного жилья вряд ли может быть реализовано. Поэтому нужно принять особые меры для удешевления за счет массового перехода к строительству малоэтажного жилья на окраинах относительно небольших городков, городских поселков и сел по стоимости (применительно к ценам сегодняшнего дня) в размере около 20 тыс. руб. за квадратный метр готового жилья со всеми подключениями для стимулирования строительства жилья экономкласса. Государство могло бы дать дополнительную налоговую льготу при строительстве такого жилья, а также взять на себя часть расходов по созданию инфраструктуры для жилья, удешевить оплату за подключение строящегося жилья к коммуникациям, в частности, к электроэнергии, устранив придуманное в России двойное обложение не только уплаты тарифа, но и мощности подключения. Также можно изменить порядок торговли автомобилями, используя западный опыт продажи автомобиля на три года пользования с небольшим предварительным взносом и ежегодными платежами, покрывающими за три года обесценение автомобиля на 50%. У населения России скопились активы до 30 трлн руб. в России и, по оценкам, до 700 млрд дол. за рубежом. Даже если удастся привлечь за жилье и автомобили до 10% этих активов хотя бы за 5 лет, это позволит дополнительно изыскать до 1 трлн руб. в год. Если всех этих источников дополнительных инвестиций окажется недостаточно, можно прибегнуть к увеличению государственного долга. Если увеличить государственный долг до 15% ВВП, то при 10-летнем долге это дополнительно позволит наращивать инвестиции в год по 1 трлн руб., а если взять в долг сумму в размере 30% ВВП, то 2 трлн в среднем в год. При этом международный стандарт возможного безопасного долга равен 60% ВВП. Так что такой предлагаемый размер наращивания государственного долга является вполне допустимым. Как видно, за счет всех перечисленных источников можно изыскать необходимые средства значительной активизации инвестиционной деятельности. 16 ДЕНЬГИ И КРЕДИТ ● 5/2014 точка зрения До сих пор речь шла об изыскании средств применительно к структуре экономики сегодняшнего дня, когда в России преобладают фонды «коротких» денег. В отличие от других стран, а особенно от США, в России нет крупных инвестиционных фондов, стоящих вровень с крупнейшими банками. Скажем, инвестиционная компания Goldman Sachs в США имеет активы около 1 трлн дол., а еще с десяток компаний – активы, превышающие 0,5 трлн дол. Целесообразно и в России стимулировать создание мощных инвестиционных фондов, для чего должны быть сформулированы и созданы благоприятные экономические условия для развития таких организаций. Сейчас экономические условия таковы, что быть частным инвестиционным фондом в России невыгодно. В России не развиты также страховые компании, так как еще не создано законодательство об обязательном страховании всех источников повышенной опасности и о создании льготной системы для страхования жизни людей, как это имеет место в развитых странах. В США, например, страховые компании по капиталу вполне сопоставимы с банковским сектором. В России же капитал банков в десятки раз больше, чем страховых компаний. Капитал страховых компаний – это «длинные» деньги. И поэтому страховые компании являются крупной копилкой фонда «длинных» денег в стране. В России до сих пор не могут восстановить докризисный уровень паевых фондов. Чтобы двинуть эти фонды вперед и в какой-то мере сделать их сопоставимыми с Mutual founds на Западе, государство временно могло бы взять их под свое крыло, обеспечить гарантии, дать временные налоговые и другие льготы. Эти льготы оправданы тем, что люди, вносящие деньги в эти фонды, вместо того чтобы их истратить на свое личное потребление, превращают их в «длинные» деньги, которые будут использоваться на инвестиции в интересах общего экономического развития. Неудачной, на наш взгляд, является и модель пенсионного обеспечения в нашей стране. Она попросту бесперспективна, так как в рыночной экономике ни одно государство не способно без привлечения средств населения изыскивать столь огромные средства, чтобы платить достойные пенсии. Достойные пенсии – это пенсии, размер которых (согласно установкам Международной организации труда) составляет не ниже 40–60% существующей заработной платы. У нас же, несмотря на дотирование пенсионного фонда из госбюджета, размер пенсий едва покрывает 30% официально объявленного заработка и меньше 25% полного заработка. Практически во всех зарубежных странах пенсии формируются за счет трех источников: не только средств предприятий и госбюджета, но и значительных средств самого населения. Тем самым пенсионные фонды приобретают статус накопительных фондов, откуда черпаются в огромных размерах самые длинные и самые эффективные инвестиции. В долгосрочной перспективе и России рано или поздно придется создать развитую систему фондов «длинных» денег, упомянутую выше. Только тогда инвестиционный кредит приобретет как бы второе дыхание, основываясь не только на ресурсах банковского сектора и резервных средств, но также на крупных небанковских фондах «длинных» денег, формируемых в экономике. Об эффективности инвестиционных кредитов в сравнении с другими видами инвестиций Главный признак эффективности инвестиционного кредита – его окупаемость и возвратность. Этим он коренным образом отличается, например, от безвозмездных средств на инвестирование по линии госбюджета. Необходимость окупаемости и возврата инвестиционного кредита сами по себе требуют более тщательного составления бизнес-плана, его всесторонней оценки экспертами. Возвратность кредита толкает банки на то, чтобы контролировать каждый шаг кредитуемой организации с тем, чтобы на каждом этапе деньги использовались по назначению с максимальной выгодой. Банк, например, вместе с предприятием, которое хочет обновить оборудование, участвует в переговорах о цене этого оборудования, сроках поставки, условиях, сам заключает соглашения с поставщиками оборудования и прямо, минуя предприятие (которое получит это оборудование), заключает соглашения о перечислении денег в эту структуру. Коррупционная составляющая при использовании инвестиционного кредитования при этом сводится к минимуму, так как возвращать придется все равно всю сумму кредита. Для определения эффективности кредита важное значение имеет его процентная составляющая и другие платежи, связанные с ним (страховка и др.). В России, как известно, процентная ставка крайне высока – вдвое, втрое превышает соответствующие ставки в развитых странах. Во многом это связано с инфляцией, минимальный уровень которой наблюдался в 2012 г. – 5,1%. Она повысилась в 2013 г. до 6,8% и продолжала повышаться в прошедшие месяцы 2014 г. Но это ставка за кредит в рублях. А значительную часть кредитов на развитие народного хозяйства целесообразно выдавать в валюте, так как при технологическом обновлении и новом строительстве приходится во многом ориентироваться на приобретение зарубежных машин, агрегатов и оборудования просто по той причине, что они не производятся в России. При выдаче валютных инвестиционных кредитов следует ориентироваться на процентные ставки соответствующих стран. ДЕНЬГИ И КРЕДИТ ● 5/2014 17 точка зрения Кроме ценовой составляющей уровень кредитных ставок зависит от оценки кредитного риска. Россия – страна повышенных рисков. Кредитные риски можно сократить до минимума при наличии гарантий государства, которыми целесообразно для проведения столь крупных инвестиционных мероприятий, о которых мы говорим, пользоваться более широко. На Западе в случае необходимости, особенно в кризисной ситуации и при стагнации, процент за кредит подчас бывает ниже инфляции. Ставка рефинансирования центрального банка в развитых странах, например, в период прошедшего кризиса была временами ниже уровня инфляции, особенно в США и в Европейском союзе, не говоря уже о Японии, где она традиционно держится около нуля. Такой опыт нужно взять на вооружение, во всяком случае, на время осуществления крупных инвестиций. В заключение следует оговориться: наши предприятия и организации не вполне готовы к предстоящей активизации инвестиционной деятельности – единственного средства, которое может толкнуть экономику вперед и вывести ее из болота стагнации и стагфляции. Спросовый фактор, который можно было бы стимулировать, например, путем повышения доходов населения, в этом случае, как показывает исторический опыт США и других стран, не годится. Нужен подход с позиций производства, а значит, инвестирования в развитие этого производства. За счет текущих поступлений предприятий, из которых они черпают основные инвестиции, сколь-нибудь масштабных и комплексных задач развития решить невозможно. А так как других возможностей предприятие не видит, найти крупные инвестиционные средства на внутреннем рынке практически невозможно за приемлемый процент кредитования, предприятия не видели смысла в соответствующих проектных разработках. К тому же большинство из них попросту не умеют составить грамотный бизнес-план на технологическое обновление, а тем более новое строительство, не владеют методами грамотного расчета окупаемости, рисков, не владеют навыками соответствующих переговоров, не видят всех подводных камней. Поэтому нужна огромная организационная, воспитательная, учебно-образовательная работа. Придется создавать и укреплять организации, которые смогут помочь предприятиям составить грамотный бизнес-план и т. д. Организующую роль здесь могут играть сами банки, которые для этих целей могут пригласить консультационные организации, не только российские, но и зарубежные. Потребуется, по-видимому, 1–3 года раскачки и большой оргдеятельности, чтобы возник реальный инвестиционный бум, в котором наша страна остро нуждается. Этот бум сразу привлечет иностранных инвесторов, поскольку перед ними откроются двери выгодного инвестирования. Это сразу же скажется на цифрах оттока капитала. Российские инвесторы, которые тоже уводят капитал из страны, из-за того, что не видят, как его экономически выгодно применить, здесь тоже найдут свою нишу. Инвестиционный климат сразу изменится. Трудно изменить этот климат, не делая инвестиций или осуществляя их в минимальном размере. Например, о каком инвестиционном климате применительно к капвложениям в глубокую переработку древесины можно говорить, если за 20 лет в России не построено ни одного целлюлозного завода?! И такая картина не только здесь. Надо быть готовыми к тому, что в работе по переходу к форсированию инвестиций возникнут многие препятствия и ограничения, которые по ходу нужно преодолевать, а также острый дефицит квалифицированных кадров. Именно кадрам при раскрутке инвестиционной деятельности нужно будет, на наш взгляд, уделить особое внимание. Речь идет не только о кадрах руководителей, но для того чтобы освоить новую технику и реализовать ее потенциал, нужны рабочие кадры, способные работать на этой технике, ее обслуживать, использовать ее высокие возможности. Крайне важно не экономить средства на подготовке кадров. Модернизация экономики требует крупных инвестиций. Инвестиционное кредитование – наиболее эффективный путь реализации этой масштабной программы. ■ 18 ДЕНЬГИ И КРЕДИТ ● 5/2014