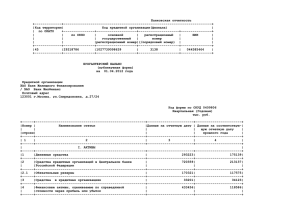

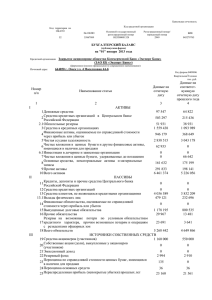

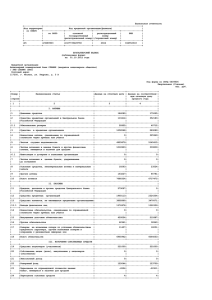

OAO «Южно-Уральская Корпорация жилищного строительства и

реклама