Совершенствование системы кредитования товаропроизводителей АПК на

реклама

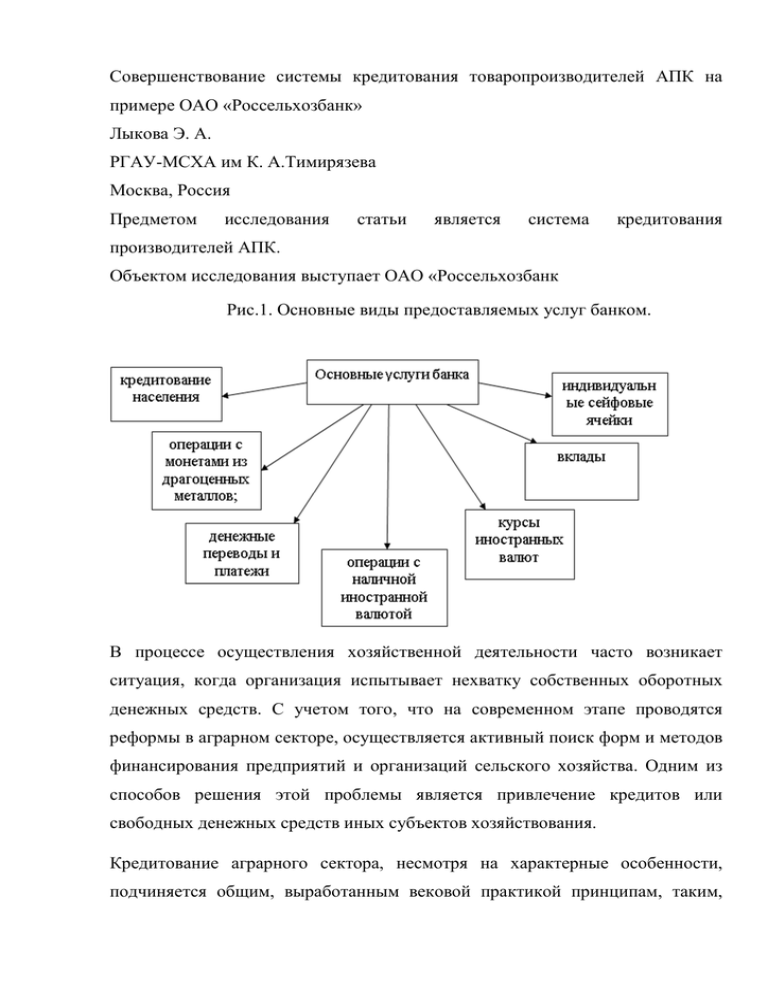

Совершенствование системы кредитования товаропроизводителей АПК на примере ОАО «Россельхозбанк» Лыкова Э. А. РГАУ-МСХА им К. А.Тимирязева Москва, Россия Предметом исследования статьи является система кредитования производителей АПК. Объектом исследования выступает ОАО «Россельхозбанк Рис.1. Основные виды предоставляемых услуг банком. В процессе осуществления хозяйственной деятельности часто возникает ситуация, когда организация испытывает нехватку собственных оборотных денежных средств. С учетом того, что на современном этапе проводятся реформы в аграрном секторе, осуществляется активный поиск форм и методов финансирования предприятий и организаций сельского хозяйства. Одним из способов решения этой проблемы является привлечение кредитов или свободных денежных средств иных субъектов хозяйствования. Кредитование аграрного сектора, несмотря на характерные особенности, подчиняется общим, выработанным вековой практикой принципам, таким, например, как экономичность, эффективность, целенаправленность, платность, срочность, материальная обеспеченность кредита и возвратность. Исходя из вышесказанного, актуальность избранной темы очевидна: в настоящее время кредит - наиболее распространенная форма привлечения заемных средств для нужд организаций. Основным агентом государства по кредитной поддержке агропромышленного сектора был назначен непосредственном участии ОАО созданный «Россельхозбанк», государства. В уставный капитал при банка практически ежегодно перечисляются значительные бюджетные средства для реализации этой цели. ОАО «Российский Сельскохозяйственный банк» («Россельхозбанк») - один из крупнейших банков России, специализирующийся на финансировании предприятий агропромышленного комплекса. 100% акций РСХБ находятся в государственной собственности. В настоящее время ОАО «Россельхозбанк» входит в пятерку крупнейших банков страны по основным показателям деятельности. Расчет основных финансовых показателей банка используются для оценки текущего состояния кредитной организации и прогноза ее развития. С помощью этих показателей можно определять эффективность работы различных отделов, а также банка в целом. Оценка текущего состояния банка и прогноза его развития проводится с использованием финансовых показателей банка. Так же важно изучить все финансовые результаты отчета о прибылях и убытках. Основную прибыль банка составляют процентные доходы от кредитных операций. Динамика процентных доходов банка в целом имеет положительный характер, основной прирост доходов осуществляется за счет ссуд, предоставленных клиентам (некредитным организациям), это объясняется увеличением процентных доходов от кредитования юридических и физических лиц, как следствие проводимой банком политики по расширению объемов кредитования сельхозпроизводителей и жителей сельской местности. Процентные доходы от размещения средств в кредитных организациях имеют неоднородную динамику, но за 2012 год увеличились на 27,7% по сравнению с предыдущим годом. Динамика процентных расходов нельзя назвать стабильной, в ее структуре присутствуют взлеты и падения. Но в целом динамика положительна, то есть за 2012 год процентные расходы увеличились на 34,6% по сравнению с предыдущим годом в основном за счет увеличения доли привлеченных средств, от не кредитных организаций и увеличения выпущенных долговых обязательств. В частности, процентные расходы по привлеченным средствам от некредитных организаций увеличелись по сравнению с 2011 годом на 14,6 млрд. руб (34,4%). Расходы по привлеченным средствам кредитных организаций увеличелись на 5,8 млрд. руб (на 34,6%), больше показателя 2011 года, по выпущенным долговым обязательствам- на 3,2 млрд. рублей (на 35,6%). Прибыль банка нестабильна и в настоящее время имеет отрицательную динамику. По сравнению с 2011 годом она уменьшилась на 58,8%. Это явление можно связать с увеличением процентных и операционных расходов, а так же со вступлением России в ВТО, появлением ограничений, связанным с ним. Для полного финансового анализа важной частью является коэффициентный анализ, а так же соответствие показателей нормативным значениям. Делая вывод из таблицы, в целом ОАО «Россельхозбанк» выполняет все обязательные нормативы за анализируемый период, что говорит о хорошем финансовом положении банка, о минимальных рисках и успешной кредитной политике. Чтобы начать анализ кредитного портфеля, необходимо проанализировать его динамику за три отчетных года. Что именно повлияло на динамику его развития. Динамика роста кредитного портфеля положительна. Вы это можете увидеть в разд материале. На это влияет увеличение клиентской базы ОАО «Россельхозбанк», что приводит к росту выданных банком ссуд. Кредитный портфель банка состоит из ссуд выданных корпоративным клиентам, ссуд выданным коммерческим организациям, а так же физическим лицам. Основным направлением кредитования банка является кредитование корпоративных клиентов, наибольший процент ссуд относится на кредитование отрасли АПК. Наибольшую часть структуры занимает кредитование отрасли АПК 83,1%, остальные отрасли занимают лишь 16,9% от общего числа выданных кредитов. За 2011 год произошло уменьшение доли отрасли АПК на 7,2% по сравнению с 2010 годом и увеличение доли других отраслей на 7,2%. Этот спад можно связать с ухудшением положения отрасли в стране и в мире. Для более детального анализа необходимо проанализировать структуру кредитного портфеля по отраслям АПК. На рисунке видно, что основную долю кредитов занимает смешанное животноводство-растениеводство, животноводство и растениеводство, ввиду того, что банк стал уделять больше внимания именно вышеперечисленным отраслями, а меньшую часть занимает рыболовство и охота Так же необходимо рассмотреть структуру выданных кредитов по заемщикам. На рисунке видно, что основную долю выданных кредитов по отрасли АПК занимают предприятия и организации АПК 87%, Личные подсобные хозяйства 6,1%, Крестьянско-фермерские хозяйства 5,7% и Сельскохозяйственные потребительские кооперативы 1,3% Оценим качество кредитного портфеля ОАО «Россельхозбанк» за 2008-2012 гг. Из таблицы видно, что чистая процентная маржа за 5 лет уменьшилась на 0,14%. Это свидетельствует о том, что уменьшился чистый доход банка от кредитования с учетом потерь по кредитам. Удельный вес кредитных вложений уменьшился, что происходит на фоне роста доли вложений в ценные бумаги. Следовательно, банк снижает свою активность на рынке ссудных капиталов и активизируется на рынке ценных бумаг. Доля просроченных кредитов увеличилась, это говорит о том, что доля проблемных кредитов возросла в отношении всего кредитного портфеля, что свидетельствует о снижении его качества. Коэффициент защищенности кредитного портфеля характеризует защищенность прибыли банка от колебаний в связи с влиянием кредитного риска. За 5 лет коэффициент увеличился на, следовательно, защищенность кредитного портфеля возросла. Коэффициент кредитного опережения показывает, во сколько раз рост остатков ссудной задолженности опережает рост совокупных активов банка. Его динамика за 5 лет показала положительный прирост, следовательно, в банке более активно ведется кредитная деятельность. Степень мобилизации привлеченных средств в кредитные операции увеличилась, это означает, что в кредитных операциях увеличилась доля привлеченных средств. Отслеживание динамики вышеперечисленных показателей позволит менеджменту банка своевременно принимать соответствующие меры. Вывод: Таким образом, финансовое состояние банка зависит от результатов его производственной, коммерческой и финансовой деятельности. В ОАО «Россельхозбанк» производственный и финансовый планы успешно выполняются. Устойчивое финансовое положение оказывает положительное влияние на выполнение производственных планов и обеспечение необходимыми ресурсами. Поэтому финансовая деятельность, как основная часть хозяйственной деятельности, направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнение расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективного его использования. Банк работает с прибылью, организация работы ОАО «Россельхозбанк» поставлена на хорошем уровне, финансовая деятельность предприятия и управление финансовыми ресурсами банка организованы грамотно, ведется ежедневный анализ движения средств на корреспондентском счете, что позволяет в кратчайшие сроки совершать операции по наличным и безналичным расчетам. С начала года Россельхозбанк приступил к финансированию реализации Государственной программы развития сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия на 20132020. В ее рамках Банк планирует увеличить финансирование агропромышленного комплекса страны, в том числе за счет предоставления инвестиционных кредитов на развитие и модернизацию приоритетных подотраслей сельского хозяйства, а также на техническую и технологическую модернизацию АПК. Мы рассмотрим 3 программы предоставления кредита: 1.Программа РСХБ «Кредитование сельскохозяйственных потребительских кооперативов». 2. Программа РСХБ «Кредитование сельскохозяйственных потребительских кооперативов»+ государственная субсидия. 3. Программа Сбербанка «Доверие» Сумма по кредиту составляет 300 000,00 руб, сроком на 12 месяцев под 14% годовых, платеж аннуитетный. Графики выплат по кредиту Из проведенного анализа видно, что намного выгоднее брать кредит в ОАО «Россельхозбанк», а тем более с субсидией. В связи с тем, что Россия вступила в ВТО, необходимо понимать, какие трудности этот шаг принесет сельскому хозяйству. Во-первых, следовало сначала определить сколько нормативных правовых актов потребуется изменить и сколько принять новых после вступления в ВТО. Если посчитать, то это где-то порядка тысячи актов. Во-вторых, в связи с повышением рыночных цен на продовольственные товары и обострением сельскохозяйственных проблем в мировом масштабе возникает необходимость в принятии федерального закона об обеспечении продовольственной безопасности России [33], поскольку в настоящее время импорт сельскохозяйственной продукции предельно высок, составляя 20 процентов в общем объеме рынка. Следовательно, Россия может потерять свою продовольственную безопасность. После вступления товаропроизводителям в ВТО станет отечественным намного сложнее сельскохозяйственным реализовывать свою продукцию. Российский рынок окажется более открытым для импорта, а государство не сможет в полной мере защитить свой внутренний рынок — в Россию хлынет поток дешевой и не всегда качественной продукции по демпинговым ценам. Убытки прогнозируются для свиноводческой отрасли. Как следствие этого предполагаются убытки для производителей зерна. Сельское хозяйство потеряет около 56 миллиардов рублей в год. Следом идет крупный рогатый скот. Из-за сокращения таких хозяйств, производители зерна потеряют около 12 миллиардов рублей в год. Еще более 20 миллиардов они не досчитаются в результате подорожания удобрений. Следовательно, сельское хозяйство России может серьезно пострадать от вступления страны в ВТО, если государство не примет меры по разработке федеральных и региональных программ адаптации отечественного сельского хозяйства к работе в новых условиях. Следует отметить, что вступление России в ВТО существенно изменит структуру государственной поддержки сельского хозяйства. Как известно, способы поддержки сельского хозяйства делятся на меры «желтой» и «зеленой» корзины. Вступив в ВТО, Россия должна сократить меры поддержки именно «желтой» корзины, которые стимулируют сельскохозяйственную деятельность а, значит, создают помехи национальному производству остальных стран-участниц ВТО. Принципиально важной для развития сельского хозяйства является ситуация с кредитованием и достаточностью финансовых ресурсов. В настоящее время кредиты (займы) предоставляются на различные цели, связанные как с производством и реализацией сельскохозяйственной продукции (например, строительство и реконструкция животноводческих комплексов и ферм, приобретение племенных сельскохозяйственных животных), так и направленные на улучшение жизни на селе (приобретение жилья, развитие несельскохозяйственных видов деятельности и др.) Проблемы российских аграриев, связаны с существованием в экономике большого пласта посредников, динамикой тарифов монополий, высокой налоговой нагрузкой. Решение этих проблем компенсировало бы для отрасли АПК риски, связанные со вступлением в ВТО. Учитывая возможности, связанные с этим вступлением, при таком сценарии вхождение России во Всемирную Торговую Организацию могло бы стать для агропрома весомым позитивным фактором развития Между тем, никто не собирается бросать российских сельхозпроизводителей. Государство разработало специальную программу поддержки отрасли. Предполагается, что в результате ее реализации положение вещей не то, что останется прежним, оно улучшится, причем заметно. Министерство сельского хозяйство планирует активно поддерживать малые формы хозяйств. Они, в частности, получат льготные кредиты, льготы на покупку удобрений, семян. Начинающим фермерам резко увеличат размер грантов. Планируется, что в 2013-2020 годах решившим заняться сельским хозяйством будут выплачивать государственный грант в размере полутора миллионов рублей из федерального бюджета. Также предусмотрены выплаты из местных бюджетов, что позволит увеличить сумму гранта начинающим фермерам до двух миллионов рублей. Минсельхоз также увеличил финансирование семейных молочных и мясных ферм, овощеводческих хозяйств. В 2012 году на их развитие в бюджете заложено полтора миллиарда рублей . Дополнительные субсидии в 2012 году от государства получат компании, занимающиеся переработкой мяса свиней и крупного рогатого скота. Деньги пойдут на модернизацию производства, чтобы сделать продукцию отечественных компаний более конкурентоспособной. Предполагается, что ежегодно на модернизацию таких компаний будут направлять по шесть миллиардов рублей. Таким образом, можно сделать вывод, что принципиальных негативных изменений для бизнеса российских сельхозпроизводителей за счёт вступления России в ВТО, не произойдет, если будут приняты все меры по государственной поддержке. Открытие границ для российского АПК является в данном случае инструментом привлечения инвестиций, технологий и фактором расширения рынков сбыта продукции Без развитого сельского хозяйства и прогрессивного АПК – позитивное развитие экономики и повышение благосостояния общества невозможно. Россельхозбанку необходимо : пересмотреть свою политику в сфере стимулирования сбыта с целью распространения среди клиентов сведений о возможности получения кредитов на различные цели и на различных условиях. большое внимание банк должен уделить разработке и совершенствованию комплекса предлагаемых кредитных продуктов, осуществлять постоянную оценку эффективности уже существующих при помощи различных методов исследования внедрять новые банковские продукты, разработанные с учетом особенностей сельскохозяйственного производства В последнее время ОАО «Россельхозбанк» занимается проведением введения мер по расширению кредитной линии для поддержки аграриев, особенно в период проведения сезонных работ. Россельхозбанк совершенствует условия предоставления кредитов на проведение сезонных работ ОАО «Россельхозбанк» запускает новую кредитную Программу для сельхозпроизводителей, ориентированную на проведение сезонных работ. Среди привлекательных условий особо стоит отметить расширение перечня направлений целевого использования кредита с учетом реальных потребностей сельхозпроизводителей. Для наращивания темпов финансирования сезонных работ, Банк сократил срок рассмотрения заявок о предоставлении кредитов, а также предусмотрел возможность использования в качестве залога продукцию будущего урожая. Учитывая важность обеспечения доступными кредитными ресурсами и снижения финансовой нагрузки на сельхозпроизводителей в период проведения сезонных работ, комиссия за выдачу и обслуживание кредитов в рамках новых кредитных продуктов взиматься не будет. Россельхозбанк последовательно проводит комплекс мер по расширению кредитной поддержки аграриев в период проведения сезонных сельскохозяйственных работ. Расширение продуктовой линейки и адаптации ее к различным потребностям клиентов позволит Банку учесть интересы и особенности всех отраслей современного сельского хозяйства Однако, несмотря на столь тщательное регулирование порядка и условий получения субсидированных кредитов, проводимая Россельхозбанком кредитная политика имеет ряд существенных недостатков. Например, при заключении кредитного договора банком не учитываются особенности ведения сельскохозяйственного производства, в частности: сельскохозяйственному товаропроизводителю не предоставляется возможность осуществлять расчёты за кредит в конце года после окончания сельскохозяйственных работ, реализации продукции и получения денежных средств. Важным направлением совершенствования отношений в сфере кредитования сельскохозяйственных товаропроизводителей является развитие системы сельскохозяйственных потребительских кредитных кооперативов. Однако и в этой сфере существует немало проблем, решение которых в рамках Федерального Закона «О сельскохозяйственной кооперации» не представляется возможным. Капиталы сельской кредитной кооперации пока невелики и увеличиваются медленно, им необходима существенная поддержка со стороны государства не только путём предоставления бюджетных средств на формирование их стартового капитала, но и посредством создания условий для гарантированного сбыта сельскохозяйственной продукции, обеспечения кооперативов квалифицированными кадрами и пр. Другим важным по кредитованию организация направлением совершенствования сельскохозяйственных гарантийных фондов, отношений товаропроизводителей формирующихся за является счёт средств региональных бюджетов, основным видом деятельности которых является предоставление поручительств по обязательствам кредитного договора (договора займа, лизинга). Создание таких заинтересованность кредитных организаций сельскохозяйственных товаропроизводителей, так фондов в повышает кредитовании как средства Фонда защищены соответствующей статьёй регионального бюджета. Поэтому предоставление Фондом гарантий обеспечения возврата кредитных ресурсов, полученных сельскохозяйственными товаропроизводителями в коммерческих банках, можно рассматривать в качестве дополнительной меры государственной поддержки. Таким образом, в общем, концептуальном плане в системе мер государственной поддержки сельского хозяйства можно выделить два взаимосвязанных аспекта: внутренний, связанный с вопросами эффективного развития аграрного сектора экономики внутри страны, и внешний, предусматривающий переход к единым правилам торгово-экономических отношений в рамках требований ВТО. При этом на первом месте должно стоять решение внутренних проблем, связанных с оказанием сельскому хозяйству всесторонней помощи посредством реализации различных мер государственной поддержки, обеспечивающих непрерывное развитие сельского хозяйства и существенное улучшение качества жизни на селе. Расчет результата от внедрения предложенных мероприятий в практику кредитования товаропроизводителей АПК Россельхозбанком Если внедрить банковский продукт при котором срок выплат по кредиту может быть отсрочен до получения денежных средств от реализации продукции, при имущественном обеспечении кредита, то это скажется положительно как на самом заемщике, так и на банке, вследствие увеличении числа кредитов. И так назовем наш продукт - кредит «Родной» для животноводческой и птицеводческой отрасли Основными условиями по кредиту будут являться: срок кредита до 1 года; максимальная сумма по кредиту составляет 1000000 млн. руб.; платежи по кредиту могут производиться как ежемесячно, так и после реализации животноводческой и птицеводческой продукции, за каждый просроченный месяц к основной процентной ставке прибавляется 1% от первоначальной суммы задолженности. Требованиями к заемщику являются: отсутствие просроченной задолженности; обеспечением по кредиту является имущество в залог на сумму кредита, наличие фьючерсного договора на реализацию продукции. Заемщик решил взять кредит на 300 000,00 руб. на 12 месяцев под 14% годовых. Аннуитетный платеж. Заемщик удовлетворяет всем нашим требованиям и погашает кредит каждый месяц. Учитывая особенности сельскохозяйственного производства ему может быть не удобно выплачивать деньги таким способом, в конце концов, в связи с сезонностью у производителя может не быть достаточных средств, и ему намного удобнее будет выплатить кредит и проценты по нему после реализации продукции. Для этого и предназначен наш новый кредитный продукт. Проценты по кредиту и сумма основного долга остаются прежними, если заемщик выплачивает сумму ежемесячно, а так же существует возможность отсрочки полной выплаты долга, но и при этом за каждый просроченный месяц начисляется 1% от первоначальной суммы долга. Таким образом, за отсрочку платежа по данному кредиту заемщик еще должен заплатить сверх основного долга и процентов, 36000 рублей. Это позволит расширить клиентскую базу банка, увеличить долю животноводческой и птицеводческой отрасли в структуре кредитного портфеля ОАО «Россельхозбанк» Для нового продукта/услуги необходимы маркетинговые материалы, которые смогут донести его основные конкурентные преимущества, вызвать интерес и необходимость в приобретении у потенциальных клиентов. Большое значение имеет тщательно продуманная и качественно проведенная рекламная кампания. Она может в себя включать следующие мероприятия: • рассылка клиентам банка информационных писем курьерской и электронной почтой; • приглашение клиентов «с улицы»; • наружная реклама; • специальное оформление банковских офисов и точек продаж; • реклама в СМИ. А так же можете просмотреть Доходы банка от внедрения кредита «Родной» Таким образом, при условии выдачи 100 подобных кредитов, прибыль ОАО «Россельхозбанк» составляет 4558362 млн. руб., то есть доходы превышают расходы в несколько раз. Если учесть тот факт, что в банке выдается множество кредитов и на суммы большие, чем в данном примере, можно с уверенностью сказать, что проект не только окупается, но и приносит прибыль. Таким образом, можно сделать вывод о целесообразности внедрения данного кредитного продукта. И так делая вывод, можно сказать, что внедрение нашего кредита хоть и не решить всех проблем в данной отрасли, но в любом случае поможет сделать проще жизнь товаропроизводителей АПК и увеличит прибыль банку.