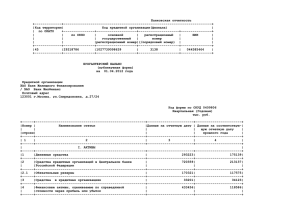

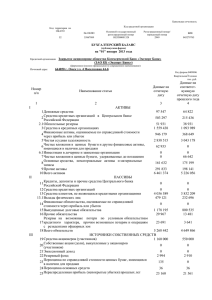

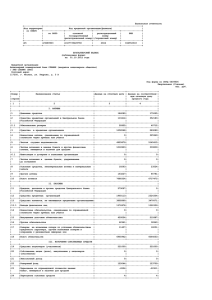

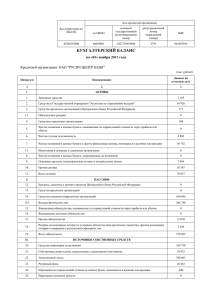

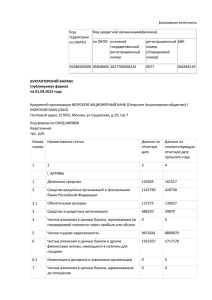

годовой отчет - Народный Банк Казахстана

реклама