венчурное финансирование инвестиционных проектов в

advertisement

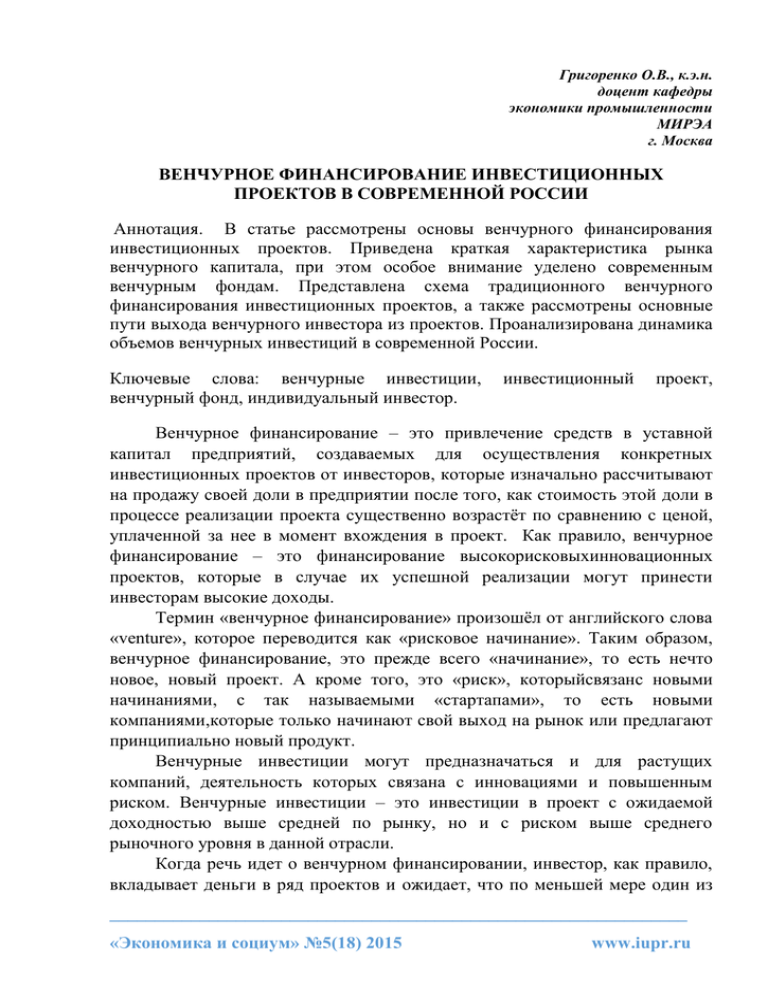

Григоренко О.В., к.э.н. доцент кафедры экономики промышленности МИРЭА г. Москва ВЕНЧУРНОЕ ФИНАНСИРОВАНИЕ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ В СОВРЕМЕННОЙ РОССИИ Аннотация. В статье рассмотрены основы венчурного финансирования инвестиционных проектов. Приведена краткая характеристика рынка венчурного капитала, при этом особое внимание уделено современным венчурным фондам. Представлена схема традиционного венчурного финансирования инвестиционных проектов, а также рассмотрены основные пути выхода венчурного инвестора из проектов. Проанализирована динамика объемов венчурных инвестиций в современной России. Ключевые слова: венчурные инвестиции, венчурный фонд, индивидуальный инвестор. инвестиционный проект, Венчурное финансирование – это привлечение средств в уставной капитал предприятий, создаваемых для осуществления конкретных инвестиционных проектов от инвесторов, которые изначально рассчитывают на продажу своей доли в предприятии после того, как стоимость этой доли в процессе реализации проекта существенно возрастёт по сравнению с ценой, уплаченной за нее в момент вхождения в проект. Как правило, венчурное финансирование – это финансирование высокорисковыхинновационных проектов, которые в случае их успешной реализации могут принести инвесторам высокие доходы. Термин «венчурное финансирование» произошёл от английского слова «venture», которое переводится как «рисковое начинание». Таким образом, венчурное финансирование, это прежде всего «начинание», то есть нечто новое, новый проект. А кроме того, это «риск», которыйсвязанс новыми начинаниями, с так называемыми «стартапами», то есть новыми компаниями,которые только начинают свой выход на рынок или предлагают принципиально новый продукт. Венчурные инвестиции могут предназначаться и для растущих компаний, деятельность которых связана с инновациями и повышенным риском. Венчурные инвестиции – это инвестиции в проект с ожидаемой доходностью выше средней по рынку, но и с риском выше среднего рыночного уровня в данной отрасли. Когда речь идет о венчурном финансировании, инвестор, как правило, вкладывает деньги в ряд проектов и ожидает, что по меньшей мере один из ________________________________________________________________ «Экономика и социум» №5(18) 2015 www.iupr.ru них «выстрелит» и покроет первоначальные вложения в целый ряд проектов. Другими словами, венчурный инвестор ожидает, что 1 рубль, вложенный в успешный проект, окупит 10 рублей, вложенных в проекты, которые не «выстрели». Однако, вовсе не означает, что венчурный инвестор, участвуя вфинансировании венчурного проекта,полагается исключительно на удачу. Прежде чем инвестировать средства, проводится тщательный анализ рынка и тенденций, а также оценка денежных оттоков и притоков по всему проекту. Также, как и в случае финансирования любого инвестиционного проекта, проводится расчет основных показателей эффективности инвестиций, таких как NPV (чистый приведенный доход), IRR (внутренняя норма рентабельности), PI(индекс доходности), DPP(дисконтированный срок окупаемости проекта), а также производится расчет годовой рентабельности проекта. Рынок венчурного капитала состоит из 2-х секторов: из венчурных фондов и индивидуальных инвесторов (Рис.1). Рынок венчурного капитала Венчурные фонды Индивидуальные инвесторы "Бизнес-ангелы" Рис. 1 Рынок венчурного капитала. Венчурный фонд – это коллективный механизм инвестирования – общий инвестиционный фонд, который создается для диверсификации рисков инвесторов путем создания портфеля инвестиционных проектов. Участие в венчурном фонде позволяет инвесторам получать доходы выше средних по рынку при этом снижая риски потери капитала. Инвесторов, которые вкладывают свои средства в проект напрямую, называют «бизнес-ангелами». Как правило, это уже состоявшиеся, успешные предприниматели или инвесторы, которые желают и могут себе позволить идти на повышенный риск, вкладывая деньги во что-то новое и, на их взгляд, интересное и перспективное. В ________________________________________________________________ «Экономика и социум» №5(18) 2015 www.iupr.ru Дальнейший рост оценочной рыночной стоимости бизнеса 5 этап Проведение закрытого выпуска акций или облигаций 4 этап Постепенное наращивание стоимости компании 3 этап Вложение средств в уставной капитал закрытой компании 2 этап 1 этап те «стартапы», которые, возможно, обеспечат доходность выше, чем в среднем по рынку. Как правило, банковские кредиты недоступны для большинства «стартапов». В связи с повышенным риском «в игру» вступают венчурные фонды и бизнес-ангелы, которые готовы финансировать новые или растущие компании, деятельность которых связана с воплощением результатов научных и инженерных разработок в реальную жизнь, а также связана с новыми технологиями или услугами, которые могут быть востребованы рынком. Схема традиционного венчурного финансирования инвестиционных проектов представлена на Рис. 2. IPO (размещение акций компании на фондовой бирже) Рис.2. Схема традиционного венчурного финансирования инвестиционных проектов На начальном этапе венчурный инвестор вкладывает деньги в закрытую компанию, которая создается специально для реализации запланированного инновационного проекта. За взнос в уставной капитал компании, осуществляющей инвестиционный проект, венчурному инвестору предлагается приобрести существенную долю в ней (обычно 40—50% уставного капитала). Это происходит либо на этапе основания компании и в этом случае венчурный инвестор выступает её соучредителем, либо, когда компания уже функционирует и тогда для венчурного инвестора по закрытой подписке выпускаются дополнительные акции. Денежный (иногда имущественный взнос), внесенный инвестором в уставной капитал, и является венчурным финансированием проекта. Еще одно из существенных отличий венчурного инвестиционного проекта от прочих инвестиционных проектов в том, ________________________________________________________________ «Экономика и социум» №5(18) 2015 www.iupr.ru что венчурный инвестор вкладывает в проект не только капитал, но и связи, контакты, помогает разрабатывать стратегию предприятия, а также делится своим практическим опытом ведения бизнеса и своими знаниями. Венчурный инвестор, таким образом, ожидает большую скорость развития «стартапа» и быстрый возврат инвестиций. В процессе внедрения новых разработок, в ходе реализации замыслов, предприятие шаг за шагом наращивает свою стоимость. Предприятие может провести закрытый выпуск акций или облигаций для того, чтобы привлечь дополнительные средства для дальнейшей реализации и развития проекта. Увеличивая свой капитал, предприятие может быть преобразовано в акционерное общество. При желании, оно может разместить свои акции на фондовом рынке (провести IPO). Это даст возможность предприятию привлечь дополнительное финансирование в свой проект путем продажи ценных бумаг акционерного общества на фондовой бирже. Отличительным признаком венчурного финансирования также является изначальное намерение инвестора через достаточно строго планируемое время с выгодой выйти из проекта. Существуют несколько вариантов выхода из инвестиционного проекта для венчурного инвестора. Одним из них является продажа акций инвестора на фондовом рынке. Другим вариантом выхода из проекта, который не предусматривает IPO, является продажа венчурным инвестором своего пакета акцийв закрытой компании другому стратегическому инвестору. Третьим вариантом выхода венчурного инвестора из бизнеса может быть продажа его акций менеджерам компании. Также сама компания, в которой венчурный инвестор принимал долевое участие, может выкупить принадлежащий инвестору пакет акций. Такой вариант как бы предполагает «погашение» акций венчурного инвестора с соответствующим уменьшением уставного капитала компании.Основные варианты выхода венчурного инвестора из проекта представлены на Рис.3. ________________________________________________________________ «Экономика и социум» №5(18) 2015 www.iupr.ru Продажа пакета акций ВИ постороннему стратегическому инвестору Не предполагает IPO (компания остается непубличной) Продажа пакета акций ВИ менеджерам компании, реализующей проект Выкуп пакета акций ВИ самой компанией, т.е. "списание" акций ВИ с уменьшением уставного капитала Выход венчурного инвестора (ВИ) из проекта Продажа акций ВИ на фондовом рынке Предполагает IPO (компания становится публичной) Продажа финансовому инвестору Рис. 3. Основные пути выхода венчурного инвестора из проекта. В России в 2014 году основном способом выхода инвесторов из венчурных фондов являлась продажа акций инвестора на фондовом рынке и продажа финансовому инвестору (42% выходов), однако, данному способу ненамного уступила продажа доли стороннему стратегическому инвестору (39% выходов). Стабильным из года в год остается число выходов из венчурных фондов через продажу доли инвестора менеджерам компании (14% выходов). Ровно в 2 раза выросло количество выходов через списание, т.е. выкуп пакета акций венчурного инвестора самой компанией с пропорциональным уменьшением уставного капитала компании. ________________________________________________________________ «Экономика и социум» №5(18) 2015 www.iupr.ru Продажа стратегическому инвестиру 5% 39% 42% Продажа менеджерам компании Продажа акций на фондовом рынке, продажа финансовому инвестору Списание 14% Рис. 3 Способы выхода инвесторов из венчурных фондов (Россия, 2014 г.) В 2014 году на рынке венчурных инвестиций наблюдался спад по сравнению с 2013 годом. Совокупный объем осуществленных инвестиций достиг лишь 44% от уровня предыдущего года. Объем инвестиций с участием зарубежных фондов достиг лишь 42% от уровня 2013 года. Положительным моментом можно считать то, что количество реализованных венчурных проектов выросло на 3% к 2013 году и составило 233 проекта. Также эксперты отмечают повышение общего уровня предлагаемых к реализации проектов (количество негативных отзывов снизилось на 20% по сравнению с отзывами пятилетней давности). Также необходимо отметить, что по отраслевой направленности венчурных инвестиций в России в 2015 году продолжает превалировать сектор информационно-коммуникационных технологий (ИКТ). Доля данного сектора составила в 2014 году свыше 70% совокупного объема инвестиций (доля сектора ИКТ в 2013 году была на уровне 65%). В числе других отраслей, вызвавших интерес венчурных инвесторов – финансовый сектор, энергетика, медицина, сельское хозяйство, транспорт (без явного второго места как по количеству, так и по объему инвестиций). Что касается распределения венчурных инвестиций по регионам, по-прежнему, наблюдается концентрация инвестиционной активности в Центральном Федеральном округе (94% общего объема инвестиций и ________________________________________________________________ «Экономика и социум» №5(18) 2015 www.iupr.ru 72% от количества венчурных инвестиционных проектов). Второе место по количеству осуществленных инвестиционных проектов стабильно с 2012 года удерживает Приволжский Федеральный округ, а по объему инвестиций на втором месте после Центрального ФО расположился Северо-Западный ФО. Анализируя инвестиции венчурных российских фондов за рубеж, можно отметить, что несмотря на все трудности, с которыми пришлось столкнуться венчурным фондам в последнее время, несмотря на негативный экономический фон как на внутреннем, так и на внешнем рынках, снижение инвестиционной активности российских венчурных фондов в осуществлении инвестиций в зарубежные компании не наблюдалось. Так, по сравнению с 2013 годом, в 2014 году количество инвестиционных проектов в зарубежные компании-реципиенты выросло почти в 2 раза, а совокупный объем инвестиций вырос практически в 3 раза. На зарубежном рынке инвестиций по-прежнему наибольший интерес (как и на внутреннем рынке) вызывают компании сектора информационно-коммуникационных технологий (почти 80% от всех венчурных инвестиционных проектов, реализуемых за рубежом). Что касается географии компаний-реципиентов, то и здесь мало что меняется из года в год. Лидерами по предпочтению инвесторов остаются Германия, США, Израиль (более половины всех венчурных инвестиционных проектов приходится на эти страны). В заключении хочется отметить, что, несмотря на некоторые негативные моменты, в России существуют достаточно широкие перспективы для развития венчурного финансирования. Главным образом, это связано с наличием платежеспособного спроса в высокотехнологичных товарах и услугах, который не может быть полностью удовлетворен за счет импорта. Если освоить выпуск импортозамещающих товаров сне только сболее низкой ценой, но с приемлемым качеством, то быстрый коммерческий успех очень вероятен. Перспективы венчурного инвестирования в России связаны также с тем, что инвесторы опасаются реализовывать долгосрочные инвестиционные проекты в Российской Федерации из-за нестабильного инвестиционного климата и высоких страновых рисков, поэтому краткосрочные и среднесрочные венчурные проекты могут быть достаточно привлекательными, в том числе и для иностранных инвесторов. Использованные источники: ________________________________________________________________ «Экономика и социум» №5(18) 2015 www.iupr.ru 1. В.В. Ковалев, В.В. Иванов, В.А. Лялин. Инвестиции: учебник для бакалавров. М: Проспект, 2015 г. 2. А.Ю. Андрианов, С.В. Валдайцев. Инвестиции в вопросах и ответах. Учебное пособие. М: Проспект, 2015 г. 3. Аналитические сборники Российской ассоциации венчурного инвестирования. www.rvca.ru/rus/resource/library/rvcayearbook/#download. ________________________________________________________________ «Экономика и социум» №5(18) 2015 www.iupr.ru