Экономика риска для политологов. (отрывки из курса)

реклама

Экономика риска для политологов.

(отрывки из курса)

К.И.Сонин (РЭШ), И.А.Хованская (ВШЭ)

февраль-июнь 2009

1

Введение

О риске можно говорить тогда, когда мы сталкиваемся с какой-то неопределённостью. Сегодня мы не знаем наверняка, будет завтра дождь или хорошая погода. Выезжая из дому

на машине, мы не знаем, не попадём ли мы в аварию, столкнувшись с какой-то другой машиной. Если нам принадлежат какие-то активы - акции, облигации, недвижимость, мы не

можем точно знать, насколько изменится их ценность в будущем. Наконец, разрабатывая

бизнес-план, мы не знаем, какой окажется на следующий год инфляция и какую политику

будет проводить правительство.

Во всех этих случаях можно говорить о риске.

Почему вероятность?

Чтобы принимать решения в условиях неопределённости, нужен какой-то способ думать

про это неопределённость. Мы будем считать, что у каждого события, которое произойдёт

в будущем, есть какая-то вероятность, число между 0 и 1. Сумма чисел для всех возможных

событий равна 1. Раздел математики, который занимается свойствами случайных событий,

называется теорией вероятности. В лекции ?? кратко изложены основы теории вероятности,

без которых невозможно говорить о риске.

Почему полезность?

Каждое принятое решение связано с выбором. Проще всего думать про выбор так: есть

несколько возможных альтернатив и каждая из них приносит какую-то полезность. Человек, принимающий решение, выбирает ту альтернативу, полезность от которой больше.

1

Конечно, это сильное упрощение реальности, но невозможно обсуждать сложные ситуации, пока мы не научимся обсуждать простые. Тем, как устроен рациональный выбор, занимается микроэкономика. В лекции 6 рассказываются необходимые микроэкономические

понятия.

Почему финансовые рынки?

Лучше всего изучать свойства рискованных решений на финансовых рынках. Дело не только в важности этих рынков для экономической деятельности и объёмах информации, доступной для изучения.

Цена - самый простой индикатор о принимаемых решениях.

В идеале нужно было бы предполагать знакомство с основами финансов. Однако это

необязательно: все специальные термины (акции

План курса

• Арбитраж - в какой ситуации можно извлечь прибыль без риска

• Рынок политических прогнозов - как устроен простейший рынок, на котором торгуется мнение разных людей о будущих событиях

• Финансовый рынок - что такое акции, облигации и цены на финансовом рынке

• Вероятность - краткие сведения из теории вероятностей

• Теория ожидаемой полезности - микроэкономический минимум

• Принятие финансовых решений

2

Арбитраж

Обсуждение риска лучше всего начать с разговора о ситуациях, когда можно говорить об

отсутствии риска, не упоминая о вероятностях событий. Важно, что будущее неопределённо

в том смысле, что есть несколько возможных исходов (состояний мира) в этом будущем.

Позже мы будем говорить о том, что любой экономический субъект, думая о будущем,

присваивает возможным исходам вероятности и, соответственно, можно говорить об ожидаемых результатах.

2

Эта лекция начинается с конкретного примера ситуации, в которой возможно извлечение прибыли без риска - ставок на исход спортивного события. Несмотря на то, что это

пример может показаться искусственным, именно он является ключом к пониманию реального устройства и многомиллиардного букмекерского бизнеса, и триллионных финансовых

рынков. Дело в том, что практически любой финансовый инструмент является, по существу, спором о том, что произойдёт в будущем. Изучая самые простые споры - когда речь

идёт об одном из двух возможных событий, мы увидим самые существенные структурные

свойства финансовых инструментов.

2.1

Что такое арбитраж?

Арбитражем называют операцию, которая приносит безрисковую прибыль. Иными словами, во всех возможных ситуациях тот субъект, который осуществил операцию арбитража,

остаётся в плюсе.

2.2

Пример арбитража: ставки в букмекерских конторах

Представьте, что должен состояться соревнование между A и B и два разных человека

предлагают вам поспорить о том, кто выигрывает.

Первый предлагает спор 1 : a на победу A : если вы ставите x рублей, то получаете ax

рублей в случае победы A и отдаёте свои деньги (то есть получаете "−x"), если выигрывает

B.

Второй предлагает спор 1 : b на победу B : если вы ставите y рублей, то получаете by

рублей в случае победы B и отдаёте свои деньги (то есть получаете "−y"), если выигрывает

B.

Предположим, что у вас есть один рубль, который вы хотите разделить между двумя

спорщиками, и пусть x - количество денег, которые вы думаете поставить на победу A.

В итоге, если победит , вы получаете ax − (1 − x). Если победит B, вы получаете b(1 −

x) − x.

Чтобы была возможность арбитража, нужно чтобы вы выигрывали в обоих случаях.

Иными словами, должно найтись такое число , 0 ≤ x ≤ 1, чтобы выполнялись оба неравенства:

ax − (1 − x) ≥ 0,

b(1 − x) − x ≥ 0.

3

Если переписать эту систему неравенств, можно получить

1

x ≥ 1+a

,

x≤1−

1

1+b .

Такое число x cуществует тогда и только тогда, когда

1

1

+

≤ 1.

1+a 1+b

Что сразу бросается в глаза? Например, то, что если и a, и b больше 1 - например, первый

спорщик предлагает вам поставить 2 к 3 на “Спартак”, а второй - 5 к 7 - на "Торпедо то вы

всегда можете выбрать x, часть своих денег, которые вы хотите поставить на A ("Спартак"),

таким образом, что получите прибыль в любом случае.

Более того, может случиться так, что оба ваши друга ставят на победу одного и того

же соперника, но, поскольку они в разной степени верят в его победу, можно получить

безрисковую прибыль.

Пример 1 Предположим, что один ваш друг считает, что шанс победы "Спартака"5 к

1, а другой − 3 к 1. (В наших обозначениях a = 5, b = 1/3).

1

1

1

11

1

+

=

+

=

< 1.

1+a 1+b

1 + 5 1 + 1/3

12

Если использовать x =

1

5

в споре с первым, а оставшиеся

5

6

- в споре со вторым, то

выигрыш составит

ax − (1 − x) = 5 ·

1 5

1

− = >0

5 6

6

в случае победы A, и

b(1 − x) − x =

1 5 1

7

· − =

>0

3 6 5

90

в случае победы B.

И ещё один важный случай. Пусть вам предлагают спор 1 : a на победу A и есть возможность поспорить предлагает спор 1 : 1 на победу B. Чтобы получить безрисковую прибыль

нужно чтобы выполнялось условие

1

1

≤ .

1+a

2

Это то же самое, что требовать, чтобы a ≥ 1.

Замечание 1 Мы всё время вели речь о разделе бюджета в 1 рубль, часть x которого шла

на спор с первым другом, а 1−x - на спор со вторым. Бюджет может быть произвольным:

в этом случае x, который мы подсчитывали, - это доля бюджета, идущая на спор с

первым другом.

4

Замечание 2 Если параметры задачи a и b удовлетворяют условию

1

1+a

+

1

1+b

< 1, то

есть арбитраж возможен, то способов произвести его - много, поскольку существует

много x, удовлетворяющих условиям. Не имея дополнительной информации о целях того,

кто занимается арбитражём, нельзя сказать, какой конкретный x, из тех, что удовлетворяют условиям задачи, будет выбран.

Практическое следствие состоит в том, что если в городе есть несколько букмекерских

контор (мест, где принимаются ставки на исход матчей - например, спортивных), то вам

никогда не встретится двух контор, в которых большие ставки будут сделаны на разные

команды в паре. (Это один из результатов применения условия отсутствия арбитража.)

2.3

Ценообразование с помощью арбитража, простой пример

Если бы был возможен арбитраж, связанный с каким-то активом, то цена на этот актив

не была бы равновесной, то есть были бы желающие его и купить, и продать. Это простое

соображение позволяет получать цены для производных ценных бумаг.

У нас есть какой-то актив - акция, например. Сегодняшняя цена - 100 рублей. Известно,

что через месяц акция будет стоить либо 200 рублей, либо 50, однако мы ничего не знаем

о том, с какой вероятностью это произойдёт.

Мы хотим сегодня выпустить опцион - бумагу, дающую право купить акцию через месяц

по цене в 150 рублей за акцию. Этот опцион окажется выгодным приобретением (и его будет

можно исполнить с выгодой), если цена будет 200 (200 − 150 > 0) и невыгодным, если 50

(в этом случае его исполнять не стоит).

Вопрос: по какой цене мы будем продавать этот опцион?

Посмотрим на дело с точки зрения инвестора. Он может купить y опционов по цене

. Кроме того, он может купить, по сегодняшней цене в 100, x акций. Будем считать, для

простоты, что числа x и y могут быть как положительными, так и отрицательными. Отрицательное количество какого-то купленного актива (в данном случае - акций или опционов)

означает просто, что инвестор этот актив продаёт, а не покупает.

Портфель активов в x акций и y опционов обойдётся инвестору в 100x + cy. Через

месяц стоимость портфеля будет равна либо 200x + 50y (если акции подорожали и, значит,

исполнение опциона оказалось выгодным), либо 50x.

Допустим, инвестор хочет сделать так, чтобы его портфель стоил в точности одно и то

5

же в обоих случаях. Для этого ему нужно выбрать x и y так, чтобы

200x + 50y = 50x,

или, что эквивалентно,

y = −3x.

Отсюда уже следует важный вывод: если инвестор покупает акции, то он будет продавать

опционы, и наоборот.

Чтобы определить цену на опцион нам теперь нужно сделать ещё одно предположение.

Есть банк, который берёт и выдаёт деньги по ставке r. Если стоимость выбранного инвестором портфеля (100x + cy) больше нуля, то он занимает деньги в банки (и должен отдать

1 + r рублей за каждый взятый рубль через месяц). Если же стоимость меньше нуля, то он,

наоборот, кладёт деньги, полученные от продажи, в банк (и получит 1 + r рубль на каждый

положенный в банк рубль через месяц).

Выигрыш от всей операции для инвестора выглядит так:

R = 50x − (100x + cy) (1 + r)

1

50 .

= (1 + r)x 3c − 100 +

1+r

Нам (продавцам опциона) нужно выбрать цену так, чтобы инвестор не мог получить безрисковую прибыль R > 0. Если 3c − 100 +

1

1+r 50

> 0, то инвестор купит акции (x > 0),

продаст опционы в количестве y = −3x и получит R > 0. Если 3c − 100 +

1

1+r 50

< 0, то

инвестор может продать акции, (x < 0), купить опционы в количестве y = −3x и снова получить R > 0. Единственная возможность не дать ему возможности получить безрисковую

прибыль, это установить цену c так, чтобы 3c − 100 +

1

c =

3

∗

3

3.1

1

1+r 50

= 0, то есть

1

100 −

50 .

1+r

Рынок политических прогнозов

Рынок прогнозов

Сайты Intrade.com и Tradesports.com, на которых можно торговать предсказаниями не только на общенациональные исходы избирательных кампаний, но и на исходы выборов в каждом отдельном округе, находятся за пределами США. Единственный в Америке рынок,

где можно торговать политическими прогнозами, — это знаменитый IEM, Электронный

6

рынок штата Айова, который поддерживается местным университетом. В отличие от рынков ценных бумаг он не регулируется, объем ставок, которые может делать один участник,

ограничен $500, а университет не получает никакой прибыли, кроме бесценного материала

о поведении участников на рынке. Точность предсказаний этого рынка довольно высока:

он существует всего 18 лет, но на выборах президента США рыночная цена, сложившаяся

на IEM, в трех случаях из четырех точнее предсказывала итоговый расклад голосов, чем

наиболее совершенные опросы общественного мнения.

3.2

Устройство рынка

Как торгуют предсказаниями? Можно выставить на продажу обязательство заплатить $1 в

случае, скажем, победы демократов на выборах в конгресс. Если при этом назначить цену за

обязательство в $0,43, то она будет означать, что продавец оценивает вероятность события,

в случае которого обязательство придется исполнять, как раз в 43%. Точнее, продавцу имеет

смысл назначать цену чуть выше той вероятности, с которой, как он считает, ему придется

выплачивать $1. Иначе получится, что его ожидаемый доход, то есть доход с учетом той

вероятности, на которую он опирается в расчетах, будет нулевым или отрицательным.

Каждый, кто считает эту оценку необоснованно заниженной, полагая, что вероятность

победы демократов составляет, скажем, 57%, захочет, конечно, купить обязательство, продающееся за $0,43. С вероятностью 57%, думает он, я получу $1, то есть мой ожидаемый

доход от владения этим обязательством — $0,57. С учётом того, что сейчас придётся заплатить $0,43, ожидаемая прибыль составляет $0,14.

Владельцы площадки выбирают события, на которые делаются ставки, и объявляют

возможные исходы («демократы выиграли», «республиканцы выиграли», «ничья»). Они не

участвуют в торговле: прибыль получается из маленькой комиссии, которую платят участники каждой сделки. Рынки могут различаться несущественными деталями: например, на

Iowa Electronic Markets (IEM) единица расчета — обязательство выплатить $1, а на Intrade

— обязательство выплатить $10 (равны 100 базисным пунктам). Суть, впрочем, одна. Цена

— это вероятность наступления события, с точки зрения того, кто продаёт контракт.

7

3.3

Эффективность рыночного прогноза

Замечательное свойство рынка политических прорицаний состоит в том, что он очень эффективен. Цены на торгующиеся на этом рынке объекты действительно многое рассказывают о будущем. Начиная с далекого 1880-го и до 1944-го, когда торги политическими

пророчествами временно запретили в угаре борьбы с азартными играми, в Нью-Йорке можно было делать ставки на то, кто из кандидатов в президенты наберет наибольшее число

голосов. И только один раз рыночный прогноз — цена, складывавшаяся на рынке, — неправильно предсказал исход. Тогда, в 1916 г., после закрытия избирательных участков казалось, что президент-демократ Вудро Вильсон проиграл республиканцу Чарльзу Хьюзу, но

к утру оказалось, что исход дела в пользу Вильсона решили 3773 голоса в Калифорнии и

54 — в Нью-Гемпшире.

Поль Роде и Колеман Струмпф из Университета Северной Каролины в Чепел-Хилле

изучили попытки манипуляций рынками предсказаний за 130 лет их существования. В начале XX в. рынок был устроен несколько по-другому: например, значительная часть ставок

делалась в открытую. Газеты публиковали многочисленные списки людей, поставивших на

ту или иную партию. Делая публичную ставку на кандидата своей партии, известный политик или бизнесмен не столько выражал лояльность, сколько публично принимал на себя

обязательство приложить усилия для победы своего кандидата. Удивительно, но и в этот

период рынки хорошо предсказывали результаты выборов: даже ставки, сделанные из соображений лояльности, выявляют некоторую информацию.

Роде и Струмпф проделали гигантскую работу. Требовалось, например, изучить выпуски ведущих ежедневных газет, чтобы определить, является ли резкое изменение цены по

сравнению с предыдущим днем результатом каких-то реальных изменений или спекулятивной атакой. Выявив эпизоды, которые современники считали подозрительными, экономисты анализировали, насколько быстро рынок возвращался к цене, сложившейся до попыт-

8

ки манипуляции. Оказалось, довольно быстро: в течение дня цена приходила к прежнему

уровню. Примерно те же результаты дали эксперименты, проводившиеся с помощью IEM:

там ученые смотрели, как участники рынка реагируют на спекулятивную атаку — разовую

скупку или продажу множества контрактов по фиксированным ценам. Несмотря на то что

временной интервал, внутри которого время атаки выбиралось случайным образом, приходился на ночное время, рынок восстанавливался очень быстро — в течение нескольких

часов.

Рынок политических прогнозов - не единственный способ получения прогнозов о политических событиях с помощью рынков. Есть рынки, которые не имеют прямого отношения

к политике и тем не менее быстрее отражают информацию о будущих политических событиях. Американские экономисты Эрик Сноуберг, Джастин Волферс и Эрик Зицевиц проверили, как вели себя американские рынки акций и облигаций в день президентских выборов

в 2004 г. Результаты экзитполов, становившиеся доступными широкой публике по ходу голосования, около трех часов дня указывали, что Керри побеждает, но уже к семи вечера

победа Буша была почти очевидна. Смысл анализа состоял в том, что рынкам не все равно,

кто победит на выборах, и этот эффект находит отражение в ценах. Например, от Буша

ожидали, что его политика будет более выгодной держателям акций, чем политика Керри,

и поэтому изменение результатов экзитполов (политической информации) отражалось на

ценах акций.

3.4

Покупка контракта на intrade.com и спор в привычных теминах

Как описать покупку или продажу контроакта на intrade.com в терминах спора, описанного

на прошлой лекции?

Итак, покупая контракт "на событие A мы "ставим" цену контракта c на это событие:

если событие A произойдёт, эти деньги вернутся к нам (в составе тех 100, которые мы

получим в случае выигрыша), а если нет, то они достанутся продавцу контракта. Сколько

же ставит продавец контракта? Посмотрим, что он потеряет в случае своего поражения, т.е.

если событие A произойдёт. Наши c достанутся ему в любом случае, при покупке контракта,

однако ему придётся заплатить нам 100, т.е. его потери составляют (100 − ). Значит, он

поставил (100 − ) на то, что событие A не произойдёт. Ту же сумму мы и выигрываем. Итак,

покупка контракта за цену на событие A эквивалентно спору со ставкой c против ставки

противника 100 − ,или, аналогично поставить 1 против

100−c

c .

Скажем, покупка контракта

за 50 соответсвует спору 1 : 1. Продажа контракта по цене c означает в споре на то, что

9

событие A не произойдёт поставить 1 против

c

100−c

Какие контракты выгодно заключать человеку, который считает, что вероятность события A равна p?

Рассмотрим возможности:

а) Купить контракт за цену c1 на то, что А произойдёт

б) Продать контракт за цену c2 на то, что А произойдёт

При каких c1 и c2 нам выгодны какие действия?

Покупая конракт за цену c1 на то, что А произойдёт, мы тратим c1 денег. Получим

же мы от этой сделки 100 с вероянтностью p и ничего с вероятностью (1 − p) , т.е. наше

ожидание от сделки составляет 100p. Сделка кажется нам выигрышной, если наши траты

меньше наших ожиданий, т.е. c1 < 100p.

Продавая контракт за цену c2 на то, что А произойдёт мы получаем c2 , однако с вероятностью p мы потеряем 100. Нам будет выгодна сделка, если ожидаемые потери не будут

ниже тех денег, что мы получили, т.е. c2 > 100p.

Для того, чтобы контракты на то, что событие А произойдёт произойдёт покупались и

продавались, нужно чтобы у людей были разные представления о вероятности события А.

Что значит в этом случае арбитраж, безрисковая выгода?

Для того, чтобы была возможность арбитража, нужно иметь купить контракт на событие A по некоторой цене

1

и продать по некоторой цене 2 . Купить контракт по цене

1

означает участие в споре 1 против 100−c

c1 , продать

c2

100−c1

c2

× 100−c

<

100−c2 . Арбитраж возможен, если

c1

2

(100−c1 )c2

c1 (100−c2 ) < 1

1

контракт означает поставить 1 против

1, т.е.

100c2 − c1 c2 < 100c1 − c1 c2

100c2 < 100c1

c2 < c1

Это значит, что арбитраж здесь возможен, тогда и только тогда, когда есть возможность

продать контракт дороже, чем купить.

3.5

Как рынок "прогнозирует"события

Возможность заработать на эксклюзивной информации побуждает инсайдеров использовать ее, и постепенно вся информация учитывается в цене. Если выставленная кем-то цена

слишком высока по сравнению с оценкой вероятности события, которая основана на общедоступной информации, то участники рынка могут заработать, заключив контракт с тем,

10

кто так неосторожен или слишком оптимистичен.

Рассмотрим простой пример, в котором люди, используя частную информацию, могут

переоценивать шансы на то или иное событие.

Пусть есть две урны с шарами, в первой 1 белый шар и 9 чёрных, во второй 5 белых

и 5 чёрных шаров. Одну из этих урн принесли в комнату, какую именно не видно, именно

о том, которая из урн в комнате и идёт первый спор, люди готовы делать ставки. Итак, у

нас есть два человека: I и II. Пока никто из них не обладает дополнительной информацией,

оба человека считают, что веротяность того, что в комнате первая урна равна 12 , а значит,

покупать и продавать друг другу контракты они не будут: покупать конракт осмысленно

по цене нище 50, а продавать по цене выше 50.

Пусть человеку I удалось сделать пробу: вытащить наудачу шар из урны и посмотреть

его цвет. Как это изменит его представление о том, какая урна в комнате?

Итак, пусть гипотеза H1 - в комнате первая урна, гипотеза H2 - в комнате вторая урна,

событие A - вытащеный из урны шар оказался белым, событие B - вытащеный из урны

шар оказался чёрным. Тогда нам известны следующие веротяности:

p(H1 ) = p(H2 ) =

p(A|H1 ) =

p(A|H2 ) =

p(B|H1 ) =

p(B|H2 ) =

1

2

1

10

5

10

9

10

5

10

Нас интересует вероятность того, что в комнате первая урна, если случайно вынутый

из урны шар оказался белым, т.е. p(H1 |A)

1

1

1

2 × 10

p(H1 |A) = 1

1

1

5 = 6

2 × 10 + 2 × 10

Итак, теперь появился человек, который оценивает вероятность события H1 совершенно иначе, значит, он сочтетёт заключение контракта и несведующим человеком выгодным

делом. Действительно, он будет готов продать котракт на то, что в комнате первая урна за

1

любую цену, большую чем × 100

6

4

Финансовый рынок

Напоминание

Напомним, что функция полезности обладает такими свойствами u(x) ≥ 0, u0 (x) ≥ 0,

u00 (x) ≤ 0 и, когда речь идёт о каком-то активе, завтрашняя цена которого - случайная

11

величина X, мы максимизируем Eu(X).

Exercise 1 У инвестора есть капитал w и он хочет вложить долю α этого капитала

в рисковый актив. Если инвестировать y рублей, то, с вероятностью p >

1

2

инвестор

получит, в дополнение к своим инвестициям, ещё y, а с еероятностью 1 − p потеряет все

вложенные средства. Вопрос: если функция полезности - логарифмическая (u(x) = ln x),

какую часть своих средств инвестор вложит в рисковый актив?

Выбор портфеля

Пусть у инвестора есть w денег и он хочет решить, как лучше распределить эти деньги

между N разными активами. (Одним из них может быть хранение денег под подушкой.)

Если вложить a рублей в актив i, то завтра (через один промежуток времени) получишь

aXi ; Xi - случайная величина и мы предполагаем, что Xi ≥ 0 для любого из имеющихся

активов. Обозначим за Ri доходность актива i : Ri = Xi − 1.

Если инвестор вкладывает wi в i актив, то вектор (w1 , ..., wN ) называют портфелем

активов.

Задача инвестора выглядит так:

Eu(W ) → max

w1 ,...,wN

при условии wi ≥ 0 для каждого i, i = 1, ..., N и

PN

i=1 wi

= w, где W =

PN

i=1 wi Xi

- богатство

агента завтра.

Основной частный случай

Предположим, что W - нормальная случайная величина. (Это хорошее предположение,

если активы не слишком сильно коррелированы между собой, по ЦПТ).

Предположим, что функция полезности инвестора выглядит так: u(x) = 1 − e−bx , b > 0.

Напомним, что если Z - нормальная случайная величина, то eZ - тоже случайная вели

1

чина, распределенная по логнормальному закону и E eZ = eE(Z)+ 2 D(Z) . Значит,

1 2

D(W )

Eu(W ) = 1 − e(−bE(W )+ 2 b

).

Иными словами, выбор оптимального портфеля сводится к задаче

E(W ) − bD(W ) → max .

12

Простой вывод отсюда выглядит так: если у нас есть два портфеля, которые завтра дадут

W1 и W2 , то если мы знаем про них, что

E(W1 ) ≥ E(W2 ),

D(W1 ) ≤ D(W2 ),

то можно быть уверенным, что инвестор выберет первый портфель, Eu(W1 ) ≥ Eu(W2 ).

Два основных правила для инвестора:

(1) Если два портфеля дают одинаковую доходность (E(WA ) = E(WB )), но один из них

- более рискованный (D(WA ) ≤ D(WB )), то надо выбирать менее рискованный.

(2) Если два портфеля одинаково рискованны (D(WA ) = D(WB )), но у одного - больше ожидаемая доходность, то надо выбирать тот (E(WA ) = E(WB )), у которого больше

ожидаемая доходность.

Exercise 2 Привести пример активов и портфелей, которые нельзя упорядочить на плоскости (доходность, риск).

Доходность и рискованность портфеля

Если обозначить ri = E(Ri ) и vi2 = D(Ri ) и вспомнить, что W =

PN

i=1 wi (1

+ Ri ) , то можно

получить

E(W ) = w +

D(W ) = D

N

X

i=1

N

X

wi ri ,

!

wi Ri

=

i=1

N

X

i=1

wi2 vi2

+

N X

X

wi wj c(i, j),

i=1 j6=i

где (i, j) = Cov(Ri , Rj ).

Exercise 3 Функция полезности инвестора - u(x) = 1 − e−0,005x и он хочет вложить в

ценные бумаги 100 рублей. На рынке есть ценные бумаги со следующими показателями

риска и доходности:

r1 = 0, 15,

v1 = 0, 20,

r2 = 0, 15,

v2 = 0, 20.

Кроме того, известна величина коэффициента корреляции между этими двумя активами

- ρ = −0, 4.

13

Диверсификация портфеля из активов с одинаковой доходностью

Что будет, если две ценные бумаги дают одну и ту же ожидаемую доходность? Мы знаем,

что лучшее вложение - то, которое минимизирует риск, то есть дисперсию. Если инвестор

хочет разделить w денег между двумя ценными бумаги, то есть инвестировать αw в первую

и (1 − α) w - во вторую, то

D(W (α)) = w2 α2 v1 + (1 − α)2 v2 + 2qα (1 − α) ,

где q = Cov(R1 , R2 ).

Отыскивая минимум D(W (α)), получим оптимальную долю богатства, инвестированного в первый актив:

α∗ =

v22 − q

.

v12 + v22 − 2q

Если бы доходность активов была распределена независимо (то есть q = 0), то оптимальная

доля первого актива была бы равна

v2

α = 2 2 2 =

v1 + v2

1

v12

∗

1

v12

+

1

v22

.

Для N активов с некоррелированными доходностями, которые дают одну и ту же ожидаему

полезность, оптимальная доля равна актива j равна

α∗j

1

vj2

= PN

1

i=1 vi2

.

Выбор оптимального портфеля

Для функции u(x) ≥ 0, u0 (x) ≥ 0, u00 (x) ≤ 0 мы можем проделать следующую операцию:

разложим её в ряд Тейлора около точки µ = E(W ). Получится

1

u(W ) ≈ u(µ) + u0 (µ)(W − µ) + u00 (µ)(W − µ)2 .

2

Если взять ожидаемые полезности, то формула будет выглядеть так:

1

Eu(W ) ≈ u(µ) + u00 (µ)D(W ).

2

Поскольку функция полезности выпукла вверх, мы снова видим, что ожидаемая полезность

от портфеля положительно зависит от ожидаемой доходности, µ, и отрицательно (u00 (µ) <

0) от дисперсии.

14

Exercise 4 Доказать, что для функций полезности u(x) = xa и u(x) = ln x, оптимальные

доли инвестиций богатства w в разные активы не зависят от общей величины инвестируемых средств w.

Для функции u(x) = xa , 0 < a < 1, можно посчитать:

!

N

X

E(W ) = w 1 +

αi ri ,

i=1

N

N X

X

X

D(W ) = w2

α2i vi2 +

αi αj c(i, j) .

i=1

Exercise 5 Пусть u(x) =

√

i=1 j6=i

x и снова те же ценные бумаги с показателями риска и

доходности:

r1 = 0, 15,

v1 = 0, 20,

r2 = 0, 15,

v2 = 0, 20.

и коэффициентом корреляции между этими двумя активами равным ρ = −0, 4. Чему

будет равны доли активов в портфеле, оптимизирующем u(µ) + 12 u00 (µ)D(W )?

5

Как определяются цены на финансовые активы?

Мы уже обсуждали, как определяется спрос субъекта - финансового инвестора, решающего,

как распределить деньги между сегодняшним потреблением и несколькими возможными

состояниями завтра. Пусть S = {s} - конечное множество возможных завтрашних состояний; π s - вероятность, что наступит именно состояние s. Мы предполагали, что функция

(ожидаемой) полезности инвестора выглядит так

U=

X

π s du(xs ),

s∈S

где u - выпуклая вверх функция, а d − дисконтирующий множитель.

Обозначим через m(x) предельную полезность инвестора, m(x) = u0 (x).

Напомним, что мы называем ценной бумагой Эрроу-Дебре или просто базисной ценной бумагой, соответствующей состоянию s, ценную бумагу, которая даёт 1 потребления в

состоянии s и 0 во всех остальных состояниях.

Резервной ценой - то есть такой ценой, что он хочет купить актив, если на рынке есть

возможность, ниже этой цены и хочет продать, если есть возможность продать выше этой

15

цены - на базисную ценную бумагу для состояния s будет

rs =

π s dm(xs )

,

m(x0 )

где xs , x0 - потребление инвестора в состояниях s и сегодня ("0") соответственно. Мы долго

обсуждали, что эта формула следует из желания субъекта уровнять предельные полезности

в обоих состояних.

Если все инвесторы одинаковы (и, значит, их резервные цены заданы одной и той же

формулой), то, после того как в процессе торговли будет найдено равновесие, окажется, что

цена базисной ценной бумаги, ps , определяется так.

ps =

π s dm(xs )

.

m(x0 )

О чём говорит эта формула? Если мы её перепишем как

d

ps

m(xs )

=

,

m(x0 )

πs

то станет понятно, что оптимальный выбор потребления для состояния s, x∗s убывает с

увеличением

ps

πs .

Закон единой цены

Возьмём любую ценную бумагу i. Она даёт в состоянии s Xis единиц потребления (то есть

Xi - случайная величина, которая даёт Xis c вероятностью π s ). Тогда, гласит закон единой

цены, цена на неё выглядит так:

Pi =

X

ps Xis ,

s

где ps - цена на базисную бумагу, соответствующую состоянию s. Этот закон верен (когда

рынки полны - есть полный набор базисных бумаг)

1. теоретически, из соображения отсутствия арбитража.

2. эмпирически.

Формулы ценообразования

Перепишем закон единой цены для ценной бумаги i:

X

X ps Pi =

ps Xis =

Xis π s .

πs

s

s

16

Создадим новую случайную величину θ (в финансах она называется стохастический дисконтирующий множитель и играет ключевую роль, но это вам знать необязательно), коP

торая принимает значение πpss в состоянии s. Заметим, что Eθ = s ps = d.

Теперь приведённая выше формула перепишется вот так:

X

X ps Xis π s = E(θXi ).

Pi =

ps Xis =

πs

s

s

В финансах принято эту формулу записывать в терминах общей доходности, Ri =

Xi

Pi ,

тоже

случайной величины:

1 = E(θRi ).

Воспользуемся формулой для ковариации:

E(θRi ) = Cov(θ, Ri ) + E(θ)E(Ri )

= Cov(θ, Ri ) + dE(Ri )

откуда

E(Ri ) = 1/d − Cov(θ, Ri )/d.

Переобозначим

1

d

= r - эта величина называется безрисковой доходностью. (На практике -

это доходность самых надёжных из существующих бумаг. Например, бумаг казначейства

США.) Теперь формула выглядит так:

E(Ri ) − r = Cov(θ, Ri )r.

Возьмём все бумаги на рынке и сложим; получим формулу для всего рыночного (то есть

состоящего из всех бумаг, имеющихся на рынке) портфеля:

E(RM ) − r = Cov(θ, RM )r.

Разделим формулу для ценной бумаги i на формулу для всего рынка и, обозначив

βi =

Cov(θ, Ri )

,

Cov(θ, RM )

получим

E(Ri ) − r = β i (E(RM ) − r) .

Это - центральная формула для практического анализа финансовых рынков. Именно с

помощью неё большинство инвесторов долгие годы подсчитывало доходность (или, что тоже

самое, цену) всех ценных бумаг. Справа стоит доходность всего рынка (известна) минус

безрисковая (известна). Если знать коэффициент β (так и называется - "бета"ценной бумаги

i"), то можно рассчитать доходность (цену) бумаги i.

17

CAPM

Откуда взять β i ? Ответ на это даёт CAPM-теория (capital asset pricing model). В ней предполагается, что полезность u - квадратична и, значит, предельная полезность m - линейная функция. Значит, равновесное потребление каждого субъекта - линейная функция от

ps

πs ,

и, значит, суммарное потребление всех участников - тоже линейная функция. Тогда

Cov(θ, Ri ) = Cov(Ri , RM ), а Cov(θ, RM ) = V ar(RM ) и, значит,

βi =

Cov(Ri , RM )

.

V ar(RM )

Такую "бету"легко посчитать для каждой ценной бумаги, используя исторические данные.

Предполагается, что это коэффициент не меняется во времени. Это - самый распространённый на практике метод оценивания ценных бумаг.

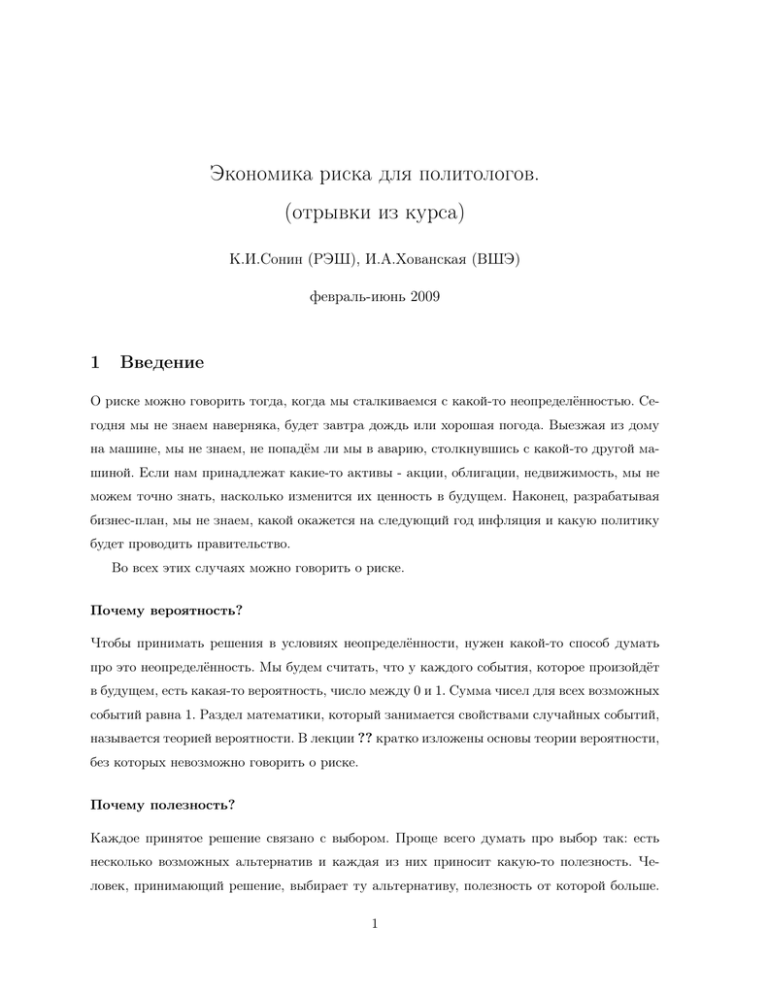

Рисунок

Можно попробовать проиллюстрировать результат с помощью рисунка из Википедии:По

оси абсцисс отложен риск (стандартное отклонение) ценной бумаги, по оси ординат - ожидаемая доходность.Точки - ценные бумаги. "Фронт"состоит из таких точек, что для каждой

из них нет точек, которые доминировали бы их и по ожидаемой доходности и по риску.

"Рыночный"портфель тоже лежит там. Если у инвестора есть безрисковый актив, то комбинации его с рыночным портфелем дают всё прямую (и, значит, большую полезность).

18

6

Теория ожидаемой полезности

Вопросам, связанным с полезностью, которую люди получают от потребления, изучают в

курсе микроэкономики.

Полезность и предельная полезность

Предельная полезность - это именно то, что определяет наши решения. Например,

Показатели степени отвращения к риску

Коэффициент абсолютного отвращения к риску [Эрроу-Пратта] функции u:

rA (x) = −

u00 (x)

u0 (x)

Коэффициент относительного отвращения к риску функции u:

rR (x) = −

xu00 (x)

.

u0 (x)

Коэффициент относительного отвращения к риску - это эластичность предельной полезности по потреблению, т.е. показатель того, как меняется (в процентах) предельная полезность в ответ на (тоже процентные) изменения в уровне потребления.

Обратите внимание, что оба коэффициента, rA и rR , являются характеристиками функции полезности u(·). Кроме того, каждый из коэффициентов - это не число, а функция от

уровня потребления, x.

Примеры функций полезности

Чаще всего используются следующие функции полезности:

(1) Функция полезности с постоянным относительным отвращением к риску (CRRA,

Constant Relative Risk-Aversion):

u(x) = ax−β .

Коэффициент β - показатель отношения к риску. Если посчитать коэффициент относительного отвращения к риску, rR , получится

rR = β

19

для любого потребления x. Для людей с постоянным относительным отвращением к риску

эластичность предельной полезности к потреблению постоянна. (На предыдущей лекции

мы предполагали Марию и Ивана именно такими.)

(2) Квадратичная функция полезности:

u(x) = a + bx − cx2 .

Почему квадратичная функция полезности так естественна? Потому что если у нас есть

инвестор с квадратичной функцией полезности, то средний доход портфеля активов и его

дисперсия являются достаточной статистикой.

(3) Функция с убывающим относительным отвращением к риску:

u(x) = (x − m)−β .

Общее определение отвращения к риску

Пусть есть кто-то с функцией полезности u. Ему предстоит лотерея, результаты которой

будут получены из распределения F. Безрисковым эквивалентом c(F, u) этой лотерии наR

зывается уровень потребления, который определяется формулой u(c(F, u)) = u(x)dF (x).

Мы говорим, что у индивида есть отвращение к риску, если для любой лотереи F, он

R

предпочтёт получить xdF (x), а не участвовать в лотерее.

Можно доказать следующее утверждение.

Утверждение: Cледующие три условия (три разных определения отвращения к риску) эквивалентны.

(i) У индивида, полезность которого задана функцией u, есть отвращение к риску.

(ii) u - выпукла вверх (то есть u00 (x) < 0 для любого x).

R

(iii) c(F, u) ≤ xdF (x) для любой функции распределения F .

20