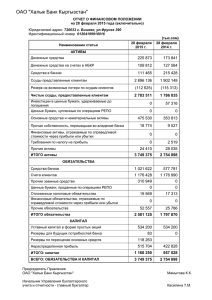

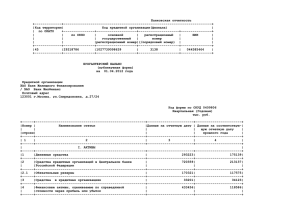

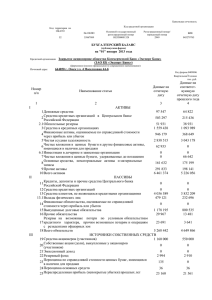

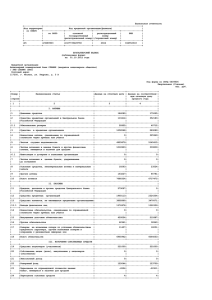

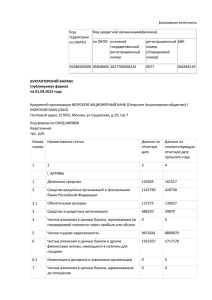

Финансовая отчетность по МСФО за 2012 год

реклама