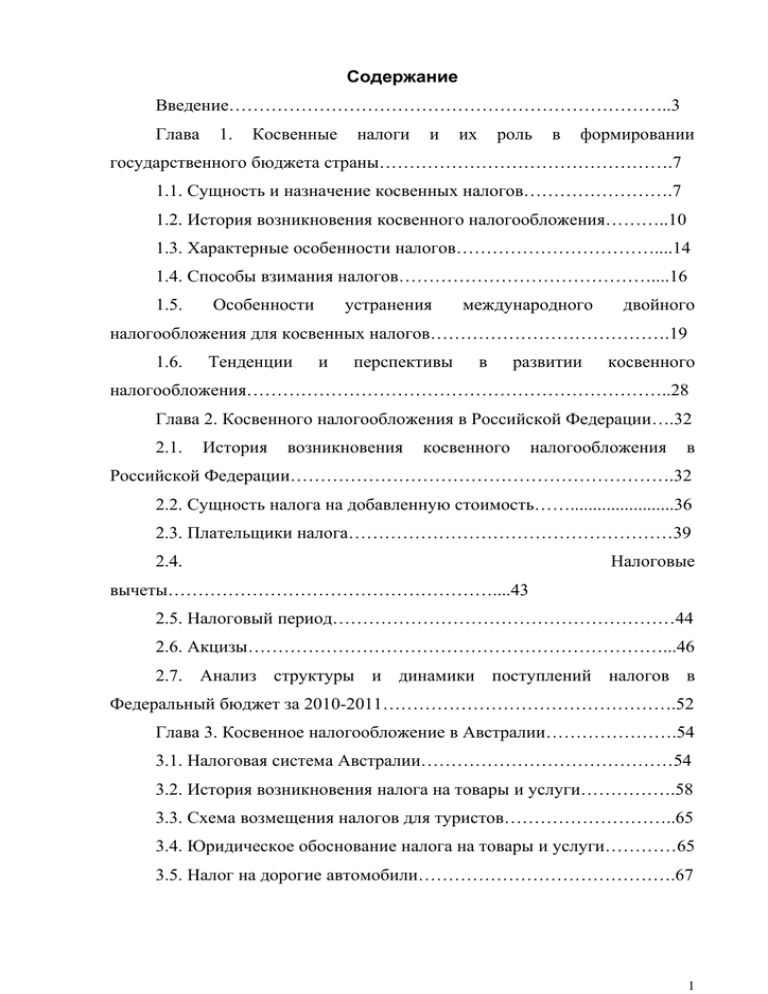

Косвенное налогообложение в РФ и Австралии

реклама