Комментарии по применению НСБУ 16 “Учет долгосрочных

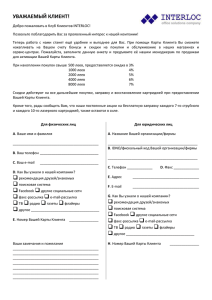

реклама