Нестабильность на финансовых рынках и методы хеджирования

реклама

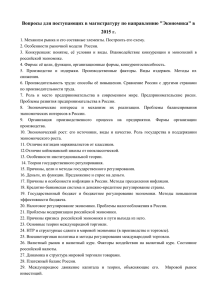

www.pwc.ru.pwc.com Нестабильность на финансовых рынках и методы хеджирования валютных рисков 12 марта 2015 г. Карта рисков компаний Виды рисков Нефинансовые Информационные риски Финансовые Валютный риск Процентный риск Рыночные риски Товарный риск Операционные риски Риск ликвидности Правовые риски Стратегические риски Кредитный риск К К К К К Дизайн функции по управлению рисками: • Обособленное подразделение риск-менеджмента организует и координирует работу по управлению рисками (включая назначение владельцев рисков), консолидирует данные, осуществляет мониторинг и подготавливает отчетность по основным видам рисков. • Казначейство отвечает за отдельные виды рисков (обозначено литерой К), требующие специальных знаний и навыков. PwC Март 2014 г. 2 Высокая волатильность валютного рынка • Высокая волатильность валютного рынка оказывает негативное влияние на деятельность компаний-участников внешней экономической деятельности, в том числе: • Возможное снижение финансовых результатов деятельности компании в случае неблагоприятного изменения валютного курса. • Повышение волатильности результатов Отчета о прибылях и убытках. • Снижение прогнозируемости движения денежных средств Историческая волатильность1 USD/RUB: 1 - стандартное отклонение значения курса USD/RUB в течение последних 30 торговых дней (%) PwC Март 2014 г. 3 Валютный риск Идентификация риска Валютные риски Транзакционный риск Трансляционный риск Экономический риск … риск того, что изменение валютных курсов повлияет на величину будущих денежных потоков … риск того, что показатели финансовой отчетности изменятся в пересчете на национальную валюту в результате колебаний валютных курсов … это риск потерять конкурентоспособность на рынке из-за движений валютных курсов PwC Валютный рынок может быть очень волатильным: • Высокая волатильность рубля по отношению к другим мировым валютам в 2014 г. оказала существенное негативное влияние на деятельность многих российских корпораций. • По оценкам аналитиков крупнейших международных инвестиционных банков, индекс волатильности мировых валют в настоящее время находится на одном из самых высоких значений, уступая лишь периодам азиатского финансового кризиса 1997–1998 гг. и мировому финансовому кризису 2008 г. Актуальность эффективного управления валютным риском корпорации в настоящее время стремительно возрастает. Валютный риск обычно разделяется на следующие типы: • транзакционный риск; • трансляционный риск; • экономический риск. Март 2014 г. 4 Валютный риск Оценка риска: использование подходящих методов • Квантификация риска становится нормой в текущей корпоративной культуре рискменеджмента. 76% респондентов признают использование различных методов для квантификации валютного риска. • Основанные на метрике VaR (Value-at-Risk) индикаторы популярны в банках и являются передовой практикой в корпоративном риск-менеджменте. VaR тесно связан с активами и результатами финансовых операций, в то время как промышленные предприятия в основном фокусируются на прибыли. • Такие метрики, как прибыль под риском (EaR) и денежный поток под риском (CFaR), в большей степени соответствуют специфике промышленного предприятия, но требуют более сложных расчетов. PwC Использование различных методов оценки риска 59% 34% 27% 7% Стрестестирование VaR-метрики Историческая проверка Другое Для реализации эффективного подхода к оценке и управлению валютным риском в компании принципиально важно наличие надежных ИТ-систем, обеспечивающих непрерывный мониторинг и контроль открытой валютной позиции. Март 2014 г. 5 Типы валютного риска Экономический риск Трансляционный риск (BS и P&L) Транзакционный риск (Uncommitted) Транзакционный риск (Committed) Долгосрочное Финансовое бизнес-планирование прогнозирование PwC Установление цен на товар Заключение Поставка товара договора на поставку товара Поступление денежных средств Март 2014 г. 6 Экономический валютный риск • Экономический валютный риск – долгосрочное влияние изменений валютных курсов на конкурентоспособность компании и, как следствие, на ее рыночную стоимость. • Два основных источника экономического валютного риска: • - Прямой: для компании-экспортера укрепление национальной валюты может стать причиной для повышения цен на собственную продукцию или существенного сокращения маржи. Весьма вероятно, что доля рынка компании и (или) ее прибыльность снизятся. - Косвенный: изменение валютных курсов стран, в которых находятся основные конкуренты, может оказать значительное влияние на конкурентоспособность компании на конкретном рынке. Хеджирование: сложно оценить экономический валютный риск с достаточной точностью. Как правило, в качестве основного подхода к хеджированию стоит рассматривать международную диверсификацию бизнеса с точки зрения продаж, размещения производственных мощностей, закупки материалов и финансирования. Экономический валютный риск Долгосрочное Финансовое бизнес-планирование прогнозирование PwC Установление цен на товар Заключение Поставка товара договора на поставку товара Поступление денежных средств Март 2014 г. 7 Трансляционный валютный риск • Трансляционный валютный риск – риск отрицательной валютной переоценки в базовой валюте при консолидации финансовой отчетности зарубежных дочерних организаций в групповую финансовую отчетность. • Актуален для глобальных корпораций, имеющих зарубежные дочерние предприятия. • Хеджирование: трансляционный валютный риск не представляет собой реальную валютную экспозицию компании (paper-based exposure). Поэтому компании редко хеджируют данный вид валютного риска. Трансляционный риск (BS и P&L) Долгосрочное Финансовое бизнес-планирование прогнозирование PwC Установление цен на товар Заключение Поставка товара договора на поставку товара Поступление денежных средств Март 2014 г. 8 Транзакционный валютный риск • Транзакционный валютный риск – риск изменения курса национальной валюты с момента заключения договора до момента фактического поступления/уплаты денежных средств в иностранной валюте. • Транзакционный риск возникает во временном промежутке между датой бюджетирования/датой заключения договора и датой расчетов в иностранной валюте. • Данный тип валютного риска, как правило, ассоциируется с валютной позицией экспортера/импортера и непосредственно влияет на денежный поток компании. • Хеджирование: оценка и управление транзакционным валютным риском является важной составляющей казначейской функции компании. Хеджирование транзакционного валютного риска осуществляется с использованием внутренних и внешних инструментов. Транзакционный риск (Uncommitted) Транзакционный риск (Committed) Долгосрочное Финансовое бизнес-планирование прогнозирование PwC Установление цен на товар Заключение Поставка товара договора на поставку товара Поступление денежных средств Март 2014 г. 9 Цели хеджирования транзакционного валютного риска Цели Описание 1. Защита бизнесрезультатов компании на уровне бюджетного значения курса иностранной валюты • Защита бизнес-результатов на определенный период, когда компания не может среагировать на изменение валютных курсов (например, изменить цены на продукцию или объемы производства). • Хеджирование обычно осуществляется сроком от 12 до 18 месяцев с привязкой к валютному курсу в утвержденном бюджете компании. 2. Снижение волатильности P&L компании • Возможно осуществить только в среднесрочной перспективе, в долгосрочной перспективе компания подвержена экономическому валютному риску. • Хеджирование осуществляется сроком от 1 до 2 лет с последующим продлением. 3. Снижение неопределенности денежных потоков компании • Акцент на повышении предсказуемости денежных потоков компании в краткосрочной и среднесрочной перспективе. • Как правило, подразумевает короткий горизонт хеджирования (конкретные заключенные соглашения). PwC Март 2014 г. 10 Внутренние инструменты хеджирования Метод Описание 1. Применение расчетов в национальной валюте • Компания заключает соглашения с контрагентами в национальной валюте. 2. Ускорение или отсрочка платежей • Если компания-импортер ожидает, что национальная валюта укрепится по отношению к иностранной, компания может пытаться отсрочить платежи контрагенту. • Если компания-экспортер ожидает, что национальная валюта укрепится по отношению к иностранной, компания может пытаться ускорить получение платежей от контрагента (например, предоставляя скидку за ранний платеж). 3. Неттинг платежей • Компания, имеющая часть выручки и затрат в иностранной валюте, может использовать внутренний неттинг и хеджировать только открытую часть позиции. PwC Март 2014 г. 11 Внешние инструменты хеджирования Инструмент Описание 1. Валютные форвардные/ фьючерсные контракты • Сделка, в которой будущий курс обмена валют четко фиксируется при заключении сделки в текущую дату. При заключении валютного форварда на покупку иностранной валюты компания приобретает обязательство купить иностранную валюту в будущую дату по форвардной цене, а вторая сторона приобретает обязательство продать иностранную валюту в будущую дату по форвардной цене. 2. Валютные опционы • Сделка, в которой компанией приобретается право (а не обязательство) требования исполнения конверсионной сделки в будущую дату. • Компания уплачивает другой стороне премию за покупку опциона (или получает премию в случае продажи опциона другой стороне). 3. Валютные свопы • Соглашение об обмене в будущем платежами в соответствии с определенными в контракте условиями. • Своп является одним из самых гибких производных инструментов и может быть разработан под конкретные нужды компании. PwC Март 2014 г. 12 Хеджирование валютного риска с использованием деривативов Рассмотрим применение производных финансовых инструментов хеджирования на примере гипотетической компании: • ООО «Агро - экспорт» является российской сельскохозяйственной компанией, осуществляющей экспорт пшеницы на мировой рынок. Таким образом, выручка компании номинирована в иностранной валюте, а издержки – в рублях. • Общепризнанной рыночной практикой при заключении сделок с деривативами является использование следующих систем: - Bloomberg; - Reuters-Dealing; - Банк-клиент (защищенный канал связи). PwC Март 2014 г. 13 Хеджирование валютного риска: форвардный контракт • ООО «Агро - экспорт» ожидает следующий приход выручки в размере 10 млн долл. США через 1 месяц. В этой ситуации компания несет значительные валютные риски, связанные с укреплением рубля, до момента получения выручки. • Поэтому компания обращается в Банк для открытия короткой позиции по форварду USD/RUB (продает форвард) с номиналом 10 млн долл. США и сроком исполнения 1 месяц. • При текущем курсе USD/RUB = 60,5 Банк покупает у клиента контракт с форвардным курсом 63,0 руб. Это означает, что Компания обязуется конвертировать 10 млн долл. США в рубли через 1 месяц по курсу 63 рубля за доллар. Банк, в свою очередь, купив у клиента форвардный контракт, обязуется купить у клиента 10 млн долл. США через 1 месяц по курсу 63 рубля за доллар. • После заключения валютного форварда компания полностью захеджировала (застраховала) валютный риск, связанный с ближайшим получением выручки в иностранной валюте, и знает точный курс конвертации через 1 месяц. Курс для компании • Рассмотрим основные сценарии изменения курса USD/RUB за 1 месяц: • Курс USD/RUB через 1 месяц составил 59 руб.: компания конвертирует USD по более выгодному курсу 63 руб. • Курс USD/RUB через 1 месяц составил 69 руб.: компания конвертирует USD по менее выгодному курсу 63 руб. USD/RUB 59,0 63,0 - курс с хеджированием - возможный курс без хеджирования PwC Март 2014 г. 14 Хеджирование валютного риска: опционный контракт (1/2) • ООО «Агро - экспорт» ожидает следующий приход выручки в размере 10 млн долл. США через 1 месяц. В этой ситуации компания несет значительные валютные риски, связанные с укреплением рубля до момента получения выручки. • Компания также хочет иметь возможность продать долларовую выручку через 1 месяц по более выгодному курсу, если движение курса будет для нее благоприятным (ослабление рубля). • Для данной ситуации наиболее подходящим инструментом хеджирования будет валютный опцион. • Предположим, что при текущем спот-курсе USD/RUB= 60,5 компания определяет для себя, что хочет иметь возможность продать 10 млн долл. США через 1 месяц по курсу не менее 58 руб. за доллар. • Для получения такого права клиент покупает у Банка опцион со следующей спецификацией: • тип опциона: пут опцион (право на продажу); • номинал опциона: 10 млн долл. США; • страйк опциона: 58 руб.; • срок опциона: 1 месяц. • Банк котирует премию по опциону: 0,5% от суммы номинала, или 50 000 долл. США в абсолютном выражении (клиент выплачивает премию при заключении опциона). PwC Март 2014 г. 15 Хеджирование валютного риска: опционный контракт (2/2) • Заключение опциона позволило ООО «Агро - экспорт» захеджировать валютный риск по получению выручки на уровне 58 руб. за доллар • Рассмотрим валютную позицию компании после заключения опционной сделки: 1 Курс USD/RUB через 1 месяц составил 65 руб.: компания не исполняет опцион и конвертирует USD по рыночному курсу 65 руб. 2 Курс USD/RUB через 1 месяц составил 59 руб.: компания не исполняет опцион и конвертирует USD по рыночному курсу 59 руб. Курс для компании Текущий курс 2 3 Курс USD/RUB через 1 месяц составил 55 руб.: компания исполняет опцион и продает Банку 10 млн долл. США по курсу 58 руб. (значение страйка опциона). • Таким образом, мы видим, что, заключив опцион пут на USD/RUB со страйком 58 руб., компания захеджировала свой валютный риск до уровня страйка и имеет возможность участия в благоприятном движении валютного курса. • Возможный убыток при отсутствии хеджирования мог составить значительную сумму, но компания избежала подобных рисков, заплатив сравнительно небольшую премию при заключении опциона. PwC 1 3 USD/RUB 58,00 60,50 - страйк опциона Март 2014 г. 16 Хеджирование валютного риска: валютный своп • ООО «Агро - экспорт» имеет выпущенные еврооблигации, деноминированные в евро. • Таким образом, компания подвержена валютному риску, связанному с возможным ослаблением рубля относительно евро. • Для хеджирования валютного риска компания может использовать валютный своп, который позволит перевести обязательства по еврооблигациям в рублевые платежи. • Таким образом, компания формирует синтетическое финансирование в рублях. • Пример схемы платежей: Платеж в рамках сделки валютного свопа Держатели облигаций Компания Купонные платежи по еврооблигациям PwC 5% EUR 5% EUR Банк 18% RUB Платеж в рамках сделки валютного свопа Март 2014 г. 17 Спасибо за внимание! PwC