P Div i

реклама

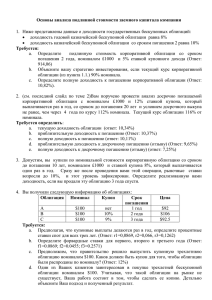

Методические указания для выполнения практических заданий по дисциплине «Рынок ценных бумаг» Определение курсовой стоимости и доходности акций и облигаций. Важнейшей задачей любого участника РЦБ является оценка эффективности операций с ценными бумагами. Показателями эффективности являются курсовая стоимость и доходность. В основе определения стоимости ценных бумаг лежит математическое дисконтирование. Инвестор приобретает ценную бумагу, чтобы получать доходы, которые она приносит. Поэтому для определения, сколько сегодня должна стоить ценная бумага (это курсовая или рыночная стоимость), необходимо суммировать дисконтированные стоимости всех доходов, которые она приносит. 1. Облигации Облигация - любая ценная бумага, удостоверяющая отношения займа между её владельцем (кредитором) и лицом, выпустившим документ (должником). Любая облигация имеет номинальную стоимость или номинал, определяемый как отношение объема эмиссии (выпуска) к общему количеству облигаций. Номинальная стоимость облигаций не может превышать размеров уставного капитала, процент по облигациям должен выплачиваться не реже 1 раза в год в строго установленные сроки и независимо от финансового положения эмитента. Облигация - это ценная бумага, долговое свидетельство, которое включает: - обязательство эмитента вернуть держателю облигации по истечению оговоренного срока (период обращения) сумму, указанную на титуле облигации, т. е. номинал - обязательство эмитента выплачивать фиксированный доход в виде определенного % от номинала (для купонной облигации). Основные способы получения дохода по облигациям: 1. Получение процентов или купонов (купонный доход) Купон – вырезной талон с указанием купонной ставки (% от номинала), в зависимости от которой выделяют: бескупонные облигации (ставка =0) купонные облигации (ставка >0): - с возрастающим купоном - с постоянным купоном - с плавающим купоном 2. Получение дисконтного дохода (или скидки, т.к. доход извлекается за счет приобретения облигации по цене ниже номинала), который определяется как разница между ценой облигации при погашении (номинал) и ценой облигации при покупке; 1 Облигация может продаваться выше или ниже номинала. В первом случае – это премия (ажио); во втором – дисконт, скидка (дизажио). Котировки облигаций дают в процентах от номинала, поэтому курс выражается как стоимость по отношению к номиналу. Т.к. и купонный доход и дисконт выражается в % по отношению к номиналу, а номинальная стоимость величина постоянная то номинальная стоимость обычно принимается равной 100% или 1. 1.1. Курсовая стоимость купонной облигации. Пример: Номинальная стоимость облигации 1тыс. руб. (N); ставка купона 20% (КД). До погашения облигаций остается 3 года (n). Инвестор может вложить свои средства с тем же уровнем риска под 25% годовых (r). Определить курсовую стоимость данной облигации (Р). Определим доходы, которые приносит данная облигация по годам для инвестора 1 год – 200 руб. - купонный доход за 1 год (20% от номинала) 2 год – 200 руб. - купонный доход за 2 год 3 год – 1200 руб. - купонный доход за 3 год и сумма номинала облигации. Тогда ее курсовая стоимость (применяя математическое дисконтирование): P Доходы 200 200 1200 902,4 руб . n 1 2 3 1 , 25 1 , 25 1 r 1 0,25 Или: КДt N t 1 r n t 1 1 r n P , (1.1) где КДt – купонный доход в t –ом году; r – доходность по облигации (в нашем примере в качестве доходности мы приняли значение банковской процентной ставки); t – порядковый номер года, 1….n; n – количество лет до погашения облигации; N-номинал облигации. Экономический смысл. Данное значение цены облигации показывает, что инвестору безразлично (с финансовой точки зрения) – купить ее в сейчас за 902,4 руб. (при этом варианте она принесет инвестору номинальный доход в сумме 1600 руб. за 3 года) или вложить эти деньги в банк на 3 года под 25% годовых. В зависимости от цены предложения 2 данной облигации на рынке инвестор сделает выбор в ее пользу или в пользу банка (или иного альтернативного вложения средств) Определение курсовой стоимости купонной облигации, если купон выплачивается чаще, чем 1 раз в год. 1.2. P КД КД 1 N * m*n , r r r 1 m (1.2) где m – периодичность выплаты купона(m раз в год). 1.3. Курсовая стоимость бескупонной облигации. Т.к. для бескупонной облигации не предусмотрена выплата купонов (КД=0), то формула 1.1 примет вид: N P 1 r n (1.3) 1.4. Если необходимо сравнить бескупонную облигацию и купонную облигацию, по которой купон выплачивается несколько раз в год, то курсовая стоимость бескупонной облигации найдется так: P N r 1 m m*n (1.4) Курсовая стоимость купонной облигации находится по формуле 1.2! 1.5. Курсовая стоимость купонной облигации, до погашения которой остается не целое число лет: n P i 1 1 r V КДt i 1 * 1 r v N 1 r n1 * 1 r v , t ; 365 где t – число дней с момента сделки до выплаты очередного купона; 3 (1.5) n – целое число лет, которое остается до погашения, включая текущий год; i – порядковый номер года. 1.6. Курсовая стоимость бескупонной облигации, до погашения которой остается нецелое число лет. N P 1 r n 1 * 1 r v V , (1.6) t 365 где t – количество дней с момента сделки до начала целого годового периода для облигации (день выпуска облигации). Пример: Номинал купонной облигации N=100 руб. Ставка купона КД = 10% годовых Доходность облигации r = 20% До погашения облигации остается n = 2 года 345 дней. Найти: Курсовую стоимость облигации Р Решение: Воспользуемся формулой (1.5), тогда 345 и курсовая стоимость облигации Р составит 365 10 10 110 P 79,73 руб. 345 345 345 1 2 1 0,2365 1 0,2 365 1 0,2 365 V 1.7. Доходность облигаций: а) текущая доходность: iтек где КД ДД 100 %, Ртек (1.7.1) i тек - текущая доходность; ДД – дисконтный доход; Ртек - текущая курсовая стоимость. Текущая доходность – доходность, которую обеспечит себе инвестор, если продаст ценную бумагу в данный момент времени, или это доходность на текущий момент времени. Пример: Облигация куплена по номиналу и имеет купонную ставку 10%. Определить текущую доходность: iтек 10% 0% *100% 10% годовых. 100% 4 В данном примере ДД=0, т.к. облигация куплена по номиналу Текущая доходность определяется только для купонной облигации, для бескупонной облигации это не имеет экономического смысла. б) доходность до погашения (для купонной облигации): i до N P n КД N P 2 (1.7.2) (более точно значение доходности до погашения найдется из формулы 1.1) Доходность до погашения – среднегодовая доходность, которую обеспечит себе инвестор, если, купив облигацию, продержит ее до погашения. Пример: Номинал купонной облигации N = 1000 руб. Курсовая стоимость P = 850 руб. До погашения остается n = 4 года Ставка купонного дохода КД = 15% Найти: доходность до погашения iдо iдо 1тыс. руб. 0,85тыс. руб. 4 0,15тыс. руб. 20,27% годовых 1,85тыс. руб. 2 в) доходность до погашения (бескупонная облигация) i до n N 1 P (1.7.3) Пример: Дисконт по бескупонной облигации 10% . До погашения остается n = 2 года Найти: доходность до погашения iдо Т.к. номинал не задан, то примем его равным 100%. i до n N 100% 1= 2 1 =5,41% годовых. P 90% г) доходность за период; определяется в случае продажи облигации до наступления момента погашения. Пример: Инвестор купил ГКО за 950 руб., продал через 20 дней (до наступления момента погашения) за 975 руб. 5 Определить: доходность операции для инвестора. Доходность за период rt аналогична по экономическому смыслу понятию эффективность, которая определяется как отношение эффекта (результата операции) к затратам, обеспечившим достижение данного результата. Тогда доходность определим так: rt где rt К КД ( ДД ) *100% , Рприоб. (1.7.4) - спекулятивный доход (разница между ценой продажи и ценой приобретения ценной бумаги); Рприобр- цена приобретения ценной бумаги. К 975 руб. 950 руб. 2,65% за 20 дней 950 руб. Однако данное значение- доходность за период в 20 дней. Размерность же доходности - в годовых % (среднегодовая доходность), поэтому после определения значения rt необходимо пересчитать ее в среднегодовую доходность rгод по формуле: rгод 1 rt 365 t 1 , (1.7.5) где t – инвестиционный период ,- время, в течении которого облигация (или другая ценная бумага) находилась у инвестора. rгод 1 0,0265 20 1 59,6% годовых 365 Пример: Инвестор купил облигацию с 0,5% ажио руб. и продал через 2 года с 0,2% дисконтом. Номинал облигации 1000 руб. За 2 года он получил купонный доход в сумме 300 руб. Определить доходность операций для инвестора. Цена покупки составит 100,5% или 1005 руб. Цена продажи составит 99,8% или 998 руб. rt 998 1005 300 29,15% (доходность за 2 года) 1005 rгод 1 0,2915 1 13,64% годовых (среднегодовая доходность) 6 д) Реализованный процент. Реализованный процент- доходность, которая учитывает все поступления, в том числе доход от реинвестирования (повторного вложения) купонного дохода. 1 n B rр 1 , S (1.7.6) где B – все будущие поступления (B = N+КД+%КД); S – цена покупки облигации; % КД – доход от реинвестирования купонных доходов. Сумму КД+%КД называют суммарным купонным доходом. Суммарный купонный доход: Ср КД n * 1 r 1 , r где (1.7.7) r – ожидаемая доходность от вложений купонного дохода. Пример: Облигация продается по номиналу 100 тыс. руб. Ставка купона 15%, до погашения облигаций остается 6 лет. Инвестор полагает за первые 2 года реинвестировать купоны по 14% годовых, а оставшиеся 4 года под 12%. Определить доходность операций для инвестора. Тогда суммарный купонный доход за первые 2 и последующие 4 года составит: 15т.р. 2 * 1 0,14 1 32,1 т.р. 0,14 15т.р. 4 Ср 4 * 1 0,12 1 71,69 т.р. 0,12 Ср 2 Откуда B = 100+32,1+71,69=203,79 т.р. 1 203,79 6 rр 1 =12,59% годовых. 100 2.Акции Акция – любая ценная бумага, удостоверяющая права ее владельца на долю собственных средств акционерного общества, на получение дохода от его деятельности и право на участие в управлении этим обществом путем голосования. В существующей классификации выделяют два основных вида акций в зависимости от объема прав: Обыкновенные акции (права в полном объеме); 7 Привилегированные. Привилегированные акции не дают права голоса, но размер дивиденда и срок его выплаты определены заранее в уставе и дивиденд выплачивается до дивидендов по обыкновенным акциям. По обычным акциям дивиденды выплачиваются по остаточному принципу т.е. 1. эмитент определяет чистую прибыль 2. эмитент определяет прибыль к распределению 3. выплачивает доход держателя привилегированных акций 4. оставшаяся часть чистой прибыли идет на выплату дохода держателям обычных акций 1) Дивиденд – это доход, который может получить инвестор за счет части чистой прибыли АО текущего года, которая распределяются между держателями акций в виде определенной доли (процента) от их номинальной стоимости. В отличие от облигаций номинал акции определяется так: отношение уставного капитала к общему количеству акций. 1.1. Курсовая стоимость t t , t 1 где Divt – дивиденд t – го года; tпорядковый номер года; rдоходность акции. P Div 1 r (2.1) В данном виде формула имеет общетеоретический вид, поэтому сделаем допущение - пусть через n лет акция будет продана. Тогда ее курсовая стоимость: n P t 1 где Div t 1 r t Pn 1 r n , (2.2) Pn – цена продажи акции. В этом случае возникает иная проблема- определение (прогнозирование) дивидендов в каждом t-ом году. Прогнозирование дивидендов Divt = Div0 *(1+g)t , (2.3) 8 где Div0 – дивиденд отчетного года; g – темп прироста дивиденда; t – порядковый номер года. Обычно для определения g рассчитывают темп прироста чистой прибыли АО. Упрощенная формула для нахождения курсовой стоимости , если известен темп прироста дивидендов g: P Div1 rg , где (2.4) Div1-дивиденд будущего года. Пример: За текущий год дивиденды составили 200 руб. Темп прироста дивидендов 5%, доходность по акции 25%. Определить курсовую стоимость по акции. P 200 * (1 0,05) 1050 р. 0,25 0,05 Если дивиденды постоянны, то последняя формула примет вид(g =0): Div P r , (2.5) где r – текущая доходность. Если дивиденд не выплачивается определенное время( n лет), то курсовая стоимость акции определяется по формуле: P Div n 1 r n 1 * r g (2.6) Пример: Вкладчик прогнозирует, что через 5 лет АО выплатит дивиденд в сумме 500 руб. Доходность по акции 30%. Темп прироста дивиденда 10%. Определить курсовую стоимость акции. P 500 1 0,3 * 0,5 0,1 4 1.2. 875,3 р. Доходность акций: а) текущая; 9 iтек где Div P , (2.7) тек Ртек – текущая, рыночная цена. б) до погашения (т.к. акция не погашается, то обычно данную доходность обозначают как конечная доходность); iдо iкон где Div К Pприобр , (2.8) - суммарные дивиденды за инвестиционный период; - спекулятивный доход по акции; К Рприобр - цена приобретения акции. Div Как видно из данной формулы - она не учитывает инвестиционный период, поэтому после определения величины конечной доходности (по экономическому смыслу это доходность за период) ее необходимо пересчитать в доходность среднегодовую: rгод 1 rкон 365 t 1 (2.9) Пример: Инвестор приобрел привилегированную акцию по курсу 95%, через 3 года акция была продана по курсу100%. В течении этого периода дивиденды выплачивались регулярно. Ставка дивиденда 8%, номинал акции 120 руб. Определить доходность операции для инвестора. Курс приобретения 95% или 95% от 120 руб., т.е. 114 руб. Курс продажи 100%, т.е. 120 руб. Дивиденд за год составит 8% от 120 руб., т.е. 9,6 руб. Найдем конечную доходность по формуле (2.8): iкон Div К 9,6 * 3 (120 114) = =30,52 % Pприобр 114 Далее пересчитаем эту доходность в доходность среднегодовую по формуле (2.9): rгод 1 rкон 365 t 1 = 1 0,3052365*3 1 =9,28 % годовых 365 В практике финансовой арифметики часто встречаются задачи по определению сравнительной эффективности вложений в ценные бумаги, если 10 имеются несколько альтернативных вариантов (например, при сравнении вложений в акции или облигации). В этом случае необходимо использовать одинаковый показатель, и считать тот вариант наиболее предпочтительный, которому соответствует наибольшее значение выбранного показателя. Задачи Задача №1.Инвестор приобретает конвертируемые облигации со сроком погашения через 5 лет. Ставка купонного дохода по облигации 12% годовых, номинал 10 тыс. руб. Облигации могут обмениваться на 8 обычных акций. Определить действия инвестора, если через 2 года сложилась следующая конъюнктура на рынке: Табл. 1 Вариант 1 2 3 4 5 6 7 8 9 10 Цена акции, тыс. руб. Доходность облигации, % 1,7 1,6 1.2 1.3 1,5 1,4 1,1 1,9 1,45 1,4 10 12 20 18 9 15 12 6 14 5 Задача №2.АО выпустило облигации с номиналом 15 тыс. руб. Срок обращения 2 года. При первичном размещении стоимость облигации составила 95% к номиналу. Что выгоднее инвестору: купить эту облигацию или положить деньги в банк на тот же период? Ставки купонного дохода для облигации и банковские ставки приведены в табл.2. Вариант Ставка купонного дохода, % годовых Банковская процентная ставка, % в месяц 1 2 3 4 5 6 7 8 Табл.2 9 10 12 15 20 13 10 11 18 19 14 16 1,5 1,3 2 1,4 1,6 1,7 1,8 1,1 2 1,9 Задача №3.Опредилить действия инвестора, если имеются следующие варианты вложения средств: 11 Привилегированная, ставка дивиденда 8% Привилегированная, ставка дивиденда 9% Купонная, ставка купона 7% 10 Купонная, ставка купона 9% Обычная, дивиденд 1 года 1,6%, темп прироста 10% Бескупонная Привилегированная, ставка дивиденда 4% Привилегированная, ставка дивиденда 7% 9 Купонная, ставка купона 3% 8 Бескупонная 7 Купонная, ставка купона 6% 6 Обычная, дивиденд 1 года 1,5%, темп прироста 8% Привилегированная, ставка дивиденда 6% 5 Купонная, ставка купона 8% Привилегированная, ставка дивиденда 4% Привилегированная, ставка дивиденда 5% Купонная, ставка купона 5% 4 Купонная, ставка купона 4% 2 Акция 3 Обычная, дивиденд 1 года 1,4%, темп прироста 7% 1 Облигация Вар. Бескупонная приобрести акцию по курсу 98%; предполагаемый курс продажи через 3 года 100%. Номинал акции 1000 руб. приобрести облигацию на 2 года с 3% дисконтом. Дополнительные исходные данные приведены в табл.3. Табл.3 Задача №4. Прибыль АО с уставным капиталом 200 млн. руб. составила 30 млн. руб. Остающаяся после уплаты налогов прибыль распределяется так: 20% - на развитие производства, 80% - на выплату дивидендов. Каков должен быть курс акций данного АО, если ставка банковского процента 18% годовых, а номинал акции 2 тыс. руб.? Табл.4 Вариант 1 2 3 4 5 6 7 8 9 10 Ставка банковского процента, % годовых Номинал акции, тыс. руб. 18 19 17 15 16 14 13 12 20 11 2 3 4 3,5 4,5 5 2 1 2,5 1,5 12 Задача №5.С каким дисконтом эмитент должен разместить облигации типа С при известном купонном доходе, чтобы ее доходность была выше доходности облигации типа А и ниже доходности облигации типа В. Облигация типа А имеет ставку купонного дохода20% и размещается по номиналу, облигация типа В размещается с дисконтом 30%. Номиналы облигаций равны. Табл.5 Вариант 1 2 3 4 5 6 7 8 9 10 Ставка купонного дохода 15 14 12 13 16 17 18 10 15,5 16,5 облигации типа С, % Задача №6.Предприятие имеет основные промышленнопроизводственные фонды в размере 450 млн. руб., нормируемые оборотные средства составляют 60 млн. руб. Выручка от реализации за отчетный год составила 360 млн. руб., полная себестоимость продукции 160 млн. руб. От чистой прибыли в специальные фонды направляется 30%, остальное – на выплату дивидендов и купонов. Облигации составляют 25% от уставного капитала с годовым купонным доходом 25%, привилегированные акции – 10% от уставного капитала со ставкой дивидендов 15%, остальные простые акции. Номинал акции 10 тыс. руб., облигации 100 тыс. руб. Определить сумму дохода в рублях на каждую ценную бумагу. Задача №7. Облигация №1 со сроком погашения 1 год размещается с дисконтом 20%. Облигация №2 со сроком погашения 3 года и купонной ставкой 14% размещается по номиналу. Облигация №3 погашается через 2 года и при купонной ставке 12% имеет рыночную стоимость 95%. Покупка, какой из облигаций наиболее выгодна в текущий момент времени. 13