Рейтинг российского производителя удобрений ПАО «Уралкалий

реклама

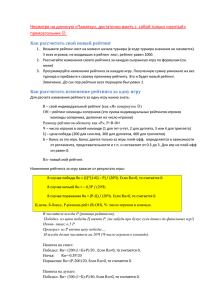

Рейтинг российского производителя удобрений ПАО «Уралкалий» понижен до «ВВ» в связи с новым выкупом акций; прогноз — «Стабильный» Ведущий кредитный аналитик: Андрей Николаев, Париж, (33) 14420-7329; [email protected] Второй кредитный аналитик: Александр Грязнов, Москва, (7) 495783-4109; [email protected] Дополнительные контакты: Industrial Ratings Europe; [email protected] • ПАО «Уралкалий» объявило о новом выкупе акций на сумму до 1,3 млрд долл., что приведет к повышению уровня долговой нагрузки компании. • Мы также отмечаем повышение риска дополнительных выплат акционерам. • Как следствие, мы понижаем кредитный рейтинг «Уралкалия» по международной шкале с «ВВ+» до «ВВ» и рейтинг по национальной шкале с «ruAA+» до «ruAA». • Прогноз «Стабильный» по рейтингам «Уралкалия» отражает наши ожидания относительно сохранения высоких показателей генерируемого свободного денежного потока от операционной деятельности, что должно частично компенсировать высокие выплаты акционерам и способствовать поддержанию отношения «FFO / долг» на уровне более 25%. ПАРИЖ (Standard & Poor’s), 28 августа 2015 г. Служба кредитных рейтингов Standard & Poor’s понизила долгосрочный кредитный рейтинг российского производителя калийных удобрений ПАО «Уралкалий» с «ВВ+» до «ВВ». Прогноз изменения рейтингов — «Стабильный». Мы также понизили рейтинг компании по национальной шкале с «ruAA+» до «ruAA». «Уралкалий» объявил о втором в этом году выкупе акций — на сумму до 1,3 млрд долл., что является значительным отклонением от предусмотренного нами ранее базового сценария. Понижение рейтингов отражает наше мнение о том, что уровень долговой нагрузки «Уралкалия» вырастет после выкупа акций. Мы также учитываем финансовую политику компании, оцениваемую как агрессивную и менее предсказуемую, и принимаем во внимание неопределенную ситуацию на рынке калия. В настоящий момент мы ожидаем, что уровень долговой нагрузки «Уралкалия» повысится, при этом отношение «скорректированный денежный поток от операционной деятельности до изменения оборотного капитала (funds from operations — FFO) / долг» составит около 25-30% в 2015 г. (согласно предыдущему прогнозу — более 30%). Мы также отмечаем повышенный (по сравнению с нашим предыдущим сценарием) риск снижения цен на калий во 2-м полугодии 2015 г. и в 2016 г., учитывая избыток предложения на рынке вследствие низких цен на продукты питания и нежелания производителей калия сокращать объемы продукции. Если на продажу будет выставлена меньшая доля акций, объем выкупа может быть меньше объявленного, однако в нашем базовом сценарии мы учитываем его полную сумму (1,3 млрд долл.), поскольку полагаем, что менеджмент и совет директоров «Уралкалия» продемонстрировали готовность выкупить акции, учитывая, что это вторая подобная сделка за последние четыре месяца. Понижение рейтинга также обусловлено оценкой финансовой политики «Уралкалия», которая, по нашему мнению, стала менее предсказуемой. В настоящее время мы отмечаем высокий риск наступления неблагоприятного события, связанный в том числе с дополнительными выплатами акционерам в будущие годы, что не позволит компании снизить уровень долговой нагрузки, хотя мы полагаем, что «Уралкалий» будет и в дальнейшем генерировать значительную величину свободного денежного потока от операционной деятельности (free operating cash flow — FOCF). В связи с этим мы изменили нашу оценку финансовой политики «Уралкалия» с «нейтральной» на «негативную», в результате чего кредитный рейтинг компании теперь ниже ее базового уровня рейтинга «bb+» на одну ступень (в соответствии с нашими критериями). Кроме того, мы пересмотрели нашу оценку менеджмента и корпоративного управления компании с «удовлетворительных» на «приемлемые», что отражает ставшее менее предсказуемым и последовательным управление рисками. Мы по-прежнему считаем, что «Уралкалий» подвержен операционным рискам выше среднего уровня по отрасли, даже несмотря на то, что вывод из эксплуатации рудника «Соликамск-2» идет в соответствии с планами, и в настоящее время мы не ожидаем, что авария, произошедшая в прошлом году на этой шахте, скажется на деятельности близлежащего рудника «Соликамск-1». Вместе с тем, с нашей точки зрения, профиль бизнес-рисков «Уралкалия» попрежнему поддерживается положением компании как одного из четырех крупнейших производителей калия, которые в совокупности контролируют более 60% мирового производства калия, а также низкой себестоимостью производства, что обусловливает очень высокие показатели рентабельности по EBITDA даже в середине бизнес-цикла, как в настоящий момент. Прогноз «Стабильный» отражает наши ожидания относительно сохранения высоких показателей генерируемого свободного денежного потока от операционной деятельности, что должно частично компенсировать высокие выплаты акционерам и способствовать поддержанию отношения «FFO / долг» на уровне более 25%. Мы можем понизить рейтинг компании, если значительное ухудшение ситуации на рынке калия и (или) решения менеджмента, касающиеся финансовой политики, приведут к снижению отношения «FFO / долг» до менее чем 25%. Например, это может произойти в случае снижения цен на калий до уровня существенно менее 300 долл. (CFR Китай) при отсутствии дальнейшего существенного обесценения рубля. Дополнительные существенные выплаты акционерам (свыше 1 млрд долл.) или крупная сделка по объединению или присоединению активов также могут оказать давление на рейтинг. Мы можем повысить рейтинг в случае повышения предсказуемости финансовой политики компании и устойчивого поддержания отношения «FFO / долг» на уровне выше 30%, хотя мы считаем этот сценарий маловероятным в ближайшие 12 месяцев. КРИТЕРИИ И СТАТЬИ, ИМЕЮЩИЕ ОТНОШЕНИЕ К ТЕМЕ ПУБЛИКАЦИИ • Определения ликвидности для корпоративных заемщиков разных стран мира: Методология и допущения // 16 декабря 2014 г. • Таблицы соответствий кредитных рейтингов по национальным и региональным шкалам рейтингам по международной шкале Standard & Poor's // 30 сентября 2014 г. • Ключевые кредитные факторы: Критерии присвоения кредитных рейтингов компаниям химической отрасли // 31 декабря 2013 г. • Методология: Критерии присвоения корпоративных рейтингов // 19 ноября 2013 г. • Методология: Критерии присвоения корпоративных рейтингов: Коэффициенты и корректировки // 19 ноября 2013 г. • Критерии присвоения рейтингов группе организаций // 19 ноября 2013 г. • Методология: менеджмент и корпоративное управление как кредитные факторы присвоения рейтингов корпоративным эмитентам и страховым компаниям // 13 ноября 2012 г. • Использование списка CreditWatch и прогнозов по рейтингам // 14 сентября 2009 г.