RT Template hor

реклама

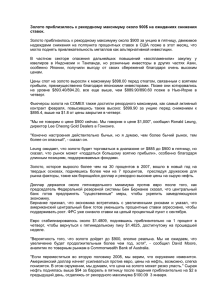

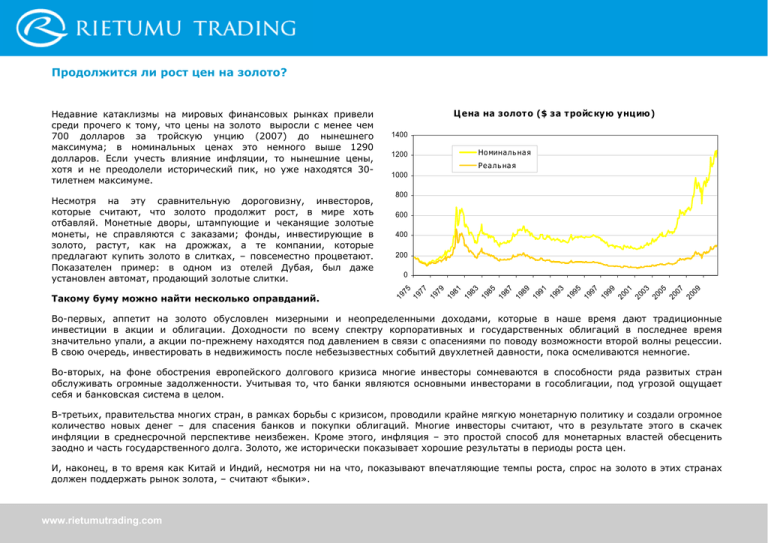

Продолжится ли рост цен на золото? 1400 Реаль ная 1000 800 600 400 200 09 20 05 03 07 20 20 20 99 97 95 93 91 89 87 85 83 81 79 01 20 19 19 19 19 19 19 19 19 19 19 19 77 0 19 Такому буму можно найти несколько оправданий. Номиналь ная 1200 75 Несмотря на эту сравнительную дороговизну, инвесторов, которые считают, что золото продолжит рост, в мире хоть отбавляй. Монетные дворы, штампующие и чеканящие золотые монеты, не справляются с заказами; фонды, инвестирующие в золото, растут, как на дрожжах, а те компании, которые предлагают купить золото в слитках, – повсеместно процветают. Показателен пример: в одном из отелей Дубая, был даже установлен автомат, продающий золотые слитки. Ц ена на золот о ($ за т ройс кую унцию) 19 Недавние катаклизмы на мировых финансовых рынках привели среди прочего к тому, что цены на золото выросли с менее чем 700 долларов за тройскую унцию (2007) до нынешнего максимума; в номинальных ценах это немного выше 1290 долларов. Если учесть влияние инфляции, то нынешние цены, хотя и не преодолели исторический пик, но уже находятся 30тилетнем максимуме. Во-первых, аппетит на золото обусловлен мизерными и неопределенными доходами, которые в наше время дают традиционные инвестиции в акции и облигации. Доходности по всему спектру корпоративных и государственных облигаций в последнее время значительно упали, а акции по-прежнему находятся под давлением в связи с опасениями по поводу возможности второй волны рецессии. В свою очередь, инвестировать в недвижимость после небезызвестных событий двухлетней давности, пока осмеливаются немногие. Во-вторых, на фоне обострения европейского долгового кризиса многие инвесторы сомневаются в способности ряда развитых стран обслуживать огромные задолженности. Учитывая то, что банки являются основными инвесторами в гособлигации, под угрозой ощущает себя и банковская система в целом. В-третьих, правительства многих стран, в рамках борьбы с кризисом, проводили крайне мягкую монетарную политику и создали огромное количество новых денег – для спасения банков и покупки облигаций. Многие инвесторы считают, что в результате этого в скачек инфляции в среднесрочной перспективе неизбежен. Кроме этого, инфляция – это простой способ для монетарных властей обесценить заодно и часть государственного долга. Золото, же исторически показывает хорошие результаты в периоды роста цен. И, наконец, в то время как Китай и Индий, несмотря ни на что, показывают впечатляющие темпы роста, спрос на золото в этих странах должен поддержать рынок золота, – считают «быки». www.rietumutrading.com В то же время на рынке есть и другая категория игроков, которая с недоверием смотрит на уже 10-тилетний непрерывный рост цен на «желтый металл», называя это явлением «самым длинным пузырем в истории». Главным недостатком золота является то, что оно не приносит ни дивидендов как акция, ни купонов как облигация, ни арендной платы, как недвижимость. Привлекательность золота полностью зависит от надежд на то, что его цена будет расти (или, по крайней мере, не будет падать). С другой стороны, кажется нелогичным, что цена на актив растет так уверенно, несмотря на отсутствие серьезных изменений в традиционных факторах спроса и предложения. Ведь в долгосрочной перспективе фундаментальные факторы всегда берут верх над кратковременными тенденциями, рост цен на золото рано или поздно сойдет на нет. Спрос на золот о (т онн) 1400 1200 1000 Фундаментальные факторы спроса и предложения Спрос на золото имеет два главных источника: промышленный спрос (ювелирная промышленность, стоматология и др.) и спрос инвестиционный. Традиционно именно на ювелирную промышленность приходилась львиная доля спроса на золото. Однако за последние 10 лет, в то время как на фоне экономического кризиса спрос на золотые украшения падал, спрос на золото как инвестиционный актив существенно вырос, достигнув уже более 40% от общего спроса. Покупателей золота отпугивает растущая цена, тогда как для инвесторов это четкий сигнал о возможном сохранении существующей динамики к росту. 800 600 400 200 0 Q1 Q2 Q3 Q4 2008 Второй источник предложения – золотой лом (драгоценности, которые продают дилерам по цене самого металла). В начале 2000-х объем золотого лома не реагировал на рост цен на золото, однако ситуация изменилась в последние годы, когда рост цен спровоцировал поступления рекордного количества такого лома на рынке. В отличие от шахт и карьеров, которые не могут резко увеличить добычу в ответ на повышенный спрос, рынок переплавленного золото довольно эластичен и в случае дальнейшего роста цен будет поставлять все большие объемы: ведь все золото, которое было добыто за всю историю человечества, никуда не исчезло. Q3 Q4 Q1 Q2 2010 Промышле нност ь Предложение золот а (т онн) 1400 1200 1000 800 600 400 200 0 Q1 Q2 Q3 Q4 2008 Добыча www.rietumutrading.com Q2 2009 Инве ст иц ии Что касается предложения золота на рынке, то оно либо было неизменным, либо снижалось. Добыча достигла пика в 2001 г., и с тех пор немного уменьшилась. Росту добычи мешает несколько факторов – это и комбинация растущих расходов на добычу и разведку, и политическая нестабильность в некоторых золотодобывающих странах Африки, и падающая добыча на шахтах в Северной и Южной Америке. Q1 Q1 Q2 Q3 Q4 2009 Ут илизац ия Q1 Q2 2010 Перспективы Как долго будет продолжаться восходящий рост цен на золото? Ответ на этот вопрос во многом зависит от состояния мировой экономики. В случае развития сценария внезапного входа в новую рецессию или даже депрессию, дефолтом одной из крупных развитых стран, развала еврозоны или девальвации доллара, золото может уйти на 2000 и 3000 долларов за унцию. Однако вероятность такого апокалиптического сценария – ничтожна. Скорее всего, процесс восстановления мировой экономики постепенно утвердится и ускорится, признаки чего можно наблюдать уже сейчас. На фоне постепенного спада неуверенности инвесторов по поводу перспектив мировой экономики и корпоративного сектора восстановится спрос «на риск» и появится еще одна причина для инвестиций в другие инструменты, такие как акции и деривативы. Все это, вкупе с ростом процентных ставок, приведет к тому, что золото перестанет быть столь привлекательным по сравнению с другими активами. В этом случае, очевидно, что наращивание вложений в золото как способ инвестиций, которые мы могли наблюдать в 2009 г. и начале 2010 г., не может продолжаться долго. Если все это будет именно так и объем инвестиций в золото со стороны западных инвесторов в какой-то момент снизится, то спрос на драгоценности вряд ли сможет его скомпенсировать. Надежды на то, что главные потребители «желтого металла» – Китай и Индия, – увеличат потребление не совсем реалистичны. Эти страны должны будут, по крайней мере, утроить свой годовой спрос, чтобы добытое золото осталось востребовано. Отсюда вывод, как только существенная часть опасений по поводу устойчивости восстановительных процессов в мировой экономике рассеется, стоит ожидать и нормализации «золотого рынка». Такая поворотная точка может теоретически наступить уже в ближайшие кварталы, однако до тех пор, пока неуверенность сохраняется, и инвесторы опасаются инфляции и проблем с суверенным долгом, золото будет привлекательно. Поэтому не исключено, что цены на золото еще достигнут отметки 1300 или даже 1400 долларов за тройскую унцию, прежде чем начать неизбежный спад. ОГРАНИЧЕНИЕ ОТВЕТСТВЕННОСТИ: Информация, указанная в настоящем отчете, предусмотрена для использования только в информационных целях, и ее нельзя считать предложением или рекомендацией купить, держать или продать упомянутые в ней финансовые инструменты, а также совершать другие операции на финансовых рынках. Авторы информации, размещенной в настоящем отчете, а также АО «Rietumu Banka» (далее именуемое – «Банк»), как совместно, так и каждый по отдельности, не несут никакой ответственности за возможное использование включенной в настоящий отчет информации, в том числе не несут никакой ответственности за прямые или косвенные убытки (включая неполученную прибыль), а также штрафные санкции. Оценки, мнения и прогнозы, отраженные в настоящем отчете, основаны исключительно на заключениях аналитиков Банка относительно рассматриваемых в отчете финансовых инструментов и эмитентов. Представленная в настоящем отчете информация получена из источников, которые считаются надежными, в то же время точность и полнота предоставленной информации не гарантируется.Любое ваше инвестиционное решение должно полностью основываться на оценке ваших личных финансовых обстоятельств и целей инвестиций. Банк обращает ваше внимание на то, что операции на рынке ценных бумаг и финансовых инструментов связаны с риском и требуют соответствующих знаний и опыта.Мнения, оценки и прогнозы, выраженные в настоящем отчете относятся к моменту публикации информации, и могут меняться без предварительного уведомления. Копирование и распространение информации, содержащейся в данном отчете, возможно только с согласия Банка. Графики и таблицы в настоящем отчете построены в соответствии с данными из системы Bloomberg. Автором настоящего отчета является Роман Попов, старший аналитик АО «Rietumu Banka». www.rietumutrading.com