анализ финансовой устойчивости предприятия

реклама

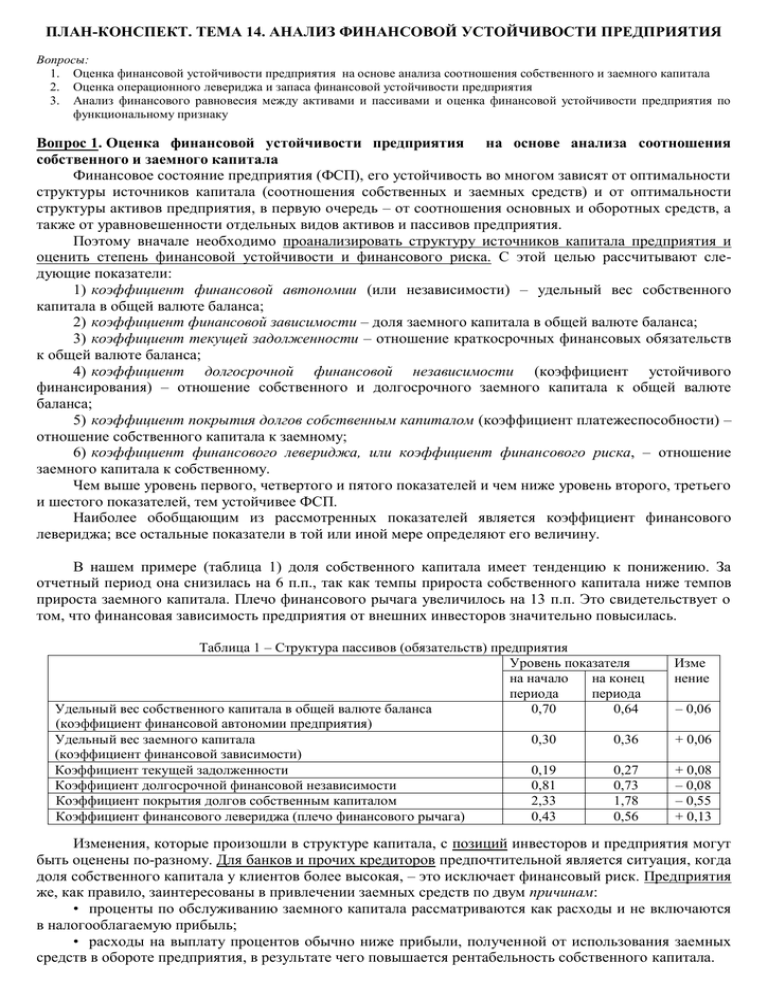

ПЛАН-КОНСПЕКТ. ТЕМА 14. АНАЛИЗ ФИНАНСОВОЙ УСТОЙЧИВОСТИ ПРЕДПРИЯТИЯ Вопросы: 1. Оценка финансовой устойчивости предприятия на основе анализа соотношения собственного и заемного капитала 2. Оценка операционного левериджа и запаса финансовой устойчивости предприятия 3. Анализ финансового равновесия между активами и пассивами и оценка финансовой устойчивости предприятия по функциональному признаку Вопрос 1. Оценка финансовой устойчивости предприятия на основе анализа соотношения собственного и заемного капитала Финансовое состояние предприятия (ФСП), его устойчивость во многом зависят от оптимальности структуры источников капитала (соотношения собственных и заемных средств) и от оптимальности структуры активов предприятия, в первую очередь – от соотношения основных и оборотных средств, а также от уравновешенности отдельных видов активов и пассивов предприятия. Поэтому вначале необходимо проанализировать структуру источников капитала предприятия и оценить степень финансовой устойчивости и финансового риска. С этой целью рассчитывают следующие показатели: 1) коэффициент финансовой автономии (или независимости) – удельный вес собственного капитала в общей валюте баланса; 2) коэффициент финансовой зависимости – доля заемного капитала в общей валюте баланса; 3) коэффициент текущей задолженности – отношение краткосрочных финансовых обязательств к общей валюте баланса; 4) коэффициент долгосрочной финансовой независимости (коэффициент устойчивого финансирования) – отношение собственного и долгосрочного заемного капитала к общей валюте баланса; 5) коэффициент покрытия долгов собственным капиталом (коэффициент платежеспособности) – отношение собственного капитала к заемному; 6) коэффициент финансового левериджа, или коэффициент финансового риска, – отношение заемного капитала к собственному. Чем выше уровень первого, четвертого и пятого показателей и чем ниже уровень второго, третьего и шестого показателей, тем устойчивее ФСП. Наиболее обобщающим из рассмотренных показателей является коэффициент финансового левериджа; все остальные показатели в той или иной мере определяют его величину. В нашем примере (таблица 1) доля собственного капитала имеет тенденцию к понижению. За отчетный период она снизилась на 6 п.п., так как темпы прироста собственного капитала ниже темпов прироста заемного капитала. Плечо финансового рычага увеличилось на 13 п.п. Это свидетельствует о том, что финансовая зависимость предприятия от внешних инвесторов значительно повысилась. Таблица 1 – Структура пассивов (обязательств) предприятия Уровень показателя на начало на конец периода периода Удельный вес собственного капитала в общей валюте баланса 0,70 0,64 (коэффициент финансовой автономии предприятия) Удельный вес заемного капитала 0,30 0,36 (коэффициент финансовой зависимости) Коэффициент текущей задолженности 0,19 0,27 Коэффициент долгосрочной финансовой независимости 0,81 0,73 Коэффициент покрытия долгов собственным капиталом 2,33 1,78 Коэффициент финансового левериджа (плечо финансового рычага) 0,43 0,56 Изме нение – 0,06 + 0,06 + 0,08 – 0,08 – 0,55 + 0,13 Изменения, которые произошли в структуре капитала, с позиций инвесторов и предприятия могут быть оценены по-разному. Для банков и прочих кредиторов предпочтительной является ситуация, когда доля собственного капитала у клиентов более высокая, – это исключает финансовый риск. Предприятия же, как правило, заинтересованы в привлечении заемных средств по двум причинам: • проценты по обслуживанию заемного капитала рассматриваются как расходы и не включаются в налогооблагаемую прибыль; • расходы на выплату процентов обычно ниже прибыли, полученной от использования заемных средств в обороте предприятия, в результате чего повышается рентабельность собственного капитала. В рыночной экономике большая и все увеличивающаяся доля собственного капитала вовсе не означает улучшения положения предприятия, возможности быстрого реагирования на изменение делового климата. Напротив, использование заемных средств свидетельствует о гибкости предприятия, его способности находить кредиты и возвращать их, т.е. о доверии к нему в деловом мире. Нормативов соотношения заемных и собственных средств практически не существует. Они не могут быть одинаковыми для разных отраслей и предприятий. Доля собственного и заемного капитала в формировании активов предприятия и уровень финансового левериджа зависят от отраслевых особенностей предприятия. В тех отраслях, где медленно оборачивается капитал и высока доля долгосрочных активов, коэффициент финансового левериджа не должен быть высоким. В других отраслях, где капитал оборачивается быстро и доля основного капитала мала, он может быть значительно выше. Для определения нормативного значения коэффициентов финансовой автономии, финансовой зависимости и финансового левериджа необходимо исходить из фактически сложившейся структуры активов и общепринятых подходов к их финансированию (таблица 2). Вид актива Внеоборотные активы Постоянная часть оборотных активов Переменная часть оборотных активов Таблица 2 – Подходы к финансированию активов предприятия Удельный вес на Подход к финансированию конец года, % агрессивный умеренный консервативный 58,5 40 % – ДЗК 20 % – ДЗК 10 % – ДЗК 60 % – СК 80 % – СК 90 % – СК 23,0 50 % – ДЗК 25 % – ДЗК 100 % – СК 50 % – СК 75 % – СК 18,5 100 % – КЗК 100 % - КЗК 50 % – СК 50 % – КЗК Примечание: ДЗК – долгосрочный заемный капитал; СК – собственный капитал; КЗК – краткосрочный заемный капитал. Постоянная часть оборотных активов – это тот минимум, который необходим предприятию для осуществления операционной деятельности и величина которого не зависит от сезонных колебаний объема производства и реализации продукции. Как правило, она полностью финансируется за счет собственного капитала и долгосрочных заемных средств. Переменная часть оборотных активов подвержена колебаниям в связи с сезонным изменением объемов деятельности. Финансируется обычно за счет краткосрочного заемного капитала, а при консервативном подходе – частично и за счет собственного капитала. Определим нормативную величину коэффициентов финансового рычага: при агрессивной финансовой политике: КФН = 58,5 • 0,6 + 23 • 0,5 + 18,5 • 0 = 46,6 % КФЗ= 100 – 46,6 = 53,4 % КФР= 53,4/46,6 = 1,15 финансовой независимости, зависимости и при умеренной финансовой политике: КФН = 58,5 • 0,8 + 23 • 0,75 + 18,5 • 0 = 64,0 % КФЗ= 100 – 64 = 36 % КФР = 36/64 = 0,56 при консервативной финансовой политике: КФН= 58,5 • 0,9 + 23 • 1 + 18,5 • 0,5 = 84,9 % КФЗ= 100 – 84,9= 15,1 % КФР= 15,1/84,9 = 0,18. Судя по фактическому уровню данных коэффициентов (см. таблицу 1), можно сделать заключение, что предприятие проводит умеренную финансовую политику и степень финансового риска не превышает нормативный уровень при сложившейся структуре активов предприятия. Коэффициент финансового левериджа не только является индикатором финансовой устойчивости, но и оказывает большое влияние на увеличение или уменьшение величины прибыли и собственного капитала предприятия. Сущность ЭФР рассмотрена в Теме 13. Коэффициент финансового левериджа (ЗК/СК) является именно тем рычагом, с помощью которого увеличивается положительный или отрицательный ЭФР. Уровень финансового левериджа (УФЛ) измеряется отношением темпов прироста чистой прибыли (ЧП%) к темпам прироста общей суммы прибыли до уплаты налогов и процентов по обслуживанию долга (БП%): УФЛ = ЧП% /БП% Он показывает, во сколько раз темпы прироста чистой прибыли превышают темпы прироста бруттоприбыли. Это превышение обеспечивается за счет ЭФР, одной из составляющих которого является его плечо (отношение заемного капитала к собственному). Увеличивая или уменьшая плечо рычага в зависимости от сложившихся условий, можно влиять на прибыль и доходность собственного капитала. Рассчитаем уровень финансового левериджа по данным анализируемого предприятия. Прибыль до уплаты налогов и процентов, тыс. руб. Чистая прибыль после уплаты налогов и процентов, тыс. руб. Прошлый период 18 260 11 870 Отчетный период 22 250 14 685 Прирост, % + 21,8 + 23,7 На основании этих данных можно сделать вывод, что при сложившейся структуре источников капитала каждый процент прироста брутто-прибыли обеспечивает увеличение чистой прибыли на 1,087%. В такой же пропорции будут изменяться данные показатели и при спаде производства. Используя эти данные, можно оценивать и прогнозировать степень финансового риска инвестирования. Важными показателями, характеризующими структуру капитала и определяющими устойчивость предприятия, являются сумма чистых активов и их доля в общей валюте баланса. Величина чистых активов (реальная величина собственного капитала) показывает, что останется собственникам предприятия после погашения всех обязательств в случае ликвидации предприятия. Согласно принятому порядку оценки стоимости чистых активов акционерных обществ в Республике Беларусь, под стоимостью чистых активов понимается величина, определяемая как разница между стоимостью активов и пассивов, принимаемых к расчету (таблица 3). Таблица 3 – Расчет суммы чистых активов Показатель Активы Вычитаются: задолженность учредителей по взносам расходы будущих периодов Итого активов, принимаемых к расчету Пассивы Долгосрочные финансовые обязательства, включая величину отложенных финансовых обязательств Краткосрочные финансовые обязательства по кредитам и займам Кредиторская задолженность Задолженность участникам (учредителям) по выплате доходов Резервы предстоящих расходов Прочие краткосрочные обязательства Итого пассивов, принимаемых к расчету Чистые активы Доля чистых активов в валюте баланса, % На начало периода 45 000 На конец периода 65 000 – 200 44 800 – 300 64 700 5 000 6 000 3 000 5 500 – – – 13 500 31 300 69,55 8 400 9 000 – – – 23 400 41 300 63,53 При этом следует принимать во внимание, что величина чистых активов является довольно условной, поскольку рассчитана по данным не ликвидационного, а бухгалтерского баланса, в котором активы отражаются не по рыночным, а по учетным ценам. Тем не менее, величина их должна быть больше уставного капитала. Если чистые активы меньше величины уставного капитала, акционерное общество обязано уменьшить свой уставный капитал до величины его чистых активов, а если чистые активы менее установленного минимального размера уставного капитала, то в соответствии с действующими законодательными актами общество обязано принять решение о самоликвидации. При неблагоприятном соотношении чисты активов и уставного капитала усилия должны быть направлены на увеличение прибыли и рентабельности, погашение задолженности учредителей по взносам в уставный капитал и др. Вопрос 2. Оценка операционного левериджа и запаса финансовой устойчивости предприятия Как уже отмечалось, финансовая устойчивость предприятия во многом зависит от того, насколько оптимально сочетаются отдельные виды активов баланса, в частности основной и оборотный капитал, и, соответственно, постоянные и переменные издержки предприятия. Инвестирование капитала в основные средства обусловливает рост постоянных и относительное сокращение переменных затрат. Взаимосвязь между объемом производства, постоянными и переменными затратами выражается показателем производственного (операционного) левериджа, от уровня которого зависят прибыль предприятия и его финансовая устойчивость. Уровень производственного левериджа исчисляется отношением темпов прироста прибыли от основной деятельности П% (до выплаты налогов) к темпам прироста объема продаж в натуральном или стоимостном выражении (VРП%): Уровень производственного левериджа показывает степень чувствительности прибыли к изменению объема производства. При его высоком значении даже незначительный спад или увеличение производства продукции приводит к существенному изменению прибыли. Более высокий уровень производственного левериджа обычно имеют предприятия с более высоким уровнем технической оснащенности производства. При повышении уровня технической оснащенности происходит увеличение доли постоянных затрат и уровня производственного левериджа. С ростом последнего увеличивается степень риска недополучения выручки, необходимой для возмещения постоянных расходов. Убедиться в этом можно, используя данные таблицы 4. Таблица 4 – Исходные данные для определения производственного левериджа Показатель Предприятие А В С Цена изделия, руб. 800 800 800 Удельные переменные расходы, руб. 300 250 200 Сумма постоянных затрат, тыс. руб. 1 000 1 250 1 500 Безубыточный объем продаж, шт. 2 000 2 273 2 500 Объем производства, шт.: вариант 1 3 000 3 000 3 000 вариант 2 3 600 3 600 3 600 Прирост производства, % 20 20 20 Выручка, тыс. руб. вариант 1 2 400 2 400 2 400 вариант 2 2 880 2 880 2 880 Сумма затрат, тыс. руб.: вариант 1 900 2 000 2 100 вариант 2 2 080 2 150 2 220 Прибыль, тыс. руб. вариант 1 500 400 300 вариант 2 800 730 660 Прирост прибыли, % 60 82,5 120 Коэффициент производственного левериджа 3 4,125 6 Приведенные в таблице 4 данные показывают, что наибольшее значение коэффициента производственного левериджа имеет то предприятие, у которого выше отношение постоянных расходов к переменным. Каждый процент прироста выпуска продукции при сложившейся структуре издержек обеспечивает прирост валовой прибыли: на предприятии А – 3%, на предприятии В – 4,125, на предприятии С – 6%. Соответственно, при спаде производства прибыль на предприятии С будет сокращаться вдвое быстрее, чем на предприятии А. Следовательно, на предприятии С более высокая степень производственного риска. У предприятия, у которого больше доля постоянных затрат, выше безубыточный объем продаж и меньше зона безопасности (запас финансовой устойчивости). Чтобы определить запас финансовой устойчивости (ЗФУ), необходимо из выручки вычесть безубыточный объем продаж и полученный результат разделить на выручку: Безубыточный объем продаж определяется: Таблица 5 – Расчет безубыточного объема продаж и запаса финансовой устойчивости предприятия Прошлы Отчетн й период ый период Выручка от реализации продукции за минусом НДС, акцизов и др., тыс. рv6. 83414 97120 Прибыль от реализации, тыс. руб 15477 18597 Полная себестоимость реализованной продукции, тыс. руб. 67937 78523 Сумма переменных затрат, тыс. руб 47857 51955 Сумма постоянных затрат, тыс. руб 20080 26568 Сумма маржи покрытия, тыс. руб 35557 45165 Доля маржи покрытия в выручке, % 0,4263 0,465 Безубыточный объем продаж, тыс. руб. 47100 57135 Запас финансовой устойчивости: тыс. руб. 36285 40013 % 43,5 41,2 Рисунок 1 – График безубыточности предприятия на конец года Как показывает расчет (таблица 5 рисунок 1), в прошлом году нужно было реализовать продукции на сумму 47100 тыс.руб., чтобы покрыть постоянные затраты. При такой выручке рентабельность равна нулю. Фактически выручка составила 83414 тыс.руб., что выше критической суммы на 36314 тыс. руб., или на 43,5%. Это и есть запас финансовой устойчивости или зона безубыточности предприятия. В отчетном году запас финансовой устойчивости несколько уменьшился: фактическая выручка выше критической ее суммы на 41,2%. Это еще высокий запас финансовой прочности. Однако если его величина будет систематически снижаться и выручка окажется ниже критического уровня, то предприятие окажется в зоне убытков, будет «проедать» собственный и заемный капитал и обанкротится. Поэтому нужно постоянно следить за запасом финансовой устойчивости, выяснять, насколько близок или далек порог рентабельности, ниже которого не должна опускаться выручка предприятия. Это очень важный показатель для оценки финансовой устойчивости предприятия. Операционный (деловой) риск определяется изменчивостью спроса, цен продаж, цен снабжения и их соотношения: он минимизируется, если в условиях инфляции цены на продукцию предприятия растут пропорционально росту себестоимости продукции, и, напротив, возрастает, если темпы роста себестоимости продукции опережают темпы роста цен на нее. Вопрос 3. Анализ финансового равновесия между активами и пассивами и оценка финансовой устойчивости предприятия по функциональному признаку Наиболее полно финансовая устойчивость предприятия может быть раскрыта на основе изучения равновесия между статьями актива и пассива баланса. При уравновешенности активов и пассивов по срокам использования и по циклам обеспечивается сбалансированность притока и оттока денежных средств, а следовательно, платежеспособность предприятия и его финансовая устойчивость. В связи с этим анализ финансового равновесия активов и пассивов баланса является основой оценки финансовой устойчивости предприятия, его ликвидности и платежеспособности. Одни авторы отождествляют понятия «финансовое равновесие» и «финансовая устойчивость», другие, мнение которых мы разделяем, считают, что второе понятие шире первого, поскольку для финансовой устойчивости и стабильности ФСП важно не только финансовое равновесие баланса на определенную дату, но и гарантии сохранения его в будущем. А таковыми являются финансовохозяйственные результаты деятельности предприятия: доходность капитала, рентабельность продаж, скорость оборачиваемости капитала, вложенного в активы, коэффициент устойчивости его роста. Схематически взаимосвязь активов и пассивов баланса можно представить следующим образом: 1. Внеоборотные активы 2. Оборотные активы Долгосрочные кредиты Собственный капитал Краткосрочные обязательства Согласно этой схеме основным источником финансирования внеоборотных активов, как правило, является перманентный капитал (собственный капитал и долгосрочные кредиты и займы). Оборотные активы образуются как за счет собственного капитала, так и за счет краткосрочных заемных средств. Желательно, чтобы они были наполовину сформированы за счет собственного, а наполовину – за счет заемного капитала: в этом случае обеспечиваются гарантия погашения внешнего долга и оптимальное значение коэффициента ликвидности, равное 2. Собственный капитал в балансе отражается общей суммой в разд. III пассива баланса. Чтобы определить, сколько его вложено в долгосрочные активы, необходимо из общей суммы внеоборотных активов вычесть долгосрочные кредиты банка для инвестиций в недвижимость (ДКБ) и задолженность по лизингу (ЗЛ). Доля собственного капитала (ДСК) в формировании внеоборотных активов определяется следующим образом: Внеоборотные активы (разд.I баланса) Долгосрочные финансовые обязательства Сумма собственного капитала в формировании внеоборотных активов Доля в формировании внеоборотных активов, %: заемного капитала собственного капитала На начало периода 30 000 5 000 25 000 На конец периода 38 000 6 000 32 000 16,7 15,8 84,2 83,3 Чтобы узнать, какая сумма собственного капитала используется в обороте, необходимо от общей суммы собственного капитала вычесть сумму долгосрочных (внеоборотных) активов (разд. I актива баланса) за минусом той части, которая сформирована за счет долгосрочных кредитов банка и лизинга. Собственный капитал Долгосрочные обязательства Задолженность по лизингу Внеоборротные активы (разд.I баланса) Сумма собственного оборотного капитала На начало периода 31 500 5 000 – 30 000 6 500 На конец периода 41 600 6 000 – 38 000 9 600 Сумму собственного оборотного капитала (чистые оборотные активы) можно рассчитать и таким образом: из общей суммы оборотных активов (разд. II баланса) вычесть сумму краткосрочных финансовых обязательств. Доля собственного (ДСК) и заемного (ДЗК) капитала в формировании оборотных активов определяется следующим образом: Оборотные активы Краткосрочные обязательства Сумма собственного оборотного капитала Доля в формировании оборотных активов, %: собственного капитала заемного капитала На начало периода 15 000 8 500 6 500 На конец периода 27 000 17 400 9 600 43,3 56,7 35,5 64,5 Приведенные данные свидетельствуют о снижении финансовой устойчивости предприятия и повышении зависимости от внешних кредиторов. Рассчитывается также структура распределения собственного капитала, т.е. доля собственного оборотного капитала и доля собственного основного капитала в общей его сумме. Отношение собственного оборотного капитала к общей его сумме получило название «коэффициент маневренности капитала», который показывает, какая часть собственного капитала находится в обороте, т.е. в той форме, которая позволяет свободно маневрировать этими средствами. Коэффициент должен быть достаточно высоким, чтобы обеспечить гибкость в использовании собственных средств предприятия. Сумма собственного оборотного капитала Общая сумма собственного капитала (разд.III( Коэффициент маневренности собственного капитала На начало периода 6 500 31 500 0,206 На конец периода 9 600 41 600 0,231 На анализируемом предприятии по состоянию на конец года доля собственного капитала, находящаяся в обороте, возросла на 2,5 п.п., что следует оценить положительно. Причины изменения величины собственного оборотного капитала (чистых оборотных активов) устанавливаются сравнением суммы на начало и конец периода по каждому источнику формирования постоянного капитала (разд. III и IV баланса) и по каждой статье внеоборотных активов (разд. I баланса). Таблица 6 – Анализ влияния факторов на изменение наличия собственного оборотного капитала Показатель Расчет влияния Уровень влияния, тыс. руб. 1. Перманентный капитал 1.1. Уставный капитал 10 000 – 10 000 – 1.2. Добавочный капитал 16 575 – 12 725 + 3 850 1.3. Резервный капитал 1 825 – 1 500 + 325 1.4. Резерв предстоящих расходов и платежей – – 1.5. Доходы будущих периодов – – 1.6. Нераспределенная прибыль 13 200 – 7 225 + 5 925 1.7. Долгосрочные обязательства 6 000 – 5 000 + 1 000 2. Внеоборотные активы 2.1. Нематериальные активы – (3 000 – 2 500) – 500 2.2. Основные средства – (25 000 – 17 500) – 7 500 2.3. Незавершенное строительство – (2 500 – 4 000) + 1 500 2.4. Долгосрочные финансовые вложения – (7 500 – 6 000) – 1 500 Итого + 3 100 Из таблицы 6 видно, что за отчетный период сумма собственного оборотного капитала увеличилась на 3100 тыс. руб. – главным образом за счет прироста суммы добавочного капитала и нераспределенной прибыли. Дополнительное вложение капитала в основные средства и долгосрочные финансовые инструменты вызвало уменьшение его величины. Важным показателем, который характеризует финансовое состояние предприятия и его устойчивость, является обеспеченность запасов (материальных оборотных активов) устойчивыми источниками финансирования, к которым относится не только собственный оборотный капитал, но и краткосрочные кредиты банка под товарно-материальные ценности. Обеспеченность запасов устойчивыми источниками финансирования устанавливается сравнением их сумм на соответствующую дату. Излишек или недостаток плановых источников средств для формирования запасов (постоянной части оборотных активов) является одним из критериев оценки финансовой устойчивости предприятия, в соответствии с которым выделяют четыре ее типа. 1. Абсолютная краткосрочная финансовая устойчивость, если запасы (3) меньше суммы собственного оборотного капитала (СОК): ; 2. Нормальная краткосрочная финансовая устойчивость, при которой запасы больше собственного оборотного капитала, но меньше плановых источников их покрытия: ; 3. Неустойчивое (предкризисное) финансовое состояние, при котором нарушается платежный баланс, но сохраняется возможность восстановления равновесия платежных средств и платежных обязательств за счет привлечения временно свободных источников средств (И|)р) в оборот предприятия: непросроченной задолженности персоналу по оплате труда, бюджету по налоговым платежам, внебюджетным фондам, поставщикам и т.д. Но поскольку капитал в запасах находится довольно продолжительное время, а сроки погашения данных обязательств наступят очень скоро, то вложение коротких денег в длинные активы может вызвать значительные финансовые трудности для предприятия. ; 4. Кризисное финансовое состояние (предприятие находится на грани банкротства): ; Равновесие платежного баланса в данной ситуации обеспечивается за счет просроченных платежей по оплате труда, ссудам банка, поставщикам, бюджету и т.д. А это означает, что предприятие находится в кризисной ситуации. На начало периода 7 400 На конец периода 14 400 Сумма материальных оборотных активов Плановые источники их формирования: сумма собственного оборотного капитала 6 500 9 600 краткосрочные кредиты банка под товарно-материальные ценности 3 000 8 400 Итого плановых источников 9 500 18 000 Уровень обеспеченности, % 128 25 Как показывают приведенные данные, на анализируемом предприятии запасы больше собственного оборотного капитала, но меньше плановых источников их финансирования. Следовательно, его финансовое состояние можно классифицировать как нормальное. Устойчивость финансового состояния может быть повышена путем: • ускорения оборачиваемости капитала в текущих активах, в результате чего произойдет относительное его сокращение на рубль оборота; • обоснованного уменьшения запасов и затрат (до норматива); • пополнения собственного оборотного капитала за счет внутренних и внешних источников. Поэтому при внутреннем анализе осуществляется углубленное изучение причин изменения запасов и затрат, оборачиваемости оборотных активов, наличия собственного оборотного капитала.