Argus FMB Азотные удобрения

реклама

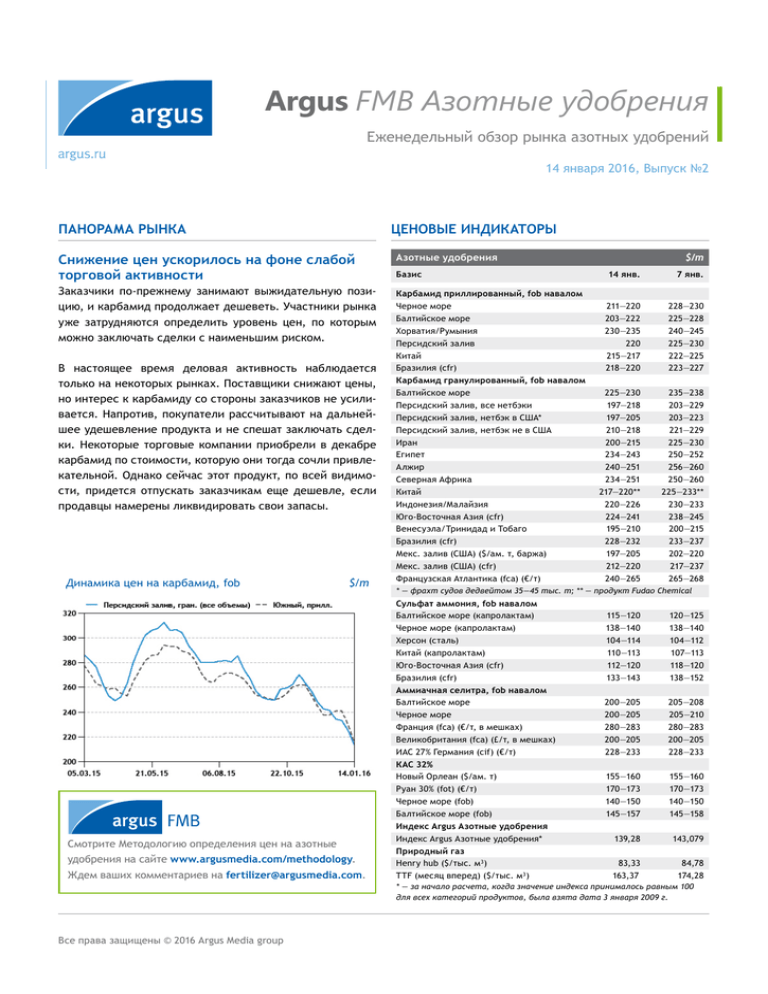

Argus FMB Азотные удобрения Еженедельный обзор рынка азотных удобрений 14 января 2016, Выпуск №2 Панорама рынка Ценовые индикаторы Снижение цен ускорилось на фоне слабой торговой активности Азотные удобрения Заказчики по-прежнему занимают выжидательную позицию, и карбамид продолжает дешеветь. Участники рынка уже затрудняются определить уровень цен, по которым можно заключать сделки с наименьшим риском. Карбамид приллированный, fob навалом Черное море Балтийское море Хорватия/Румыния Персидский залив Китай Бразилия (cfr) Карбамид гранулированный, fob навалом Балтийское море Персидский залив, все нетбэки Персидский залив, нетбэк в США* Персидский залив, нетбэк не в США Иран Египет Алжир Северная Африка Китай Индонезия/Малайзия Юго-Восточная Азия (cfr) Венесуэла/Тринидад и Тобаго Бразилия (cfr) Мекс. залив (США) ($/ам. т, баржа) Мекс. залив (США) (cfr) Французcкая Атлантика (fca) (€/т) В настоящее время деловая активность наблюдается только на некоторых рынках. Поставщики снижают цены, но интерес к карбамиду со стороны заказчиков не усиливается. Напротив, покупатели рассчитывают на дальнейшее удешевление продукта и не спешат заключать сделки. Некоторые торговые компании приобрели в декабре карбамид по стоимости, которую они тогда сочли привлекательной. Однако сейчас этот продукт, по всей видимости, придется отпускать заказчикам еще дешевле, если продавцы намерены ликвидировать свои запасы. Динамика цен на карбамид, fob $/т Смотрите Методологию определения цен на азотные удобрения на сайте www.argusmedia.com/methodology. Ждем ваших комментариев на [email protected]. Базис $/т 14 янв. 7 янв. 211—220 203—222 230—235 220 215—217 218—220 228—230 225—228 240—245 225—230 222—225 223—227 225—230 197—218 197—205 210—218 200—215 234—243 240—251 234—251 217—220** 220—226 224—241 195—210 228—232 197—205 212—220 240—265 235—238 203—229 203—223 221—229 225—230 250—252 256—260 250—260 225—233** 230—233 238—245 200—215 233—237 202—220 217—237 265—268 * — фрахт судов дедвейтом 35—45 тыс. т; ** — продукт Fudao Chemical Сульфат аммония, fob навалом Балтийское море (капролактам) Черное море (капролактам) Херсон (сталь) Китай (капролактам) Юго-Восточная Азия (cfr) Бразилия (cfr) Аммиачная селитра, fob навалом Балтийское море Черное море Франция (fca) (€/т, в мешках) Великобритания (fca) (£/т, в мешках) ИАС 27% Германия (cif) (€/т) КАС 32% Новый Орлеан ($/ам. т) Руан 30% (fot) (€/т) Черное море (fob) Балтийское море (fob) Индекс Argus Азотные удобрения Индекс Argus Азотные удобрения* Природный газ Henry hub ($/тыс. м³) TTF (месяц вперед) ($/тыс. м³) 115—120 138—140 104—114 110—113 112—120 133—143 120—125 138—140 104—112 107—113 118—120 138—152 200—205 200—205 280—283 200—205 228—233 205—208 205—210 280—283 200—205 228—233 155—160 170—173 140—150 145—157 155—160 170—173 140—150 145—158 139,28 143,079 83,33 163,37 84,78 174,28 * — за начало расчета, когда значение индекса принималось равным 100 для всех категорий продуктов, была взята дата 3 января 2009 г. Все права защищены © 2016 Argus Media group Argus FMB Азотные удобрения 14 января 2016 На этой неделе котировки карбамида на рынке физических партий в США опустились ниже $200/ам. т (fob Новый Орлеан). Настолько сильное удешевление продукта ранее было зафиксировано только в декабре 2008 г. На рынке деривативов покупатели и некоторые продавцы готовы заключать сделки по реализации импортного карбамида различных стран-производителей по ценам ниже $200/т (fob). Стоимость физических партий, вероятно, опустится до аналогичного уровня в ближайшее время. Цены на карбамид находятся в широком диапазоне, что характерно для периодов резкого изменения рыночной конъюнктуры. Котировки ближневосточного гранулированного продукта в США составляют в приведении к базису поставки fob методом обратного отсчета $197— 198/т (fob Персидский залив). При этом на спотовом рынке в регионе Персидского залива объемы предлагают по $215—218/т (fob). По итогам конкурса от 14 января египетский карбамид был реализован по $243/т (fob). Это на $7—9/т ниже цен предыдущих сделок. В тот же день местные производители предлагали заказчикам приобрести партии уже по $234/т (fob Египет). Поставщиков очевидно беспокоит возможность избытка предложения на рынке. В Египте и Алжире растут объемы выпуска карбамида, а на Ближнем Востоке уже имеются значительные запасы продукта. Этих объемов более чем достаточно, чтобы обеспечить потребности рынков на юге Европы. В Китае складские запасы карбамида увеличиваются каждую неделю в среднем на 250 тыс. т. При этом возможности реализовать крупные объемы китайского продукта на зарубежных рынках сейчас отсутствуют, если только в Индии не объявят новый закупочный тендер. С декабря карбамид подешевел на 10—12%. В результате себестоимость продукта некоторых китайских производителей уже превышает текущие отпускные цены на условиях поставки fob. Однако в китайских компаниях почти никак не отреагировали на эту ситуацию. На этой неделе, по словам участников рынка, было закрыто два завода по выпуску карбамида, на которых в качестве сырья Все права защищены © 2016 Argus Media group используется природный газ. Тем не менее уровень загрузки мощностей на предприятиях, работающих на угле, остается прежним. Возможно, китайские производители сократят объемы выпуска карбамида в обозримом будущем: после празднования китайского Нового года или по окончании весеннего сезона. Однако также не исключается, что загрузка мощностей на предприятиях в стране будет уменьшена только через некоторое время после того, как цены на карбамид опустятся до крайне низкого уровня. В этом случае, по прогнозам Argus, продукт может подешеветь до $150—160/т (fob). В текущем году за пределами Китая в эксплуатацию должны быть введены новые предприятия по выпуску карбамида с низкой себестоимостью, общая мощность которых составляет не менее 7 млн т/год. При этом на рынке ожидается только умеренный рост спроса. Таким образом, в 2016 г. может сложиться неблагоприятная для некоторых производителей ситуация. Главное за неделю В США цены на карбамид опустились ниже $200/ам. т (fob Новый Орлеан). На фоне резкого удешевления карбамида покупатели занимают выжидательную позицию. На закупочных тендерах в Турции поставщики предлагали карбамид по низким ценам. Складские запасы карбамида в Китае составили 900 тыс. т. Торговые компании продают европейским заказчикам карбамид с поставкой в феврале — апреле, не располагая запасами продукта. Катарский приллированный карбамид реализован по $220/т (fob). В Индонезии отложили проведение тендера из-за изменений в руководстве местных компаний по выпуску азотных удобрений. В Бразилии с прошлого года остаются большие запасы карбамида, несмотря на уменьшение объемов импорта продукта в 2015 г. Два конкурса по реализации КАС вызвали небольшой интерес у заказчиков. стр. 2 из 14 Argus FMB Азотные удобрения 14 января 2016 Карбамид Европа Черное море Турция Производители предлагают приллированный карбамид с отгрузкой в начале февраля по $220—229/т (fob Южный), но цены спроса находятся существенно ниже этого уровня. На этой неделе небольшие партии продукта были реализованы в Турции и Венгрии по ценам, эквивалентным $211—214/т (fob Южный). Турецкий кооператив производителей сахарной свеклы Pankobirlik провел тендер на закупку карбамида. По итогам аукциона сделки были заключены по ценам, приблизительно соответствующим $200/т (fob Южный). Результаты конкурса свидетельствуют о том, насколько низко опустилась стоимость крупных партий продукта. Балтика Pankobirlik подвел 13 января итоги конкурса по закупке около 58 тыс. т карбамида. Продукт обязались поставить местные компании: ▪ производитель удобрений Gemlik Fertilizer Industry (Gemlik) — 48 тыс. т; ▪ производитель комплексных удобрений Ege Gubre — 6—7 тыс. т; ▪ поставщик минеральных и комплексных удобрений Ozbasak Tarim Akaryakit Gida Nakliyat (Ozbasak) — 1,5 тыс. т. Итого: 55,5—56,5 тыс. т. «Уралхим» продал одной из торговых компаний 20—25 тыс. т приллированного карбамида с отгрузкой в конце января — начале февраля по $220—223/т (fob Рига). Партия будет отправлена в Западную Африку, сообщают трейдеры. Участники тендера указали в заявках стоимость продукта с доставкой на склады в различных районах Турции. Gemlik, как сообщают трейдеры, предложил объемы в среднем по $268/т с доставкой. Эти цены, по мнению импортеров, соответствуют $212—214/т (cfr) без уплаты пошлины, если вычесть стоимость фасовки, транспортные и иные расходы. «Гродно Азот» провел 12 января тендер на продажу 30 тыс. т приллированного карбамида с отгрузкой в текущем месяце. Немецкая торговая компания Helm купила 5—6 тыс. т продукта по цене, эквивалентной $222/т (fob Клайпеда). Партию отправят в Германию. В настоящее время Gemlik осуществляет разгрузку судна класса Panamax (дедвейт — 60—80 тыс. т) с купленным ранее китайским карбамидом. В середине февраля в Текирдаг и Самсун для Gemlik доставят в общей сложности около 50 тыс. т катарского продукта. Международная торговая компания Trammo арендовала судно для отгрузки из Усть-Луги в Абиджан (Кот-д’Ивуар) 16 тыс. т приллированного карбамида производства «Фосагро». Швейцарская торговая компания Korfert продала одному из местных дистрибьюторов 4 тыс. т египетского гранулированного карбамида по $265/т (cfr Мармарис). Продукт не облагается ввозной пошлиной. Нидерландская диверсифицированная компания OCI N.V. (OCI) реализовала на юге страны 5 тыс. т египетского карбамида по $258/т (cfr) со 180-дневной отсрочкой платежа. Обе партии поставят в текущем месяце. Часть гранулированного карбамида, произведенного на заводе «Аммоний» (г. Менделеевск), теперь можно приобрести без участия компаний-посредников. Производитель, по словам трейдеров, предлагает заказчикам продукт с отгрузкой в январе по $230—233/т (fob). На этой неделе турецкий производитель древесноволокнистых плит Camsan Poyraz (Camsan) купил у Trammo Отгрузки удобрений из Туапсе в январе Продукт Судно Сульфат аммония Sea Explorer MAP, гранул. карбамид Performer NPK, MAP, гранул. карбамид Sveti Nikola I Объем, тыс. т 4,636 Итого в янв. Все права защищены © 2016 Argus Media group Направление поставки СДС Азот Италия 6,5 Еврохим Италия 44,314 Еврохим н. д. 55,45 стр. 3 из 14 Поставщик Argus FMB Азотные удобрения 14 января 2016 3,5 тыс. т карбамида с отгрузкой в январе по цене, эквивалентной $214/т (fob Южный). Партию отгрузят в текущем месяце. Местный производитель стройматериалов Kastamonu Entegre (Kastamonu) провел 14 января аукцион по закупке 3,5 тыс. т приллированного карбамида с доставкой в начале февраля. Цены предложения, по словам трейдеров, соответствуют $205—210/т (fob Южный). Турецкий производитель минеральных удобрений Gubre Fabrikalari Turk A.S. (Gubretas) провел 13 января тендер на закупку в общей сложности 30 тыс. т приллированного карбамида с доставкой в конце января — феврале в несколько портов страны. Во время первого раунда переговоров участники аукциона предложили продукт по ценам, эквивалентным $210—215/т (fob Южный). В Gubretas просили поставщиков пересмотреть предложения до 15 января. Венгрия Австрийская торговая компания RWA Raiffeisen Ware Austria (RWA), как сообщают участники рынка, купила у одного из российских производителей 5 тыс. т приллированного карбамида по цене, соответствующей в приведении к базису поставки fob $210—213/т (fob Черное море). Франция На этой неделе заказчики направили поставщикам больше заявок на покупку карбамида, чем неделей ранее. На спотовом рынке приобретают небольшие объемы для внесения в почву под зерновыми культурами. Торговые компании, располагающие запасами гранулированного карбамида в Ла-Паллисе, по-прежнему предлагают этот продукт по €265—270/т (fca). Однако покупатели не интересуются карбамидом по такой стоимости. Разница между котировками на базисе fob Персидский залив и отпускными ценами в Европе увеличилась настолько, что у торговых компаний появилась возможность реализовать объемы с отдаленными сроками доставки. В начале недели партии с поставкой в феврале — апреле предлагали по €250/т (fca), однако вскоре после этого цены опустились до €240/т (fca). Это эквивалентно $248/т (cfr), или около $205/т (fob Персидский залив). По такой стоимости продукт готовы отпускать Helm, Trammo, международная торговая компания Koch Fertilizer (Koch), а также, возможно, другие поставщики. Было заключено несколько сделок, но заказчики пока приобретают только небольшие объемы, рассчитывая на Отгрузки карбамида с российских заводов на экспорт по железной дороге в декабре 2015 г. 6 тыс. т 40,5 тыс. т 126,6 тыс. т Выборг Санкт-Петербург Котка Усть-Луга 42,8 тыс. т Мууга Фосагро-Череповец 22,7 тыс. т Силламяэ 38,8 тыс. т 0,5 тыс. т 138,4 тыс. т Лиепая Рига Латвия 2,6 тыс. т Клайпеда 6,2 тыс. т Литва 1,5 тыс. т Азот, Березники Минеральные удобрения, Пермь Акрон Россия Аммоний НАК Азот Куйбышевазот Тольяттиазот Румыния 2,5 тыс. т Газпром нефтехим Салават Украина 5 тыс. т Молдова 3,7 тыс. т Азовское море Новороссийск 0,1 тыс. т Рени 7,2 тыс. т Черное море Все права защищены © 2016 Argus Media group Туапсе 78 тыс. т Невинномысский Азот Грузия 0,3 тыс. т стр. 4 из 14 Каспийское море Аральское море тыс. т Argus FMB Азотные удобрения 14 января 2016 дальнейшее удешевление карбамида. На фоне резкого снижения котировок и избытка предложения на рынке покупатели преимущественно занимают выжидательную позицию. Ближний Восток На этой неделе котировки гранулированного карбамида в регионе опустились до $210—218/т (fob). Производители предлагали объемы по $215—218/т (fob). Стоимость продукта на зарубежных рынках (за исключением США) Поставки карбамида из стран Ближн. Востока в январе Поставщик/баланс Покупатель/рынок Объем, тыс. т Гранулированный SABIC США 60 Предлож. 320 тыс. т Судан 25 Баланс 30 тыс. т Таиланд 70 Бангладеш 50 Новая Зеландия 70 Muntajat внутр. рынок 15 Предлож. 370 тыс. т Южная Корея 27 Баланс 18 тыс. т Ameropa/Турция 50 Fitco/Бразилия 45 Yara/Бразилия 45 Yara/США 50 CHS/США 50 Таиланд 25 Бангладеш 35 Австралия 25 Fertil CHS/США 45 Предлож. 170 тыс. т Бангладеш 30 Баланс 0 тыс. т Trammo/США 45 Trammo/Эфиопия 50 PIC CHS/США 40 Предлож. 130 тыс. т Dreymoor/США 40 Баланс 15 тыс. т Лат. Америка 35 SIUCI Ameropa/США 30 Предлож. 110 тыс. т Koch 40 Баланс 0 тыс. т Keytrade/США 40 SABIC Таиланд 10 Предлож. 50 тыс. т Йемен 20 Баланс 5 тыс. т внутр. рынок 15 Muntajat Бангладеш 20 Предлож. 75 тыс. т н. д. 20 Приллированный Баланс 35 тыс. т Все права защищены © 2016 Argus Media group понизилась в приведении к базису поставки fob Персидский залив в среднем до $210/т (fob). В Европе торговые компании продают ближневосточный карбамид с поставкой в феврале — апреле по ценам, эквивалентным $200—205/т (fob Персидский залив), не располагая его запасами. Иранский гранулированный продукт был реализован по $200/т (fob). Большинство местных производителей уже полностью распродали январские объемы торговым компаниям. Однако поставщики, купившие этот продукт, испытывают затруднения с его реализацией на некоторых рынках сбыта, в особенности в Бразилии. Все больше партий с отгрузкой из региона Персидского залива продают по формульным ценам, основанным на стоимости карбамида на базисе поставки cfr. Это позволяет торговым компаниям застраховаться от возможного удешевления продукта за то время, пока судно с грузом еще находится на пути в порт назначения. Катар Местная торговая компания Muntajat продала швейцарской торговой компании Keytrade 20 тыс. т приллированного карбамида со срочной отгрузкой по $220/т (fob Месаид). Эту партию, по словам трейдеров, отправят на один из африканских рынков. Другие торговые компании купили карбамид по формульным ценам. Muntajat располагает свободными спотовыми объемами из-за того, что поставка партии в Бангладеш была отложена на более поздний срок. Иран Местная нефтехимическая компания Khorasan Petrochemical Company (KHPC), как сообщают участники рынка, продала 15 тыс. т гранулированного карбамида с отгрузкой на экспорт по $200/т (fob). Африка Египет Местный производитель Misr Fertilizer Production Company (MOPCO) провел 13—14 января тендер на продажу 25 тыс. т гранулированного карбамида с отгрузкой в текущем месяце. По итогам аукциона три торговые компании приобрели в общей сложности 21 тыс. т продукта по $243/т (fob): канадский производитель минеральных удобрений Agrium купил 12 тыс. т, Helm — 6 тыс. т, а еще один стр. 5 из 14 Argus FMB Азотные удобрения 14 января 2016 заказчик — 3 тыс. т. В ходе предыдущего конкурса MOPCO реализовала карбамид на $7—9/т дороже. Вскоре после подведения итогов тендера другой местный производитель предложил торговым компаниям карбамид по $234/т (fob). Египетская компания Alexandria Fertilizers (Alexfert) начала переговоры с покупателями о продаже еще 10 тыс. т гранулированного карбамида с отгрузкой в конце января. Производитель намерен заключать сделки по ценам, аналогичным стоимости продукта MOPCO. Helm уже отгрузил 28 тыс. т продукта производства Sorfert: 7 тыс. т — на судне Ebroborg, 4,95 тыс. т — на сухогрузе Beringdiep, 6,6 тыс. т — на судне Belizia, 5,95 тыс. т — на сухогрузе Sdadante, а 4,3 тыс. т — на судне Deltadiep. Еще 4,5 тыс. т Helm отправит за рубеж на судне Anna. Koch отгрузит 16 тыс. т продукта на трех судах: 6 тыс. т — на сухогрузе Andante, 4 тыс. т — на судне Delawarediep и еще 6 тыс. т — либо на сухогрузе SDS Green, либо на судне SDS Wind. Швейцарская торговая компания Ameropa 4,5 тыс. т карбамида на судно New Cap. погрузит Местный производитель гранулированного карбамида Helwan Fertilizers Company (Helwan, HFC) располагает дополнительными свободными объемами на продажу. Международная торговая компания OCI Fertilizer Trading (OFT) по-прежнему предлагает продукт европейским и турецким заказчикам по ценам на условиях поставки cfr. На предприятии Al-Djazairia al-Omania Lil Asmida (AOA) попрежнему работает только одна линия по выпуску карбамида. Производитель готовит второй агрегат к запуску и выполняет имеющиеся обязательства перед заказчиками. Компания не предлагает новые партии на экспорт. Алжир Эфиопия В текущем месяце местный производитель азотных удобрений Sorfert Algerie (Sorfert) отправит на экспорт в общей сложности 54 тыс. т карбамида. На этой неделе местный импортер минеральных удобрений Agricultural Inputs Supply Enterprise (AISE) подвел итоги конкурса от 5 ноября 2015 г. по закупке 228 тыс. т гранулированного карбамида. Согласно условиям аукциона, в Спотовые продажи* Порт/регион отгрузки Продавец Покупатель Направление поставки трейдер н. д. Объем, тыс. т Цена, $/т, навалом Период отгрузки 20—25 220—223 (fob) янв.—февр. Карбамид приллированный Балтика Уралхим Черное море Еврохим RWA Венгрия 5 210—215 (fob)** янв. Китай трейдер Pungnong Южн. Корея 3 225 (cfr) янв. Китай трейдер AG Star Шри-Ланка 7—8 238 (cfr)*** февр.—март Н. д. Gemlik Pankobirlik Турция 48 213 (cfr)** янв.—февр. Южный/Украина Trammo Camsan Турция 3—4 214 (fob)** янв. Катар Muntajat Keytrade н. д. 20 220 (fob) янв. Helm Европа 6 243 (fob) янв. Карбамид гранулированный Египет MOPCO Египет MOPCO Agrium Европа 12 243 (fob) янв. Египет Korfert н. д. Турция 4 265 (cfr)**** янв. Египет OFT н. д. Турция 5 258 (cfr) янв. Н. д. Indagro Isusa Уругвай 12 238 (cfr) февр. Иран KHPC трейдер н. д. 15 200—203 (fob) янв. Indevco Petrokimia Индонезия 20 109 (cfr) февр. Сульфат аммония Китай КАС Балтика Гродно Азот Trammo Испания 3—4 147—148 (fob)** янв. Египет Abu Qir Trammo Испания 3—4 150 (fob) н. д. * — по состоянию на 14 янв.; ** — эквивалентная цена; *** — продукт упакован в биг-бэги; **** — с отсрочкой платежа на 180 дней Все права защищены © 2016 Argus Media group стр. 6 из 14 Argus FMB Азотные удобрения 14 января 2016 страну в период с марта по май текущего года необходимо доставить пять партий продукта. ▪ Samsung предложил поставить лот № 3 (50 тыс. т) из Китая в Джибути по $324,87/т (cfrlo) или по $305,87/т (cfrfo). Победителями тендера, по словам участников рынка, стали Ameropa, южнокорейская химическая компания Samsung Fine Chemicals (Samsung, SFC) и Trammo. Эти компании предложили самые низкие цены: ▪ Samsung может доставить лот № 4 (50 тыс. т) из Китая в Джибути по $326,87/т (cfrlo) или по $307,87/т (cfrfo). ▪ Ameropa может поставить лот № 1 (50 тыс. т) из Китая в Порт-Судан по €336/т (cfrlo) или по €321/т (cfrfo). Эти цены составляют в пересчете на доллары США $366/т и $350/т соответственно. ▪ Samsung готов отгрузить лот № 2 (50 тыс. т) из Китая в Джибути по $319,87/т (cfrlo) или по $300,87/т (cfrfo). ▪ Trammo предложило поставить лот № 5 (28 тыс. т) из ОАЭ в Джибути по $322,10/т (cfrlo) или по $308,25/т (cfrfo). Кроме ставки аренды судов и других расходов, цены включают стоимость мешков и фасовки продукта. По словам трейдеров, предложенные Samsung цены эквивалентны $255—260/т (fob Китай), не считая наценки поставщика, а стоимость продукта, который готово отгрузить Trammo, составляет $264—266/т (fob Эр-Рувайс). Поставки карбамида для IPL* Поставщик Судно Страна/порт отгрузки Порт назначения Объем, тыс. т Fertrade Sinochart Beijing Китай Мундра Fertisul Tuo Fu 8 Китай Мундра 69,3 Bary Chem Yong Tai Китай Пипавав 59,72 Global Ocean Queen Иран Кандла 29,575 Global Golsar Иран Пипавав 61,332 Global Thor Energy Иран Рози Global Sider Gladiator Иран Кандла Ameropa Wanisa Циндао Гангаварам Ameropa Marie S Сухар Кандла 36 CHS CS Sonoma Эш-Шуайба Кандла 42 66,15 31,5 31,266 68,1 Transglobe Ming De Китай Пипавав 68,25 Transagri Laminia Иран Пипавав 49,292 Dreymoor Star Artemis Кувейт Кандла Dreymoor Giewont Циндао Гангаварам Dreymoor Marto Яньтай Мундра 67,15 Dreymoor Billion Trader I Яньтай Гангаварам 67,75 68,25 Continental Fortune Rainbow Тяньцзинь Мундра Samsung Very Maria Китай Карайкал 45 68,25 63 Samsung Avalon Яньтай Гангаварам Amber Paganini Китай Какинада 63,63 Amber Alkimos Heracles Китай Какинада 68,25 Allied Bravo John Чжаньцзян Хазира 51,088 Aries Trident Navigator Циндао Хазира 65 Koch Sky Magnolia Оман Рози 49 Transmart Eurosky Мекс. залив (США) Кандла 30 PIC Jewel of Sohar Эш-Шуайба Кандла Итого 36,75 1 420,603 * — по итогам конкурса от 28 нояб. по закупке карбамида с доставкой до 5 янв. Все права защищены © 2016 Argus Media group 65 стр. 7 из 14 Argus FMB Азотные удобрения 14 января 2016 Азия Китай Карбамид дешевеет. Цены предложения для приллированного и гранулированного продукта опустились на этой неделе до $215—220/т (fob). Тем не менее заказчики не покупают объемы по такой стоимости. Торговые компании пытаются реализовать китайский карбамид на рынках Юго-Восточной Азии по более низким ценам. Эти поставщики не располагают запасами продукта и надеются купить объемы для выполнения своих обязательств в будущем еще дешевле. Например, на Шри-Ланке приллированный карбамид с отгрузкой в феврале предлагают по ценам, эквивалентным $205—210/т (fob Китай). В Чили и Мексике ожидается рост спроса на февральские партии гранулированного карбамида. Заказчики в ЮгоВосточной Азии будут интересоваться покупкой приллированного продукта. Однако пока у китайских поставщиков практически нет возможностей реализовать объемы. Участники рынка сообщили, что на этой неделе из-за неблагоприятной рыночной конъюнктуры были закрыты два завода по выпуску карбамида, использующие в качестве сырья природный газ. Мощность каждого предприятия составляет 500 тыс. т/год. Однако на заводах, которые работают на угле, загрузка мощностей остается на прежнем уровне. Запасы карбамида в портах страны, по оценкам трейдеров, ежедневно увеличиваются примерно на 30 тыс. т. В настоящее время на портовых складах хранится в общей сложности около 900 тыс. т продукта, включая 350 тыс. т в порту Яньтай. Котировки на внутреннем рынке вновь понизились. Дистрибьюторы пока не приступали к закупкам карбамида для подготовки к весеннему сезону: продукт продолжает дешеветь, а нераспроданные запасы у производителей растут. В провинции Шаньдун приллированный карбамид предлагают по 1 280—1 300 юаней/т (франко-завод), а в провинции Хэбэй — по 1 260 юаней/т (франко-завод). Эти цены составляют $190—195/т в пересчете на доллары США по текущему курсу. Индия Участники рынка вновь обсуждают возможность того, что в конце января в стране будет объявлен новый тендер на Все права защищены © 2016 Argus Media group закупку карбамида. Подтвердить эти сообщения пока не удалось. Однако судя по показателям реализации продукта в декабре и запасам, оставшимся с прошлого года, в Индии в ближайшем будущем не потребуется закупать дополнительные импортные объемы. Продажи карбамида в декабре сократились на 15%, до 3,05 млн т. Объемы реализации продукта за апрель — декабрь (с начала текущего сельскохозяйственного года в Индии) составили 24,2 млн т. Это на 7% больше показателя за аналогичный период 2014 г. В конце декабря на складах в стране хранилось 595 тыс. т карбамида. Это существенно больше запасов по состоянию на конец декабря 2014 г. (143 тыс. т). Шри-Ланка На этой неделе два местных заказчика из частного сектора провели тендеры на закупку карбамида. Поставщик и производитель минеральных и комплексных удобрений Agstar Fertilizers (Agstar) интересовался приобретением 12 тыс. т, а производитель минеральных удобрений CIC Agri Businesses (CIC) — 15 тыс. т. Agstar купил по итогам конкурса 7—8 тыс. т приллированного карбамида по $238/т (cfr) на условиях 180-дневной отсрочки платежа. Продукт доставят в марте в мешках с маркировкой заказчика. Стоимость партии составляет в приведении к базису поставки fob $210/т (fob Китай), по оценкам трейдеров. Участники аукциона CIC были готовы реализовать фасованный в мешки карбамид по ценам от $235/т (cfr) с отсрочкой платежа и дороже. Самую низкую цену предложила сингапурская торговая компания Valency International Trading (VIT). Организаторы тендера обсуждали с поставщиками возможность купить продукт еще дешевле, но в итоге конкурс не состоялся. Пакистан Закупки карбамида за рубежом частными компаниями стали более привлекательными в связи со снижением цен. При стоимости продукта $220—230/т (cfr) импортеры могут конкурировать на внутреннем рынке с местными производителями без необходимости получать правительственные субсидии. В настоящее время поставки импортного карбамида в страну не планируются. Однако ввиду отсутствия спроса на рынках Юго-Восточной Азии в январе и феврале стр. 8 из 14 Argus FMB Азотные удобрения 14 января 2016 некоторые поставщики, возможно, направят объемы в Пакистан. Америка Согласно оценкам пакистанского Национального института удобрений (National Fertilizer Development Centre, NFDC), в стране практически отсутствует потребность в закупках карбамида за рубежом. В ведомстве прогнозируют, что в сезон раби (октябрь 2015 г. — март 2016 г.), как и годом ранее, будет продано 3 млн т продукта. При этом ожидается, что внутри страны за этот период произведут 2,61 млн т. Запасы карбамида в начале сезона составляли 771 тыс. т. Таким образом, потребности рынка в сезон раби могут быть полностью обеспечены без необходимости ввозить дополнительные объемы из-за рубежа. На этой неделе котировки баржевых партий гранулированного карбамида опустились ниже $200/ам. т (fob Новый Орлеан). Настолько сильное удешевление продукта было зафиксировано последний раз в декабре 2008 г. США Местные продавцы были вынуждены ликвидировать свои запасы по низким ценам в связи с ухудшением Поставки гранулированного карбамида в США Поставщик Производство Объем, тыс. т Итого в июле 391 Таиланд Итого в авг. 414 Поставщики продолжают снижать цены на гранулированный карбамид на фоне крайне слабого спроса. На момент публикации данного обзора партии объемом 25 тыс. т с поставкой в январе предлагали по $224—225/т (cfr). Однако заказчики не интересуются покупкой более 3—6 тыс. т продукта. О продажах не сообщалось. Итого в сент. 669 Итого в окт. 480 Итого в нояб. 355 Dreymoor Кувейт 44 CHS Сауд. Аравия 44 PotashCorp Тринидад и Тобаго 10 Еврохим Россия 15 Trammo ОАЭ 35 Ameropa ОАЭ 35 Yara Катар 50 Индонезия Koch Катар 50 В начале недели в пяти местных компаниях по выпуску азотных удобрений изменился состав советов директоров. Из-за этого индонезийский производитель Pupuk Kalimantan Timur (Kaltim) начнет проводить тендеры на продажу карбамида с отгрузкой за рубеж в первом полугодии 2016 г. на одну или две недели позже, чем изначально планировалось. CHS Катар 50 Контрактные партии, которые доставляют в страну, стоят дороже. Цена на недавно разгруженные объемы малайзийского карбамида составила $241/т (cfr). В текущем месяце Ameropa отгрузит из Бонтанга в Портленд (западное побережье США) 35—40 тыс. т гранулированного карбамида. Koch отправит в Стоктон (западное побережье США) 20 тыс. т индонезийского продукта. Сингапурская торговая компания Liven Agrichem (Liven) планирует отгрузить две партии объемом по 5—6 тыс. т. Продукт, вероятно, поставят во Вьетнам, по словам трейдеров. В декабрьских контрактах с торговыми компаниями Kaltim вновь стал указывать минимальную цену, соответствующую стоимости производства карбамида. В договорах на январь производитель повысил минимальную цену, несмотря на удешевление продукта на условиях поставки fob в Юго-Восточной Азии. Все права защищены © 2016 Argus Media group CHS Кувейт 44 Ameropa Китай 30* SABIC Сауд. Аравия Итого в дек. SABIC 60 467 Сауд. Аравия 120 PotashCorp Тринидад и Тобаго 25 Trammo ОАЭ 35 Трейдер ОАЭ Ameropa Малайзия 30* Ameropa Индонезия 30* CHS Кувейт 44 Gavilon Кувейт 44 Yara Катар 50 Koch Катар 50 CHS Катар 50 PetroChina Китай 25 Итого в янв. Всего в июле 2015 — янв. 2016** * — зап. поб. США; ** — для сравнения — в июле 2014 — янв. 2015 — 3 609 тыс. т стр. 9 из 14 45 548 3 324 Argus FMB Азотные удобрения 14 января 2016 конъюнктуры мирового рынка, а также с транспортными проблемами внутри страны. Поставки объемов в ключевой дистрибьюторский регион Инола/Катуса сейчас невозможны из-за прекращения судоходства на реке Арканзас. Этот водный путь будет закрыт для грузовых барж до конца января. Торговая активность на рынке существенно усилилась. Была подтверждена информация о продаже более 30 баржевых партий с отгрузкой в январе — марте. Карбамид некитайского производства с отгрузкой в течение ближайших 30 дней был реализован по $197—205/ам. т (fob Новый Орлеан). Продукт с более отдаленными сроками поставки стоит немного дороже: партии с отгрузкой в марте были проданы по $201—207/ам. т (fob Новый Орлеан). Неделей ранее сделки по продаже объемов с такими сроками отгрузки заключались по $212—214/ам. т (fob Новый Орлеан). Поставки карбамида в США, по всей видимости, уменьшаются. В январе — феврале на американский рынок доставят лишь немного более 1 млн т продукта. Для сравнения, в первые два месяца 2015 г. в страну ввезли из-за рубежа 1,5 млн т. Однако в текущем месяце отправлять в США спотовые партии крайне рискованно. Цены недавних сделок по продаже баржевых партий составляют в приведении к базису поставки fob менее $200/т (fob Персидский залив). Центральная Америка Заказчики ушли с рынка и не намерены покупать новые объемы ранее, чем через две-три недели. В январе для мексиканских импортеров из балтийских портов прибудет несколько судов с приллированным карбамидом, а также гранулированный продукт в составе двух комбинированных партий. Эти объемы были куплены в конце декабря. Других поставок карбамида на западное побережье Центральной Америки не планируется. Гватемальскую торговую компанию International Coffee And Fertilizer Trading (Incofe) интересует гранулированный карбамид с поставкой на западное побережье не ранее марта — апреля. В связи с этим Incofe пока откладывает закупку объемов. Другие заказчики намерены выяснить, каким будет минимальный уровень цен на продукт в январе, прежде чем заключать новые сделки. Венесуэла Поставщики предлагают в общей сложности три партии гранулированного карбамида местного производителя минеральных удобрений Fertilizantes Nitrogenados de Oriente (Fertinitro) с отгрузкой в январе — начале февраля. У американского производителя минеральных удобрений Nitron Group (Nitron) и французской торговой компании Mekatrade имеется по 25 тыс. т продукта. Венесуэльская нефтехимическая госкомпания Pequiven, по словам трейдеров, предлагает партию чилийским заказчикам напрямую. Чили Торговые компании предлагают гранулированный карбамид из Китая и других стран с поставкой в феврале. Ожидается, что для обеспечения потребностей рынка импортерам необходимо приобрести четыре или пять партий продукта. В этом году чилийские заказчики активизировались раньше обычного. Бразилия Гранулированный карбамид подешевел до $228—232/т (cfr). В конце прошлой недели небольшие объемы были реализованы по $235/т (cfr), но поставщики продолжают снижать цены, чтобы распродать запасы ближневосточного продукта. Цены спроса понизились до $220/т (cfr). По такой стоимости готовы покупать карбамид крупные заказчики. Поставщики пока не намерены отпускать продукт настолько дешево. Покупателей, интересующихся карбамидом, в целом немного. Запасы удобрений, оставшиеся с прошлого года, составляют в общей сложности 6—6,3 млн т, по оценкам участников рынка. Для сравнения, в конце 2014 г. на складах в стране хранилось 5,6 млн т удобрений. В прошлом году складские запасы увеличились, несмотря на существенное сокращение импортных поставок. В связи с эти ожидается, что спрос на карбамид в январе — феврале будет очень слабым. Поставки азотных удобрений в Бразилию Продукт Гранул. карбамид 2015 2014 ±2015/2014, % 303 2 551 3 865 -34 Прилл. карбамид 21 299 536 -44 Итого карбамид 324 2 850 4 401 -35 Сульфат аммония 140 1 624 1 837 -12 55 1 040 1 086 -4 Аммиачная селитра Все права защищены © 2016 Argus Media group тыс. т дек. 2015 стр. 10 из 14 Argus FMB Азотные удобрения 14 января 2016 Импорт карбамида сократился в 2015 г. на 35% Поставки карбамида в страну из-за рубежа уменьшились в прошлом году относительно 2014 г. на 35%, до 2,85 млн т. Основными причинами этого стали большие запасы продукта, оставшиеся с предыдущего года (около 700 тыс. т), а также ухудшение экономической ситуации в стране. Недавние сделки по продаже сульфата аммония в ЮгоВосточной Азии также заключались по ценам на $10—12/т выше предполагаемой стоимости китайского продукта. Однако при сравнении этих цен следует учитывать, что аренда судна на маршруте Китай — Гресик обходится на $3—4/т дешевле: $9/т, по оценкам участников рынка. Единственным производителем, который увеличил отгрузки карбамида в Бразилию в 2015 г., был Катар. Поставки из этой страны выросли на 33%, до 1,46 млн т. При этом доля катарского продукта на бразильском рынке увеличилась вдвое, составив более 50%. Китай В декабре в страну ввезли из-за рубежа 324 тыс. т карбамида (на 33% меньше, чем годом ранее). Первое место среди поставщиков занял Катар, откуда импортировали 208 тыс. т продукта. Уругвай На этой неделе местный производитель минеральных удобрений Isusa провел тендер на закупку гранулированного карбамида. По итогам конкурса Isusa приобрела 12 тыс. т продукта у швейцарской торговой компании Indagro по $238/т (cfr). Партию поставят в феврале в два порта страны. Местный производитель минеральных и NPK-удобрений Maccio Fertilizantes (Maccio) также должен выйти на рынок для покупки карбамида с поставкой в страну в феврале, считают трейдеры. Аммиачная селитра и сульфат аммония Индонезия Местный производитель минеральных удобрений Petrokimia Gresik (Gresik) подвел итоги конкурса по закупке 20 тыс. т сульфата аммония (капролактам) с доставкой во второй половине февраля. Трейдеры утверждают, что одна из торговых компаний реализовала китайский продукт по цене, эквивалентной $109/т (cfr). Партия, по словам участников рынка, будет отгружена при участии китайского поставщика минеральных удобрений Agricultural Means of Production Corporation (AMPC). Информация об этой сделке неожиданная: текущие котировки китайского сульфата аммония (капролактам) составляют более $110/т (fob). Кроме того, некоторые трейдеры сообщили, что Gresik выдвинул участникам тендера встречное предложение поставить продукт по $112/т (cfr). Все права защищены © 2016 Argus Media group Местная нефтехимическая корпорация China Petrochemical Corporation (Sinopec) продала еще 6 тыс. т сульфата аммония (капролактам) с отгрузкой на экспорт в феврале по $113/т (fob). В настоящее время цены на продукт стабилизировались, несмотря на удешевление карбамида. Другие производители предлагают сульфат аммония с отгрузкой в конце января — феврале по $111/т (fob). По сравнению с прошлой неделей сульфат аммония (сталь) немного подорожал на фоне усиления спроса со стороны производителей компактированного гранулированного продукта. Цены предложения повысились приблизительно на 40 юаней/т ($6/т), составив около $105/т (fob). Бразилия Цены предложения для новых партий стандартного сульфата аммония европейского производства опустились до $145/т (cfr). Китайский продукт подешевел до $135/т (cfr). Сделки заключались по ценам еще на $1—2/т ниже. У импортеров имеются запасы более дорогого сульфата аммония. Продукт с доставкой в текущем месяце из Европы стоит $150/т (cfr) и дешевле, а из Китая — $140/т (cfr). Потребности рынка в продукте в сезон сафрина (февраль — август) уже обеспечены. В связи с этим разница между ценами на гранулированный и стандартный сульфат аммония уменьшилась. Сейчас гранулированный продукт стоит на $50—60/т дороже стандартного, что более характерно для рынка. Цены на европейский гранулированный сульфат аммония с отгрузкой в январе составляют $200—205/т (cfr). Ameropa, как сообщают участники рынка, доставит в страну партию литовского компактированного продукта. Импорт сульфата аммония сократился в 2015 г. на 12% В декабре поставки сульфата аммония из-за рубежа уменьшились на 25%, до 140 тыс. т. За весь 2015 г. в страну ввезли 1,62 млн т продукта — на 12% меньше, чем годом ранее. Местные заказчики активнее покупали сульфат аммония китайского производства, в то время как стр. 11 из 14 Argus FMB Азотные удобрения 14 января 2016 потребление американского и европейского продукта сократилось. Из Китая отгрузили 412 тыс. т сульфата аммония (на 176% больше, чем в 2014 г.). Поставки из Бельгии сократились на 27%, до 407 тыс. т, из США — на 32%, до 361 тыс. т, из Нидерландов — на 12%, до 210 тыс. т, а из Польши — на 32%, до 109 тыс. т. В декабре в Бразилию ввезли из-за рубежа 55 тыс. т аммиачной селитры (на 25% меньше, чем годом ранее). Импорт продукта за весь 2015 г. уменьшился на 4%, до 1,04 млн т. Балтика Сульфат аммония дешевеет на фоне ухудшения конъюнктуры рынка карбамида и роста объемов предложения. Ориентировочные цены на сульфат аммония (капролактам) с отгрузкой в январе составляют $115—120/т (fob Балтийское море). «Гродно Азот» проведет 18 января тендер на продажу 25 тыс. т сульфата аммония (капролактам) с отгрузкой в январе — феврале. Черное море Котировки сульфата аммония (сталь) украинского производства удерживаются в диапазоне $112—115/т (fob Херсон). Российский продукт с отгрузкой из других портов Черного моря, облагаемый пошлиной, по-прежнему стоит $100—103/т (fob). Карбамид-аммиачная смесь Египет Местный производитель азотных удобрений Abu Qir Fertilizers (Abu Qir) провел 13 января аукцион по реализации до 25 тыс. т КАС 32% с отгрузкой 17—21 января. По итогам конкурса Trammo купило 4 тыс. т продукта по $150/т (fob). Другие участники тендера отказались приобретать объемы по этой цене. Trammo отправит КАС в Испанию. Балтика «Гродно Азот» провел 12 января конкурс по реализации до 25 тыс. т КАС 32% с отгрузкой в текущем месяце. Производитель продал Trammo 4 тыс. т продукта по $147— 148/т (fob). Другие заказчики не стали заключать сделки по таким ценам. Trammo отправит партию в Испанию. Argus FMB Micronutrients Report Мировой рынок микроудобрений. Прогноз развития до 2020 года (на английском языке) Более подробную информацию вы можете узнать по телефону или по эл. почте: [email protected] Котировки и аналитика Минеральные удобрения Исследования Мы освещаем рынки Конференции Все права защищены © 2016 Argus Media group стр. 12 из 14 Argus FMB Азотные удобрения 14 января 2016 Франция Котировки КАС 30% с доставкой в январе — апреле попрежнему составляют €170—173/т (fca Руан). Резервуары в Руане заполнены: аграрии начнут вносить продукт в почву уже в феврале. В связи с этим возможности дополнительных поставок импортной КАС ограниченны. Недавняя сделка по покупке египетского продукта была заключена по цене, эквивалентной €165—166/т (fca Руан). Однако это, по всей видимости, практически не повлияет на котировки: из-за нехватки свободных складских мощностей поставщики не имеют возможности направить в страну еще 20—25 тыс. т КАС. ценам в диапазоне $175—180/т (cfr). Подтвержденная информация о новых продажах отсутствует. Местный производитель минеральных удобрений CF Industries, как сообщают участники рынка, отложил до марта ввод в эксплуатацию нового агрегата по выпуску КАС на предприятии в Дональдсонвилле. Дистрибьюторы сообщают, что из-за этого CF Industries не предлагает дополнительные объемы продукта с доставкой ранее марта. Аргентина Местный производитель минеральных удобрений Profertil интересуется покупкой 8 тыс. т КАС 32% с поставкой в страну в феврале. «Еврохим», как сообщают участники рынка, доставит в Руан в конце января партию российской КАС. На рынке больше не наблюдается спрос на объемы с доставкой в летние месяцы. Поставщики предлагают КАС по €172—173/т (fca), но заказчики намерены покупать продукт дешевле, рассчитывая на скидку относительно цен в сезон пикового спроса. Argus FMB Fertilizer Brazil Подробный анализ ситуации на рынке минеральных удобрений и сельскохозяйственных культур Бразилии, а также ценовые индексы (еженедельно на английском и португальском языках) США Торговая активность на рынке по-прежнему не наблюдается. Ориентировочные цены остаются без изменений: $155—160/ам. т (fob Новый Орлеан). Заказчики практически не интересуются баржевыми партиями: в резервуарах, расположенных вверх по течению реки Миссисипи, уже почти нет свободного места. Сельхозпроизводители пока не приступали к закупкам КАС. Участники рынка все еще настроены на удешевление КАС из-за неблагоприятной конъюнктуры рынка деривативов. В связи с этим заказчики не спешат покупать продукт. На рынке деривативов партии с поставкой в феврале — марте предлагают по $152/ам. т (fob Новый Орлеан). Тем не менее поставщики намерены отпускать физические объемы КАС на $10—15/ам. т дороже. Деловая активность на восточном побережье страны остается низкой. Сделки по-прежнему обсуждаются по Все права защищены © 2016 Argus Media group стр. 13 из 14 Свяжитесь с нами по телефону или по эл. почте: [email protected] Котировки и аналитика Минеральные удобрения Исследования Мы освещаем рынки Конференции Argus FMB Азотные удобрения 14 января 2016 Ставки фрахта судов Регион отгрузки Направление поставки Персидск. залив Сделки в денежном выражении* Объем, тыс. т Цена, $/т Месяц Мекс. залив (США) 40—45 13—14 Карбамид прилл. (fob Южный), $/т Спрос Предложение Средняя цена Базис Персидск. залив Таиланд 25—30 9—10 Февр. 200 210 205 5 тыс. т Ближн. Восток Бразилия 30—35 11—13 Март 200 210 205 5 тыс. т Черное море Бразилия 30 13—15 Апр. 195 205 200 5 тыс. т Египет Бискайский залив 6 22—23 Карбамид гранул. (fob барж. Новый Орлеан), $/ам. т Китай Юго-Вост. Азия Китай Индия Алжир Бразилия Алжир Мекс. залив (США) Алжир Бискайский залив 6 14—16 Февр. 200 203 202 1,5 тыс. ам. т 60 6—7 Март 203 206 204 1,5 тыс. ам. т 25—30 10—11 Апр. 203 207 205 1,5 тыс. ам. т 30 11—13 Карбамид гранул. (fob Египет), $/т 12—15 12—14 Февр. 235 231 5 тыс. т 227 Март 227 235 231 5 тыс. т Апр. 228 235 232 5 тыс. т 197 205 201 5 тыс. т Март 190 202 196 5 тыс. т Апр. 190 198 194 5 тыс. т 202 200 5 тыс. т Карбамид прилл. (fob Китай), $/т Февр. Дополнительная информация по свопам: Рон Фоксон и Алексей Палый FIS Ltd — Офис: +44 207 090 1122 или Моб.: +44 7738726557 [email protected] Карбамид гранул. (fob Персидск. залив), $/т Февр. 198 Март 192 197 194 5 тыс. т Апр. 192 199 196 5 тыс. т * — по состоянию на 14 янв. Argus FMB Азотные удобрения издается Argus Media group Юридический адрес Argus House, 175 St John St, London, EC1V 4LW Тел.: +44 20 7780 4200 Факс: +44 870 868 4338 [email protected] Copyright notice Все права защищены © 2016 Argus Media group. Все интеллектуальные права на данное издание и включенную в него информацию принадлежат Argus и/или его лицензиарам и могут быть использованы исключительно на основании лицензионного договора, заключенного с Argus. Копирование или иное воспроизведение материалов издания, полностью или частично, включая отдельные цены или данные, в любой форме и для любых целей, может производиться только при наличии предварительного письменного разрешения Argus. Чтение издания разрешено только в случае Вашего согласия с этим правилом. Сведения о товарных знаках ARGUS, ARGUS MEDIA, логотип ARGUS, Argus FMB Азотные удобренияи другие наименования изданий ARGUS и индексов ARGUS являются товарными знаками, принадлежащими Argus Media Ltd. Для получения дополнительной информации, пожалуйста, посетите страницу сайта www.argusmedia.com/trademarks. Ограничение ответственности Все материалы и информация, включенные в издания (далее совместно именуются — Информация), предоставляются на условиях принципа «как есть». Argus не гарантирует точность, полноту, достоверность или актуальность какойлибо Информации, содержащейся в любом из изданий, или ее пригодность для использования в определенных целях. Argus не несет ответственности за причинение любого ущерба или убытков, возникших в связи с тем, что лицо полагалось на возможность использования Информации в определенных целях, и исключает любую другую ответственность, возникшую в связи с использованием Информации или связанную с ней. Минеральные удобрения Мы освещаем рынки Генеральный директор Нил Брэдфорд Argus Media (Russia) Limited 109147, Москва Таганская ул., 17-23 Тел.: +7 495 933 7571 Факс: +7 495 933 7572 Директор по внутреннему контролю Джэффри Эймос Отдел продаж Виктория Ванеева [email protected] Коммерческий директор Джо Лудиадис Редакция Антон Антонов (редактор) Лиана Давлетшина Татьяна Давыдова [email protected] Издатель Эдриан Бинкс Главный редактор Иан Борн Редактор Стивен Митчелл Тел.: +44 20 8979 7866 [email protected] Перевод Олег Кривошапов Георгий Майоров