Байесовские копулярные модели статистической зависимости

реклама

Байесовские копулярные модели статистической зависимости

национальных фондовых индексов

А.Г. Князев*, А.Е. Шемякин**, О.А. Лепехин*, Н.Н. Кангина*

Введение

Моделирование взаимодействия случайных величин является ключевым вопросом

прикладной статистики. Оценка степени связи случайных величин, вероятностные

характеристики их однонаправленного падения/роста, кроме того, востребованы в

управлении финансовыми рисками в контексте диверсификации рыночного портфеля и

минимизации рыночных и кредитных рисков. В этой связи актуальным является поиск

новых качественных методик моделирования связей между случайными величинами. В

последние годы научный интерес исследователей смещается в пользу копулярных

моделей, как более эффективных инструментов моделирования связи между случайными

величинами путем построения совместной функции распределения. Продолжается работа

над методиками построения копулярных моделей. Перспективным представляется

байесовский подход, позволяющий при оценивании параметров копул принимать во

внимание весь объем накопленных данных. Сложность возникающих при этом

апостериорных распределений требует применения приближенных вычислительных

методов. В настоящей работе для построения байесовских оценок предлагается

использовать алгоритм Метрополиса-Гастингса. Предложенная методология опробована

на данных по фондовым индексам отдельных стран.

Обзор литературы: общая схема

В

существующих

методах

построения

копулярных

моделей

совместного

распределения нескольких случайных величин (компонент случайного вектора) можно

условно выделить три подхода: 1) непараметрический; 2) полупараметрический; 3)

параметрический.

Непараметрический подход предполагает оценивание совместной эмпирической

функции распределения случайного вектора путем вычисления числа попаданий

элементов выборки в выбранную ячейку решётки разбиения вероятностного пространства.

Теоретические аспекты данного подхода обсуждаются в работе Нельсона (Nelson, 2006).

На практике он реализован, например, в работе Бронштейна (Бронштейн, 2011). Данный

подход приводит к определенным неудобствам, поскольку не позволяет исследователю

* Астраханский Государственный Университет

** Университет Св. Томаса, Миннесота, США

функционально описать связи между анализируемыми случайными величинами, и

принимает совместную функцию распределения как некую эмпирическую данность.

Полупараметрический

подход

заключается

в

построении

маргинальных

эмпирических функций распределения случайных компонент и последующей оценке

параметра копулы, определяющего взаимосвязь между компонентами.

Параметрический поход предполагает оценку параметров модельных функций

распределения случайных компонент с последующей (или одновременной) оценкой

параметра копулы.

Очевидные преимущества параметрического подхода могут быть утрачены в

результате некорректной спецификации частных распределений случайных величин. Как

было продемонстрировано в работе (Kim, 2007), неверный подбор частных функций

распределения может приводить к серьёзным отклонениям в оценках параметров копулафункции. Проблема возможной неустойчивости и несостоятельности оценок, полученных

в результате параметрического подхода, привела к тому, что во многих исследованиях

стал доминировать полупараметрический подход.

Для реализации параметрического оценивания наиболее популярными являются

два традиционных инструмента: 1) метод максимального правдоподобия; 2) обобщенный

метод моментов, который реализован в форме метода обращения коэффициентов

Кендалла и метода обращения «ро» Спирмена.

Данная работа предлагает дополнить существующие способы оценки параметров

копулы байесовскими методами оценивания, позволяющим наряду с непосредственными

наблюдениями за интересующими нас переменными учитывать априорную информацию

более общего плана. Использование для приближенного вычисления байесовских оценок

алгоритма Метрополиса-Гастингса позволяет исследователю проводить диагностику

процесса оценивания и формировать выводы об устойчивости этого процесса.

Первичная обработка данных

Исходные данные представляют собой ежедневные котировки биржевых индексов

27 стран (в скобках указаны аббревиатуры индексов): Аргентина (MERVAL), Австралия

(ASX), Австрия (ATX), Бразилия (BUSP), Канада (TSE 300 Comp), Чили (IPSA), Китай

(SSEC), Чехия (PX 50), Франция (CAC), Германия (DAX), Гонконг (HSI), Венгрия (BUX),

Индия (BSE 30), Индонезия (JKSE), Япония (NIKKEI 225), Мексика (IPC), Нидерланды

(AEX), Сингапур (STI), США (S&P 500), Испания (IGBM), Швейцария (SSMI), Турция

(XU 100), Малайзия (KLSE), Великобритания (FTSU 100), ЮАР (JSE), Украина (PFTS).

Для России были взяты два индекса: ММВБ (MICEX) и РТС (RTSI). Данные охватывают

период с 01.01.2009 по 31.12.2011, в качестве источника этих данных послужило

информационное агентство «РосБизнесКонсалтинг» (www.rbc.ru).

Первичная обработка данных включала следующие шаги: восстановление

(импутацию)

пропущенных

данных;

переход

к

логарифмическим

доходностям;

моделирование авторегрессии первого порядка и условной гетероскедастичности;

нормирование остатков авторегрессионной модели. Пропуски заполнялись предыдущим

наблюдением. Пропуски в начале данных заполнялись первым имеющимся наблюдением.

Следующим шагом преобразования данных является переход к логарифмическим

доходностям:

rt ln

Pt

P Pt 1

ln Pt ln Pt 1 t

Pt 1

Pt 1

где Pt - значение фондового индекса в момент времени t. Данный переход позволяет

обеспечить большую сопоставимость фондовых индексов различных стран, устраняя

эффект масштаба. Кроме того, он позволяет отфильтровать присутствующий в рядах

тренд. Для рядов логарифмической доходности использовались модели авторегрессии

первого порядка с условной гетероскедастичностью в остатках в соответствии с

уравнениями

𝑟𝑡 = 𝛼0 + 𝛼1 𝑟𝑡−1 + 𝜀𝑡 ,

2

ℎ𝑡 = 𝛽0 + 𝛽1 ℎ𝑡−1 + 𝛽2 𝜀𝑡−1

,

где εt – остаток авторегрессии, ht – условная дисперсия в момент времени t. На

заключительном шаге производилось нормирование остатков авторегрессионной модели:

𝑧𝑡 =

𝜀𝑡

√ℎ𝑡

. Полученные таким образом ряды остатков будем называть ряды z.

Одномерные распределения

Для сравнения и выбора копулярных моделей совместных распределений, а также для

оценки параметров этих моделей можно использовать как выборочные функции

распределения компонент (полупараметрический подход), так и модельные одномерные

распределения (параметрический подход). Поскольку в данной работе была поставлена

задача реализации и сравнения обоих подходов, возникла необходимость моделирования

одномерных

распределений

рядов

остатков.

Известно,

что

для

моделирования

построенных нами рядов z не вполне подходит нормальное распределение. Ряды остатков

как правило имеют более тяжелые хвосты и могут иметь смещение. Эти особенности

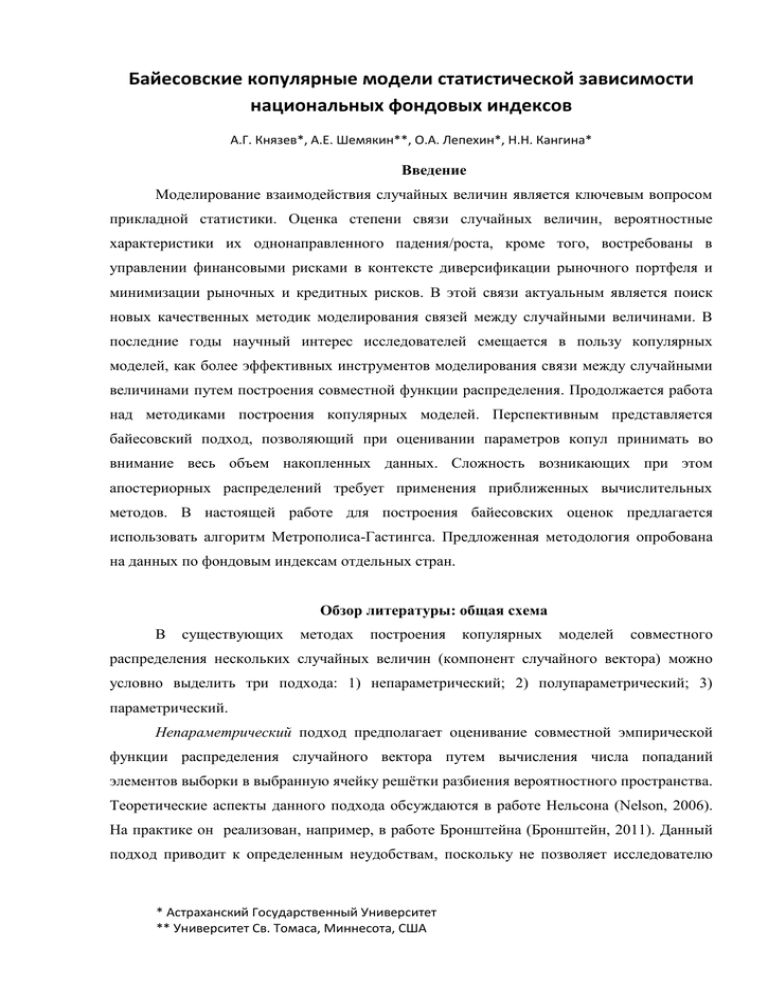

хорошо видны на следующем графике, где изображена гистограмма ряда остатков для

индекса AEX и кривая Гаусса.

0.2

0.0

0.1

Density

0.3

Histogram of z

-6

-4

-2

0

2

4

z

В данной работе для моделирования одномерных распределений мы использовали

асимметричное распределение Стьюдента, плотность которого задается формулой

(Hansen, 1994):

1

2

1 bz a 2

bc

1

, z a / b

2 1

d ( z; ; )

1

2

1 bz a 2

bc1

, z a / b

2 1

где

2

,

a 4c

1

1

2

2

2

b 1 3 a , c

, η - число степеней свободы

2

2

(хвостовой параметр), λ – параметр смещения, Γ(х) - гамма-функция. Оценки параметров

одномерных

распределений

асимметричного

были

распределения

получены

Стьюдента

в

три

этапа.

оценивались

Вначале

методом

параметры

максимального

правдоподобия. Затем проводился тест Колмлгорова-Смирнова. Для 25 индексов

распределение Стьюдента не отклоняется при уровне значимости 0.05, для остальных трех

индексов данное распределение не отклоняется при уровне значимости 0.01.

На следующем шаге предлагались модели априорных распределений для параметров эта

и лямбда асимметричного распределения Стьюдента на основе оценок максимального

правдоподобия. При этом для анализа распределения остатков для каждого отдельно

взятого биржевого индекса использовался весь объем рассматриваемых данных (как при

применении эмпирического байесовского подхода). На рисунке приведена гистограмма

для величины η – 2.

8

6

0

2

4

Frequency

10

12

14

Histogram of eta - 2

0

5

10

15

20

25

30

eta - 2

Проверим гипотезу о том, что величина η – 2 имеет гамма-распределение с параметрами

формы а = 1.408538 и масштаба b = 0.1946912 (эти значения параметров получены по

методу моментов на основе выборочной средней и дисперсии). Вероятность превышения

выборочного значения критической статистики 0.53, гипотеза о гамма-распределении не

противоречит данным.

Рассмотрим величину 2 5 0.15 . На следующем рисунке приведена гистограмма

этой величины.

4

0

2

Frequency

6

8

Histogram of lam2

0.0

0.2

0.4

0.6

0.8

lam2

Проверим гипотезу, что 2 имеет бета-распределение с параметрами а1= 1.805, а2 = 2.167

(эти значения параметров получены по методу моментов на основе выборочной средней и

дисперсии). Вероятность превышения выборочного значения критической статистики 0.4,

гипотеза о бета-распределении не противоречит данным.

Коэффициент корреляции между эта и лямбда равен – 0.35. Он незначимо отличается от

нуля при уровне значимости 0.05, поэтому в первом приближении можно считать, что

параметры и независимы. Далее мы полагаем, что априорная функция плотности

совместного распределения этих параметров является произведением одномерных

плотностей.

На третьем этапе распределения, предложенные на предыдущем шаге для параметров и

по совокупности рассмотренных индексов, использовались в качестве априорных, что

можно рассматривать как вариант эмпирического байесовского подхода.

Байесовские

оценки параметров одномерных распределений были получены с использованием

алгоритма Метрополиса-Гастингса. Выполнялось 100000 итераций, первая половина

полученной цепи выжигалась. В качестве предлагаемых распределений использовались

равномерные распределения для в отрезке [3;30], для в отрезке [-1;1]. Одновременно

вычислялись значения модельных функций распределения, а также проводился тест

Колмогорова-Смирнова. Полученные оценки несколько отличаются от предыдущих

оценок, особенно неустойчивы оценки хвостового параметра . Так же, как и раньше для

25 индексов гипотеза об асимметричном распределении Стьюдента не отклоняется при

уровне значимости 0.05, а для остальных трех индексов эта гипотеза не отклоняется при

уровне значимости 0.01.

Копулярные модели совместных распределений

Для моделирования совместных распределений биржевых индексов в данной работе

использовались пять копул. Три из них принадлежат к семейству архимедовых копул.

Ниже приведены формулы копул, а также их генераторов.

Копула Клейтона

C ( X1 , X 2 ) max{( X 1

X2

1)

1/

, 0} ,

t ( )

1

(t 1)

, α ≥ -1, α ≠ 0.

Копула Фрэнка

C ( X 1 , X 2 )

(e X1 1) (e X 2 1)

ln 1

e 1

,

1

t ( ) ln

exp( t ) 1

exp( ) 1 , α ≠ 0.

Копула Гамбела-Хаугарда

C ( X 1 , X 2 ) exp{[( ln X 1 ) ( ln X 2 ) ]1 / } ,

t ( ) ( ln t ) , α ≥ 1.

Были использованы также две эллиптических копулы, их описание приведено ниже.

Копула Гаусса.

𝐶𝜌 (𝑋1 , 𝑋2 ) = Φρ (Φ−1 (X1 ), Φ−1 (X2 )).

Здесь Φ(𝑢) – интегральная функция стандартного нормального распределения, Φ𝜌 (𝑢, 𝑣)

– интегральная функция двумерного стандартного нормального распределения с

коэффициентом корреляции Пирсона ρ.

Копула Стьюдента.

𝐶𝜂 (𝑋1 , 𝑋2 ) = 𝐹𝜂,𝜌 (𝐹𝜂−1 (𝑋1 ), 𝐹𝜂−1 (𝑋2 )).

Здесь 𝐹𝜂 (𝑢) - интегральная функция распределения Стьюдента с η степенями свободы,

𝐹𝜂,𝜌 (𝑢, 𝑣) - интегральная функция двумерного распределения Стьюдента с η степенями

свободы и с коэффициентом корреляции Пирсона ρ. Следует заметить, что в данной

копуле параметр ρ определяется параметром η, т.е. эта копула, как и предыдущие, зависит

от одного параметра.

Алгоритм Метрополиса-Гастингса

В данной работе оценки параметров ассоциации копулярных моделей были получены

байесовским методом. В силу сложности апостериорных распределений точные

аналитические выражения для этих оценок получить затруднительно, и возникает

необходимость использования приближенных методов Монте-Карло на цепях Маркова.

Для численной реализации этого подхода использовался алгоритм МетрополисаГастингса. Этот алгоритм специиальным образом строит марковскую цепь, для которой

апоестериорное распределение параметра копулы является стационарным. Окончательно

оценка параметра получалась как выборочная средняя построенной цепи.

Опишем работу алгоритма Метрополиса-Гастингса применительно к нашей задаче.

Изначально задается первое значение цепи b0 (например, это может быть среднее из уже

известных значений параметра). Далее на каждом шаге работы алгоритма генерируется

значение параметра at из предлагаемого распределения. Затем применяется техника

принятия-отклонения в соответствии со следующей формулой

𝑏𝑡 = {

𝑎𝑡 ,

𝐿(𝑎𝑡 )𝑓(𝑏𝑡−1 )

> 𝑢𝑡 ,

𝐿(𝑏𝑡−1 )𝑓(𝑎𝑡 )

𝑏𝑡−1 , в противном случае.

Результируюший ряд bt образует марковскую цепь, стационарное распределение которой

совпадает с апостериорным, и оценивание параметра проводится на основе этой цепи

(выжигание или отбрасывание начального отрезка цепи соответствует периоду настройки,

когда цепь еще не достигла стационарного распределения). Здесь L(a) – значение функции

правдоподобия для заданной выборки и значения параметра а; f(a) – значение функции

плотности априорного распределения параметра а; ut – случайное равномерно

распределенное в отрезке [0;1] число. В данной работе функция правдоподобия

вычислялась по формуле

𝑛

𝐿(𝑎) =

𝜕 2 𝐶𝑎 (𝑢, 𝑣)

)|

𝜕𝑢𝜕𝑣

∏ 𝑓(𝑧𝑘1 )𝑔(𝑧𝑘2 ) (

𝑘=1

𝑢=𝐹(𝑧𝑘1 ),𝑣=𝐺(𝑧𝑘2 ) .

Здесь f, g – плотности маргинальных распределений, а F, G – соответствующие функции

распределения вероятностей, Ca(u,v) – выбранная копула, n – объем выборки. Очевидно,

что те множители функции правдоподобия, которые не зависят от параметра, не влияют

на принятие (отклонение) нового значения параметра. В частности, это относится к

значениям маргинальных плотностей. При реализации алгоритма Метрополиса-Гастингса

в среде R такие множители опускались.

Коэффициент корреляции Кендалла

Дчтобы определить, насколько точно построенные модели отражают степени зависимости

случайных компонент, а также для сравнения различных копулярных моделей мы

использовали коэффициент ранговой корреляции Кендалла ( Кендалла). Как известно,

выборочная оценка этого коэффициента вычисляется по формуле

𝜏̂ =

𝑐−𝑑

.

𝑐+𝑑

Здесь с – число согласованных пар наблюдений двух индексов, d – число несогласованных

пар наблюдений. Доверительный интервал для значения этого коэффициента в

генеральной совокупности имеет вид

2

2

𝜏̂ − 𝑢1+𝑃 √ (1 − 𝜏̂ 2 ) < 𝜏 < 𝜏̂ + 𝑢1+𝑃 √ (1 − 𝜏̂ 2 ).

𝑛

𝑛

2

2

Здесь uq – квантиль стандартного нормального распределения, Р – доверительная

вероятность.

Известно [Nelsen], что если совместное распределение задается копулой C (u, v ) , то

коэффициент Кендалла вычисляется по формуле

𝜏 = 4 ∬ 𝐶(𝑢, 𝑣)𝑑𝐶(𝑢, 𝑣) − 1.

𝐼2

𝛼

Из этой формулы получаем, что для копулы Клейтона 𝜏 = 𝛼+2 , для копулы ГамбелаХаугарда 𝜏 =

𝛼−1

𝛼

, для копулы Фрэнка [Gordeev]

2

k

2

4

4

4

e

1

ln(

1

e

)

2

2

2

3

k

k

1

.

2

Для копулы Гаусса и копулы Стьюдента 𝜏 = 𝜋 arcsin(𝜌) , где – коэффициент

корреляции Пирсона.

Первичная оценка параметров копулярных моделей

Оценка параметров копулярных моделей проводилась тремя способами и в три этапа. На

первом этапе оценки были получены с использованием модельных одномерных

распределений.

Оценки

параметров

одномерных

распределений

были

получены

предварительно методом максимального правдоподобия. Для оценивания параметров

копул использовался алгоритм Метрополиса-Гастингса. Выполнялось 1000 итераций. Как

в качестве предлагаемого распределения, так и в качестве априорного распределения

использовались равномерные распределения на соответствующих отрезках. В качестве

критерия точности полученных оценок использовалось сравнение модельных значений

Кендалла с выборочными значениями этого коэффициента. Вычислялась сумма квадратов

отклонений выборочного и модельного значений коэффициента (distance). Качество

оценок

также определялось попаданием оценки в доверительный интервал для

выборочного значения . Результаты приведены в следующей таблице.

Таблица 1.

copula

Gumbel-

Student

Frank

Clayton

Gauss

Hougaard

distance

0.190294 0.118434 0.028853 1.639613 4.227053

m

0

2

0

57

154

В этой таблице m – число модельных значений , меньших нижней границы

доверительного интервала. Мы видим, что наилучший результат дает копула Фрэнка.

Выбор априорных распределений для параметров копул

Оценки параметров копул, полученные на предыдущем этапе для всех попарных

сочетаний фондовых индексов, использовались для выбора априорных распределений.

Опустим детали проверки статистических гипотез и остановимся на окончательных

результатах.

Обозначим параметр копулы Гамбела-Хаугарда через α. Для величины α – 1

предполагаем логарифмически нормальное распределение.

Параметры копул Фрэнка и Клейтона также имеют логарифмически нормальное

распределение.

Напомним, что копула Стьюдента задается одним параметром η (хвостовым параметром).

Для полученных на предыдущем этапе значений имеем min(η) = 10.28088,

max(η) =

10.74758. Положим 𝜂1 = 2(𝜂 − 10.25). Можно предроложить, что величина η1 имеет бетараспределение с параметрами а = 6.537267, b = 3.79453 (p-value = 0.3224).

Обозначим параметр копулы Гаусса ρ, он равен коэффициенту корреляции Пирсона.

Можно предположить, что величина ρ имеет бета-распределение с параметрами а =

5.984803, b = 12.12747 (p-value = 0.07734).

Оценка параметров копул по выборочным функциям распределения

На этом этапе параметры копул оценивались с использованием выборочных функций

распределения,

при

этом

в

качестве

предлагаемого

использовались

априорные

распределения, предложенные на предыдущем шаге. Для оценки качества работы

алгоритма

Метрополиса-Гастингса

вычислялась

доля

принятых

новых

значений

(acceptance rate или acceptance). Результаты приведены в следующей таблице.

Таблица 2.

copula

GumbelHougaard

Student

Frank

Clayton

Gauss

distance

0.751085 0.269816 0.188131 2.069273 4.830349

acceptance 0.140352 0.550362 0.140968 0.118339 0.059402

m

0

7

0

66

167

В этой таблице m – число модельных значений тау, меньших нижней границы

доверительного интервала для тау. Мы видим, что в целом, за исключением копулы

Стьюдента, уровень принятия довольно низкий, что может свидетельствовать о неудачном

выборе предлагаемого распределения. Далее приведены примеры работы алгоритма для

одной из пар индексов.

Результат работы алгоритма Метрополиса-Хастингса для пары индексов AEX, ASX.

0.6

0.3

0.4

0.5

bclayton

0.7

0.8

0.9

Копула Клейтона, уровень принятия 17.9%.

0

200

400

600

800

1000

Index

10.4

student

10.5

10.6

10.7

Копула Стьюдента, уровень принятия 51.4%.

0

200

400

600

Index

800

1000

Сравнивая первые строки таблиц 1 и 2 можно отметить, что степень соотвествия

построенных моделей эмпирическим данным несколько ниже, чем в предыдущем методе

оценивания. Этого следует ожидать, поскольку консервативный выбор априорных

расределений был призван нивелировать большие отклонения в поведении отдельных

национальных биржевых индексов. Наилучший результат снова дает копула Фрэнка.

Модельные значения коэффициентов корреляции для некоторых пар индексов приведены

в приложении.

Оценки параметров копул по модельным функциям распределения

На

последнем

этапе

параметры

копул

оценивались

по

модельным

функциям

асимметричного распределения Стьюдента (третий этап оценки параметров одномерных

распределений). В качестве предлагаемого и априорного распределений использовались

логнормальное распределение для копул Фрэнка, Гамбела-Хаугарда и Клейтона и бетараспределение для копул Гаусса и Стьюдента. Отслеживался уровень принятия.

Результаты приведены в следующей таблице.

Таблица 3.

copula

GumbelHougaard

distance

0.312243 0.151408 0.131951218 3.399157 4.372396

acceptance 0.142217

N < lb

2

Student

Frank

0.565

3

Clayton

0.14057672 0.114963

1

156

Gauss

0.05828

155

Соответствие модельных результатов эмпирическим данным в этой таблице несколько

лучше, чем в предыдущей, и несколько хуже, чем в первой. Общая картина остается

неизменной.

Модельные значения коэффициентов корреляции для некоторых пар индексов приведены

в приложении.

Заключение

Одной из задач данной работы являлось сравнение копулярных моделей с точки зрения их

пригодности для моделирования совместных распределений биржевых индексов. Одно из

основных применений копулярных моделей: моделирование вероятностей совместных

экстремальных колебаний фондовых индексов различных рынков. Анализ на уровне

коэффициентов корреляции не позволяет оценивать такие вероятности «хвостов»

распределений. Прежде всего мы обнаружили, что копулы Клейтона и Гаусса не подходят

для построения подобных моделей. Они сильно уступают трем другим рассмотренным

копулам. Далее будем говорить только о трех копулах. Копула Фрэнка во всех методах

оценивания дала наилучшие результаты. Худшей из трех оказалась копула ГамбелаХаугарда. Это связано с тем, что совместное распределение биржевых индексов имеет

эллиптический характер, что хорошо видно на следующих рисунках. Слева приведены

совместные распределения рядов z, справа совместные распределения модельных

маргинальных функций распределения (асимметричных функций Стьюдента).

0.6

Fast[, 25]

0.4

0

-4

0.0

0.2

-2

bind[, 25]

2

0.8

4

1.0

AEX-TSE, tau = 0.4.

-4

-2

0

0.0

2

0.2

0.4

0.6

0.8

1.0

Fast[, 1]

bind[, 1]

0.6

Fast[, 7]

0.4

0.2

0

0.0

-2

bind[, 7]

2

0.8

4

1.0

AEX-CAC, tau = 0.76.

-4

-2

0

bind[, 1]

2

0.0

0.2

0.4

0.6

Fast[, 1]

0.8

1.0

0.6

Fast[, 22]

0.4

0

0.0

-4

0.2

-2

bind[, 22]

2

0.8

1.0

AEX-SSEC, tau = 0.115.

-4

-2

0

0.0

2

0.2

0.4

0.6

0.8

1.0

Fast[, 1]

bind[, 1]

Копулы Гамбела-Хаугарда и Стьюдента дают в основном низкие оценки параметра .

Копула Фрэнка дает завышенную оценку для малых значений и заниженную для

больших значений. На следующих рисунках сплошной изображена линия, вдоль которой

выборочное и модельное значения равны. Мы видим, что для моделирования сильных

0.7

0.6

0.5

tfr

0.4

0.5

0.4

tst

0.4

0.2

0.4

0.6

0.8

tob

0.3

0.2

0.1

0.1

0.1

0.2

0.2

0.3

0.3

tgh

0.5

0.6

0.6

0.7

0.7

0.8

зависимостей необходимо использовать другие копулярные модели.

0.2

0.4

0.6

0.8

tob

0.2

0.4

0.6

0.8

tob

Следующей важной задачей явилось получение байесовских оценок параметров копул с

использованием алгоритма Метрополиса-Гастингса. Для трех указанных копул оценки

получаются достаточно хорошие, почти все они попадают в доверительный интервал для

выборочного значения , то есть дают удовлетворительную оценку степени взаимосвязи

индексов. Вместе с этим можно отметить ряд проблем, определяющих направления

дальнейшего развития этого метода.

Уровень принятия новых значений довольно низкий, за исключением копулы Стьюдента.

Это указывает на необходимость более адекватного выбора предлагаемых распределений

(или возможность использования адаптивных процедур).

Для обеспечения широты охвата исследования, производится численная реализация

большого количества попарных моделей. При этом приходится ограничиваться

небольшим числом итераций, поскольку алгоритмы работают достаточно медленно. Не

была пока проведена точная диагностика скорости сходимости алгоритма МетрополисаГастингса. По-видимому уровень автокорреляции в цепи высокий.

Несмотря на указанные проблемы, можно сделать вывод о том, что байесовский подход к

оцениванию параметров копулярных моделей является весьма перспективным.

Литература

1. Genest, C. and Rivest, L. Statistical inference procedures for bivariate Archimedean

copulas//Journal of the American Statistical Association. – 1993. – Volume 88, Issue

423. – pp. 1034-1043.

2. Genest, C., Ghoudi, K., Rivest, L.-P.Asemiparametric estimation procedure of

dependence parameters in multivariate families of distributions//Biometrika. – 1995. –

Vol. 82 (3). – pp. 543–552.

3. Joe, H. Asymptotic efficiency of the two-stage estimation method for copulabased

models// Journal of Multivariate Analysis. – 2005. – Vol. 94. – pp. 401-419.

4. Kim, G., Silvapulle, M., Silvapulle, P. Comparison of semiparametric and parametric

methods for estimating copulas// Computational Statistics and Data Analysis. – 2007. –

Vol. 51 (6). – pp. 2836-2850.

5. Kojadinovic, I. and Yan, J. Comparison of three semiparametric methods for estimating

dependence parameters in copula models // Insurance: Mathematics and Economics. –

2010. – Vol. 47. – pp. 52-63.

6. Nelsen, Roger B. An Introduction to Copulas. – New York: Springer, 2006. – 269p.

7. Hansen B.E. (1994). Autoregressive conditional density estimation. International

Economic Review, 35(3), 705–730.

8. Jondeau E., Rockinger M. (2006). The Copula-GARCH model of conditional

dependencies: An international stock market application. Journal of International Money

and Finance, 25, 827–853.

9. Scaillet O., Fermanian J.D. (2005). Some statistical pitfalls in copula modeling for

financial applications. Capital Formation, Governance and Banking. Nova Science

Publishers, 57–72.

10. Smith M.S., Gan Q., Kohn R.J. (2012). Modeling dependence using skew t copulas:

Bayesian inference and applications. Journal of Applied Econometrics, 27, 500–522.

11. Gordeev V., Knyazev A., Shemyakin A., (2012) Selection of copula model for intermarket dependence. Model Based Statistics and Applications, 7(3), 315-325.

12. Бронштейн Е. М., Прокудина Е. И., Герасимова А. С., Дубинская К. Г. Оценка

взаимосвязей

временных

рядов

курсов

акций

с

помощью

копула-

функций//Прикладная эконометрика. – 2011. - №2. – с. 22-31.

13. Пеникас Модели «копула» в управлении валютным риском банка//Прикладная

эконометрика. – 2010. – №1. – с. 62-87.

Приложение

В данном приложении для некоторых пар индексов приведены выборочные значения

коэффициента корреляции Кендалла (Kendall), а также модельные значения этого

коэффициента, рассчитанные на основе оценки параметра копулы, для

полупараметрического и параметрического методов оценивания. (Выбирались пары

индексов с различными значениями тау.)

Индексы

Kendall

IPSA

SSEC

JKSE

MERVAL

AEX

CAC

IGBM

CAC

CAC

NIKKEI

TSE

PFTS

MICEX

TSE

SPX

FTSU100

IGBM

DAX

0.061

0.104

0.205

0.304

0.404

0.503

0.607

0.702

0.797

IPSA

SSEC

JKSE

MERVAL

AEX

CAC

IGBM

CAC

CAC

NIKKEI

TSE

PFTS

MICEX

TSE

SPX

FTSU100

IGBM

DAX

0.061

0.104

0.205

0.304

0.404

0.503

0.607

0.702

0.797

Gumbel

Student Frank

Clayton

Полупараметрический метод

0.046

0.063

0.093

0.081

0.108

0.124

0.145

0.195

0.213

0.260

0.280

0.308

0.354

0.368

0.407

0.473

0.490

0.509

0.556

0.609

0.607

0.677

0.688

0.673

0.793

0.790

0.785

Параметрический метод

0.056

0.069

0.086

0.048

0.108

0.130

0.167

0.199

0.220

0.279

0.311

0.321

0.374

0.394

0.421

0.501

0.519

0.532

0.578

0.593

0.615

0.655

0.672

0.684

0.672

0.785

0.735

Gauss

0.007

0.015

0.184

0.264

0.328

0.405

0.489

0.567

0.646

0.094

0.112

0.156

0.206

0.254

0.327

0.390

0.449

0.473

0.007

0.019

0.163

0.239

0.299

0.383

0.466

0.543

0.582

0.105

0.114

0.163

0.213

0.262

0.336

0.393

0.439

0.478