2014 Домашнее задание

реклама

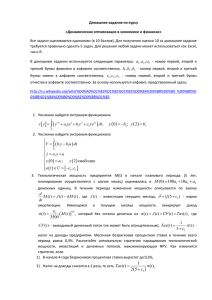

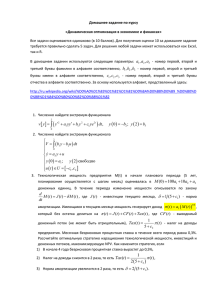

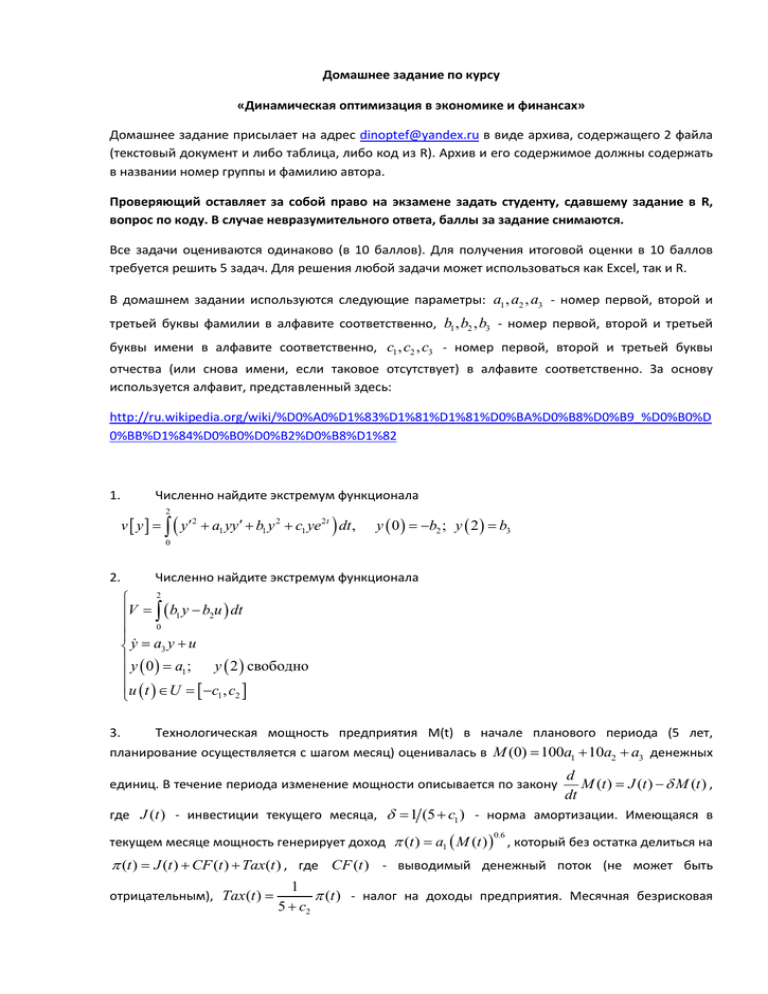

Домашнее задание по курсу «Динамическая оптимизация в экономике и финансах» Домашнее задание присылает на адрес [email protected] в виде архива, содержащего 2 файла (текстовый документ и либо таблица, либо код из R). Архив и его содержимое должны содержать в названии номер группы и фамилию автора. Проверяющий оставляет за собой право на экзамене задать студенту, сдавшему задание в R, вопрос по коду. В случае невразумительного ответа, баллы за задание снимаются. Все задачи оцениваются одинаково (в 10 баллов). Для получения итоговой оценки в 10 баллов требуется решить 5 задач. Для решения любой задачи может использоваться как Excel, так и R. В домашнем задании используются следующие параметры: a1 , a2 , a3 - номер первой, второй и третьей буквы фамилии в алфавите соответственно, b1 , b2 , b3 - номер первой, второй и третьей буквы имени в алфавите соответственно, c1 , c2 , c3 - номер первой, второй и третьей буквы отчества (или снова имени, если таковое отсутствует) в алфавите соответственно. За основу используется алфавит, представленный здесь: http://ru.wikipedia.org/wiki/%D0%A0%D1%83%D1%81%D1%81%D0%BA%D0%B8%D0%B9_%D0%B0%D 0%BB%D1%84%D0%B0%D0%B2%D0%B8%D1%82 1. Численно найдите экстремум функционала 2 v y y2 a1 yy b1 y 2 c1 ye 2t dt , y 0 b2 ; y 2 b3 0 2. Численно найдите экстремум функционала 2 V b1 y b2u dt 0 y a y u 3 y 0 a ; y 2 свободно 1 u t U c1 , c2 3. Технологическая мощность предприятия M(t) в начале планового периода (5 лет, планирование осуществляется с шагом месяц) оценивалась в M (0) 100a1 10a2 a3 денежных единиц. В течение периода изменение мощности описывается по закону d M (t ) J (t ) M (t ) , dt где J (t ) - инвестиции текущего месяца, 1 (5 c1 ) - норма амортизации. Имеющаяся в текущем месяце мощность генерирует доход (t ) a1 M (t ) , который без остатка делиться на 0.6 (t ) J (t ) CF (t ) Tax(t ) , где CF (t ) - выводимый денежный поток (не может быть 1 (t ) - налог на доходы предприятия. Месячная безрисковая отрицательным), Tax (t ) 5 c2 процентная ставка в течение всего период равна 0,3%. Рассчитайте оптимальную стратегию наращивания технологической мощности, инвестиций и денежных потоков, максимизирующую NPV. Как изменится стратегия, если 1) В начале 4 года безрисковая процентная ставка вырастет до 0,5%, 1 (t ) , 2 5 c2 2) Налог на доходы снизится в 2 раза, то есть Tax(t ) 3) Норма амортизации увеличится в 2 раза, то есть 2 (5 c1 ) . 4. Рассматривается задача управления портфелем активов российского резидента в течение 36 месяцев (начиная с января 2004 округл(a1 4,5) года до 31 декабря 2006 округл(a1 4,5) года), максимизирующего приведенную стоимость будущих денежных потоков (cash flow) с дисконт-фактором в экспоненциальной форме 1 (5 c1 ) . В портфель входят депозитный счет в долларах и депозитный счет в евро. Начальное состояние счетов – 100000a1 10000a2 1000a3 долларов и 100000b1 10000b2 1000b3 евро. К концу планового периода предполагается закрыть оба счета. Рассчитанное в рублях изменение остатков на счетах сопряжено с дополнительными издержками, описываемыми функциями f1 и f 2 соответственно для счета в долларах и евро. Считается, что f1 ( x) 0, 0001x 2 , f 2 ( x) 0, 0001x 2 . Данные о курсах валют можно найти на сайте ЦБ: http://www.cbr.ru/statistics/print.aspx?file=credit_statistics/ex_rate_ind_14.htm&pid=svs&sid=analit При планировании предполагается, что темпы роста курсов валют в течение оставшегося отрезка времени будут равны их темпам роста за предыдущий год. На момент планирования известны все предыдущие значения курсов. Планирование осуществляется каждое полугодие, начиная с 1 января 2005 округл(a1 4,5) года. Требуется 1) Для каждого этапа планирования построить оптимальные траектории остатков на валютных счетах до 31 декабря 2006 округл(a1 4,5) года, 2) Сопоставить траекторию, реализованную по результатам полугодового планирования с траекторией, оптимальной в условиях полного знания динамики курсов. 5. В течение четырехлетнего планового периода (с шагом в 1 месяц) банк управляет объемом выданных кредитов L (t ) и привлеченных депозитов S (t ) . К началу планового периода банк имел задолженность в размере S (0) 1000 100b1 10b2 b3 и портфель кредитов L(0) 1000 100c1 10c2 c3 . Процентная ставка по безрисковому инструменту составляет 1%. Изменение текущего портфеля за счет выдачи кредитов K (t ) депозитов V (t ) d L (t ) или привлечения dt a d S (t ) сопровождается расходами C (t ) 1 K (t ) 2 V (t ) 2 . Цель политики dt 1000 банка – максимизация суммарного показателя прибыли, рассчитываемой по формуле (t ) rl (t ) L(t ) rs (t )S (t ) C (t ) . Проведите тестирование возможности безубыточности деятельности банка. Для этого процентные ставки описываются как случайные величины, имеющие равномерное распределение на отрезках: по депозитам b1 c2 b1 c2 0, 4 33 100 ;0, 4 33 100 , по кредитам b1 b2 c1 b1 b2 c1 0, 4 33 100 100 ;0, 4 33 100 100 . Проведите 5 симуляций. 6. В процедуре поиска решений Hill Climbing требуется рандомизировать шаг смещения, a a a 2 считая, что он равномерно распределен на интервале 1 ; 1 . Новым методом 10000 10000 рассчитать численное решение для вариационной задачи из пункта 1, полученное после 100, 1000, 10000 и 100000 итераций. Для 100 и 1000 итераций в отчете представить графики реализации случайного шага. 7. Использую процедуру GenSA, найдите численное решение задачи из пункта 1 при разных стартовых точках. Стартовая точка генерируются как функция y , значения которой в каждый момент времени генерируются как нормально распределенные случайные величины, имеющие b2 b3 b b3 b1 . В ответе представить и стандартное отклонение 2 2 2 среднюю по 100 реализациям траекторию y . Выбрать наиболее близкое решение к решению, математическое ожидание полученному методом Hill Climbing (или методом из пункта 6). 8. Найдите решение пункта 2, если в качестве ограничения управления задано множество U c1 e2t 1 , c2 e2t 1