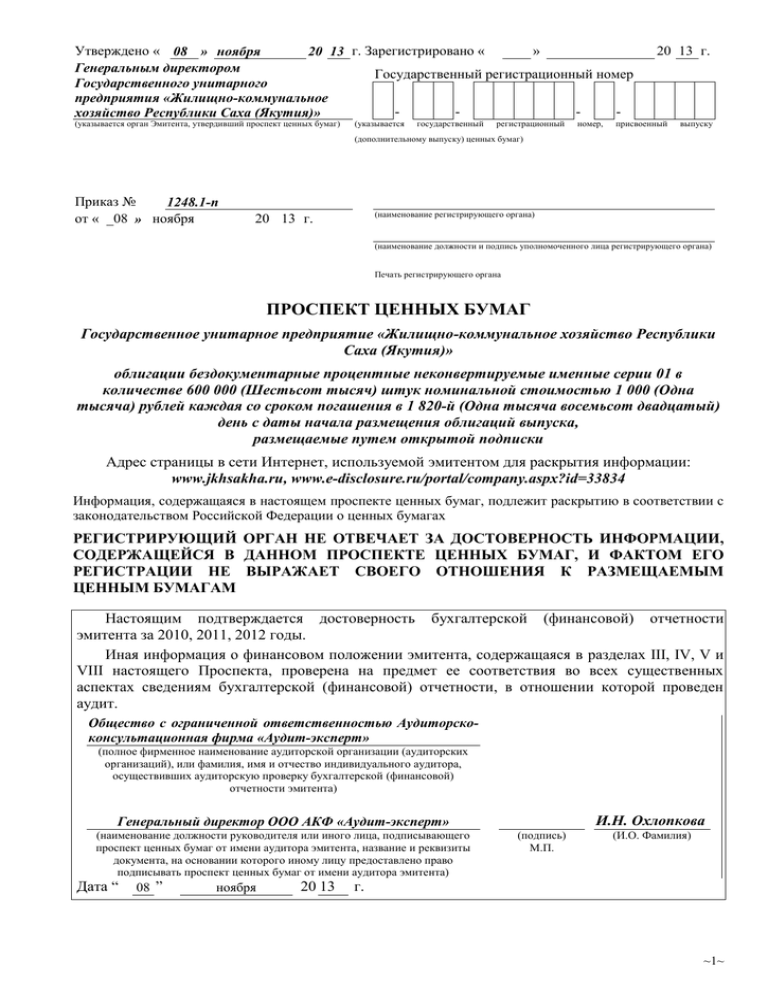

Проспект ценных бумагx

реклама