Да, важны

реклама

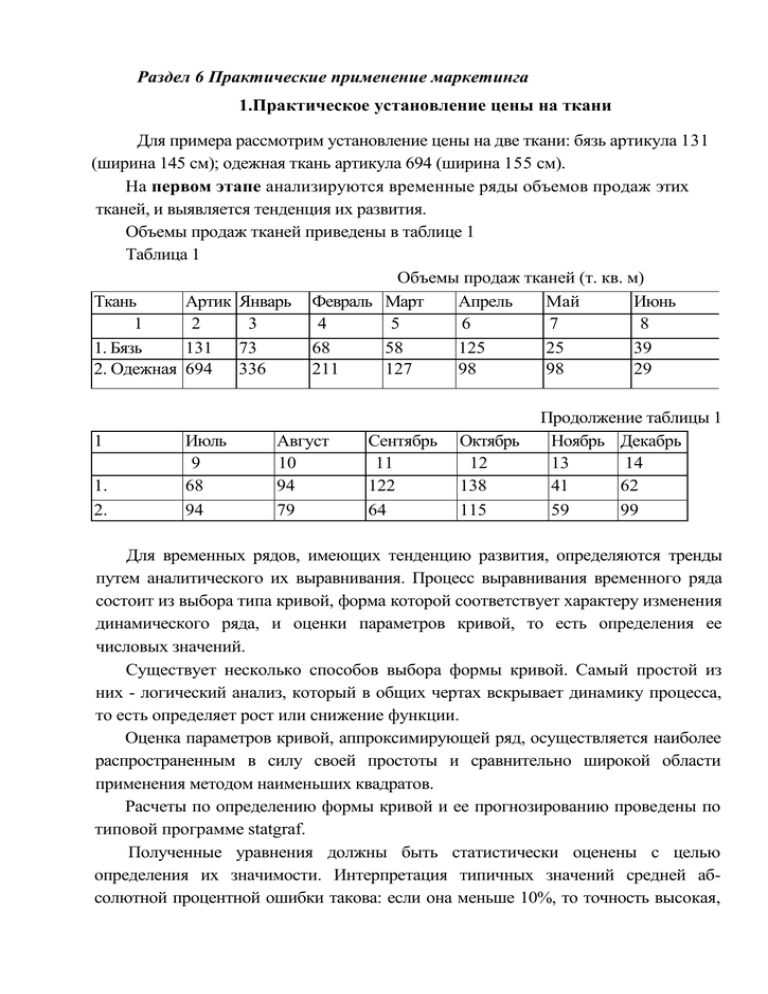

Раздел 6 Практические применение маркетинга 1.Практическое установление цены на ткани Для примера рассмотрим установление цены на две ткани: бязь артикула 131 (ширина 145 см); одежная ткань артикула 694 (ширина 155 см). На первом этапе анализируются временные ряды объемов продаж этих тканей, и выявляется тенденция их развития. Объемы продаж тканей приведены в таблице 1 Таблица 1 Объемы продаж тканей (т. кв. м) Ткань Артик Январь Февраль Март Апрель Май Июнь 1 2 3 4 5 6 7 8 ул 1. Бязь 131 73 68 58 125 25 39 2. Одежная 694 336 211 127 98 98 29 1 1. 2. Июль 9 68 94 Август 10 94 79 Сентябрь 11 122 64 Октябрь 12 138 115 Продолжение таблицы 1 Ноябрь Декабрь 13 14 41 62 59 99 Для временных рядов, имеющих тенденцию развития, определяются тренды путем аналитического их выравнивания. Процесс выравнивания временного ряда состоит из выбора типа кривой, форма которой соответствует характеру изменения динамического ряда, и оценки параметров кривой, то есть определения ее числовых значений. Существует несколько способов выбора формы кривой. Самый простой из них - логический анализ, который в общих чертах вскрывает динамику процесса, то есть определяет рост или снижение функции. Оценка параметров кривой, аппроксимирующей ряд, осуществляется наиболее распространенным в силу своей простоты и сравнительно широкой области применения методом наименьших квадратов. Расчеты по определению формы кривой и ее прогнозированию проведены по типовой программе statgraf. Полученные уравнения должны быть статистически оценены с целью определения их значимости. Интерпретация типичных значений средней абсолютной процентной ошибки такова: если она меньше 10%, то точность высокая, если 10-20% - точность хорошая, если 20-50% - точность удовлетворительная, если выше 50% - точность неудовлетворительная. В результате расчетов для временных рядов всех тканей получены уравнения прямой, параболы и экспоненты. Выбор одного уравнения осуществлен с помощью логического анализа и статистических оценок: ошибки среднего и средней абсолютной процентной ошибки. Таким образом, для бязи артикула 131 получено следующее уравнение: Y=e 4.124+0.014t Ошибка среднего - 8%, средняя абсолютная процентная ошибка - 44,2%., то есть точность прогноза удовлетворительная. Для одежной ткани артикула 694 (ширина 155) выбрано экспоненциальное уравнение: y= e 4.117+1.814/t, Ошибка среднего - 4%, средняя абсолютная процентная ошибка -30,9%, то есть точность удовлетворительная. По полученным уравнениям выполнены прогнозы объемов продаж тканей на первые пять месяцев следующего года, которые приведены в таблице. Объем продаж бязи имеет тенденцию к росту (таблица 2), поэтому отпускные цены можно увеличить на эту ткань. Бязь пользуется спросом и имеет сбыт на рынке. Объем продаж одежной ткани имеет тенденцию к снижению, поэтому увеличивать цены на эту ткань нецелесообразно. Таблица 2 Прогнозы объемов продаж тканей Ткань Период прогноза Рост (+) 1 (месяцы) 2 3 4 5 Снижение Бязь 74, 75, 76,., 77,8 79, (-)+ Одежна 5 70, 669, 769.2 68,7 068,3 я 6 8 - На втором этапе определяются цены на ткани по методу безубыточности. Расчет технической цены на ткани приведен в таблице 3. Таблица 3 Определение технической цены тканей ( за 1 кв.м ) Ткань Объем Себестоимо Техническая цена, продаж, т. сть, т.р. руб. Бязь 913 5394519 5908,5 кв.м Одежная 1408,6 14404613 10226,2 Техническая цена, установленная на каждую ткань, - это та цена, ниже которой нельзя продавать ткани, так как предприятие будет убыточным Тактика сохранения рынков сбыта при цене тканей ниже ее себестоимости может быть использована не более 1 года. В противном случае предприятие может стать банкротом. На третьем этапе определяется цена на ткани, с ориентацией на цены предприятий-конкурентов и используя мнения экспертов. Анализ цен предприятий-конкурентов показал, что цены на ткани значительно ниже цен предприятий-конкурентов на аналогичные ткани. Обобщим фактические цены предприятия за 1 кв.м тканей и цены, полученные разными методами, в таблице 4 Таблица 4 Цены за 1 кв. м, полученные разными методами Ткань Фактическая цена предприятия Бязь 3535,2 Отпускная Техническая Цена, Цена Установленная цена цена получен предприя цена пред ная тийэксперт конкуренным тов опросом 3735,66 5908,5 4482,8 6725 6725 Одежная 5538,3 5736,6 10226 6883,9 10670 10226 Из таблицы 4 видно, что фактические цены за 1 кв.м ткани ниже отпускных. Фактические цены ниже отпускных, так как в течение года были случаи снижения сортности тканей, возвратов тканей и др. Таким образом, отпускные цены предприятия, которые ниже технических цен, снижаются еще больше в результате действия различных причин. По мнению экспертов, если увеличить цены на ткани в среднем на 20%, спрос на них не снизится. Поэтому к отпускной цене добавлено 20% цены и получены новые цены. Эти цены по некоторым тканям ниже технической цены. Так цена, определенная с помощью экспертного опроса для бязи артикулов 131, для одежной ткани артикула 694 ширины 155 ниже соответствующих технических цен. Цены предприятий-конкурентов выше цены, полученной экспертным путем. На четвертом этапе, анализируя все полученные цены устанавливается цена за 1 кв. м тканей, как это видно из таблицы 2. Установленная цена - это та цена, по которой будут продаваться ткани в планируемом периоде. 2. Практическое изучение конкурентоспособности товаров Конкурентоспособность товара изучалась на примере Дома моделей одежды. Вначале был определен ассортимент, составляющий наибольший удельный вес во всем выпускаемом ассортименте по итогам года и определяющий направленность ассортиментной политики предприятия. При этом под общее название определенной ассортиментной группы может быт включено от 1 до 5 моделей. Затем был проведен анализ ассортимента по признаку возможности е сбыта. Степень спроса на продукцию на рынке, определенная специалистами, приведена в таблице 1 Таблица 1 Состояние спроса на продукцию Ассортимент Неограниченный Вид спроса ограниченный эпизодический Освоенная продукция 1.Пальто женское + демисезонное 2. Пальто мужское + демисезонное 3.Плащ женский + + 4.Костюм женский + шерстяной 5. Костюм женский + шелковый 6.Жакет женский 7. Блуза женская + 8. Платье женское + 9.Юбка женская + + Продукция, которая может быть освоена 1. Плащ мужской + + 2. Костюм мужской + + 3.Пиджак мужской + 4.Брюки мужские 5. Сорочки мужские 6.Брюки женские Нет спроса + + + + Данные таблицы 1 показывают, что из освоенной продукции нет спроса на женский жакет. Эпизодическим спросом, по мнению специалистов, пользуется шелковый и шерстяной женский костюм. Ограниченный спрос имеет мужское и женское демисезонное пальто, юбка женская. Неог- раниченный спрос имеет блуза и платье женское. Продукция, на которую нет спроса, и имеющая эпизодический спрос, должна быть заменена другой продукцией. По мнению специалистов, Дом моделей одежды может освоить новую для них продукцию: плащ, костюм, пиджак, брюки и сорочки мужские, а также брюки женские. После того, как выявлен перечень продукции, удовлетворяющий предприятие по объему спроса на рынке, определяется ее конкурентоспособность и реальная возможность сбыта. Для этих целей используется метод экспертного опроса. Эксперты производят оценку каждого изделия по определенным параметрам (показателям). Выбор параметров зависит, как правило, от назначения продукции и ее конъюнктуры на рынке. Экспертные методы разделяются на два вида - методы индивидуальной и методы коллективной экспертной оценки. Методы индивидуальных экспертных оценок включают оценки типа интервью и аналитические экспертные оценки. Методы коллективной экспертной оценки включают метод комиссии, метод отнесенной стоимости, метод Дельфи и др. В данном исследовании использовался метод Дельфи, который представляет собой синтез индивидуальных оценок экспертов. Системность методов экспертизы заключается в том, что в качестве системы рассматривается один из методов экспертной оценки, а в качестве ее элементов отдельные этапы экспертной оценки. К этапам экспертной оценки можно отнести: выбор экспертов; задачи и организация экспертизы; анализ результатов опроса экспертов. Одним из важнейших этапов использования экспертной оценки является выбор экспертов. При выборе отдельного эксперта прежде всего должны приниматься во внимание соответствие сферы его компетентности задачам экспертизы, а также уровень квалификации эксперта в рассматриваемой области. В качестве экспертов выступило 20 ведущих специалистов швейной промышленности, из них 6 мужчин и 14 женщин. Среднее образование имеют 10, высшее - 9 и незаконченное высшее - 1 человек. В возрасте до 30 лет насчитывалось 11 экспертов, от 30 до 40 лет - 5 экспертов и свыше 40 лет - 4 эксперта. Успех организации экспертизы зависит от качества разработки развернутой программы экспертной оценки. Подготовка программы опроса (анкеты) экспертов при использовании метода Дельфи предполагает формулирование вопросов таким образом, чтобы обеспечить получение ответов в основном в количественной форме. Поэтому для проведения экспертного опроса была разработана анкета, в которой определены параметры для оценки конкурентоспособности продукции - это внешний вид изделия, цена, соответствие моде, носкость изделия, соответствие изделия фигуре человека, отделка изделий и упаковка. Экспертам предлагалось оценить изделия Дома моделей одежды по шкале от 0 до 1,5 баллов. Наивысшая оценка - 1,5 балла - соответствует эталону, принятому для сравнения, то есть определяет конкурентоспособность продукции на данном рынке в сравниваемом классе изделий. Важным этапом экспертной оценки является обработка и анализ результатов опроса, цель которой - определение показателя обобщенного мнения и степени согласованности мнений экспертов по каждому вопросу, а также выявление экспертов, высказавших оригинальные суждения и групп экспертов, придерживающихся противоположных точек зрения. Для обработки результатов экспертного опроса была написана программы для персонального компьютера, по которой проведены расчеты. Для примера приводится экспертная оценка по показателям конкурентоспособности женской блузки. Полученные с помощью разработанной программы оценочные показатели экспертного опроса конкурентоспособности женской блузки приведены в таблице 2 Таблица 2 Оценочные показатели конкурентоспособности женской блузки Показатели Внешний Цена вид СоотНоскость Соответс Отделка Упаковка ветствие изделия твие моде изделия фигуре человека Среднее ариф- 1,165 метическое оценок 0,94 1,175 1,180 1,096 0,915 0,74 Количество 2 максимально возможных оценок (1,5) Сумма рангов 57,5 0 0 2 1 0 0 96?5 48,5 51,0 67,0 102,5 137 Средне квадра- 0,181 тичное отклонение 0,164 0,137 0,182 0,150 0,099 0,082 Коэффициенты вариации 0,16 0,17 0,12 0,15 0,14 0,11 0,11 Средний балл 1,165 0,94 1,175 1,18 1,095 0,915 0,74 Коэффициент конкордации 0,615 Максимально возможную оценку 1,3 балла внешнему виду изделия поставили 2 эксперта (таблица 24), носкости изделия - также 2 эксперта и 1 эксперт - соответствию изделия фигуре человека. Лучшим показателем, по мнению экспертов, оказался "носкость изделия" (среднее арифметическое балльных оценок -1,18, а сумма рангов -51,0), худшим - "упаковка" (среднее арифметическое балльных оценок -0,74, а сумма рангов - 137,0). Коэффициенты вариации достаточно низкие (они не должны превышать значения 0,33), а коэффициент конкордации равен 0,615, что говорит о достаточно высокой степени согласованности мнений экспертов. Таким образом, результаты обработки экспертных оценок показали, что правильность выбора экспертов привела к достаточно высокой степени согласованности их мнений, поэтому рассуждения о конкурентоспособности тех или иных изделий Дома моделей одежды являются достоверными. Сумма баллов, которой оценена женская блузка, равна 7,21, а средний балл изделия - 1,03 при максимально возможном количестве баллов -1,5. Дому моделей следует обратить внимание на такие показатели, которые получили низкий средний балл - это цена изделия - 0,94 балла, отделка изделия 0,915 балла и упаковка изделия - 0,74 балла. Качественное улучшение этих показателей повысит средний конкурентоспособность. балл изделия, а соответственно, и его 3.Пример определения жизненного цикла рынка тканей Целью изучения спроса по объему продаж является определение жизненного цикла товара. Концепция жизненного цикла товара впервые была опубликована в 1965 году Т. Левиттом. Модель жизненного цикла товара заимствована из биологии и представляет собой S-образную логистическую кривую. Наибольшую полезность модель жизненного цикла товара представляет для анализа жизненного цикла рынка товара. Каждый рынок товара соответствует определенному жизненному циклу. Таким образом, жизненный цикл отражает эволюцию не только товара, определяемого технологией его изготовления, но и рынка, определяемого глобальным спросом и его детерминантами. Однако в рыночной практике не всегда рыночная жизнь товара соответствует типичному жизненному циклу. Иногда на этапе внедрения реальная жизнь товара выражается так называемой кривой "бум" В этом случае с помощью грамотной маркетинговой политики добиваются больших объемов продаж и высокой прибыли, а затем поддерживают значительный объем продаж. Сбыт "Бум" сбыт "Возобновление" "Мода" время время время Изучение жизненного цикла рынка товаров проводилось на примере объема продаж тканей текстильного предприятия. Объемы продаж тканей в натуральном выражении в течение месяца приведены в таблице. В качестве примера рассматривается объем продаж репса гладкоокрашенного артикула 858 и ажурной набивной ткани артикула 75184. Определение кривой объема продаж проводилось с помощью программы simple formula. Объем продаж репса гладкокрашеного ■ артикула 858 описывается уравнением: у » 2,11t2 - 489,3 lnt - 587,9t-1 + 93,0t + 492,9 Таблица 1 Объем продаж тканей в натуральном выражении (м) ткань Артикул 1 1 .Репс гладкокрашенн ый 2.Ажурная набивная 2 12 3 50 4 0 6 3 0 0 12 858 0 75184 40,2 110,9 1. 858 2. 75184 а21 2 т 64,1 ы Д 22 65,5 78,7 0 8 13,9 Даты продаж 9 10 5,2 21,2 11 17,9 13 34,6 14 17,5 15 27J 16 85,6 17 36,9 18 73,5 20 44,6 2,5 35 56?2 46,9 13,2 56,5 44,4 103 83?7 56,8 73,4 7 Даты продаж 23 25,8 14,3 24 0 98 51 25 0 37,8 27 0 15 28 93,3 31,3 Среднеквадратичное отклонение равно 3,696, максимальное отклонение по п оси у = 36,7. р о д Вид уравнения отражают явление "моды". Кривая моды показывает а жизнь товаров, которые претерпевают на рынке периодические и неоднократные ж Ткань взлеты и Артик падения спроса. Эти ткани по оценкам экспертов нужны потребителям. ул Увеличение продаж может быть также связано с днями получения заработной платы, а падение - с отсутствием денег у покупателей Объем продаж набивной ажурной ткани артикула 75184 описывается уравнением у = 5652,8 е-t - 473,7 In t - 3373,2 t~ + 16,4 t+ 1320 Среднеквадратичное отклонение у = 4,45, максимальное отклонение по оси у = -45,1. При резком возрастании объема продаж, а затем его резком падении имеет место явление "увлечения", как это видно по кривой на рис.1. Для поддержания спроса в этом случае необходимо его стимулировать с помощью рекламы, ценовой политики и др. Приведенные объемы продаж ткани и кривые их жизненных циклов свидетельствуют о том, что товар находится на этапе зрелости. Спрос на эти ткани стал массовым, люди покупают его повторно и многократно. Для удержания конкурентных позиций требуются улучшенные варианты товара, а также стимулирование спроса с помощью рекламной работы, рассчитанной на массового покупателя. На этом этапе также следует вести разработки новых товаров, чтобы сохранить получаемую прибыль в будущем. В заключение, ответьте, пожалуйста, на несколько вопросов о себе Кто Вы по профессии? ________________________________ Пол. Мужской Женский Возраст. до 20 лет 20-29 лет 30-39 лет 40-49 лет 50-59 лет 60 лет и старше Семейное положение. Холост\незамужем Женат\замужем Разведен\разведена Вдовец\вдова Образование. Высшее Неполное высшее Среднее специальное Среднее общеобразовательное 9 классов и меньше Вид Вашей деятельности Средний доход на одного В промышленности: строительство, транспорт, связь и т.д. В сфере обслуживания: финансы, торговля, туризм, страхование и т.д. В силовых структурах, в армии и т.д. В сфере образования В сфере СМИ и информационного обеспечения Бизнесмен В аппарате гос. управления, общественных организациях В области науки и культуры Учащийся школы, ВУЗа, техникума Медицинский работник Домохозяйка Пенсионер Другое _________________________ члена Вашей семьи в месяц до 2000 рублей от 2001 до 3000 от 3001 до 5000 от 5000 до 10000 от 10001 до 15000 рублей свыше 15000 руб. 4.Пример анкеты для опроса АНКЕТА Уважаемые господа! Институт исследования товародвижения и конъюнктуры оптового рынка (ИТКОР) приглашает Вас принять участие в опросе, посвященном рынку летней одежды для отдыха (в том числе изо льна). Мы просим Вас внимательно отнестись к предлагаемым вопросам. Ваши ответы помогут нам определить запросы российского потребителя! Опрос анонимный Заранее благодарим Вас за сотрудничество Интервьюер Фамилия Имя Отчество респондента Контактный телефон Дата и время интервью Место проведения интервью (адрес) 1. Летней одежде, из какой ткани Вы отдаете предпочтение? Из хлопка Из льна Из шелка Из вискозы Из смесовых тканей Какому-либо еще составу (напишите)__________________________________________________ Где (в каком месте) Вы приобретаете летнюю одежду (в том числе изо льна)? А именно: сорочки мужские, пиджаки мужские/женские, блузки/блузоны, мужские/женские, платья/сарафаны, юбки (в том числе изо льна) 1. В универмаге, гипермаркете 2. В магазине (промтовары, ткани, все для дома и д.р.) 3. На выставках 4. На уличных палатках, лотках брюки На рынках На оптовых складах В бутиках Где-либо еще (напишите)____________________________________________________ Не имею определенного места покупки Затрудняюсь ответить Из каких источников Вы узнаете о летней одежде (в том числе изо льна), которую Вы в последствии покупаете? 1. Непосредственно в том месте, где покупаю 2. По рекомендации друзей, знакомых 3. По рекомендации продавцов-консультантов 4. Из рекламы по телевидению 5. Из рекламы по радио 6. Из газет, журналов 7. Из рекламных проспектов и листовок, распространяемых по почтовым ящикам 8. Из рекламы на транспорте 9. Откуда-либо еще (напишите)_______________________________________________________ 3. Вспомните, пожалуйста, сколько всего тех или иных предметов летней одежды (в том числе изо льна) Вы используете? Наименование 1 шт. 2 шт. 3 шт. 4 шт. 5 и более шт. Сорочка мужская Брюки мужские/женские Шорты мужские/женские Платье Сарафан Юбка Блуза/блузон женский 4. Как часто Вы приобретаете летнюю одежду (в том числе изо льна)? 5. 6. 7. 8. 9. 10. 2. Тип 1 раз в сезон 2-3 раза в сезон Больше 3 раз Сорочка мужская Брюки мужские/женские Шорты мужские/женские Платье Сарафан Юбка Блуза/блузон женский 5. Какие марки\страны-производители летней одежды для отдыха (в том числе изо льна) Вам известны? (Напишите)____________________________________________________________ 6. Какую сумму Вы можете единоразово потратить на нижеперечисленные изделия? (напишите примерную сумму) Наименование Минимальная сумма Оптима Максимальная (при которой встает льная (при которой вопрос о качестве) сумма покупка исключена) Сорочка мужская Брюки мужские/женские Шорты мужские/женские Платье Сарафан Юбка Блуза/блузон женский 7. Насколько важны для Вас ниже перечисленные критерии при выборе летней одежды той или иной марки или страны-производителя Сорочка муж. Брюки муж./жен. Шорты муж/жен. Платье/сарафан Юбка Блузка/блузон/ж ен. Да, важны Нет, не важны Да, важны Нет, не важны Да, важны Нет, не важны Да, важны Нет, не важны Да, важны Нет, не важны Да, важны Нет, не важны Критерии 1. Цвет 2. Прочность 3. Плотность 4. Материал (состав ткани) 5. Фурнитура 6. Долговечность 7. Дизайн 8. Диапазон размеров 9. Известность марки 10. Реклама 11. Цена 12.Упаковка 13.Комбинаторнос ть одежды 14. Странапроизводитель Какие еще критерии важны при выборе? Скажите, пожалуйста, покупаете ли одежду российского производства? А именно: Да, Нет, не покупаю покупаю Сорочка мужская Брюки мужские/женские Шорты мужские/женские Платье Сарафан Юбка Блуза, блузон женский 10. Насколько для Вас важно, что товар по телевидению рекламирует известный человек (актер, политик и т.д.) Важно Совершенно не важно. Затрудняюсь ответить 8. 13 1. Исследование рынка постельного белья Программа исследования Цели исследования: 1. Определение объема рынка сбыта по сегментам бязи набивной и комплектов постельного белья (КПБ). 2. Определение наиболее значимых факторов, влияющих на решение о покупке постельного белья. 3. Изучение причин приобретения КПБ различными группами населения. Источники информации: 1. Результаты опроса конечных потребителей в региональных представительствах. Был проведен опрос розничных покупателей в десяти региональных представительствах: Представительство Количество заполненных анкет Благовещенск Воронеж Екатеринбург Краснодар Красноярск Самара Санкт-Петербург Саратов Улан-Удэ Хабаровск ИТОГО 50 50 28 50 60 49 45 35 55 50 472 В том числе по местам продаж КПБ в розницу, % Специализиро ванный Торговый Рынок Супермаркет магазин Другое центр текстиля для дома 36 22 10 28 4 26 44 2 14 14 14 29 14 21 21 12 4 48 18 18 38 13 23 10 15 37 29 6 4 24 44 22 16 16 2 29 20 23 29 36 31 9 20 4 26 24 30 20 31 24 17 15 14 2. Мнение экспертов Помимо опроса конечных потребителей также был проведен сбор экспертных оценок региональных рынков работниками представительств. № п/п 1. 2. 3. 4. 5. 6. 7. 8. 9. 10. Представительство Благовещенск Воронеж Екатеринбург Краснодар Красноярск Самара Санкт-Петербург Саратов Улан-Удэ Хабаровск ИТОГО Количество анкет с мнениями экспертов 5 3 4 8 6 5 9 3 9 5 57 3. Периодическая литература (специализированные издания, официальная статистическая информация, периодическая печать). 4. Специализированные INTERNET – сайты. 14 Обобщенные результаты исследования Оценка емкости и структуры рынка КПБ. Расчет емкости рынка КПБ, приобретаемых домашними хозяйствами, с делением по комплектации и ценовым сегментам, шт. в год Расчет емкости рынка комплектов постельного белья производился исходя из данных Госкомстата по численности домашних хозяйств (с учетом их размеров), проживающих в городской и сельской местности, а также из результатов анкетирования конечных потребителей КПБ по частоте приобретения КПБ в год (с учетом размера семьи, дохода, структуры потребляемых КПБ). Таблица 1. Диапазон розничной цены, руб. до 250 250-400 400-800 800-1100 свыше 1100 ИТОГО В том числе детских 181 142 1 235 466 2 784 219 563 983 478 051 5 242 862 1,552-спальных спальных предметных 9 062 585 2 218 995 11 224 679 5 846 404 375 052 9 288 643 7 198 836 1 003 322 1 653 261 1 503 955 399 488 1 559 414 1 487 270 743 635 32 788 583 18 255 459 2 521 497 евро 286 805 702 325 352 489 159 350 1 500 970 ИТОГО 11 462 723 18 968 406 20 977 346 4 473 176 4 427 719 60 309 371 Таким образом, общая емкость внутреннего российского рынка комплектов постельного белья (сегмент домашних хозяйств) составляет порядка 60 млн. штук в год. В таблице 1 представлены расчеты емкости различных сегментов рынка КПБ в зависимости от цены и от комплектации. Принимается, что приведенным ценовым категориям КПБ соответствуют следующие ткани для их пошива: Таблица 2. Диапазон розничной цены, руб. до 250 250-400 400-800 800-1100 свыше 1100 Ткань, из которой отшивается КПБ соответствующей ценовой категории. ситец поликоттон с повышенным содержанием полиэфира и пониженной плотностью бязь Стандарт и т.п. поликоттон с пониженным содержанием полиэфира и более высокой плотностью бязь ГОСТ бязь Турция пониженной плотности ткани предыдущей ценовой категории + подарочная упаковка или особый раскрой КПБ сатин атлас жаккардовые ткани По экспертным оценкам выявлена следующая представленность КПБ из 15 тканей различных производителей в розничной торговле соответствующих регионов: 100% Другие страны 90% 80% Европейские страны (Италия, Германия, Франция) 70% 60% 50% Страны СНГ (Белоруссия, Украина и т.д.) 40% 30% Турция, Киитай, Пакистан 20% 10% Россия Самара Краснодар Красноярск Екатеринбург Санкт-Петербург Саратов Воронеж Улан-Удэ Хабаровск Благовещенск 0% Рис. 1. Представленность КПБ из тканей различных производителей в розничной торговле регионов Расчет емкости рынка тканей для КПБ (в квадратных метрах), приобретаемых домашними хозяйствами, с делением по комплектации и ценовым сегментам Расчет емкости рынка по тканям для постельного белья (таблица 3), производится исходя из данных таблицы 1, а также из норм расхода ткани в квадратных метрах на пошив одного комплекта постельного белья различной комплектации. Таблица 3. Диапазон рознично й цены, руб. 0-250 250-400 400-800 800-1100 свыше 1100 ИТОГО В том числе 1,5спальных 1 304 226 8 895 358 20 046 376 4 263 712 114 460 454 141 767 701 117 315 567 21 924 724 34 460 991 90 794 648 111 797 928 24 524 238 7 669 820 20 517 938 8 578 006 4 921 569 12 051 905 6 351 154 150 225 671 254 049 096 281 729 714 65 641 834 3 786 163 21 664 934 25 407 026 16 728 065 3 007 896 70 594 084 38 295 835 417 133 380 286 984 832 53 493 828 26 332 525 822 240 400 2-спальных 5предметных ИТОГО, кв. м детских евро 16 Таблица 4 Структура потребления КПБ по местам продаж в зависимости от ценовой категории, % Диапазон розничной цены, руб. Бутики до 250 250-400 400-800 800-1100 свыше 1100 В среднем 7 3 25 5 Фирменн ые Спец. магазины магазины производ ителя 18 4 37 13 36 14 36 31 33 25 34 14 Супер марке ты Рынк и Друго е ИТОГ О 4 10 14 11 17 11 72 38 24 17 33 2 2 5 3 3 100 100 100 100 100 100 При распределении продукции по различным сегментам розничной торговли для наиболее эффективной ее реализации необходимо учитывать ценовый диапазон КПБ, наиболее востребованных в данных местах продаж. По результатам опроса розничных покупателей выявлена закономерность между предпочтениями потребителей к различным точкам торговли домашним текстилем и приемлемой для них стоимостью КПБ. В таблице 5 представлена структура КПБ (в %) по ценовым диапазонам в различных местах продаж. Для наибольшей эффективности сбыта необходимо знать, в каких местах продаж наиболее востребована продукция различных ценовых сегментов (см. табл. 5). Таблица 5 Структура потребления КПБ разных ценовых категорий по производителям, % Диапазон розничной цены, руб. до 250 250-400 400-800 800-1100 свыше 1100 Отечественного Импортного Безразлично ИТОГО 78,26 75,28 66,47 46,67 25,00 2,25 6,47 16,67 33,33 21,74 22,47 27,06 36,67 41,67 100,00 100,00 100,00 100,00 100,00 В таблице 5 представлены результаты опроса розничных покупателей по вопросу предпочтения КПБ в зависимости от страны – производителя. В разных ценовых сегментах предпочтения несколько отличны. Однако большинство респондентов высказали свои предпочтения к КПБ отечественного производства. Еще для большой части потребителей страна – производитель не имеет значения. Исключение составляет только ценовой сегмент свыше 1100 рублей. Данное преимущество можно объяснить тем фактом, что для покупателя, готового приобрести КПБ данной ценовой категории, наиболее важными критериями оценки товара являются качество и уникальность расцветки Ситуация рынка КПБ такова, что на данный момент, в сегменте дорогого и 17 чем-то уникального постельного белья отечественный производитель представлен очень слабо. В случае наличия в данном сегменте аналогичной продукции российского производства возможно изменение предпочтений покупателей в выборе товаров того или иного производителя. Большой интерес вызывает сегмент покупателей, которым безразлична страна – производитель постельного белья. Они занимают достаточно большую долю от общего числа потребителей (в различных ценовых диапазонах). Развивая сбыт КПБ, необходимо в первую очередь ориентироваться именно на данную группу покупателей, удовлетворяя их ожидания от приобретения КПБ. Немаловажным фактором формирования производственной и сбытовой политики (как для КПБ, так и для тканей) является понимание потребности (ожидания), которая удовлетворяется данной продукцией (рис. 2). Исходя из потребительских ожиданий в момент приобретения постельного белья и нужно формировать ассортиментную, ценовую, сбытовую и т.д. стратегии. Также необходимо различать сегменты рынка КПБ в зависимости от назначения данной продукции (приобретается постельное белье для личного пользования или же в подарок). (рис. 3,4). Эти два сегмента рынка постельного белья отличаются тем, что чаще всего в подарок приобретается более дорогой товар, нежели для личного пользования. Оценить точно емкость рынка КПБ «в подарок» довольно сложно, но можно предположить, что данный сегмент существенно уже сегмента постельного белья, приобретаемого в личное пользование. Однако по причине того, что в данном сегменте предлагаются товары с большей добавленной стоимостью, то производство и реализацию подобной продукции можно осуществлять с наибольшей рентабельностью. Плановая покупка 15% Про запас (приобретение постельного белья без его дальнейшего использования) 12% Другие причины 2% Захотелось чего-то новенького 38% Необходимость (замена износившегося белья) 33% Рис. 2. Причина покупки постельного белья в личное пользование, % 18 На рис. 3 показаны критерии оценки КПБ покупателями в зависимости от причины, побуждающей их на приобретение данной продукции. Другое Торговая марка Соответствие моде Внешний вид, упаковка Страна-производитель Тематика дизайна Уникальность расцветки Цена Про запас Плановая покупка Необходимость Причина приобретения КПБ в личное пользование Качество Торговая марка Соответствие моде Внешний вид, упаковка Страна-производитель Тематика дизайна Уникальность расцветки Цена Качество Торговая марка Соответствие моде Внешний вид, упаковка Страна-производитель Тематика дизайна Уникальность расцветки Цена Качество Торговая марка Соответствие моде Внешний вид, упаковка Страна-производитель Тематика дизайна Уникальность расцветки Цена Качество Новое Торговая марка Соответствие моде Внешний вид, упаковка Страна-производитель Тематика дизайна Уникальность расцветки Цена Качество - 1 2 3 4 5 Баллы Рис. 3 Причины приобретения в личное пользование Следует обратить внимание на критерии оценки КПБ самым большим сегментом покупателей (причина покупки для которых – желание приобрести что-нибудь новое). Для данной группы потребителей на втором 19 месте после качества (которое среди всех потребителей здесь имеет максимальную оценку) стоит такой критерий, как «уникальность расцветки», ее отличие от уже существующих, что-то новенькое. Ведь именно этого они хотят, приобретая очередной комплект постельного белья. Новоселье 11% День рождения 33% Другие Любой повод 3% 4% Не приобретают КПБ в подарок 12% Праздники (Новый Год, 8 марта и т.д.) 16% Свадьба 21% Рис. 3.Повод приобретения постельного белья в подарок, % Для большинства потребителей, приобретающих постельное белье в подарок, поводом служит День рождения. Нельзя сказать, что КПБ в подарок для данного праздника должен обладать какими-либо особенными атрибутами, однако, минимально необходимые требования к внешнему виду (например, к упаковке) предъявляются. 800-1100 8% 400-800 36% свыше 1100 3% до 250 10% 250-400 43% Рис.4. Структурное соотношение КПБ различных ценовых категорий (розничные цены в рублях), приобретаемых розничными покупателями в ЛИЧНОЕ ПОЛЬЗОВАНИЕ, % 20 800-1100 10% 400-800 41% свыше 1100 4% до 250 12% 250-400 33% Рис. 5. Структурное соотношение КПБ различных ценовых категорий (розничные цены в рублях), приобретаемых розничными покупателями в ПОДАРОК, % Не только назначение постельного белья является основополагающим фактором формирования у покупателя требований к данному товару. В зависимости от стоимости, которую готовы заплатить потребители за КПБ, критерии оценки постельного белья, требования, которые они предъявляют к продукции, существенно отличаются (рис.4,5). Цена, как выяснилось, решающим фактором покупки является только для самого низкого ценового сегмента. Для остальных же сегментов решающим фактором совершения покупки является все - таки качество. Если возвращаться к рассмотрению предпочтений по странампроизводителям, то здесь в разных сегментах критерии оценки КПБ также отличаются. Как уже отмечалось выше, в сегменте импортных производителей, вторым по важности является критерий уникальности расцветки (рис.6, 7). 21 свыше 1100 Ценовые категории 800-1100 Торговая марка Соответствие моде Внешний вид, упаковка Тематика дизайна Страна-производитель Уникальность расцветки Цена Качество Торговая марка Соответствие моде Внешний вид, упаковка Тематика дизайна Страна-производитель Уникальность расцветки Цена Качество 400-800 Торговая марка Соответствие моде Внешний вид, упаковка Тематика дизайна Страна-производитель Уникальность расцветки Цена Качество 250-400 до 250 - Торговая марка Соответствие моде Внешний вид, упаковка Тематика дизайна Страна-производитель Уникальность расцветки Цена Качество Торговая марка Соответствие моде Внешний вид, упаковка Тематика дизайна Страна-производитель Уникальность расцветки Цена Качество 1,00 2,00 3,00 4,00 5,00 Баллы Рис. 6. Важность критериев оценки комплектов постельного белья различных ценовых категорий (в розничных ценах) конечными потребителями, в баллах Предпочитают Предпочитают импортного Страна - производитель не отечественного производства производства важна Предпочтения по странам - производителям 22 - Торговая марка Соответствие моде В нешний вид, упаковка Страна-производитель Тематика дизайна Уникальность расцветки Цена Качество Торговая марка Соответствие моде В нешний вид, упаковка Страна-производитель Тематика дизайна Уникальность расцветки Цена Качество Торговая марка Соответствие моде В нешний вид, упаковка Страна-производитель Тематика дизайна Уникальность расцветки Цена Качество 1,00 2,00 3,00 4,00 5,00 Баллы Рис. 7. Важность критериев оценки комплектов постельного белья различных производителей конечными потребителями, в баллах Потребительское поведение при покупке КПБ Без понимания потребительского поведения при совершении покупки невозможно адаптировать продукцию под покупательские предпочтения. 23 Другое 2% Уже знают, что хотят купить и быстро совершают покупку 24% Совершают покупку спонтанно: (увидели понравилось купили) 38% Долго выбирают, сравнивают и только потом покупают постельное белье 36% Рис. 8 Структура причин принятия решения о покупке На вопрос: «Каким образом Вы совершаете покупку постельного белья?» большинство респондентов (38%) ответили, что данную покупку они совершают спонтанно, т.е. увидели и, если понравилось, купили. Данный факт свидетельствует о том, что решение о приобретении КПБ является эмоциональным. Вторая большая группа покупателей (36%) в отличие от первой, наоборот, очень долго выбирают нужный товар, тщательно сравнивают и только потом совершают покупку. Здесь определяющим фактором, скорее всего, послужит наличие максимального количества информации о товаре в местах продаж, исходя из которой покупатель формирует предварительное мнение о продукции. Возникает вопрос, можно ли каким-то образом повлиять на данное поведение. По результатам опроса стало понятно, что большая часть (57%) покупателей (см. рис.8) принимают решение о покупке и выбирают тот или иной товар самостоятельно. Особое внимание необходимо уделить тому, что 24% покупателей ориентируются на рекомендации продавцов-консультантов. Исходя из этого при продвижении КПБ на рынок в первую очередь необходимо проводить активную работу с клиентами по информированию и предоставлению POS-материалов. Только 11% опрошенных людей при выборе КПБ ориентируются на журналы и рекламную информацию, (рис.9) что опять же говорит об эмоциональности покупки КПБ, здесь покупатель ориентируется в большей степени на свое личное восприятие товара. 24 Модные журналы 7% По совету окружающих 7% Реклама 4% Продавцыконсультанты 24% Другое 1% Выбираю сам(а) 57% Рис. 9. Источники влияния на принятие решения розничными покупателями о покупке КПБ, % По экспертной оценке восприимчивости розничных покупателей к новинкам на рынке КПБ выявлено, что большинство покупателей (57%) чувствительны к новинкам (см. рис.10). Берут то, что привыкли 17% Все равно (новизна - не главный критерий оценки) 20% Консерваторы, не признающие ничего нового 6% Восприимчивы (нравится, но покупают не сразу) 35% Очень восприимчивы (нравится и покупают все новое) 22% Рис. 10 Структура потребителей КПБ по их восприимчивости новинок, % 25 Описание портрета розничного покупателя КПБ старше 65 лет 56-65 46-55 36-45 26-35 21-25 до 20 лет -140 -70 0 Мужчины 70 140 Женщины Количество человек Рис. 11. Поло-возрастной состав розничных потребителей КПБ Основными покупателями КПБ являются женщины в возрасте от 26 до 45 лет. Данная группа потребителей отличается творческим подходом к оформлению домашнего интерьера, высокими требованиями к качеству продукции и является более независимой в материальном плане. В то же время она подвержена влиянию таких внешних источников информации, как реклама, мнение окружающих и рекомендации консультантов. Приложение 1 Анкета № 1. (опрос конечных потребителей) Уважаемые респонденты, это исследование проводит ОАО "Альянс "Русский Текстиль" для изучения спроса на свою продукцию и расширения ассортимента. Заранее благодарны Вам за сотрудничество. Представительство_____________________________________________ Дата ______________ ФИО сотрудника, проводившего опрос _______________________________________________ Место опроса Рынок Торговый центр Супермаркет Специализированный магазин текстиля для дома Другое 26 1. Сколько комплектов постельного белья разных размеров Вы используете постоянно? Размерность комплекта/кол-во комплектов детский 1,5-спальный 2-спальный 5-предметный евро 1 2 3 4 5 6 7 8 2. Укажите, пожалуйста, как часто у Вас дома появляется новый комплект постельного белья? Частота обновления 1 раз в два года каждый год каждые полгода три раза в год чаще (как часто?) другое (пожалуйста, укажите) 3. Вы предпочитаете покупать готовое постельное белье или шьете? Покупаете готовое постельное белье Шьете самостоятельно Шьете на заказ Другое 4. Если Вы шьете сами или на заказ, то с чем это связано: Это дешевле Это связано с особенностями размеров кровати (дивана) Не нравится ассортимент готовых КПБ Другое 5. Где Вы обычно покупаете постельное белье? Маленькие модные магазины (бутики) Специализированные магазины текстиля для дома Фирменные магазины предприятий – производителей Супермаркеты Базары, оптовые рынки Другое 6. Как часто Вы посещаете магазины (другие точки продаж) текстиля для дома? Как часто Раз в неделю Два раза в месяц Раз в месяц Раз в полгода Специально не посещаю, захожу, если встречаются по пути Другое 27 7. Постельное белье отечественного или импортного производства Вы предпочитаете покупать? Отечественного производства Импортного производства Мне это безразлично 9. Насколько важны для Вас при покупке постельного белья следующие критерии? («1» — совсем не важно, «5» — очень важно) 10. № Критерий Важности Шкала оценки 1 2 3 4 5 Соответствие моде 1 Качество 2 Цена 3 Торговая марка 4 Уникальность расцветки 5 Внешний вид, упаковка 6 Страна-производитель 7 Тематика дизайна 8 Что-то другое (укажите) 9 9. Назначением приобретаемого постельного белья для Вас является: Личное пользование Подарок Необходимость (предыдущее износилось) Про запас (купил, но не использую) Плановая покупка Захотелось чего-то нового Другое Свадьба День рождения Праздники (Новый год, 8 марта, 14 февраля и т.п.) Новоселье Другое 10. При покупке постельного белья Вы … Уже знаете, что хотите купить и быстро совершаете покупку Долго выбираете, сравниваете и только потом покупаете постельное белье Совершаете покупку спонтанно: увидели – понравилось – купили Другое 11. Кто оказывает наибольшее влияние на Ваш выбор при покупке КПБ: По совету окружающих Продавцы – консультанты Реклама Модные журналы Выбираю сам(а) Другое 12. Вы проживаете: Самостоятельно С мужем (женой) С родителями С родителями Вашего мужа (жены) Другое 28 13. Какая цена постельного белья является для Вас приемлемой Цена до 250 руб 250-400 Личное пользование 400-800 800-1100 свыше 1100 до 250 руб 250-400 400-800 Подарок 800-1100 свыше 1100 ХАРАКТЕРИСТИКА ИНТЕРВЬЮЕРА ПОЛ: женский мужской ВОЗРАСТ: моложе 20 21-25 26-35 36-45 46-55 56-65 старше 65 ОБРАЗОВАНИЕ: Неполное среднее Среднее Высшее СЕМЕЙНОЕ ПОЛОЖЕНИЕ: Холост (не замужем) Женат (замужем РАЗМЕР СЕМЬИ Кол-во человек(включая детей) 1 человек 2 человека 3 человека 4 человека 5 человек 6 человек 7 и более человек СОЦИАЛЬНО-ПРОФЕССИОНАЛЬНЫЙ СТАТУС: Студент/учащийся Домохозяйка Пенсионер Безработный Частный предприниматель Рабочий Служащий/специалист Руководитель подразделения Руководитель предприятия Другое 29 ВАШ СРЕДНЕМЕСЯЧНЫЙ ДОХОД НА ОДНОГО ЧЛЕНА СЕМЬИ СОСТАВЛЯЕТ: Диапазон дохода, руб. до 3 000 3 100 – 4 500 4 600 – 6 000 6 100 – 7 500 7 600 – 9 000 9 100 – 15 000 15 000 – 25 000 свыше 25 000 ФИО респондента ____________________________________________________________________ Контактный телефон респондента _____________________________________________________ Приложение 2 Анкета № 2 Опросный лист эксперта (для оценки сотрудниками представительства конечного/розничного потребителя соответствующего региона) 1. ФИО эксперта _____________________________________________________________ Должность_________________________________________________________________ Оцениваемый регион ____________________________________________________ 2. Как, по-вашему, распределяются доли продаж КПБ в рознице из ткани, произведенной в различных странах? № 1 2 3 4 5 Страна Россия Страны СНГ (Белоруссия, Украина и т.д.) Турция, Китай, Пакистан Европейские страны (Италия, Германия, Франция) Другие страны (Какие?) ________________________ % 3. Как Вы думаете, насколько важны для конечных покупателей постельного белья следующие параметры? («1» — совсем не важно, «5» — очень важно) № Критерий Важности 1 2 3 4 5 6 7 8 9 Соответствие моде Качество Цена Торговая марка Уникальность расцветки Внешний вид, упаковка Страна-производитель Тематика дизайна Что-то другое (укажите) Шкала оценки 1 2 3 4 5 4. Целью приобретения постельного белья чаще является: Личное пользование Подарок Необходимость (предыдущее износилось) Про запас (купил, но не использую) Плановая покупка Захотелось чего-то нового Другое Свадьба День рождения Праздники (Новый год, 8 марта, 14 февраля и т.п.) Новоселье Другое 30 5. Оцените степень восприимчивости к новинкам розничных покупателей постельного белья в Вашем регионе: % Очень восприимчивы (нравится и покупают все новое) Восприимчивы (нравится, но сразу не покупают) Все равно (нравится – беру) Берут то, что привыкли Консерваторы, не признающие ничего нового 6. Опишите портрет розничного покупателя постельного белья в Вашем регионе: ПОЛ: % женский мужской ВОЗРАСТ: % моложе 20 21-25 26-35 36-45 46-55 56-65 старше 65 СЕМЕЙНОЕ ПОЛОЖЕНИЕ: % Холост (не замужем) Женат (замужем ПРОЖИВАНИЕ: % Город Сельская местность СОЦИАЛЬНО-ПРОФЕССИОНАЛЬНЫЙ СТАТУС: % Студент/учащийся Домохозяйка Пенсионер Безработный Частный предприниматель Рабочий Служащий/специалист Руководитель подразделения Руководитель предприятия Другое СРЕДНЕМЕСЯЧНЫЙ ДОХОД НА ОДНОГО ЧЛЕНА СЕМЬИ СОСТАВЛЯЕТ: Диапазон дохода, руб. % до 3 000 3 100 – 4 500 4 600 – 6 000 6 100 – 7 500 7 600 – 9 000 9 100 – 15 000 15 000 – 25 000 свыше 25 000 31 Литература. 1. Котлер Ф. Основы Маркетинга. М.: Прогресс, 2000 2. Ф.Котлер «Маркетинг XXI века», ИНФРА-М, 2005 3. Джон Ф. Литл Основы маркетинга. - Ростов Н\Д: Феникс, 1999 4. Басовский Л.Е. Маркетинг : Курс лекций. М.:ИНФРА-М, 2001.- 219с. 5. Галаева А.М. Маркетинг: теория и практика на потребительском рынке: Учеб. Пособие.- М.: РосЗИТЛП, 2004 6. Соловьев Б.А. Управление маркетингом. 17-ти модульная программа для менеджеров: «Управление развитием организации». Модуль 13.- М.: ИНФРА-М, 2000г., 288 стр. 7. Медведев П.М. Организация маркетинговой службы с нуля.- СПб: Питер, 2005 8. Количественные методы анализа в маркетинге/Под ред. Т.П. Данько.- СПб: Питер, 2005 9. Дорошев В.И. Введение в теорию маркетинга: Учебное пособие. М., ИНФРА-М 2000г. 285 стр. 10. Данько Т.П. Управление маркетингом: учебник. Изд. 2-е, перераб. и доп., М., ИНФРА-М, 2001 г., 334 стр. 11. Хруцкий В.Е. Современный маркетинг. Настольная книга по исследованию рынка: учебное пособие. 2-е изд. Перераб. и допол. М., Финансы и статистика 2000г. 320 стр. 12. Ассаэль Г. Маркетинг: принципы и стратегия/Учебник для вузов/ Пер. с англ. М., ИНФРА-М, 2001 г., 804 стр. 13. Хершген Х. Маркетинг: Основы профессионального успеха. Пер. с нем., М., ИНФРА-М, 2000г., 334 стр. 14. Кретов И.И. Маркетинг на предприятии: Практическое пособие. – М.: АО «Финстатинформ», 1994. 15. Ламбэн Ж.-Ж, Стратегический маркетинг. СПб.: Наука, 1996. 16. Эванс Дж., Берман Б. Маркетинг. - М.: Экономика, 2003