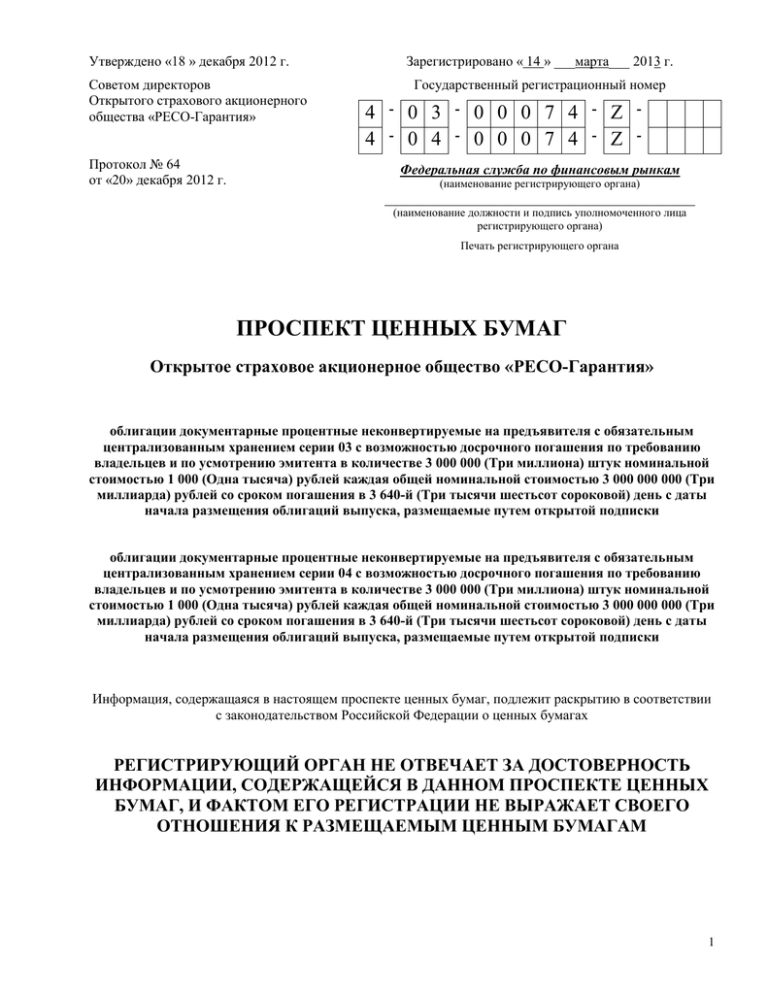

Проспект - РЕСО

реклама