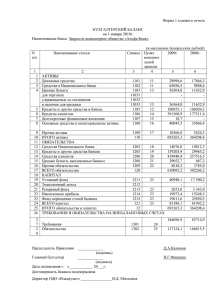

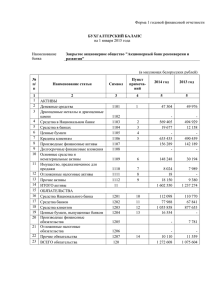

Финансовая отчетность за 2012 год составленная в

реклама