Задания для практических работ

advertisement

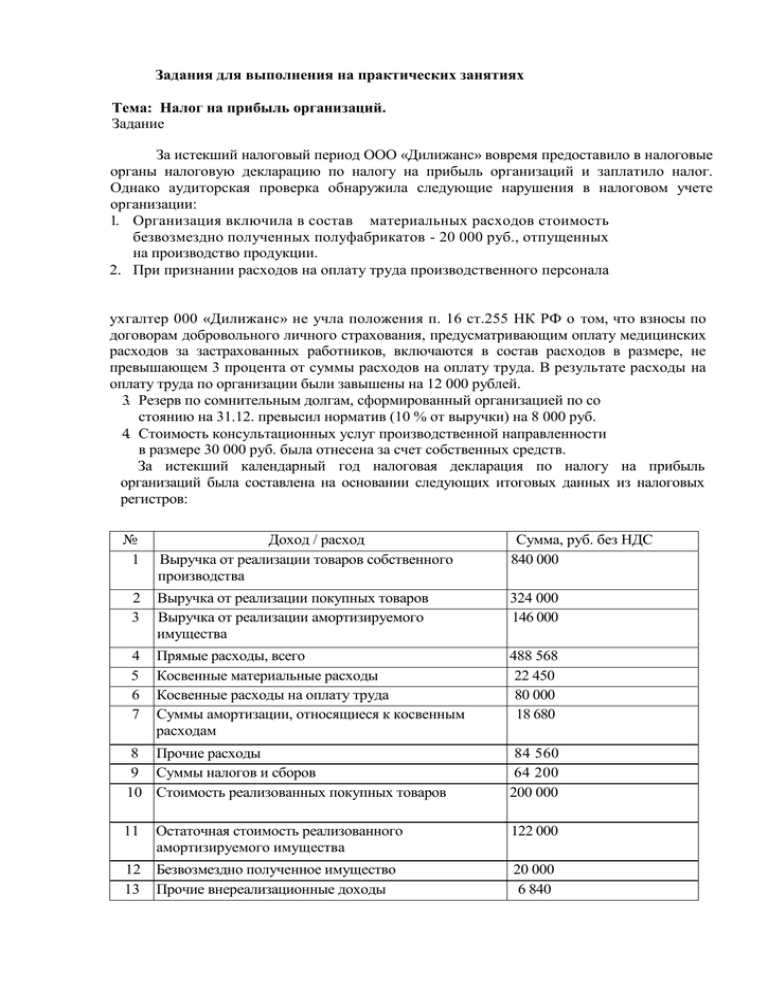

Задания для выполнения на практических занятиях Тема: Налог на прибыль организаций. Задание За истекший налоговый период ООО «Дилижанс» вовремя предоставило в налоговые органы налоговую декларацию по налогу на прибыль организаций и заплатило налог. Однако аудиторская проверка обнаружила следующие нарушения в налоговом учете организации: 1. Организация включила в состав материальных расходов стоимость безвозмездно полученных полуфабрикатов - 20 000 руб., отпущенных на производство продукции. 2. При признании расходов на оплату труда производственного персонала ухгалтер 000 «Дилижанс» не учла положения п. 16 ст.255 НК РФ о том, что взносы по договорам добровольного личного страхования, предусматривающим оплату медицинских расходов за застрахованных работников, включаются в состав расходов в размере, не превышающем 3 процента от суммы расходов на оплату труда. В результате расходы на оплату труда по организации были завышены на 12 000 рублей. 3. Резерв по сомнительным долгам, сформированный организацией по со стоянию на 31.12. превысил норматив (10 % от выручки) на 8 000 руб. 4. Стоимость консультационных услуг производственной направленности в размере 30 000 руб. была отнесена за счет собственных средств. За истекший календарный год налоговая декларация по налогу на прибыль организаций была составлена на основании следующих итоговых данных из налоговых регистров: № 1 Доход / расход Выручка от реализации товаров собственного производства Сумма, руб. без НДС 840 000 2 3 Выручка от реализации покупных товаров Выручка от реализации амортизируемого имущества 324 000 146 000 4 5 6 7 Прямые расходы, всего Косвенные материальные расходы Косвенные расходы на оплату труда Суммы амортизации, относящиеся к косвенным расходам 488 568 22 450 80 000 18 680 8 Прочие расходы 9 Суммы налогов и сборов 10 Стоимость реализованных покупных товаров 11 Остаточная стоимость реализованного амортизируемого имущества 12 Безвозмездно полученное имущество 13 Прочие внереализационные доходы 84 560 64 200 200 000 122 000 20 000 6 840 14 Расходы на формирование резервов по сомнительным долгам 64 000 Прочие внереализационные расходы 12 344 Составьте уточненную налоговую декларацию по налогу на прибыль ООО «Дилижанс». 15 Тема: Страховые взносы в государственные внебюджетные фонды. Задание Используя данные из п. 1 комплексного задания исчислите авансовые платежи по авансовые платежи по страховым взносам на обязательное пенсионное страхование. Заполните: 1. «Расчет авансовых платежей для лиц, производящих выплаты физическим лицам» 2. «Расчет авансовых платежей по страховым «взносам на обязательное пенсионное страхование для лиц, производящих выплаты физическим лицам . 3. Расчетную ведомость по средствам Фонда социального страхования Российской Федерации . Самостоятельно ознакомьтесь с формами отчетных документов и порядком их заполнения. Задание 3. (Комплексное задание) Составьте налоговую отчетность по организации за 1 квартал 200_ года, у которой в этом периоде имели место следующие хозяйственные операции: 1. Организация произвела начисления работникам (сведения о начислениях см. в Приложении 12 к Рабочей тетради). Дополнительно: В пользу Иванова Л.К. заключен договор страхования на случай утраты трудоспособности при исполнении трудовых обязанностей . Страховой взнос - 12000руб. перечислен 03 марта. Договор заключен на год. Организация оплачивает аренду квартиры для юриста. Арендная плата составляет 3000 руб. в месяц. Арендодателем является индивидуальный предприниматель, применяющий УСН. Трудовым договором с юристом предусмотрена обязанность организации арендовать жилую площадь. Этому же сотруднику организация предоставила автомобиль, однако такого пункта в Трудовом договоре с юристом и в коллективном договоре нет. Рыночная стоимость аренды в месяц составляет 3000 рублей (в т.ч. НДС). В «социальный пакет», предоставляемый организацией работникам, входят бесплатные обеды. Ежемесячные расходы организации на питание сотрудников составляют 4400 руб. 2. За отчетный период произведено 24 тысячи, а отгружено 20 тыс. единиц продукции по отпускной цене на сумму 1840000руб., в т.ч. в счет ранее перечисленных авансов - 140000 руб. 3. На расчетный счет в отчетном периоде поступило: • • от покупателей за отгруженную продукцию - 400000 руб., аванс в счет будущих поставок - 80000 руб. 4. Восстановительная стоимость основных фондов на 01.01. отчетного года - 900 000 руб. По состоянию на 01.01. отчетного года основные фонды отслужили 32 месяца при среднем нормативном сроке полезного использования - 96 месяцев. 5. В январе предшествующего года был реализован станок, отслу живший 18 месяцев при сроке полезного использования 72 месяца. Цена реализации составила 200 000 руб. (без налогов), первоначальная стоимость - 360 000 руб. 6. В отчетном периоде организацией были приобретены сырье и материалы на сумму 118 000 (в т.ч. НДС-18%) руб. Оплачено поставщикам за сырье и материалы - 60 000 руб. В производство было отпущено сырья на сумму 80 000 руб. 7. 2 человека были в командировке с 5.02 по 8.02. Командировочные расходы в расчете на обоих сотрудников составили: расходы по выплате суточных - 1600 руб., расходы по найму жилья (3 суток) - 2400 руб. (НДС выделен в квитанции и чеке ККМ отдельной строкой). Один из командированных не представил счет из гостиницы. Транспортные расходы, подтвержденные документально, - 1500 руб. В ж/д билете НДС не выделен. Отчет о командировке сдан в бухгалтерию 10.02. Директором авансовый отчет работника, потерявшего счет из гостиницы утвержден в апреле. 8. 10.02 организация перечислила в отраслевой журнал спонсорский взнос в размере 2000 руб. 9. В январе организацией была оплачена подписка на первое полуго дие на газету «Экономика и жизнь». Стоимость подписки составила 1,2 тыс. руб.(в т.ч. НДС-10%). 10. По результатам инвентаризации дебиторской задолженности на 31.12. предыдущего года был сформирован резерв по сомнительным дол гам в сумме 50 000 руб. 15.03 организация получила решение суда о при знании банкротом покупателя, задолженность которого перед организаци ей составляла 30 000 руб. На последний день отчетного периода была вы явлена следующая задолженность контрагентов, сгруппированная в зави симости от срока ее возникновения: • свыше 90 дней-60 000 руб.; • от 45 до 90 дней - 40 000 руб.; • до 45 дней - 10 000 руб. 11. В феврале безвозмездно получены основные фонды: восстанови тельная стоимость - 70 000 руб., рыночная стоимость - 35 000 руб., износ на момент получения - 25 000 руб. 12. В марте от учредителей - юридических лиц были получены без возмездно нематериальные активы: остаточная стоимость 44,5 тыс.руб., рыночная стоимость - 43 тыс. руб. 13. Организация безвозмездно получила материалы стоимостью 27тыс. руб. в рамках целевого финансирования. 14. Дочерняя организация (доля участия организации - 80 %) без возмездно передает материалы. Рыночная стоимость переданных материалов 20тыс. руб. (в т.ч. НДС -18%). В отчетном периоде материалы были полностью списаны на производство продукции, реализованной в марте. 15. Организация в январе получила от учредителя ООО «Альянс» (доля ООО «Альянс» в организации составляет 51%) мини-АТС. Стоимость станции 30000руб. (в т.ч. НДС-18%). В январе станция была введена в эксплуатацию. 16. В первом в 1 квартале организация получила от дочерней организации ООО «Север» дивиденды - 20000 руб. 17. В отчетном периоде организация получила от дочерней организации «Юг» (доля превышает 50%) безвозмездно денежные средства в сумме 100 000 руб. 18. Расходы по оплате обучения главного бухгалтера, получающего высшее образование в ФА при Правительстве РФ - 20 тыс.руб. 19. В феврале организация оплатила поставку информационнопоисковой системы «КонсультантПлюс» в сумме 28 тыс. руб. (в т.ч. НДС 18%). Месячная абонплата за сопровождение ИПС «КонсультантПлюс» 2000 руб. (в т.ч. НДС). Абонплата за февраль перечислена. 20. Организация оплатила услуги ООО «Информационные техноло гии» по созданию собственного сайта в сумме 20000 руб. (в т.ч. НДС). Организация планирует использовать сайт для организации продаж (Интернет-магазин). За регистрацию сайта в Российском НИИ развития общественных сетей было перечислено 1080 руб. (в т.ч. НДС). 1.03 организация заключила договор с фирмой-провайдером, которая разместила сайт организации на своем сервере. Согласно договору разовое вознаграждение за размещение сайта — 3000 руб. (в т.ч. НДС), ежемесячная плата за услуги хостинга - 1080 руб. (в т.ч. НДС). Услуги хост-провайдера в 1 квартале не оплачивались. 21. В предыдущем налоговом периоде организация имела затраты на НИОКР в сумме 35 тыс. руб. Результаты НИОКР не могут применяться в работе организации. 22. Начисленный организацией налог на имущество за 1 квартал со ставил 1980 руб., при этом налог был перечислен 2 апреля. 23. В ходе инвентаризации товарно-материальных ценностей была выявлена недостача сырья на сумму 4 000 руб. Прибывшими сотрудника ми милиции было установлено, что недостача стала результатом противоправных действий в виде кражи одного из сотрудников организации. 24. Убыток от участия в договоре о совместной деятельности по производству мебели - 6000 руб. 25. Начисленная, но не полученная прибыль от участия в совместной деятельности по производству минеральной воды - 5 тыс.руб. 26. В марте организация в качестве взноса в уставный фонд передала станок, остаточная стоимость которого 20000 руб. 27. Организация безвозмездно передала коммерческим курсам английского языка 2 компьютера. Компьютеры были приобретены в этом же периоде за 12000 руб. каждый (в т.ч. НДС). 28. В марте организация приобрела за 18000 руб. (в т. ч. НДС 18%) и ввела в эксплуатацию ксерокс. 29. В январе организация приобрела и ввела в эксплуатацию цветной принтер. Стоимость принтера - 40000 (в т.ч. НДС - 18%). Продавцу было перечислено 20000 тысяч рублей (в т.ч. НДС). 30. Организация построила складское помещение хозяйственным способом в декабре прошлого года. При этом были осуществлены следующие расходы: • Зарплата работников строительной бригады - 10000 руб. • Страховые взносы в государственные внебюджетные фонды -3560руб. • Материалы - 12000 руб. (в т.ч. НДС) • Услуги подрядной организации - 8000 руб. (в т.ч. НДС) Документ об окончании строительства был подписан 8.01, пакет документов на регистрацию объекта был подан в органы юстиции 01.02, свидетельство получено 20.02. 31. Причитается к получению неустойка от поставщика за нарушение сроков поставки оборудования - 8000 руб. 32. Покупатель признал и перечислил штрафные санкции за нарушение сроков оплаты товаров в сумме 4000 руб. 33. Организации по решению суда был присужден штраф по хоздоговору с покупателем в сумме, эквивалентной 1500 долларов США. Курс ЦБ на дату вступления решения суда в законную силу 28,6 руб., а на дату получения штрафа 29,92 руб. 34. Организация получила счет на оплату аренды помещения за март в сумме 4000 У.е. (в т.ч. НДС) и оплатила его 1.03 (курс - 29,1). Акт подписан 31.03 (курс-29,2). 35. Организация акцептовала счет от иностранного партнера на оплату материалов на сумму 2000 $ . 2 8 марта приобрела валюту по курсу 29,4 руб. для оплаты материалов (курс Банка России, установленный с 27.03 по 01.04 составлял 29,1; курс на 03.04 - 29,2). Счет был оплачен 3 апреля. 36. Причитаются к уплате штрафные санкции в бюджет - 5000 руб. 37. По итогам предшествующего налогового периода был получен убыток в размере 60 000 руб., который подлежит поквартальному переносу на будущее. 38. На балансе организации имеется тренажерный зал и сауна. Убыток от эксплуатации этих объектов составил 10000 руб. 39. Авансовыми платежами в бюджет внесено 15 000 руб. налога на прибыль. Тема: Налог на добавленную стоимость Задание. Задание 6 по НДС является индивидуальным. Каждый студент должен выполнить весь комплекс работ, связанных с начислением НДС по одному из перечисленных ниже предприятий3, при этом распределение студентов по вариантам производится преподавателем. № Организация 1 Мосэнерго 2 АТС 3 Транспортное предприятие 4 Железная дорога 5 Ремонтный завод 6 7 8 9 10 НПЗ Офисный центр Металлобаза Промбаза Завод 1 Адрес ИНН/КПП г.Москва, Волгоградский пр-т 56 г.Москва, ул. Б. Каменьщи-ки 12/6 г.Москва, ул. Люблинская 34/а г.Москва, ул.Вокзальная 7 г.Москва, ул. Автозаводская 34 7709678123/770901001 г.Химки, ул. Нефтяников 27 г.Москва, ул.Валовая 12 г.Москва, ул. Рябиновая 123 г.Подольск, ул. Крайняя 110 г.Люберцы, ул. Толстого 34 7712094269/771201001 7723093453/772301001 7703654123/770301001 7734094445/773401001 5020099546/502001001 7716012543/771601001 7725876342/772501001 5032009122/503201001 5027093334/502701001 11 Завод 2 г.Мытищи, ул. Пионерская 67 5019010167/501901001 12 Нефтебаза 13 Аудиторская фирма г.Химки, ул.Правды 56 г.Москва, ул.Валовая 12,оф.1 г.Москва, ул.Валовая 12, оф.5 г.Москва, ул.Валовая 12, оф.12 г.Москва, ул. Космонавта Волкова 29/1 г. Химки МО, ул. Гагарина-123 5020654121/502001001 7716019943/771601001 г.Москва, ул.Валовая 12, оф.17 г.Москва, ул.Воронцовская - 32 Г.Москва, ул. Таганрогская -17/4 Г.Москва, ул. Архитектора Власова 24 г.Москва, ул.Гашека 24 г.Москва, ул.Валовая 12, оф.16 г.Москва, Загородное шоссе 11 7716045543/771601001 14 Фирма оптовой торговли 15 Посредническая фирма 16 Строительная организация 17 Кадровое агентство 18 Оценочная фирма 19 Московская Сотовая Связь 20 Автосалон 21 Автосервис 22 Магазин 1 23 Магазин 2 24 АЗС 7716045543/771601001 7716016543/771601001 7714012563/771401001 5020091246/502001001 7709016507/772001001 7723016543/772301001 7728016543/772801001 7718034566/771801001 7716076234/771601001 7736094665/773601001 ' Все данные по предприятиям являются вымышленными. Каждый студент оформляет документы по одной организации. Условно считаем, что по состоянию на 01.08 дебиторской и кредиторской задолженности у организаций не было. Работа выполняется в два этапа. Первый этап. 1. Оформите счета-фактуры на отгруженные Вашей организацией товары (выполненные работы, оказанные услуги) в адрес покупателей (бланк счета-фактуры приведен в соответствии с установленным порядком (Постановление Правительства РФ от 2.12.2000 № 914). Сведения об объеме реализации находятся в Приложение 3. В таблице Приложения 3 по вертикали указаны наименования всех организаций, по горизонтали номера из списка этих же организаций, в пересечении строк и столбцов - стоимость отгруженных товаров (выполненных работ, оказанных услуг) с учетом налога на добавленную стоимость. Дата отгрузки указана в последней строке таблицы. Например, из первой строки с данными Приложения 3 следует что, 2 августа Мосэнерго отпустило электроэнергию АТС на сумму 65000 рублей с учетом НДС, а 8 августа - железной дороге на сумму 220000 руб. Сделайте столько копий счетов-фактур, сколько Вам необходимо оформить в соответствии с условиями задания. Счета-фактуры за реализованные товары (работы, услуги) выставляются в двух экземплярах. Наименование реализованным товарам (выполненным работам, оказанным услугам) придумайте исходя из смысла названий организаций. 2. Составьте счета-фактуры на поступившую предоплату в одном экземпляре на основании данных об оплате. (Приложение 4). В таблице Приложения 4 по вертикали указаны наименования всех организаций, по горизонтали - номера из списка этих же организаций, в пересечении строк и столбцов — суммы поступившей оплаты отгруженных товаров (выполненных работ, оказанных услуг) с учетом налога на добавленную стоимость и суммы поступившей предоплаты Пример: 2 августа Мосэнерго поступила сумму 70000 рублей (в т.ч. оплата отпущенной электроэнергии АТС на сумму 65000 рублей с учетом НДС и предоплата в размере 5000 рублей в счет будущих поставок электроэнергии). Учтите, что НДС с суммы поступившей предоплаты определяется по расчетной ставке. 3. Заполните книгу продаж, зарегистрировав выставленные счета-фактуры по факту грузки, а также счета-фактуры на поступившую предоплату. 4. Передайте 2-ой экземпляр счетов-фактур на отгруженную продукцию (выполненные работы, оказанные услуги) покупателям товаров (работ, услуг). 5. Получите от поставщиков товаров (работ, услуг) счета-фактуры на приобретенные Вашей организацией товары (работы, услуги) и зарегистрируйте их в журнале учета полученных счетов-фактур. Постановление Правительства № 914 не устанавливает форму журналов полученных и выставленных счетов-фактур, поэтому их составление производится студентами самостоятельно. Второй этап. 1. Заполните книгу покупок 2. Заполните декларацию по налогу на добавленную стоимость. 3. Сверьте полученный результат с преподавателем. Будем считать, что декларация была подана в последний день установленного срока для подачи налоговых деклараций по НДС.