Особенности механизма роста экономики России в 2000

advertisement

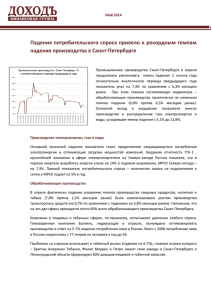

И.М. Теняков (к.э.н., доцент кафедры политэкономии) Особенности механизма роста экономики России в 2000-х гг. 1. За период 1999-2007 гг. реальный фактический ВВП в России вырос в 1,83 раза по отношению к 1999 г. При этом в структуре ВВП по доходам качественных положительных сдвигов не произошло: доля заработной платы наемных работников (с учетом скрытой оплаты труда) составила в 2007 г. 45% (в 1998 г. – 48%). Таким образом, социальная результативность роста оставалась невысокой в 2000-е гг. 2. Период роста экономики России в 2000-е гг. можно подразделить на 2 этапа: период посткризисного («восстановительного», внутренне-ориентированного) роста: 1999 – 2002 гг.; период экспортно-ориентированного роста: 2003 – 2007 гг. Механизм роста различался на этих этапах. На этапе посткризисного роста одним из ведущих факторов был эффект девальвации рубля в сочетании с наличием свободных, незагруженных производственных мощностей. Падение импорта позволило отечественным производителям насытить внутренний рынок, однако эффект импортзамещения был скоро исчерпан и темпы роста ВВП упали в 2002 г. до 4.7%. Толчком к переходу на этап экспортно-ориентированного роста явился устойчивый рост мировых цен на нефть. Получаемые экспортно-ориентированными секторами экономики доходы стимулировали рост сопряженных отраслей и сферы услуг. При этом производство в ряде отраслей, ориентированных на внутренний рынок (например, легкая промышленность) практически не росло. 3. Динамика потребительских расходов населения отличалась неравномерностью. Максимальный рост на первом этапе был зафиксирован в 2001 г. (9,3%), далее наблюдалось падение темпов роста до 2004 г. В 2004 г. темпы роста потребительских расходов выросли до 11%. При этом рост потребления был связан с ростом потребительского кредитования, что предопределяло в будущем существенное падение потребительского спроса в случае сокращения доходов населения. При этом значительная доля потребительского спроса удовлетворялась за счет импорта, который рос в 2003 – 2007 гг. в среднем на 18-20% (в 2007 г. – 30%) в год. Растущий импорт стал существенной угрозой для национальной экономической безопасности, особенно в области продовольственной и промышленной безопасности. 4. Динамика инвестиций в основной капитал на протяжении 2000-х гг. отличалась неравномерностью. Доходность вложений в нефинансовые активы оставалась устойчиво низкой по сравнению с доходностью финансовых активов, таким образом, большую часть инвестиционных ресурсов оттягивали на себя финансовые рынки. При этом для второго этапа роста экономики России было характерно доминирование внешних источников финансирования: внешний долг нефинансовых организаций вырос за период 2003 – 2008 гг. в 10 раз, внешний долг банковского сектора вырос в 14 раз. При этом правительство РФ в указанный период имело устойчиво растущий профицит бюджета, который предпочитало стерелизовать в Стабфонде, вынуждая российские предприятия искать источники финансирования своего развития за рубежом. В условиях мирового финансовоэкономического кризиса государство, пообещав оказать поддержку системообразующим предприятиям, фактически вынуждено тратить средства Стабфонда на погашение частного внешнего долга, таким образом, достигнутые результаты по снижению государственного долга (сократился со 127,5 млрд. долл. в 2001 г. до 32,5 млрд. долл. в 2008 г.) во многом обесцениваются. 5. Мировой финансово-экономический кризис обнажил загнанные внутрь «болезни» российской экономики: старение основных фондов, сокращение конкурентоспособных производств, проблему кадрового обеспечения национальной экономики, дисбаланс в структуре рабочей силы и др. За «тучные» годы не произошло модернизации российской экономики, вывода ее на качественно иную траекторию развития, независимую от колебаний мировой конъюнктуры. Если благоприятный период роста экономики оказался упущенным шансом для модернизации и становления иной модели воспроизводства, то, возможно, нынешний кризис дает последний шанс перевести экономику на инновационную основу. Однако простого увеличения госрасходов для этого недостаточно. Необходим комплекс мер, начиная от выработки новой модели кредитнофинансовой системы (в частности – международная торговля российскими товарами за рубли, становление рубля как минимум региональной валюты) и включая селективные меры выборочной поддержки отдельных хозяйствующих субъектов, чья продукция могла бы стать инновационным локомотивом посткризисного роста. Накачка деньгами финансовых посредников, которые обеспокоены лишь собственной прибылью преимущественно от спекулятивных операций, а не успешным функционированием национальной экономики как системы – путь в никуда.