Валютные рынки и «заморозка» объемов добычи нефти:

advertisement

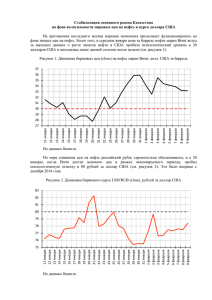

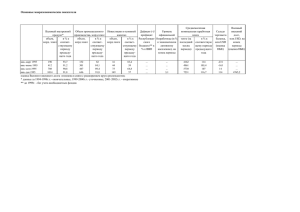

Валютные рынки и «заморозка» объемов добычи нефти: риск срабатывания «эффекта сжатой пружины» В течение последних двух недель цена на нефть марки Brent торговалась выше психологической отметки в 30 долларов США за баррель (см. рис.1). Как мы и анализировали в своем предыдущем обзоре ситуации на денежном и валютном рынках Казахстана («Стабилизация денежного рынка Казахстана на фоне волатильности мировых цен на нефть и курса доллара США», дата публикации 9 февраля 2016 года) в феврале рынки ожидали сильных позитивных новостей касательно сокращения объемов добычи нефти. Так в начале февраля некоторые СМИ заявляли, что Россия и Саудовская Аравия могут договориться о сокращении ежедневных объемов добычи нефти. Благодаря этой новости цена на нефть уверенно «вышла» из диапазона ниже 30 долларов США за баррель и в течение периода с 9 по 15 февраля выросла до 34 долларов США за баррель, или на 13%. Рисунок 1. Динамика биржевых цен (close) на нефть марки Brent, долл. США за баррель 36 35 34 33 32 31 22 февраля 21 февраля 19 февраля 18 февраля 17 февраля 16 февраля 15 февраля 14 февраля 12 февраля 11 февраля 10 февраля 9 февраля 30 По данным finam.ru Но, если слухи о возможных сокращениях объемов добычи нефти стимулировали стабильный рост цен на нефть, то участники торгов валютной парой доллар США-российский рубль продолжали негативно реагировать на подобную неподтвержденную информацию. Так за торговые дни с 9 по 13 февраля USD/RUB вырос с 76.8 до 79.4 рублей, или на 3.4% (см. рис. 2). Пессимизм участников российского валютного рынка объяснялся неуверенностью в том, что Саудовская Аравия вместе с партнерами по ОПЕК согласится с Россией о снижении объемов добычи нефти на фоне того, что Иран после снятия с него санкций пытается увеличить свою долю на нефтяном рынке. Рисунок 2. Динамика биржевого курса USD/RUB (close), рублей за доллар США 80 79.5 79 78.5 78 77.5 77 76.5 76 75.5 21 февраля 20 февраля 19 февраля 18 февраля 17 февраля 16 февраля 13 февраля 12 февраля 11 февраля 10 февраля 9 февраля 75 По данным ЦБРФ В свою очередь для участников валютного рынка Казахстана в течение недели с 9 по 12 февраля в условиях подобных разносторонних движений на нефтяном и российском валютном рынках было сложно определиться с динамикой пары USD/KZT (см. рис.3). В этой связи с 8 по 11 февраля курс USD/KZT колебался в промежутке 360-362 тенге за доллар США, но уже в конце торговой недели 12 февраля тенге вслед за накопленным обесценением рубля все же ослаб до уровня 368.2 тенге за доллар США, или на 2.2% по сравнению с 9 февраля. Другими словами, участники казахстанского валютного рынка при формировании своих ожиданий склонились в пользу рубля, а не нефти, что подтверждает «вторичность» фактора нефтяных цен для номинального обменного курса USD/KZT. Но напомним, что за этот же период рубль обесценился на 3.4%, то есть больше, чем тенге, вследствие чего тенге по отношению к рублю укрепился с уже «привычных» 4.7-4.8 тенге за рубль до 4.5-4.6 тенге за рубль (см. рис. 4). Подобное изменение «баланса» между рублем и тенге, установленное НБРК, скорее всего самим же НБРК и было нарушено вследствие небольших интервенций, направленных на сдерживание курса USD/KZT Рисунок 3. Динамика биржевого курса USD/KZT (average weighed), тенге за доллар США 370 365 360 355 350 22 февраля 19 февраля 18 февраля 17 февраля 16 февраля 15 февраля 12 февраля 11 февраля 10 февраля 9 февраля 345 По данным НБРК Рисунок 4. Динамика биржевого курса RUB/KZT (average weighed), тенге за российский рубль 4.68 4.66 4.64 4.62 4.6 4.58 4.56 4.54 22 февраля 19 февраля 18 февраля 17 февраля 16 февраля 15 февраля 12 февраля 11 февраля 10 февраля 9 февраля 4.52 По данным НБРК При этом ставки на денежном рынке KASE сохранялись на стабильном уровне, а TONIA (средневзвешенная ставка по однодневным операциям РЕПО) не превышала 15% - уровня, по которым в рамках постоянных механизмов НБРК изымает тенговую ликвидность. Напомним, что 1 февраля НБРК официально объявил, что со 2 февраля 2016 года базовая ставка устанавливается на уровне 17%, а также возобновляются операции постоянного доступа с симметирчным коридором процентных ставок +/- 2%. Теперь ставка по операциям постоянного доступа по предоставлению ликвидности будет составлять 19%, а по операциям постоянного доступа по изъятию ликвидности – 15%. Рисунок 5. Средневзвешенная ставка денежного рынка KASE MM-Index (close) 15.6 15.4 15.2 15.0 14.8 14.6 19 февраля 18 февраля 17 февраля 16 февраля 15 февраля 12 февраля 11 февраля 10 февраля 9 февраля 14.4 По данным KASE Описанная ситуация дисбаланса между валютными рынками тенге и рубля и рынком нефти, где до этого в течение последних 6 - 8 месяцев наблюдалась сильная отрицательная линейная связь между изменениями нефтяных цен и курсами валют в Казахстане и в России, наблюдалась недолго. 16 февраля Россия, Саудовская Аравия, Венесуэла и Катар договорились заморозить добычу нефти на уровне 11 января этого года при условии поддержки этого решения другими нефтеэкспортерами. Новость безусловно была позитивной для рынка, но тем не менее, нефтяные цены, которые до этого в ожидании подобной новости росли, теперь наоборот снизились с 34.03 до 32.3 (-5%). Такое поведение нефтяных котировок объясняется тем, что участники рынка ожидали больше – реального снижения объемов добычи, а по факту получилось, что уровень добычи будет «заморожен» и это при том, что это решение еще не было подтверждено другими старанами-нефтеэкспортерами. Но на следующий день после признания данного решения некоторыми странами ОПЕК нефтяные цены все же отыграли падение, и Brent торговался выше 35 долларов США за баррель, а в течение последующей недели не опускалась ниже 33 долларов США (см. рис. 1). Так рынок отреагировал на новость по Ирану, который «как бы дал согласие также приостановить наращивание объемов добычи». На этом фоне USD/RUB сразу же снизился до 77.8 рублей за доллар США и не превышал этой отметки и в течение последующей недели, а наоборот снижался до 75.5 рублей за доллар США (см. рис. 2). В свою очередь это позволило USD/KZT снизиться до отметок, которые наблюдались в начале января, и теперь на рынке за 1 доллар США давали 350-355 тенге (см. рис. 3). А по отношению к российскому рублю тенге по сравнению с предыдущей неделей незначительно обесценился до значений 4.64-4.67 тенге за рубль (см. рис. 4). Ситуация на денежном рынке KASE осталась неизменной, вследствие продолжения НБРК операций постоянного механизма (см. рис. 5). Таким образом, на рынках вследствие взаимных компромиссов стран ОПЕК и других нефтеэкспортирующих стран формируются позитивные тренды: цены на нефть прекратили свое падение и «настроились» на рост, а валюты России и Казахстана с небольшими периодическими колебаниями движутся в боковом тренде. Кажется, что «страшные» предсказания и пессимистичные сценарии о том, что цена на нефть может упасть до 10-20 долларов США за баррель, а рубль и тенге по отношению к доллару США обесценятся соответственно до 90-100 рублей и 450-500 тенге, остались в прошлом. Но все эти предположения могут оказаться ошибкой по нескольким причинам. Во-первых, Иран еще не совсем готов оставить объем добычи на одном уровне, ведь это не позволит ему вернуть досанкционную долю рынка. Во-вторых, Саудовская Аравия и другие страны Персидского залива все же не уверенны, что другие участники картеля и «неопековские» нефтеэкспортеры согласно результатам переговоров сохранят объем добычи нефти на уровне 11 января, что создает риск арабским нефтяникам утратить рыночные позиции. В-третьих, «замораживание» объемов добычи не означает сокращение, и поэтому коммерческие запасы нефти будут также расти, что будет давить нефтяные котировки вниз. Все это в совокупности для валют развивающихся стран, включая тенге и российский рубль, может стать подобием «сжатой пружины», которая в один не очень прекрасный момент «выстрелит» и запустит новую масштабную волну обесценения тенге, рубля и других валют стран, экспортирующих нефть.